Навигация

В последние годы рост рынка операций своп имел огромное воздействие на развитие финансового рынка. Рынок операций своп явился как бы мостом между рынками различных валют и финансовых инструментов. Практика рынка операций своп расширила основные принципы теории относительной полезности в отношении денежных рынков и рынков услуг. Финансовые институты теперь могут заимствовать средства, которые принесут им прибыль, независимо от типа валют и финансового инструмента. В этом смысле операции своп значительно улучшают эффективность процесса посредничества, который распределяет всемирные активы таким образом, чтобы они использовались наиболее эффективно независимо от того, в какой форме они предоставлены. Эта повышенная эффективность проявляется в значительной экономии затрат для сторон сделки своп. В период перестройки национальных рынков эта роль была очень значительна. Более того, операции своп предоставляют финансовым институтам возможность управления своими обязательствами такими способами, которые были невозможны несколько лет назад. Они теперь могут компенсировать или даже исправлять свои предыдущие ошибки, страховать прибыли и регулировать свои портфели в свете меняющихся условий рынка и ожиданий. Финансовые институты не являются больше заложниками своих предыдущих решений. Более того, плохие или хорошие решения на рынке операций своп делают более заметными результаты прежних решений посредством обозначения их "цены" на рынке. Только этот аспект должен улучшить процесс первоначального принятия решения, так как рынок операций своп позволяет совершать обратные операции, делает это только с прибылью или с затратами. Все это имеет большое значение для денежных операций финансовых институтов во всем мире. Эти факторы принимались в первую очередь во внимание в программе Мирового Банка по операциям своп. Операции своп сейчас составляют неотъемлемую часть стратегии финансирования Мирового Банка, охватывая 15-20% годовых долгосрочных и среднесрочных займов. Они представляют собой ключевой институт, при помощи которого Банк расширил свою базу финансирования и имел возможность достигнуть требуемого набора валют с минимальными затратами. Со времени первой операции в августе 1981 года с IBM, Мировой Банк имеет закрытые и открытые сделки своп на сумму 5 млрд. долларов и в настоящее время имеет ежегодную программу на 21,5 млрд. долларов. В дополнение Банк с недавнего времени разработал программу процентных свопов для большей гибкости в привлечении и управлении своими средствами. Важность операций своп заключается в том значении которое они приобрели на мировом рынке капиталов за последние 4-5 лет. Официальной статистики нет, но рынок валютных свопов и рынок процентных свопов оценивается в 80-200 млрд. долларов. Объем активности превышает количество операций, которые осуществляются через другие нововведения на рынке капиталов. Более того, операции своп стали использоваться в практике корпораций, в официальных институтах и государственных органах.

Существует несколько факторов, которые показывают растущую важность этого рынка:

потенциал вырос и объем рынка сейчас составляет, по некоторым оценкам, 200 млрд. долларов;

растущее число контрагентов, посреднических институтов и брокеров;

формирование различных национальных и интернациональных ассоциаций дилеров по операциям своп и документарных кодов, таких как IS8A в США и аналогичных в Великобритании и т.д.;

большое внимание регулирующих органов, в особенности США. Кроме растущей важности рынка, идет его расширение в смысле географии:

развитие и укрепление второго поколения операций своп и других близких к ним операций, таких как своп с задержкой, процентные валютные свопы, опционы;

продолжающиеся попытки стандартизировать операции своп и возникновение вторичного рынка таких операций, как, например, “PLAIN VANILLA”;

существование хорошо развитых рынков процентных свопов в Великобритании, Австралии и Канаде;

развитие рынков капиталов, которые почти полностью зависят от рынка операций своп (например, долларовые рынки Новой Зеландии и Австралии) и других рынков, где большая часть сделок, так или иначе связана с операциями своп (например, ЭКЮ).

Компании теперь сравнительно легко могут регулировать свои долгосрочные валютные и процентные риски, входя и выходя с рынка в зависимости от необходимости. Они также могут диверсифицировать источники фондов по всему миру и выбирать альтернативу с наименьшими расходами для себя или устанавливать наилучшую структуру, в зависимости от целей. По мере развития этого процесса различные части национальных рынков все больше интегрируются. В этом контексте можно отметить, что 3-5 годовой LIBOR, котируемый депозитными брокерами, является прямой функцией от SPREAD по операциям своп, котируемого на эти сроки, то есть этот депозитный рынок был полностью отнесен к категории рынка своп. В отличие от ситуации несколько лет назад, когда мы могли только предполагать, сейчас будущее направление развития достаточно ясно. С институциональной точки зрения рынок операций своп будет расширяться, сливаясь с фьючерсами, опционами, валютными опционами и даже с опционами с ценными бумагами. С инструментальной точки зрения он будет поглощать новые ценные бумаги на рынках капиталов. С точки зрения объемов, особенно оценочных технологий, ликвидности и секьюритизации, конца не предвидится.

Глава 1. Операции "валютный своп"

Операции на денежном рынке, в основном краткосрочный экспорт капитала, очень часто приводит к росту объемов операций своп. Если экспорт капитала включает перевод средств в другую валюту, если это необходимо сделать на обеспеченной основе, тогда нужно заключить сделку своп, которая сочетает покупку валюты на условиях "спот" с одновременной продажей на условиях "форвард" (или наоборот).

Прямой валютный своп в какой-то степени очень похож на кредит back-to-back, когда выплата долга в иностранной валюте хеджируется в форме форвардного контракта на покупку соответствующей валюты. Выплата двум контрагентам равна таким образом прибыли или убытку по контракту хеджирования и представляет разницу процентов, выплачиваемых по обеим валютам в период сделки своп. Это совпадает с концепцией, что цена сделки своп должна быть равномерно распределена на весь период свопа.

При прямых валютных свопах в начале сделки (первая сторона) происходит покупка иностранной валюты, которая сопровождается обязательством продать эту валюту. Обычно валюта, полученная в результате сделки, держится в форме депозита в банке или на текущем счете и должна быть пересчитана по курсу "спот" для отражения в балансе, как и любая другая сумма в иностранной валюте. Любые не денежные активы (например, фиксированные активы или инвентарь), купленные на эти средства в иностранной валюте должны быть записаны по счетам в денежном выражении в национальной валюте.

Остается вопрос, как оценивать обязательства продать иностранную валюту. Оценка контракта по форвардному курсу и сравнение его с курсом контракта будет неправильным (так как по первой стороне сделки своп это будет предполагать прибыли или убытки), который в действительности уже был учтен в цене сделки. Следовательно, обязательство должно учитываться по курсу "спот", а все разницы между текущим курсом "спот" и последующими курсами должны относиться к прибыли по мере возникновения.

Логика этих действий становиться ясной, если рассмотреть ситуацию, когда получатель не использует валюту, а размещает ее в депозит, в этом случае форвардный контракт и депозит будут оцениваться по курсу "спот" и не возникнет никакая курсовая разница. Процент, получаемый по депозиту, принимая во внимание амортизацию цены, будет приближаться к доходу, получаемому в случае, если валюта покупателя иностранной валюты была бы размещена в депозит.

Однако, необходимо подчеркнуть, что в последние годы стало традицией уже не принимать курс "спот" за основу расчетов цены операции своп, а учитывать курс "форвард". Это основывается на рассуждении, что скорее необходимо хеджировать не сумму, инвестируемую на "спот" - базисе, а сумму, получаемую на "форвард" - базисе (основная сумма плюс проценты). Если хеджируемая валюта котируется на форварде с дисконтом, этот "метод - аутрайт" приносит в результате более высокие затраты (цену операции своп). Это учитывалось ранее, путем использования курса "форвард", не курса "спот".

Но с резким возрастанием ризниц в процентных ставках в последние годы, этот метод учета стоимости операции своп стал все более неудовлетворительным (различия до 0,5%). Для более точного расчета необходимо использовать более усложненную формулу, хотя в некоторых случаях приблизительный расчет достаточно адекватно отражает реальность.

Используя оба метода, можно рассчитать результат следующим образом:

долл. США/шв. франки (дата июль 6 1986 года) 1,8410-1,8425

долл. США 3 месяца 7 - 7 1/8%

шв. франки 3 месяца 4 5/8 - 4 7/8%

срок 94 дня

курс "Форвард" 1,8292

Старый метод:

Цена "своп" = 2 котировка "своп" х 100 х 360

---------------------------- =

"спот" х срок

= 0,0118 х 100 х 360

------------------ = 2,45% в год

1,8410 х 94

Новый метод:

Цена "своп" = (котировка "своп" х деп.ставка х срок) +

----------------------------------------

"спот" х срок

+ (котировка "своп" х 100 х 360)

-------------------------------- =

= (0,0118 х 7,125 х 94) + (0,0118 х 100 х 360)

-------------------------------------------- = 2,5% в год

1,8410 х 94

Разница между двумя формами расчета заключается в том, что при новом методе не только основная сумма (правая часть числителя), но и проценты (левая часть числителя) хеджируется.

Необходимо отметить еще один момент в отношении расчета стоимости операции своп. Так как арифметически нет большой разницы, используется ли курс покупателя или продавца, обычно средний курс должен быть применен, давая относительно правильный результат.

Краткосрочные капиталы нуждаются во вложении, обычно с переводом в другую валюту, в основном по двум причинам:

- национальный денежный рынок не предоставляет необходимые условия для инвестирования;

- инвестиции в другую страну и валюту предоставляют больший доход даже на хеджированном базисе.

Первый случай характерен, скажем, для Швейцарии. Отсутствует реальный денежный рынок; мелкие банки, корпоративные или частные клиенты могут размещать срочные депозиты в крупных швейцарских банках, но последние не имеют возможности, в свою очередь, размещать средства в краткосрочные инструменты внутреннего денежного рынка, такие, например, как казначейские векселя, так как такие ценные бумаги почти не существуют в Швейцарии. Крупные швейцарские банки, таким образом, вынуждены размещать излишние ликвидные средства за рубежом. Это осуществляется, главным образом, путем размещения срочных депозитов в долларах США на Еврорынке на хеджированном базисе, то есть покупая доллары на "споте" и одновременно продавая на условиях "форвард".

Опять-таки иллюстрируем это на практическом примере:

- Процентная ставка по

депозитам в шв.франках на 3 месяца 4,25%

- На базисе следующих курсов: 1,8410 - 1,8425

долл. США / шв.франки "спот"

- Дисконт на три месяца 110 - 105

( 90 дней )

Стоимость операции "своп" на 3 месяца может быть рассчитана следующим образом:

Участник сделки покупает доллары США по курсу - "форвард" с дисконтом 110, отсюда:

(0,0110 х 7,0 х 90) + (0,0110 х 100 х 360)

------------------------------------------ = 2,43%

1,8410 х 90

Общие расходы - 6,68%

Проценты, получаемые за трехмесячный евро-долларовый депозит - 7,0%

Чистый процент разницы в нашу пользу - 0,32%

Естественно, без хеджирования, которое стоит 2,43%, разница в процентах в нашу пользу составила бы 2,75%. Но если бы при истечении 3-месячного депозита в долларах курс покупателя долл. США / шв.франки упал бы ниже уровня 1,8300, мы бы понесли потери при обмене валют большие, чем наши ожидаемые доходы от разницы в процентах.

Рассмотрим теперь, как инвестиции в разных валютах могут приносить разные доходы в разных странах даже на хеджированном базисе. Выгодность разницы в процентных ставках могла быть ощутимой, если она соответствовала бы инвестициям с высоким риском (то есть, кредитным риском и риском перевода).

Предположим, что:

а) Курсы следующие долл. США/итал. лиры “спот” 1530,70 - 1531,70

3-месячная премия 15,50 - 18,50

б) Доходность 3-месячной 11,625%

облигации в итал. лирах Доходность 3-месячной облигации в США 6,6%

Банк задается вопросом, стоит ли вкладывать деньги в итальянские казначейские векселя на хеджированном базисе вместо того, чтобы вкладывать в долларовые ценные бумаги. Он, таким образом, должен сделать следующие расчеты:

- Ему необходимо продать лиры на "споте" и одновременно купить их обратно на форвардном базисе, что может быть сделано с премией в 18,50 пунктов (при этом другая сторона диктует условия!)

- Эта операция "своп" будет стоить:

(18,50 х 6,6 х 90) + (18,5 х 100 х 360)

--------------------------------------- = 4,91%

1531,70 х 90

- Арбитражная операция по хеджированию приносит доход в: 11,625% - 4,91% = 6,715%.

Общий доход, таким образом, выше, чем по американским казначейским векселям, делая инвестиции в итальянские векселя доходными.

Здесь нужно подчеркнуть, что в противовес широко распространенному убеждению, хеджирование совсем не обязательно несет за собой расходы. Обычно хеджируют "слабые" валюты против "сильных" валют, продавая их по курсу "форвард"; для многих людей "слабые" валюты - это котирующиеся с дисконтом; в этом случае хеджирование несет за собой расходы. Но часто встречалось, что предполагаемо "слабая" валюта укреплялась, а "сильная" (с премией) падала.

Примеры: с февраля по октябрь 1988 года фунт стерлингов упал с долл. США 1,82 до долл. США 1,61, хотя он всегда котировался с премией. С конца 1982 года до начала 1985 года доллар укрепился по отношению ко всем остальным конвертируемым валютам, несмотря на то, что он котировался с дисконтом. В этих примерах инвесторам следовало бы хеджировать фунты стерлингов и марку против доллара, то есть покупать доллар на условиях "форвард". Это не только предотвратило бы потери при обмене, но и принесло бы доход при хеджировании!

Комбинированный валютный своп (сущность, преимущества, недостатки и характеристики)

Комбинированный валютный своп - это соглашение между двумя сторонами по обмену основной суммы и платежа процентов в разных валютах на определенный период в будущем.

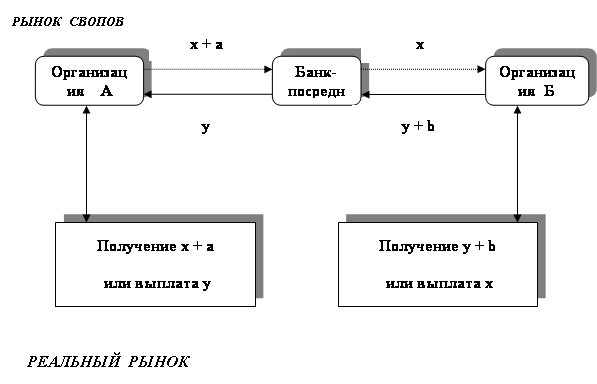

Каждая сторона осуществляет платеж процентов и основной суммы в одной валюте и получает согласованный эквивалент в другой валюте. Валютный своп синтезирует активы и пассивы, выраженные в одной валюте, в валюту по выбору, но своп в смысле сделки стоит отдельно от лежащей в его основе операции и не отражается на балансе.

Преимущества:

-среднесрочная открытая позиция в валюте может быть хеджирована без изменения лежащего в ее основе актива или обязательства;

-операции своп очень гибкие и могут быть структурированы так, чтобы соответствовать ликвидности, которую необходимо хеджировать;

-широкий диапазон валют, по которым можно проводить операции своп на срок до 10 лет;

-операция может быть легко превращена в обратную путем отмены существующей сделки или заключения новой противоположной или, если позволяет ликвидность, путем заключения форвардной валютной сделки в любой момент на протяжении времени действия операции своп (клиент, таким образом, получит прибыль или сможет оценить потери в зависимости от курса или ставки в этот момент).

-кредитная задолженность исчисляется как для валютной операции и поэтому она существенно ниже, чем в случае прямого предоставления или привлечения кредита;

-документация во многом стандартизирована и операция может быть во многих случаях завершена сразу после сделки путем подтверждения по телексу.

Недостатки:

-хотя валютный своп не включается в баланс, строгие требования по адекватности капитала делают их все более дорогими для банков;

-требования по адекватности капитала также отпугивают банки от активного воздействия на рынок этих инструментов; ликвидность, таким образом, может стать проблемой если клиент хочет отменить операцию не с банком, а с другим партнером;

-может быть несоответствие в налогообложении доходов или убытков при окончательном обмене основными суммами.

Характеристики:

рынок комбинированных валютных свопов менее ликвиден, чем рынок прямых процентных свопов по вышеизложенным причинами. Из-за дополнительной сложности этого инструмента (он включает валютный и процентный риск) наиболее активные обмены осуществляются в основных конвертируемых валютах (немецкая марка, фунт стерлингов, швейцарский франк, японская йена, французский франк) и американским долларом, но даже в этих операциях сделки, в основном, заключаются на единовременной базе с участием наиболее активных институтов. Не существует и конвенции по максимальным и минимальным объемам регулярных сделок. Большинство валют котируются по фиксированной ставке против шестимесячного LIBOR (London Interbank Offered Rates) по доллару США.

Механизм:

Валютный своп в основе своей является форвардным валютным контрактом, однако в то время когда форвардная сделка заключается посредством единовременного обмена основной суммы в будущем по форвардному курсу, который устанавливается в зависимости от разницы в процентных ставках по двум валютам, то валютный своп включает и обмен выплачиваемых процентов по мере истечения срока сделки и окончательный обмен основной суммы по первоначальному спот курсу.

На каждую дату платежа в течение всего периода каждая сторона осуществляет платеж, исчисленный по следующей формуле:

RxDxA

Bx100

R-применяемая ставка (фиксированная или плавающая)

D-количество дней

А номинальная сумма операции своп

В базис (365 дней для ф.стерлингов и экю или 360 дней для остальных валют)

плюс, на конечную дату контракта, основная сумма.

Пример: компания привлекает фунты стерлингов по фиксированной ставке, но хочет инвестировать их в филиал, находящийся в США. Путем совершения операции своп на выплату долларов по фиксированной ставке и получения фунтов стерлингов по фиксированной ставке, компания может достичь желаемого внебалансового хеджирования для своей инвестиции на данный период. В момент заключения сделки преобладают следующие ставки:

Ставка на 5 лет ф.ст 10.63 долл. США 9.74

Курс спот долл. США/ф.ст 1.687

Компания выпускает вексель на 10 млн. фунтов стерлингов на 5 лет по цене 10.63 в год и переводит выручку долларов США 16870000. Она заключает валютный своп и соглашается платить 9.74 % на долларах США 16870000 и получать 10630000 на 10000000 ф.стерлингов. В конце периода операции своп, компания обменивает основные суммы и получает свой первоначальный долг в фунтах стерлингов. В этот момент хеджирование утрачивает силу и компания может оценить свою прибыль или потери при обмене основных сумм по первоначальному курсу спот. Если она хочет продолжить хеджирование филиала, она может включить эту прибыль (потерю) в новый валютный своп.

В течение всего срока сделки балансовая стоимость инвестиции защищена от колебаний валютного курса при помощи существующей внебалансовой сделки своп. Другими словами, любая степень возрастания курса фунта стерлингов по отношению к доллару США, имея негативные последствия для стоимости активов в фунтах стерлингов филиала, будет иметь соответствующие позитивные последствия для стоимости при окончательном обмене основными суммами. Более того, стоимость фондирования в долларах США также была зафиксирована на уровне 9.74%.

Хеджирование обязательств:

Филиал немецкой компании в Великобритании получает кредит от нее в размере DM 32.5 млн. на более выгодных условиях, чем на рынке. Филиалу нужно 10 млн. ф.стерлингов, но он не хочет иметь обязательства в DM так как все его доходы и активы выражены в фунтах стерлингов. Немецкая компания хочет сохранить доход, получаемый из временно свободных средств, выраженный в DM. Текущий курс спот DM/GBP=3.25.

Филиал заключает сделку своп, по условиям которой он получает проценты с суммы DM 32.5 млн. на протяжении следующих 5 лет и выплачивает процент с суммы 10 млн. фунтов стерлингов в течение этого же периода. Операция включает первоначальный обмен и затем обратный основными суммами по фиксированному курсу 3.25.

В результате компания может использовать возможность получить кредит в DM без валютного риска. Более того, стоимость фондирования в GBP фиксирована на 5 лет по ставке, которая отражает выгодные условия по кредиту в DM.

Хеджирование активов:

Компания использует прибыли по фиксированной ставке по кредиту в GBP для покупки немецкого филиала. Она хочет перевести фондирование филиала в DM путем внебалансового хеджирования. Более того, так как она хочет реинвестировать прибыль этого филиала в DM в Германию ей нужно знать приблизительную сумму хеджирования на временной базе.

Банк может структурировать операцию своп таким образом, что компания будет платить проценты по предварительно обговоренной сумме в DM и получать проценты по сумме в GBP по фиксированному курсу за весь период сделки.

При помощи этого механизма компания не только защищает первоначальную инвестицию, выраженную в фунтах стерлингов, но и прибыли, получаемые в фунтах стерлингов.

Глава 2. Операции «процентный своп»

Похожие работы

... номиналами и процентными платежами Валютный своп (currency swap) – это комбинация двух противоположных конверсионных сделок на одинаковую сумму с разными датами валютирования. Или – это разновидность свопа, представляющий собой обмен номинала и фиксированного процента в одной валюте на номинал и фиксированный процент в другой валюте. Осуществление валютного свопа может быть обусловлено ...

... рынок более емкий с точки зрения его объемов, видов и количества проводимых операций, отсутствуют многие ограничения, имеющие место в сопредельных странах. [21] 2 Анализ валютных операций банка на примере АО «Казкоммерцбанк» 2.1 Анализ внутреннего валютного рынка страны В Казахстане тенденции, оказывающие влияние на состояние внутреннего валютного рынка в 2008 и в 2009 годах, носили ...

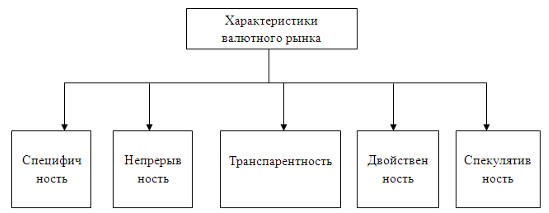

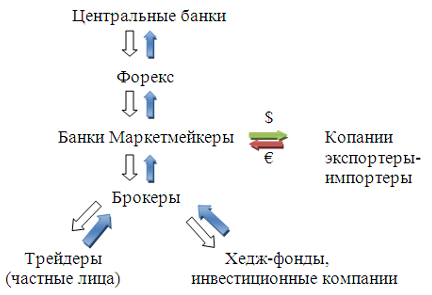

... принимается национальная денежная единица. Национальные вал. рынки, обслуживающие движение ден. потоков внутри страны, интегрированы в мировой вал. рынок, на котором осуществляются вал. операции и расчеты, связанные с международным движением товаров, услуг и капиталов. Мировой вал. рынок, функционирующий круглосуточно с понедельника до пятницы, связывает воедино национальные вал. рынки с ...

... сделок. Далее речь пойдет об экспортно-импортных банках, так как клиенты банка имеют возможность проводить валютные сделки двустороннего характера. 1.2 Экспортно- импортные банки Внешнеэкономическая деятельность кредитных организаций связана с осуществлением ими банковских операций и других разрешенных действующим законодательством сделок при экспорте-импорте товаров и услуг, их реализации за ...

0 комментариев