Навигация

4. Рынки свопов.

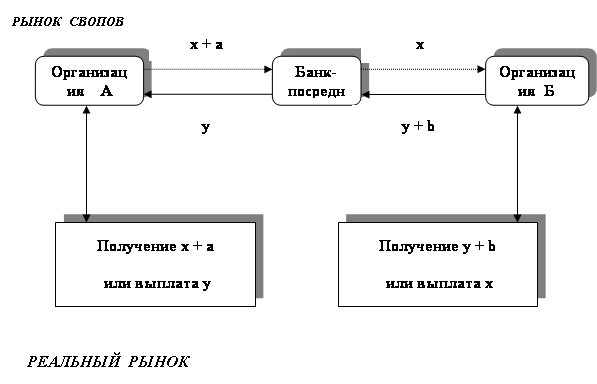

Заемщики, имеющие потребности в дополнительном финансировании, могут заключат свопы напрямую друг с другом, но для большинства заемщиков представляется довольно сложным нахождение подходящего контрагента. Эту функцию для заемщиков (иногда называемых как "конечные пользователи") выполняют коммерческие банки, инвестиционные банковские фирмы, действующие в качестве посредников. Ввиду большого объема проводимых операций они могут свести заемщиков часто в сложные цепи подобранных сделок. Коммерческие банки также участвуют в свопах как конечные пользователи для покрытия своих собственных потребностей. Эти коммерческие банки и инвестиционные банковские фирмы, выступающие и как посредники и как конечные пользователи, образуют первичный рынок свопов. Этот рынок начал развиваться в 1982 году, к 1985 году достиг объема 120 млрд. долларов в год (учитывалась основная сумма условного года).

В дополнение к первичному рынку начал развиваться и вторичный рынок. На этом рынке объектом торговли являются существующие позиции по свопам. Так, если посредник не может "собрать" какой-то своп, то он может выйти на вторичный рынок и купить подходящий своп у другого посредника. Несмотря на то, что этот рынок растет, его развитие тормозится несколькими факторами. Во-первых, соглашение о процентном свопе обычно предусматривает, что при переуступке прав необходимо согласие другой стороны. Во-вторых, различия в вопросах ведения документации часто усложняют подбор свопов. Эта проблема была частично затронута при выработке "Кодекса свопов", который предусматривает стандартные определения и условия, относящиеся к основным элементам процентных свопов. "Кодекс свопов" не только позволяет контрагентам быстрее и точнее обмениваться информацией но также облегчает подбор свопов и, таким образом, его использование должно внести свой вклад в развитие вторичного рынка.

Нижеприведенные пример представляет собой детальную иллюстрацию процентного свопа, включающего эмитента местных обязательств США по фиксированной ставке (финансовое учреждение класса "ААА") и американскую корпорацию, выступающую с плавающей процентной ставкой (класс "ВВВ").

Своп заключен в результате обмена корпорацией США 50 млн.долларов своей банковской задолженности по плавающей ставке на обязательства финансового учреждения (тоже 50 млн.долларов) перед инвесторами по выпущенным 5-ти летним бумагам с фиксированной ставкой. Обмен произошел потому, что разница между ставками доступными корпорации класса "ВВВ" и финансовому учреждению класса "ААА". на рынке фиксированных ставок составляла 2.3/8% в год, в то время как на рынке плавающих ставок разница была только в 1/2%.

Такое положение стимулирует проведение процентного арбитража, который снижает стоимость финансирования для обеих сторон сделки.

__________________________________________________________

| Корпорация | Фин.учреждение| Проц.разница

__________________________________________________________

Цель средства по средства по

фиксированной плавающей

ставке ставке

Фиксированная

ставка 14% 11 5/8% 2 3/8%

Плавающая

ставка LIBOR+1/2% LIBOR+1/4% - 1/4%

Потенциальная

возможность

арбитража 2 1/8%

__________________________________________________________

Для достижения поставленных целей была построена следующая схема движения средств

Кредитор Инвесторы

LIBOR+1/2% Осн. сумма долгов 11 5/8% Осн.сумма долгов

Корпорация Фин.учреждение

LIBOR-7/8% 11 5/8% 11 5/8% LIBOR-7/8%

Агент

Финансовые выгоды сделки

При данной структуре сделки американская корпорация достигла своей цели: получила средства по фиксированной ставке 13% годовых, что на 1% ниже доступных ей на существующем рынке твердых ставок. С другой стороны финансовое учреждение смогло получить кредиты по плавающей ставке на 7/8% ниже LIBOR (вместо LIBOR+1/4%, доступную для него на рынке), имея при этом экономию в 1 1/8% в год.

Распределение выгоды от сделки

_________________________________________________________

| Корпорация | Фин.учреждение

_________________________________________________________

Доступная цена на

открытом рынке 14% LIBOR+1/4%

Стоимость свопа 13% LIBOR-7/8%

(11.5/8+7/8+1/2)

Выгода 1% 1 1/8%

________________________________________________________

Глава 3. Риски при проведении операций своп

Стороны совершающие операцию своп встречаются с 2-мя основными видами риска: целевой риск и кредитный риск. Целевой риск возникает в связи с тем. что процентные ставки или валютные курсы могут меняться с даты заключения сделки своп. Кредитный риск возникает в связи с тем. что партнер может не выполнить обязательства и таким образом причинить другой стороне непредвиденные потери.

Целевой риск.

Предпочитаемый метод контроля подверженности целевому риску при сделке своп - это закрыть ее путем вступления в противоположную сделку. Если поступления равны уходам, не учитывая спрэды, рассматриваемые посредником как доход, то он полностью застрахован от целевого риска.

Несоответствие платежных дат. периодов и курсов уменьшает покрытие путем хеджирования.

На сегодняшнем рынке только малая часть дилеров по операциям своп делает противовесные сделки при заключении сделок своп. Под давлением конкуренции дилеры сейчас покупают и продают при разных операциях своп вне зависимости их друг от друга. То есть, большинство дилеров готовы вступить в сделку своп до того, как они договорились о другой, противовесной сделке. Это делается из-за предположения, что противоположная, вторая сторона операции своп может быть совершена при рынке, не изменившемся за прошедший период. Срок, в течение которого дилеры готовы нести открытую позицию по операциям своп, различаются в зависимости от банков. Некоторые посредники стараются закрыть позицию к концу рабочего дня, другие - нести открытую позицию в течение недель.

Многие открытые позиции держатся скорее при процентных операциях своп, а не при валютных операциях своп. Это объясняется трудностью хеджирования долгосрочной открытой валютной позиции на других рынках, в отличие от рынка операций своп. Более того, большинство открытых позиций посредников по "купонным" операциям своп держатся при операциях, в которых участник сделки является плательщиком по плавающей ставке. Это объясняется тем, что плательщики по плавающей процентной ставке часто заключают сделки своп, совмещая их с выпуском займа с фиксированной ставкой. Сделка своп совершается в момент подписания соглашения о финансировании. Сроки по операциям своп для плательщиков по фиксированной ставке обычно являются более гибкими.

Перед заключением противовесной сделки своп, первоначальная обычно уже частично хеджирована. Типичный способ хеджирования для долларовой "купонной" операции своп был описан выше. Хотя этот метод хеджирования защищает дилера от движения в уровне рыночных процентных ставок, но он не покрывает изменения спрэда по казначейским ценным векселям США.

Рассмотрим следующий пример:

Предположим, посредник вступает в 5-ти летний своп с корпорацией А. Когда доходность Т по 5-ти летним казначейским ценным бумагам составляет 10%, он платит 10% + 40 базисных пунктов в обмен на LIBOR 6 месяцев и хеджирует этот своп временно казначейскими ценными бумагами. Через несколько дней банк решает заключить противовесную операцию своп. Спрэд (разница между ставками купли и продажи) по операциям своп остался неизменным - Т+40 покупка (BID), Т+50 предложение (OFFER), но YIELD по 5-ти летним казначейским ценным бумагам упал до 9,5%.

Если рассматривать только позицию по противовесной операции своп, то банк теряет 40 базисных пунктов на каждую дату платежа. В целом посредник выигрывает 10 базисных пунктом по позиции по противовесной операции своп.

Примеры хеджирования и дилерской

позиции по противовесным операциям своп

Временное хеджирование ----------¬10%+40----¬

- Займы на рынке ¦Посредник+------+ А ¦

"соглашений о выкупе" ¦ +------+ ¦

L----------LIBOR L----

- Покупка Казначейских 6 мес.

ценных бумаг

Противовесная позиция ----¬9,5%+50----------¬10%+40----¬

- Выплата по ¦ В +-------+ Посред- +------+ А ¦

"соглашению о выкупе" ¦ +-------+ ник +------+ ¦

L----LIBOR L----------LIBOR L----

- Продажа Казначейских 6 мес. 6 мес.

ценных бумаг

Предположим, что заключение противовесной сделки своп, по казначейским ценным бумагам не изменился, но спрэды упали до Т+30 (BID), Т+35 (OFFER). Хеджирование с помощью казначейских облигаций не покрывает такой риск.

Посредник теряет 5 базисных пунктов на каждую дату платежа. Посредники также должны иметь возможность покрывать и другие виды рыночных рисков. Они подвержены риску, когда индексы плавающих процентных ставок различаются (например, платеж по 6-ти месячному LIBOR от маржи по ставке казначейских облигаций). Разница в датах истечения срока противовесных операций своп и применяемые инструменты создают и другие моменты риска. Другой вид риска возникает, когда стартовая дата по операции своп отличается от даты по операции по хеджированию.

Процентный риск, создаваемый открытой позицией по операции своп, входит в общую подверженность процентному риску всего финансового института.

Общий способ такого включения - это совершение отделом операций своп сделки по хеджированию от имени другого подразделения, например, занимающегося казначейскими облигациями, которые несут общую ответственность за управление процентными рисками всего банка.

В свою очередь, отдел операций своп, часто выполняет заказы по операциям своп из других подразделений или филиалов этого института.

Кредитный риск

Хеджирование или совершение противовесных операций не уменьшают подверженность посредника кредитному риску. Подверженность кредитному риску посредника зависит от возможности движения процентных ставок или выполнения партнером своих обязательств.

Следующий пример описывает подверженность риску дилера по операциям своп в отношении возможного невыполнения обязательств партнером при условии заключения противовесных сделок.

Пример кредитного риска дилера.

----¬ 10 % + 50 ----------¬ 8 - 10% + 40 ----¬

¦ В +--------------+Посредник+--------------+ А ¦

¦ +--------------+ +--------------+ ¦

L---- 6 мес. LIBOR L---------- 6 мес. LIBOR L----

своп 1 своп 2

Посредник заключает две сделки на 30 млн.долларов в виде 5-ти летнего купонного свопа одновременно. По одной сделке он получает 10,5% (Т+50 б.п.) в обмен на выплату 6-ти месячного LIBOR. По другой он платит 10,4% (Т+40 б.п.) за 6-ти месячный LIBOR. В стартовых датах и датах выплаты разницы нет. Если оба партнера выполняют свои обязательства, банк не подвержен ни рыночному, ни процентному риску. Но он все еще подвержен кредитному риску.

Падение YIELD по казначейским 5-ти летним векселям до 9,5% увеличивает стоимость операции своп с В, т.к. дилер теперь получает средства выше рыночной ставки. Одновременно, стоимость операции своп с А упала, т.к. банк платит выше рыночных ставок. Если обе сделки совершались по рынку (т.е. по текущим рыночным ставкам), прибыль по сделке своп с В была бы равна убыткам по сделке своп с А.

Обратное будет действительным в случае, если ставки поднять. Сделка своп с В будет иметь отрицательное значение, а сделка своп с А будет иметь положительное значение. Конечно, если ставки изменились, ни одна из операций не изменит своей стоимости, предполагая, что платежи по операции своп могут быть осуществлены по текущим рыночным ставкам без прибыли или убытков.

Подверженность кредитному риску по операции своп заключается в потенциальных потерях, когда партнер не выполняет обязательств. Размер этих убытков или рыночная цена контракта своп по текущим процентным ставкам - это цена восстановления движения средств и процентов по операции своп по текущей рыночной ставке.

Стоимость контракта для стороны, получающей платежи по фиксированной ставке, заключается в разнице между фиксированными процентными платежами, учитываемыми по текущей ставке и текущей стоимостью платежей по плавающей процентной ставке.

С другой стороны, можно рассматривать потенциальные потери, как стоимость восстановления платежей по операции своп за счет займов и инвестиций на других рынках. Посредник может восстановить свои платежи по плавающей ставке путем выпуска векселя с плавающей ставкой с купоном по LIBOR. Платежи по фиксированной ставке могут быть восстановлены за счет покупки ценных бумаг с платежами, идентичными платежам по сделке своп. Потенциальные убытки - это разница между дисконтированной стоимостью этих бумаг плюс любые расходы по выпуску.

Кредитный риск регулируется при помощи лимитов на ожидаемую подверженность риску со стороны партнера, периодического регулирования, подверженности риску по времени и в некоторых случаях при помощи дополнительного обеспечения.

Перед заключением сделки дилеры по операции своп должны запросить одобрения у кредитного отдела по поводу ожидаемой подверженности риску по этой операции. Наиболее обычная, простая практика в этих случаях - это подсчитать потенциальный риск, предполагая, что партнер не выполнит свои обязательства через некоторое время после заключения сделки, когда ставки двинулись в направлении, невыгодном для клиента. В результате риск выражен в фиксированных процентах годовых. Этот метод отражает простое правило, что риск составляет 2-3% умноженный на количество лет до истечения срока.

Более усложненный подход - это основывать предложения о выдвижении процентных ставок на анализе исторических фактов и основывать свой риск на движении двух стандартных отклонений в тот же момент с маржей, расширяющейся с течением времени. Риск в таком случае оценивается как стоимость соответствующих расходов в данный момент. Этот подход менее ограничительный, и, возможно, более реалистичный, чем метод, описанный выше. Для сделки своп на 10 лет он дает оценку риска максимум 24% от основной сумму на начальную дату сделки. Некоторые банки, сделав свои расчеты, используя более усложненный метод, упростили его до метода, который можно назвать промежуточным, например, 5% в первый год и 2% потом.

Работники кредитных отделов в некоторых банках просто одобряют или не одобряют кредитные обязательства по сделке своп, включая риск по сделке в общую кредитную линию этого института для партнера. Другие одобряют сделку, только если институт получает несколько базисных пунктов прибыли в качестве платы за риск. В некоторых случаях дилер по операциям своп переводит на кредитный отдел дополнительную плату за кредитный риск. Обычно, однако, дилер по операциям своп не включает эту плату в котируемую цену по операции своп. Если кредитный отдел не может покрыть эту плату при существующих на рынке ценах по операциям своп, он не заключает сделку.

Минимальный спрэд между двумя противовесными сделками своп для извлечения прибыли может быть установлен за счет добавления премии к цене за подверженность риску. "Теневая цена" в 6-ти б.п., взимаемая с определенного клиента, может быть рассчитана следующим образом. Ссуда клиенту обычно включает спрэд в 3/8% сверх расходов банка по фондированию этой ссуды. Для операции своп, где кредитный риск составляет 16% от суммы, цена для покрытия кредитного риска будет 3/8% этих 16% или 6-ти б.п. (0,0006). Это будет покрытием кредитного риска в случае невыполнения обязательств партнером.

В дополнение к использованию кредитных линий по ожидаемому риску, большинство дилеров по операциям своп также регулирует риск по операциям в случае изменения цен. Руководство периодически информируется о потенциальных рисках, если некоторые или все партнеры не выполняют обязательства.

Практические действия разных дилеров по регулированию кредитного риска в отношении партнера, с которым были заключены сделки своп в противоположных направлениях бывают различными. Некоторые оценивают свой риск на общем базисе, исходя из предположения, что партнер может не выполнить обязательства по каждой сделке только в том случае, если процентные ставки изменились в нежелательном направлении. Другие оценивают на выборочном базисе, предполагая, что если партер не выполнит обязательства, то банк потеряет на некоторых сделках своп, а на некоторых выиграет.

Права по возмещению, предоставляемые контрактами по сделкам своп и национальными законодательствами, регулирующими эти сделки, являются важными факторами при совершении этого выбора.

В некоторых банках кредитные линии являются серьезным препятствием для дилеров. Когда линия на определенного клиента ограничена, дилеры по операциям своп часто соревнуются с другими отделами банка за получение согласия на использование линий.

Третий метод, используемый при регулировании кредитного риска, состоит в запросе какого-либо кредитного подтверждения (например, кредитного письма) или дополнительных форм обеспечения от партнеров. Когда необходимо, кредитное письмо выписывается на сумму ожидаемого риска. Дополнительное обеспечение может быть запрошено в форме первоначальной маржи, которая уменьшается по мере истечения срока контракта, или банк может оставить за собой право запросить дополнительное обеспечение в течение всего срока, если риск увеличивается.

Контракты некоторых посредников включают взаимное право на требование дополнительного обеспечения - и посредник, и партнер имеют право потребовать обеспечения друг от друга.

Обычно инвестиционные банки запрашивают обеспечение более часто чем коммерческие банки. Инвестиционные банки предпочитают дополнительное обеспечение для более сложных кредитных соглашений для торговли по операциям своп, также как и с ценными бумагами. Конкурентное преимущество коммерческих банков на рынке операций своп состоит в их готовности принять на себя долгосрочные кредитные риски.

Невыполнение обязательств партнерами на рынке операций своп до сих пор было очень редким случаем. Только один институт упоминал о случае невыполнения обязательств партнером, и речь шла о небольших возможных потерях. Часть дилеров, однако, высказала свою озабоченность о будущем, предполагая, что такие инциденты могут быть достаточно частыми при таком быстром росте рынка операций своп.

Другие риски

Операция своп, включающая обмен валютами, уплачиваемыми в разное время в разных часовых поясах подвергает партнера риску. Этот риск возникает, когда одна сторона выполнила платеж по контракту, но не получила противоположный платеж от партнера. Большинство посредников предпринимает попытки снизить риск путем сближения времени платежей. Когда возможно, только чистые суммы переводятся партнерами друг другу.

Глава 4. Учет операций своп

Центральным вопросом учета операций своп является то, рассматривать ли все контракты как части позиции, или лежащих в основе активов и пассивов. Позиции и портфели обычно оцениваются ежедневно по текущему рынку, т.е. они оцениваются по их ликвидационной стоимости каждый день. Другие балансовые активы и пассивы обычно оцениваются по из стоимости, или по тому, что является более низким - рыночная оценка или первоначальная стоимость. Некоторые настаивают на том, что заключенная сделка своп для замещения риска по лежащей в основе позиции должна оцениваться также, как сама позиция.

Четыре различных вида позиций по операциям своп отличаются по следующим категориям:

Операции своп, которые хеджирует обязательства, оцениваемые по их первоначальной стоимости;

Операции своп, которые включают открытые позиции по открытым курсам и процентным ставкам;

Операции своп, которые хеджируют другие операции своп;

Операции своп, которые хеджируют или сами хеджируются валютными позициями.

Контракты по первой группе обычно учитываются, как и другие долгосрочные активы и пассивы. Второй вид операций своп обычно оценивается по рыночной цене. По учету же третьей и четвертой групп единого мнения нет.

Фундаментальная проблема при учете операций своп заключается в том. что нет авторитетных учетных стандартов по процентным операциям своп. Правила по похожим инструментам обсуждались в США Американским Институтом дипломированных общественных бухгалтеров (AICPA) по учету форвардных размещений, соглашений типа stand by , процентных фьючерсных контрактов и Советом по финансовому учету США (FASB) в Положении N80 "Учет фьючерсных контрактов”. Стандарты США в области валютных операций своп установлены FASB в Положении N52 "Переводы в иностранной валюте”. Некоторые бухгалтеры указывают на ясность критериев этого Положения N52 в подходе к валютным операциям своп и то, что их можно применять и в случае валютных операций своп типа "cross".

Учет валютных операций своп

Операции валютный своп-это серия форвардных валютных операций. Согласно Положению N52 правила учета форвардных контрактов различаются в зависимости от того, является ли позиция по ним хеджирующей, или позиция открывается в ожидании изменения валютных курсов. Форвардный контракт и аналогичный валютный своп является хеджирующим, если он уменьшает подверженность риску по инвестиции в зарубежный филиал, по любому обязательству в иностранной валюте (например, обязательству уплатить или право получать проценты), или по другим существующим рискам (например, платежи или поступления в иностранной валюте). Валютный своп является хеджированным в смысле учета, если он был предназначен для ЭТИХ целей или оказался таковым.

Правила учета форвардных контрактов, рассматриваемых как хеджирование, прежде всего определяют прибыль или убыток по позиции на две части:

Первоначальный дисконт или премия, т.е. сумма в иностранной валюте по контракту, увеличенная на разницу между контрактным форвардным курсом “спот” на дату заключения;

Изменения курса “спот” с начала контракта до даты закрытия. Подход к этим двум компонентам зависит от обязательства, которое хеджируется.

1) Хеджирование инвестиций в зарубежном филиале, прибыль или убытки, возникающие от изменения курса “спот”, включаются в валютный компонент собственности акционера. Первоначальный дисконт или премия амортизируется по мере истечения контракта в прибыль или в валютный компонент собственности.

2) При хеджировании обязательств в иностранной валюте прибыль или убытки от изменения курса “спот”, относятся к операции, которая хеджируется. При хеджировании изменений процентных ставок прибыли или убытки от изменения курса “спот” включаются в доход по процентам или расходы по платежам. Первоначальная премия или дисконт амортизируются на доход в течение срока контракта или относятся к хеджируемой операции.

3) При хеджировании других рисков прибыли или убытки от изменения курса “спот” включаются в текущий доход, когда он покрывает расходы, или в прибыль по хеджируемой операции. Это относится и к хеджированию основной суммы. Первоначальная премия или дисконт амортизируются на доход в течение срока контракта. Учет в случае открытых позиций (не хеджируемых) включает в себя прибыли и убытки от изменения цен в текущий доход.

Если валютный контракт, хеджирующий обязательства в иностранной валюте, закрывается перед истечением срока обязательства, прибыль и убытки по контракту продолжают относится к этому обязательству. Например, если валютный своп, заключенный в целях хеджирования расходов по процентам закрывается раньше с убытками, то эти убытки отражаются по статьям прибылей не сразу, но распределяются по сроку, который должен был бы быть сроком операции своп, другими словами, если хеджирование осуществлено, то оно рассматривается как таковое до конца.

Учет при процентных операциях своп

Хотя для учета процентных операций своп не было установлено никаких авторитетных стандартов, текущая практика обычно использует учет, подобный описанному выше, относящемуся к валютным операциям своп. Каждый из четырех видов операций своп, описанных выше, учитывается по своему.

Платежи по операциям своп, хеджирующим обязательства, оцененные по первоначальной стоимости, обычно производятся на каждый период и учитываются как добавление к статьям по процентным платежам и расходам по лежащим в основе активам или пассивам или доходам. Это изменяет условие лежащее в основе актива или пассива, что отражает платежи по операциям своп. Например, предположим, корпорация выпускает заем с плавающей ставкой по LIBOR + 40 б.п., а затем заключает сделку своп с фиксированной ставкой с тем же сроком по 10,5%. Если даже платежи совпадают, то подход к займу с плавающей ставкой плюс операция своп будет тот же, что и для займа с фиксированной ставкой по 10,5%. Расходы по операции своп, такие как комиссионные, брокерские или организационные (правовые) взносы также относятся к тем же статьям и амортизируются на срок операции своп. То есть, они не рассматриваются как расходы.

Этот подход соответствует стандартам Положения N 80 FASB по учету фьючерсных контрактов. Но Положение N 80 имеет более четкие критерии для рассмотрения контракта в качестве хеджирования, чем текущая практика по учету операций своп. Согласно Положению N 80 контракт выступает как хеджирование только в том случае, если он хеджирует твердое обязательство, которое подвергает участника процентным рискам, учитываемые на полном базисе, т.е. с учетом всех обязательств и активов и пассивов института. Положение N 80 также предписывает оценку корреляции между хеджирующим обязательством и хеджирующей операцией. Если бы эти критерии применялись по отношению к операции своп, это делало бы необходимым тесную корреляцию процентных ставок, лежащих в основе операций своп, и ставок по лежащей в основе операции. В отношении этого критерия текущая практика учета операций своп очень гибка. Операции своп, которые открывают процентные позиции, обычно оцениваются по текущему рынку или выбираются наименьшие из двух - или рынок, или первоначальная стоимость. Это соответствует подходу и к спекулятивным внебалансовым позициям.

Для оценки операций своп, полностью хеджированных другими операциями своп нет разницы между оценкой по рынку или первоначальной стоимостью. Доходы по одной сделке всегда уравновешиваются убытками по другой. Различий возникают в случае, если существует несовпадение дат платежей, частот платежей, базисов с плавающими ставками или других условий. Большинство институтов оценивает эти операции по рыночной стоимости.

Подход к операциям своп, предназначенных для хеджирования или хеджированным другими позициями (в основном позиции по несовпадающим операциям своп) также различны между разными институтами. Как объяснялось выше, эти позиции в основном хеджированы только частично. Многие дилеры оценивают эти позиции по текущему рынку на ежедневном, недельном или месячном базисе для отражения стоимости при закрытии позиции. Основная проблема при оценке операций своп по рынку состоит в том, что саму рыночную стоимость очень трудно определить. Цены, используемые при оценке, в какой то степени будут субъективными, т.к. часто нет необходимых котировок по операциям своп с узким рынком. Альтернативным способом будет использование расчетов (при закрытии платежей), включенных в контракт.

Проблема возникает еще и из-за того, что некоторые операции своп оцениваются по рынку, а некоторые по первоначальной стоимости. При различных обстоятельствах дилеры подвергаются соблазну перемещать операции своп из одной категории учета в другую для кратковременных целей.

Подобные проблемы возникают при подходе к оценке закрытий по операциям своп - или по тем, что включают наличные платежи, или имеющим обратные, противовесные операции своп. Опять-таки подход зависит от того, рассматривается ли операция своп в качестве хеджирования или нет. Современная практика по отношению к форвардным валютным контрактам и фьючерсным контрактам предполагает, что убыток или прибыль в связи с закрытием хеджирующей операции перед закрытием основной операции должны быть отнесены к сроку хеджируемой основной операции. Осенью 1984 года FASB предложил, чтобы это отнесение и амортизация стали стандартами. Совет Федерального Банка по строительным ссудам присоединился к этой точке зрения.

И наконец, тот же подход к хеджирующим операциям обычно касается и опционов по операциям своп. Институт в целях учета сначала определяет, является ли опцион хеджирующим. Не хеджирующие опционы оцениваются по текущему рынку. Стоимость премии по опциону к хеджируемой операции амортизируется на расходы в течение срока действия опциона.

Заключение

На данной стадии развития экономики нашей страны нам, безусловно, очень трудно освоиться с финансовыми инструментами, которые были описаны выше. Но, мы думаем, никто не может не признать, что если мы хотим успешно влиться в мировую систему финансовых расчетов и общеустановленных жестких требований, которые диктуют современные денежные рынки, нам рано или поздно придется осваивать и такие виды операций как своп. Так лучше же об операциях узнать пораньше, чтобы не оказаться, как мы уже не раз оказывались, отброшенными лет на 30 назад по отношению к цивилизованному миру, и пусть не сразу, но попытаться внедрять практику совершения подобных сделок. Кроме того, поскольку данные операции являются не только полезными в смысле лучшего размещения активов, разумного и удобного соотношения между валютами, они еще способны приносить немалые прибыли, и соответственно быть быстро освоенными нашими многочисленными коммерческими банками. Нет сомнения, что далеко не все банки смогут заниматься деятельностью подобного рода, предпочитая более легкую прибыль, но основное банковское звено, т.е. люди у которых к деньгам тянутся на руки, а голова, уверен, заинтересуются данным материалом. Именно такие банки как раз будут обладать необходимыми качествами для совершения сделок, требующих и надежности партнеров и достаточной профессиональной подготовки специалистов. С постепенным освоением внутри российского рынка, можно будет уже выходить на международный рынок, тем более что иностранных партнеров не может не привлечь наш огромный потенциал. Таким образом, как и почти во всех отраслях нашего народного хозяйства, мы встречаемся чуть ли не с самой главной проблемой, проблемой неквалифицированных кадров, и чтобы решить ее нужна не только полная информация о деятельности в сфере банковского бизнеса, но и информация, которая была бы интересна с точки зрения практики уже сейчас и чтобы люди только сейчас начинающие постигать некоторые "хитрости" сложных финансовых инструментов могли бы почувствовать их результативность и "войти во вкус", развивая одновременно российское банковское дело и обогащая его мировым опытом.

Список литературы

Для подготовки данной работы были использованы материалы с сайта http://probib.narod.ru/

Похожие работы

... номиналами и процентными платежами Валютный своп (currency swap) – это комбинация двух противоположных конверсионных сделок на одинаковую сумму с разными датами валютирования. Или – это разновидность свопа, представляющий собой обмен номинала и фиксированного процента в одной валюте на номинал и фиксированный процент в другой валюте. Осуществление валютного свопа может быть обусловлено ...

... рынок более емкий с точки зрения его объемов, видов и количества проводимых операций, отсутствуют многие ограничения, имеющие место в сопредельных странах. [21] 2 Анализ валютных операций банка на примере АО «Казкоммерцбанк» 2.1 Анализ внутреннего валютного рынка страны В Казахстане тенденции, оказывающие влияние на состояние внутреннего валютного рынка в 2008 и в 2009 годах, носили ...

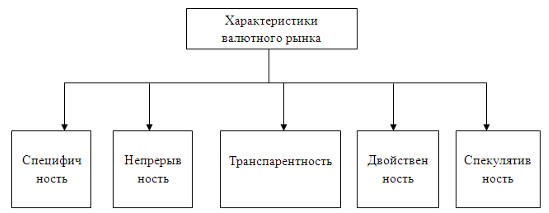

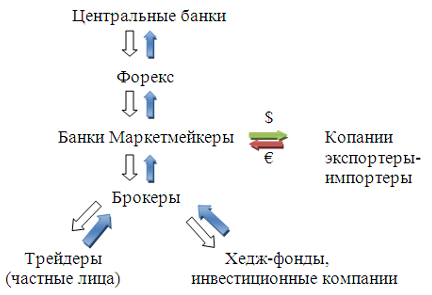

... принимается национальная денежная единица. Национальные вал. рынки, обслуживающие движение ден. потоков внутри страны, интегрированы в мировой вал. рынок, на котором осуществляются вал. операции и расчеты, связанные с международным движением товаров, услуг и капиталов. Мировой вал. рынок, функционирующий круглосуточно с понедельника до пятницы, связывает воедино национальные вал. рынки с ...

... сделок. Далее речь пойдет об экспортно-импортных банках, так как клиенты банка имеют возможность проводить валютные сделки двустороннего характера. 1.2 Экспортно- импортные банки Внешнеэкономическая деятельность кредитных организаций связана с осуществлением ими банковских операций и других разрешенных действующим законодательством сделок при экспорте-импорте товаров и услуг, их реализации за ...

0 комментариев