Навигация

Налоговая гавань и центр «офф – шор»

3.4.2. Налоговая гавань и центр «офф – шор»

Все страны мира можно разделить на три большие группы, различающиеся по уровню налогообложения и государственного контроля за коммерческой деятельностью, по размеру затрат на создание дочерних фирм. В первой группе, в которую входят крупнейшие промышленно развитые страны (США, Германия, Япония, Великобритания, Франция, Италия), налог на прибыль может составлять 40-50% чистой прибыли. Деятельность хозяйственных субъектов строго регламентирована, действуют специальные правовые нормы, ограничивающие внутрифирменные операции и использование зарубежных фирм с целью уклонения от налогов. Законы этих стран обычно устанавливают большой минимальный уставной капитал акционерных обществ: в Германии – 100 тыс. марок, во Франции – 500 тыс. франков. Для обществ с ограниченной ответственностью этот капитал значительно меньше. (№4, стр.30).

Страны, входящие во вторую и третью группу, рассматриваются как зоны налоговых льгот.

Ко второй группе относятся юрисдикции, где при достаточно высоком уровне подоходного налога применяется система специальных налоговых льгот, касающихся:

a) Деятельности компаний определенных типов, в том числе холдинговых, финансовых и торговых;

b) Механизма перевода доходов и репатриирования прибылей.

Налоги, взимаемые в этих странах при вывозе и репатриировании дивидендов, банковского процента, платежей роялти и некоторых других видов дохода, обычно снижены. Страны этой группы отличаются либеральными валютными и таможенными режимами. Дочерние фирмы стран второй группы обычно осуществляют «транзит» капиталов и дохода от них. В число стран с умеренной налоговой системой входят Нидерланды, Швейцария (некоторые кантоны), Ирландия, Люксембург, Австрия, Лихтенштейн и некоторые другие.

К третьей группе относятся государственные образования и административные территории, в которых предельно упрощен порядок регистрации юридических лиц и значительно снижены (или отсутствуют) налоги на прибыль, - «налоговые гавани».(№4, стр.32).

«Налоговая гавань» (налоговое убежище, фискальный оазис) представляет собой небольшое государство или территорию, проводящую политику привлечения иностранных кредитных капиталов путем предоставления налоговых и других льгот. «Налоговая гавань» предоставляет льготы иностранным и местным предпринимателям (фирмам, компаниям). Иногда льготное налогообложение распространяется только на отдельные виды получаемого дохода, например, в Люксембурге – это льготный налоговый режим для банков; в Швейцарии и Лихтенштейне – для холдинговых посреднических и торговых компаний; на Багамских островах – полное освобождение от подоходного налога.

Законодательства государств, имеющих «налоговые гавани», предусматривают для коммерческих структур полное освобождение их от налога (Ирландия, Либерия) или обложение их небольшим паушальным[6] налогом (Лихтенштейн, Антильские острова, Панама и др.). В Швейцарии установлен более низкий размер налога, который при определенных условиях может и не взиматься. (№2, стр.341)

К важнейшим преимуществам размещения фирм в «налоговых гаванях», делающих их привлекательными для иностранных инвесторов, относятся следующие:

1. Налог на прибыль в «налоговых гаванях» отсутствует, или не превышает 1 – 2%, или заменен ежегодным сбором, который в разных странах находится в пределах 150 – 1000 долларов в год и не зависит от размеров дохода. Налоги на вывоз доходов – дивиденды, банковский процент, платежи роялти – отсутствуют.

2. В «налоговых гаванях» максимально упрощена процедура регистрации: минимальный размер уставного капитала обычно не устанавливается; личности владельцев фирм не подлежат разглашению.

3. В «налоговых гаванях» отсутствуют ограничения на вывоз валюты. Фирмы могут свободно открывать депозиты в любой валюте в любых зарубежных банках, осуществлять и получать платежи в любой валюте без каких-либо ограничений.

4. Процедура управления фирмой также предельно упрощена. Иногда она условна – управление в этом случае осуществляется секретарской фирмой по доверенности владельца. В некоторых «налоговых гаванях» анонимность владельца обеспечивается также возможностью выпуска акций на предъявителя.

5. Большинство стран «налоговой гавани» не считает нарушение налогового кодекса и таможенного законодательства уголовным преступлением. Предоставление фирмами отчета по ведению учета или налоговых деклараций здесь не требуется. Единственная форма отчетности – ежегодный финансовый отчет. (№4, стр.35).

Разновидностью налоговой гавани является центр «офф – шор».

Центры «офф – шор» - это небольшие государства и территории, расположенные в основном на морских побережьях и в местах развитого международного туризма и проводящие политику привлечения иностранных кредитных (старое название – ссудных) капиталов, и в отличие от налоговых гаваней, предоставляющие налоговые и другие льготы только для финансово – кредитных операций с иностранными резидентами в иностранной валюте.

К наиболее известным центрам «офф – шор» относятся Белиз, Панама, Либерия, Кипр, Мальта, Сингапур, Гибралтар, Штат Делавэр в США и др. Вести коммерческую деятельность на территории страны регистрации оффшорной компании, как правило, запрещено.

Центы «офф – шор» принципиально отличаются от зон свободной торговли. Зоны свободной торговли предоставляют налоговые и прочие льготы всем предприятиям, действующим внутри зоны, а центры «офф – шор» - только предприятиям (оффшорным компаниям), ведущим деятельность вне их территории.

Центры «офф – шор» имеют определенную специализацию, в основу которой положены различные типы юрисдикции.

Юрисдикции бывают банковские, трастовые (доверительные), страховые. Среди страховых юрисдикций имеются также и такие, которые больше подходят для внутрифирменного страхования, и такие, которые больше подходят для перестрахования.

На рынке одного профиля может конкурировать между собой несколько центров «офф – шор». Например, регистрация оффшорных судовладельческих компаний осуществляется в Либерии, Панаме, на островах Кипр, Мэн и других местах.

В центрах «офф – шор» требования к обязательным резервам коммерческих банков смягчены по сравнению с другими странами, а в ряде центров создание резервов банками вообще не требуется. Также отсутствует прямая зависимость стоимости кредитных ресурсов с учетными ставками центральных банков стран.

В центрах «офф – шор» финансово – кредитные учреждения (национальные и иностранные) осуществляют операции с нерезидентами и в иностранной для данной страны валюте. Внутренний рынок кредитных (ссудных) капиталов изолируется от международного (внешнего) путем отделения счетов резидентов от счетов нерезидентов, предоставляя последним налоговые льготы, освобождая их от валютного контроля и т.п.

Указанные финансовые центры привлекательны для валютных операций тем, что здесь не ущемляются интересы посредников в операциях с иностранной валютой.

Центры «офф – шор» иногда называют оффшорными зонами. Страны, создавшие такие зоны, приобретают целый ряд социально-экономических выгод. А именно: они привлекают иностранный капитал, получают дополнительный источник налоговых платежей, сборов и других взносов, увеличивают занятость местного населения и, прежде всего адвокатов, бухгалтеров, секретарей, сотрудников банков, средств связи, страховых компаний и др.

Отрицательной стороной создания центров «офф – шор» является то, что эти центры могут служить местом отмывания “грязных денег” и проведения разного рода финансовых афер. (№2, стр.343).

3.4.3. Оффшорная компанияКоммерческие предприятия, созданные в центрах «офф – шор», получили название «Оффшорные компании».

Термин «оффшорная компания» не является юридическим термином. Понятие оффшорной компании и ее статус определяется специальным законом или другими аналогичными нормативными актами.

Оффшорная компания - это компания, являющаяся по отношению к стране регистрации не резидентской и полностью освобожденной от налогов. Однако такая компания обязана ежегодно платить фиксированную пошлину за это освобождение.

В оффшорных компаниях ведение бухгалтерского учета и отчетности сведено к минимуму (Ирландия, Швейцария). В некоторых центрах требования вести бухгалтерский учет вообще отсутствует (Антильские и Нормандские острова, Либерия, Лихтенштейн, Панама). Оффшорным компаниям предоставлена полная свобода в распоряжении своими средствами, как в интересах их участников, так и в собственных интересах компании. Они могут осуществлять любые финансовые и торговые операции по всему миру. Большим преимуществом деятельности оффшорных компаний являются:

· возможность заключения торговых сделок на льготных условиях;

· осуществление в кратчайшие сроки международных финансовых операций в соответствии с валютой покупателя и продавца;

· списание на месте всех затрат, связанных с заключением сделок;

· анонимность владельцев, что по разным причинам может иметь большое значение в выдаче лицензий и предоставлении эксклюзивных прав определенной фирме, не исключая при этом возможности сбыта товаров в другие страны или под другой маркой в той же стране.

Оффшорная компания создается с четко определенными целями. Такими целями могут быть:

- сведение уплаты налогов до минимума;

- осуществление специальных бизнес – функций профессиональной ориентации;

- организация холдинговых компаний;

- создание имиджа (национального или международного);

- приобретение и содержание недвижимости от имени оффшорной компании;

- обеспечение конфиденциальности создания оффшорной компании, т.е. секретности имени владельца, банковских счетов и др.;

- коммерческая необходимость, связанная с обходом различных организаций и эмбарго по отдельным видам деятельности и товаров;

- увеличение эффективности финансовых и торговых операций.

Формы регистрации оффшорных компаний (см. таблицу) определяются наличием в мире двух глобальных правовых систем (№2, стр.349):

| Формы регистрации оффшорных компаний | |

| Континентальная | Островная |

| Индивидуальное предприятие | --- |

| Полное товарищество | Полное партнерство |

| Коммандитное товарищество | Ограниченное партнерство |

| Закрытое акционерное общество | Частная компания |

| Открытое акционерное общество | Публичная компания |

· островной, или англо – саксонской;

· континентальной, или франко – германской

Местные правовые нюансы зависят именно от принятой в данной юрисдикции системы.

Основные принципы, положенные в основу классификации форм ведения бизнеса и определяющие деятельность оффшорной компании, в островной и континентальной юрисдикции во многом аналогичны.

К ним относится:

1) Принцип юридического лица, который означает, что субъект правоотношений существует независимо от учредителей. Владелец оффшорной компании вступает в правоотношения не непосредственно, а через контролируемое им юридическое лицо, несущее ответственность только в пределах своих активов;

2) Принцип «ограниченной ответственности», который означает, что все организационно – правовые формы предпринимательства подразделяются на предприятия с полной ответственностью и на предприятия с ограниченной ответственностью владельцев. Могут существовать и комбинированные формы предпринимательства: товарищество на вере (коммандитное товарищество), общество с дополнительной ответственностью;

3) Принцип «открытости/закрытости», означающий, что «закрытая» компания является частной компанией, а «открытая» компания – это публичная компания с открытой продажей акций.

Налоговый статус любой компании определяется критерием резидентности и критерием территориальности.

Критерий резидентности предполагает, что компания является резидентом данной территории. Резидентские компании данной страны подлежат в ней налогообложению относительно всех своих доходов, извлекаемых как на территории этой страны, так и за ее пределами.

Критерий территориальности предполагает, что налогообложению в данной стране подлежат доходы, извлекаемые только на ее территории.

Большинство стран применяют различные сочетания этих двух критериев: за основу берется критерий резидентности, дополняемый системой обложения доходов «у источника».

Иностранная компания, собирающаяся вести активную деятельность в стране, обязана зарегистрироваться в налоговых органах.

Если в большинстве стран компания должна зарегистрироваться только имея на это желание, то в странах СНГ она не сможет даже открыть счет в банке, не встав на учет налоговой инспекции.

Если иностранная компания не собирается вести активную деятельность в данной стране, но будет получать в ней какие-либо доходы, то она облагается налогом «у источника», который должен удерживаться при выплате ей этого дохода.

Например, для получения льготного налогообложения на Кипре, в Лихтенштейне, Швейцарии необходимо отвечать следующим условиям нерезидентности по отношению к государству регистрации:

- Постоянное место ведения бизнеса и управления компанией находится за пределами страны регистрации;

- Источник происхождения доходов находится за пределами страны регистрации, т.е. на территории страны регистрации компания не ведет никакой коммерческой деятельности;

Возможны три вида оффшорных компаний:

· Нерезидентская (Non – Resident)

· Компания, освобожденная от налогов (Exempt)

· Компания международного бизнеса (International Business Company)

Нерезидентская компания – это фирма, владельцем которой является нерезидент. Главный (головной, центральный) офис этой компании официально зарегистрирован в другой стране. Для такой компании вводятся налоговые льготы. Она обязана ежегодно проводить аудиторскую проверку, по результатам которой платятся налоги.

Компания, освобожденная от налогов – это нерезидентская компания, для которой введено льготное налогообложение (или полностью освобождена от уплаты налогов, или платит небольшую процентную ставку налога на прибыль) и которая обязана ежегодно проводить аудиторскую проверку.

Компания международного бизнеса – это, по существу, и есть оффшорная компания. Она также является нерезидентской, полностью освобождена от налогов, но обязана ежегодно выплачивать фиксированную пошлину.

Крупные компании с международными активами организуют свою собственность путем создания оффшорного холдинга. Основной функцией оффшорного холдинга является ведение управления иностранными дочерними предприятиями в качестве промежуточного звена между ними и окончательным владельцем. Такой финансовый центр может минимизировать воздействия различных налоговых систем и политических рисков, накапливать прибыли дочерних предприятий; контролировать их состояние, реинвестировать накопленные средства. Такая форма холдинга является оптимальной для инвестирования за рубежом не напрямую, а через собственного посредника, в уставные капиталы компаний, в недвижимость и т.п.

Оффшорные компании часто занимаются торговым реинвойсингом.

Реинвойсинг – процесс движения товаров от поставщика к покупателю, в котором оффшорная компания используется лишь для оформления контрактов и счетов.

Головная (материнская) компания заключает с оффшорной компанией контракт на весь товар по единой цене, а оффшорная компания заключает контракт на партии этого товара с покупателями в различных странах.

Головная компания получает фиксированную прибыль, а на счете оффшорной компании остается разница, получаемая от отдельных контрактов, которая полностью выводится из-под налогообложения.

Оффшорные компании не только занимаются торговым реинвойсингом. Они владеют судовым флотом, создают свои страховые филиалы для страхования собственных рисков (если имеют возможность включить страховые премии в себестоимость продукции или ее перевозки), создают лизинговые оффшорные компании (если инвестированные ресурсы оффшорной компании используются на приобретение оборудования для головной компании). (№2, стр. 351).

Похожие работы

... российских инвестиций в объекты экономики Украины и украинских – в Россию, а также проведение работы по активному развитию российско-украинских торгово-экономических связей на межрегиональном уровне.[59] 2.2. Тенденции, проблемы и перспективы развития российско-украинских экономических отношений. Среди стран СНГ Украина – потенциально наиболее важный и одновременно один из наиболее сложных ...

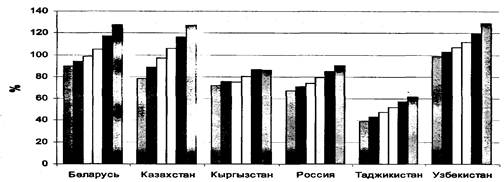

... хозяйствующим субъектам всех форм собственности, в том числе иностранным, работать в любой, не запрещенной законом и не наносящей ущерб экономике, сфере предпринимательской деятельности. Глава 2. Экономические связи Республики Беларусь со странами СНГ на современном этапе После того, как СССР прекратил свое существование, быстро ухудшалось экономическое положение большинства государств ...

... чиваясь заявлениями о необходимости «полной нормализации двусторонних отношений путем заключения мирного договора» и констатацией в общей форме намерения «развивать связи с Москвой в различных областях»[87]. 1.2. Южно-Курильская территориальная проблема в 1994-1997 годы Сильное землетрясение, которое произошло в октябре 1994 года в открытом море у острова Шикотан, и цунами до основания ...

... получила, дезинтеграционные процессы оказались сильнее, чем стремления лидеров республик. 2. СОВРЕМЕННОЕ СОСТОЯНИЕ И ПЕРСПЕКТИВЫ СОТРУДНИЧЕСТВА КАЗАХСТАНА С РЕГИОНАЛЬНЫМИ ФИНАНСОВО-ЭКОНОМИЧЕСКИМИ ОРГАНИЗАЦИЯМИ 2.1 Проблемы участия Казахстана в региональных финансово-экономических организациях Мировое сообщество, к сожалению, все еще не смогло найти универсальные методы решения сложнейших ...

0 комментариев