Навигация

Количественные критерии, позволяющие оценить целесообразность реализации проекта

2. количественные критерии, позволяющие оценить целесообразность реализации проекта.

· Соответствие цели проекта на длительную перспективу целям развития деловой среды;

· Риски и финансовые последствия (ведут ли они к увеличению инвестиционных издержек или снижению ожидаемого объема производства, цены или продаж);

· Степень устойчивости проекта;

· Вероятность проектирования сценария и состояние деловой среды.

3. финансово-экономические критерии., позволяющие выбрать те проекты, реализация которых целесообразна (критерии приемлемости).

· стоимость проекта;

· чистая текущая стоимость;

· прибыль;

· рентабельность;

· внутренняя норма прибыли;

· период окупаемости;

· чувствительность прибыли к сроку планирования, к изменениям в деловой среде, к ошибке в оценке данных.

В целом, принятие инвестиционного решения требует совместной работы многих людей с разной квалификацией и различными взглядами на инвестиции. Тем не менее, последнее слово остается за финансовым менеджером, который придерживается некоторым правилам.

Правила принятия инвестиционных решений:

1. инвестировать денежные средства в производство или ценные бумаги имеет смысл только, если можно получить чистую прибыль выше, чем от хранения денег в банке;

2. инвестировать средства имеет смысл, только если, рентабельности инвестиции превышают темпы роста инфляции;

3. инвестировать имеет смысл только в наиболее рентабельные с учетом дисконтирования проекты.

Таким образом, решение об инвестировании в проект принимается, если он удовлетворяет следующим критериям:

· дешевизна проекта;

· минимизация риска инфляционных потерь;

· краткость срока окупаемости;

· стабильность или концентрация поступлений;

· высокая рентабельность как таковая и после дисконтирования;

· отсутствие более выгодных альтернатив.

На практике выбираются проекты не столько наиболее прибыльные и наименее рискованные, сколько лучше всего вписывающиеся в стратегию фирмы.

Представление инвестиционных проектов

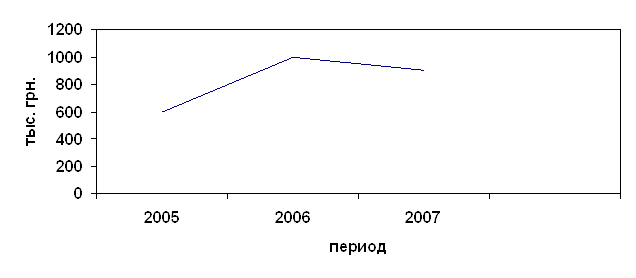

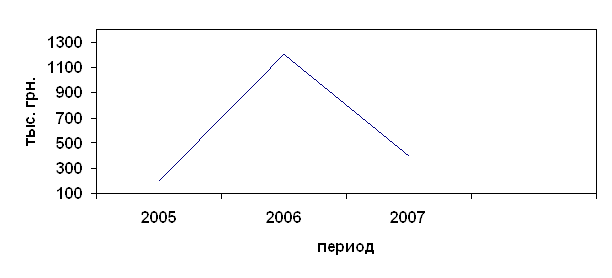

Весьма наглядным инструментом в анализе инвестиционных проектов является графическое представление соответствующего денежного потока.

а) б)

где - отток денежных средств - приток денежных средств

Графическое представление типового инвестиционного проекта

а) с ординарным денежным потоком

б) с неординарным денежным потоком

С формальной точки зрения любой инвестиционный проект зависит от ряда параметров, которые в процессе анализа подлежат оценке и нередко задаются в виде дискретного распределения, что позволяет проводить этот анализ в режиме имитационного моделирования. В наиболее общем виде инвестиционный проект P представляет собой следующую модель:

P = {ICi, CFk, n, r},

где ICi- инвестиция в i-м году, i = 1,2,…..,m;

CFk – приток денежных средств в k-м году, k = 1,2,…..,n;

n – продолжительность проекта;

r – ставка дисконтирования.

Инвестиционные проекты, анализируемые в процессе составления бюджета капитальных вложений, имеют определенную логику.

¨ . С каждым инвестиционным проектом принято связывать денежный поток (Cash Flow), элементы которого представляют собой либо чистые оттоки (Net Cash Outflow), либо чистые притоки денежных средств (Net Cash Inflow). Под чистым оттоком в k-м году понимается превышение текущих денежных расходов по проекту над текущими денежными поступлениями (при обратном соотношении имеет место чистый приток). Денежный поток, в котором притоки следуют за оттоками, называется ординарным. Если притоки и оттоки чередуются, денежный поток называется неординарным.

¨ Чаще всего анализ ведется по годам, хотя это ограничение не является обязательным. Анализ можно проводить по равным периодам любой продолжительности (месяц, квартал, год и др.). При этом, однако, необходимо помнить о сопоставимости величин элементов денежного потока, процентной ставки и длины периода.

¨ Предполагается, что все вложения осуществляются в конце года, предшествующего первому году реализации проекта, хотя в принципе они могут осуществляться в течение ряда последующих лет.

¨ Приток (отток) денежных средств относится к концу очередного года.

¨ Коэффициент дисконтирования, используемый для оценки проектов с помощью методов, основанных на дисконтированных оценках, должен соответствовать длине периода, заложенного в основу инвестиционного проекта (например, годовая ставка берется только в том случае, если длина периода - год).

Необходимо особо подчеркнуть, что применение методов оценки и анализа проектов предполагает множественность используемых прогнозных оценок и расчетов. Множественность определяется как возможность применения ряда критериев, так и безусловной целесообразностью варьирования основными параметрами. Это достигается использованием имитационных моделей в среде электронных таблиц.

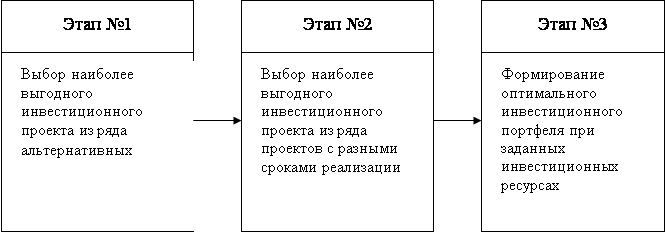

Этапы инвестиционного анализа

Таким образом, анализ эффективности намечаемых инвестиций включает в себя следующие шесть этапов:

1. Определение стоимости (затрат) проекта

2. Оценка ожидаемых потоков денежных средств от этого проекта, включая стоимость активов на определенную временную дату.

3. Оценка ожидаемых потоков платежей с учетом фактора времени, т.е. построение дисконтированного потока платежей.

4. Оценка риска запроектированных потоков денежных средств при помощи информации о вероятностном распределении потоков денежных средств.

5. Оценка стоимости капитала, необходимого для реализации проекта на базе дисконтированной стоимости.

6. Определение критериев эффективности и сравнение дисконтированной стоимости ожидаемых денежных поступлений с требуемыми капиталовложениями или издержками проекта.

Если дисконтированная стоимость этих активов превышает издержки по ним, то этот проект следует принять. В противном случае проект должен быть отвергнут. (Альтернативно: может быть подсчитан ожидаемый коэффициент окупаемости капиталовложений по этому проекту, и если этот коэффициент окупаемости превышает требуемый проектный коэффициент, то проект принимается.)

Методы анализа инвестиционных проектов

Совокупность методов, применяемых для оценки эффективности инвестиций, можно разбить на две группы: динамические (учитывающие фактор времени) и статические (учетные).

Классификация методов инвестиционного анализа

Наиболее важным из статических методов является «срок окупаемости», который показывает ликвидность данного проекта. Недостатком статических методов является отсутствие учета фактора времени.

Динамические методы, позволяющие учесть фактор времени, отражают наиболее современные подходы к оценке эффективности инвестиций и преобладают в практике крупных и средних предприятий развитых стран. В хозяйственной практике России применение этих методов обусловлено также и высоким уровнем инфляции.

Динамические методы часто называют дисконтными, поскольку они базируются на определении современной величины (т.е. на дисконтировании) денежных потоков, связанных с реализацией инвестиционного проекта.

При этом делаются следующие допущения:

• потоки денежных средств на конец (начало) каждого периода реализации проекта известны;

• определена оценка, выраженная в виде процентной ставки (нормы дисконта), в соответствии с которой средства могут быть вложены в данный проект. В качестве такой оценки обычно используются: средняя или предельная стоимость капитала для предприятия; процентные ставки по долгосрочным кредитам; требуемая норма доходности на вложенные средства и др. Существенными факторами, оказывающими влияние на величину оценки, являются инфляция и риск.

Статические методыСрок окупаемости инвестиций (Payback Period - PP)

Этот метод - один из самых простых и широко распространен в мировой практике, не предполагает временной упорядоченности денежных поступлений.

Он состоит в вычислении количества лет, необходимых для полного возмещения первоначальных затрат, т.е. определяется момент, когда денежный поток доходов сравняется с суммой денежных потоков затрат. Отбираются проекты с наименьшими сроками окупаемости. Алгоритм расчета срока окупаемости (РР) зависит от равномерности распределения прогнозируемых доходов от инвестиции. Если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением единовременных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до ближайшего целого. Если прибыль распределена неравномерно, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиция будет погашена кумулятивным доходом. Общая формула расчета показателя РР имеет вид:

РР = n , при котором CFt > IC, где: CFt - чистый денежный поток доходов

IC - сумма денежных потоков затрат

Показатель срока окупаемости инвестиций очень прост в расчетах, вместе с тем он имеет ряд недостатков, которые необходимо учитывать в анализе.

Во-первых, он игнорирует денежные поступления после истечения срока окупаемости проекта.

Во-вторых, поскольку этот метод основан на не дисконтированных оценках, он не делает различия между проектами с одинаковой суммой кумулятивных доходов, но различным распределением их по годам. Он не учитывает возможности реинвестирования доходов и временную стоимость денег. Поэтому проекты с равными сроками окупаемости, но различной временной структурой доходов признаются равноценными.

В то же время, этот метод позволяет судить о ликвидности и рискованности проекта, т.к. длительная окупаемость означает длительную иммобилизацию средств (пониженную ликвидность проекта) и повышенную рискованность проекта. Существует ряд ситуаций, при которых применение метода, основанного на расчете срока окупаемости затрат, может быть целесообразным. В частности, это ситуация, когда руководство предприятия в большей степени озабочено решением проблемы ликвидности, а не рентабельности проекта - главное, чтобы инвестиции окупились как можно скорее. Метод также хорош в ситуации, когда инвестиции сопряжены с высокой степенью риска, поэтому, чем короче срок окупаемости, тем менее рискованным является проект. Метод РР успешно используется для быстрой отбраковки проектов, а также в условиях сильной инфляции, политической нестабильности или при дефиците ликвидных средств: эти обстоятельства ориентируют предприятие на получение максимальных доходов в кратчайшие сроки.

Метод простой нормы прибыли (Accounting Rate of Return - ARR)

При использовании этого метода средняя за период жизни проекта чистая бухгалтерская прибыль сопоставляется со средними инвестициями (затратами основных и оборотных средств) в проект.

Метод прост для понимания и включает несложные вычисления, благодаря чему может быть использован для быстрой отбраковки проектов. Однако существенным недостатком является то, что игнорируется неденежный (скрытый) характер некоторых видов затрат (типа амортизационных отчислений) и связанная с этим налоговая экономия; доходы от ликвидации старых активов, заменяемых новыми; возможности реинвестирования получаемых доходов и временная стоимость денег. Метод не дает возможности судить о предпочтительности одного из проектов, имеющих одинаковую простую бухгалтерскую норму прибыли, но разные величины средних инвестиций.

ARR = , где Pб - чистая бухгалтерская прибыль от проекта

IC - инвестиции

Динамические методыЧистая приведенная стоимость (Net Present Value - NPV)

Этот критерий оценки инвестиций относится к группе методов дисконтирования денежных потоков или DCF-методов. Он основан на сопоставлении величины инвестиционных затрат (IC) и общей суммы скорректированных во времени будущих денежных поступлений, генерируемых ею в течение прогнозируемого срока. При заданной норме дисконта (коэффициента r, устанавливаемого аналитиком (инвестором) самостоятельно исходя из ежегодного процента возврата, который он хочет или может иметь на инвестируемый им капитал) можно определить современную величину всех оттоков и притоков денежных средств в течение экономической жизни проекта, а также сопоставить их друг с другом. Результатом такого сопоставления будет положительная или отрицательная величина (чистый приток или чистый отток денежных средств), которая показывает, удовлетворяет или нет проект принятой норме дисконта.

Пусть I0 — сумма первоначальных затрат, т.е. сумма инвестиций на начало

проекта;

PV — современная стоимость денежного потока на протяжении экономической

жизни проекта.

Тогда чистая современная стоимость равна:

NPV = PV - Iо

Общая накопленная величина дисконтированных доходов (PV) рассчитывается по формуле:

,

где: r - норма дисконта;

n — число периодов реализации проекта;

CFt — чистый поток платежей в периоде t.

Т.о.,

Если рассчитанная таким образом чистая современная стоимость потока платежей имеет положительный знак (NPV > 0), это означает, что в течение своей экономической жизни проект возместит первоначальные затраты /о, обеспечит получение прибыли согласно заданному стандарту r, а также ее некоторый резерв, равный NPV. Отрицательная величина NPV показывает, что заданная норма прибыли не обеспечивается и проект убыточен. При NPV == 0 проект только окупает произведенные затраты, но не приносит дохода. Однако проект с NPV=0 имеет все же дополнительный аргумент в свою пользу – в случае реализации проекта объемы производства возрастут, т.е. компания увеличится в масштабах (что нередко рассматривается как положительная тенденция).

Общее правило NPV: если NPV > 0, то проект принимается, иначе его следует отклонить.

При прогнозировании доходов по годам необходимо по возможности учитывать все виды поступлений как производственного, так и непроизводственного характера, которые могут быть ассоциированы с данным проектом. Так, если по окончании периода реализации проекта планируется поступление средств в виде ликвидационной стоимости оборудования или высвобождения части оборотных средств, они должны быть учтены как доходы соответствующих периодов.

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение m лет, то формула для расчета NPV модифицируется следующим образом:

,

где i — прогнозируемый средний уровень инфляции.

С учетом вышеизложенного формула расчета NPV для общего случая примет вид:

Расчет с помощью приведенных формул вручную достаточно трудоемок, поэтому для удобства применения этого и других методов, основанных на дисконтированных оценках, разработаны специальные финансовые таблицы, в которых табулированы значения сложных процентов, дисконтирующих множителей, дисконтированного значения денежной единицы и т. п. в зависимости от временного интервала и значения ставки дисконтирования.

Необходимо отметить, что показатель NPV отражает прогнозную оценку изменения экономического потенциала предприятия в случае принятия рассматриваемого проекта. Этот показатель аддитивен во временном аспекте, т. е. NPV различных проектов можно суммировать. Это очень важное свойство, выделяющее этот критерий из всех остальных и позволяющее использовать его в качестве основного при анализе оптимальности инвестиционного портфеля.

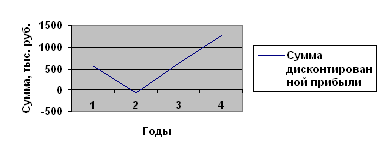

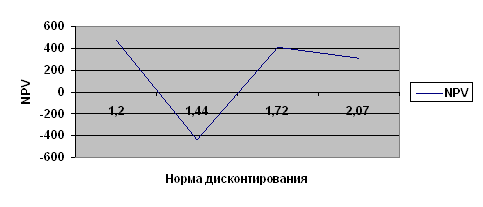

График чистой текущей стоимости — один из наиболее полезных инструментов для суммарного выражения характеристик доходности инвестиций. На горизонтальной оси откладываются различные ставки дисконтирования; на вертикальной — чистая текущая стоимость инвестиций. Чистая текущая стоимость инвестиций изображается для всех ставок дисконтирования от нуля до какого-нибудь разумного большого значения.

NPV

r

y = f(r)

Пример

Требуется проанализировать инвестиционный проект со следующими характеристиками (млн. руб.): - 150, 30, 70, 70, 45. Рассмотрим два случая:

а) цена капитала 12%;

б) ожидается, что цена капитала будет меняться по годам следующим образом: 12%, 13%, 14%, 14%.

В случае а) воспользуемся формулой:

= 11,0 млн. руб., т.е. проект является приемлемым.

б) Здесь NPV находится прямым подсчетом:

30 70 70 30

NPV= -150 + ¾¾ + ¾¾¾ + ¾¾¾¾¾¾ + ¾¾¾¾¾¾ = - 1,2 млн. руб.,

1,12 1,12×1,13 1,12×1,13×1,14 1,12×1,13×1,142

т.е. проект убыточен.

На практике после определения показателей эффективности инвестиций осуществляют анализ их чувствительности (sensitivity analysis) к изменениям возможных условий. В общем случае подобный анализ сводится к исследованию изменений полученной величины в зависимости от различных значений параметров рекуррентных соотношений. На срок окупаемости проекта и обратное – на величину NPV прямое влияние оказывает норма дисконта r. Также существенное влияние оказывает структура денежного потока. Чем больше притоки наличности в первые годы экономической жизни проекта, тем больше конечная величина NPV и соответственно тем скорее произойдет возмещение произведенных затрат.

При помощи NPV-метода можно определить не только коммерческую эффективность проекта, но и рассчитать ряд дополнительных показателей. Столь обширная область применения и относительная простота расчетов обеспечили NPV-методу широкое распространение, и в настоящее время он является одним из стандартных методов расчета эффективности инвестиций, рекомендованных к применению ООН и Всемирным банком.

Однако корректное использование NPV-метода возможно только при соблюдении ряда условий:

Объем денежных потоков в рамках инвестиционного проекта должен быть оценен для всего планового периода и привязан к определенным временным интервалам. Денежные потоки в рамках инвестиционного проекта должны рассматриваться изолированно от остальной производственной деятельности предприятия, т.е. характеризовать только платежи и поступления, непосредственно связанные с реализацией данного проекта. Принцип дисконтирования, применяемый при расчете чистого приведенного дохода, с экономической точки зрения подразумевает возможность неограниченного привлечения и вложения финансовых средств по ставке дисконта. Использование метода для сравнения эффективности нескольких проектов предполагает использование единой для всех проектов ставки дисконта и единого временного интервала (определяемого, как правило, как наибольший срок реализации из имеющихся).

При расчете NPV, как правило, используется постоянная ставка дисконтирования, однако в зависимости от обстоятельств (например, ожидается изменение уровня процентных ставок) ставка дисконтирования может дифференцироваться по годам. Если в ходе расчетов применяются различные ставки дисконтирования, то проект, приемлемый при постоянной ставке дисконтирования, может стать неприемлемым.

Являясь абсолютным показателем, NPV обладает важнейшим свойством – свойством аддивности, т.е. NPV различных проектов можно суммировать. К числу других важнейших свойств этого критерия следует отнести более реалистические предположения о ставке реинвестирования поступающих средств. (В методе NPV неявно предполагается, что средства, поступающие от реализации проекта, реинвестируются по заданной норме дисконта r.)

Использование критерия NPV теоретически обоснованно, и в целом он считается наиболее корректным измерителем эффективности инвестиций. Вместе с тем он имеет свои недостатки. Например, NPV не является абсолютно верным критерием при: а) выборе между проектом с большими первоначальными издержками и проектом с меньшими первоначальными издержками при одинаковой величине чистых настоящих стоимостей; б) выборе между проектом с большей чистой настоящей стоимостью и длительным периодом окупаемости и проектом с меньшей чистой настоящей стоимостью и коротким периодом окупаемости. Т.е. метод NPV не позволяет судить о пороге рентабельности и запасе финансовой прочности проекта. Метод не объективизирует влияние изменений стоимости недвижимости и сырья на чистую настоящую стоимость проекта. Его использование осложняется трудностью прогнозирования ставки дисконтирования (средневзвешенной стоимости капитала) и/или ставки банковского процента.

Таким образом, применение абсолютных показателей при анализе проектов с различными исходными условиями (первоначальными инвестициями, сроками экономической жизни и пр.) может приводить к затруднениям при принятии управленческих решений.

Поэтому наряду с абсолютным показателем эффективности инвестиций NPV используются также и относительные – индекс рентабельности и внутренняя норма доходности.

Метод расчета чистой терминальной стоимости (Net Terminal Value – NTV)

Критерий NPV основан на приведении денежного потока к началу действия проекта, т.е. в его основе заложена операция дисконтирования. Очевидно, что можно воспользоваться и обратной операцией – наращением. В этом случае элементы денежного потока будут приводиться к моменту окончания проекта.

Наращение для расчета NTV

NTV

C2

C1 C3

C4

0

1 2 3 4

IC

NPV

Дисконтирование для

расчета NPV

Очевидно, формула расчета критерия имеет вид:

Условия принятия проекта на основе критерия NTV такие же как и в случае с NPV. Если: NTV > 0, то проект следует принять;

NTV < 0, то проект следует отвергнуть;

NTV = 0, то проект ни прибыльный, ни убыточный.

Критерии NPV и NTV взаимообратны, они дублируют друг друга, т.е. отбор проекта по одному из них дает в точности такой же результат как при использовании другого критерия.

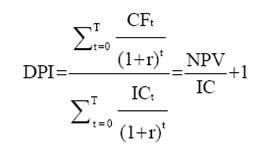

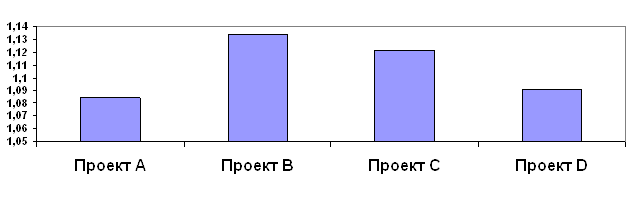

Индекс рентабельности проекта (Profitability Index - PI)

Индекс рентабельности показывает, сколько единиц современной величины денежного потока приходится на единицу предполагаемых первоначальных затрат. Этот метод является по сути следствием метода чистой современной стоимости. Для расчета показателя IP используется формула:

или

Если величина критерия РI > 1, то современная стоимость денежного потока проекта превышает первоначальные инвестиции, обеспечивая тем самым наличие положительной величины NPV; при этом норма рентабельности превышает заданную, т.е. проект следует принять;

При РI< 1, проект не обеспечивает заданного уровня рентабельности, и его следует отвергнуть;

Если РI = 1, то инвестиции не приносят дохода, - проект ни прибыльный, ни убыточный.

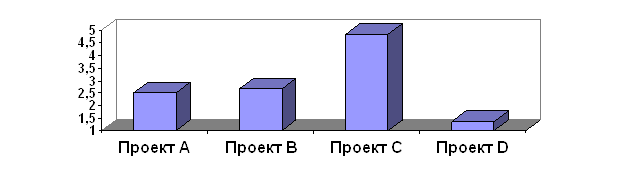

Таким образом, критерий PI характеризует эффективность вложений; именно этот критерий наиболее предпочтителен, когда необходимо упорядочить независимые проекты для создания оптимального портфеля в случае ограниченности сверху общего объема инвестиций.

В отличие от чистого приведенного эффекта индекс рентабельности является относительным показателем. Благодаря этому он очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения NPV, либо при комплектовании портфеля инвестиций с максимальным суммарным значением NPV.

Недостатком индекса рентабельности является то, что , этот показатель сильно чувствителен к масштабу проекта. Он не всегда обеспечивает однозначную оценку эффективности инвестиций, и проект с наиболее высоким PI может не соответствовать проекту с наиболее высокой NPV. В частности, использование индекса рентабельности не позволяет корректно оценить взаимоисключающие проекты. В связи с чем чаще используется как дополнение к критерию NPV.

Внутренняя норма прибыли инвестиций (Internal Rate of Return - IRR)

Внутренняя норма доходности – наиболее широко используемый критерий эффективности инвестиций. Под внутренней нормой доходности понимают значение ставки дисконтирования r, при котором чистая современная стоимость инвестиционного проекта равна нулю:

IRR = r, при котором NPV = f(r) = 0.

Таким образом, IRR находится из уравнения:

Смысл расчета этого коэффициента при анализе эффективности планируемых инвестиций заключается в следующем: IRR показывает максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом. Например, если проект полностью финансируется за счет ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которого делает проект убыточным.

При NPV = 0 современная стоимость проекта (PV) равна по абсолютной величине первоначальным инвестициям I0, следовательно, они окупаются. В общем случае чем выше величина IRR, тем больше эффективность инвестиций. Величину IRR сравнивают с заданной нормой дисконта r. При этом если IRR>r, то проект обеспечивает положительную NPV и доходность, равную IRR-r. Если IRR<r, затраты превышают доходы, и проект будет убыточным.

Для оценки внутренней нормы окупаемости можно использовать график чистой дисконтированной стоимости, отметив одну отрицательную и одну положительную точку и соединив их линией. Для проекта, у которого отток (инвестиция) сменяется притоками, в сумме превосходящими этот отток, функция y = f(r) является убывающей, т.е. с ростом r график функции стремится к оси абсцисс и пересекает ее в некоторой точке, являющейся IRR. (Функция может иметь несколько точек пересечения с осью X). Пересечение с осью Х (NPV=0) даст приблизительную (а не точную) оценку внутренней нормы окупаемости.

Ось ординат (r=0) график NPV пересекает в точке, равной сумме всех элементов недисконтированного денежного потока, включая величину исходных инвестиций.

Важным моментом является то, что критерий IRR не обладает свойством аддитивности.

NPV

r

y = f(r)

На практике любое предприятие финансирует свою деятельность, в том числе и инвестиционную, из различных источников. В качестве платы за пользование авансированными в деятельность предприятия финансовыми ресурсами оно уплачивает проценты, дивиденды, вознаграждения и т.п., т.е. несет некоторые обоснованные расходы па поддержание своего экономического потенциала. Показатель, характеризующий относительный уровень этих расходов, можно назвать стоимостью авансированного капитала (CC). Этот показатель отражает сложившийся на предприятии минимум возврата на вложенный в его деятельность капитал, его рентабельность и рассчитывается по формуле средней арифметической взвешенной.

Экономический смысл этого показателя заключается в следующем: предприятие может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения показателя CC (или цены источника средств для данного проекта, если он имеет целевой источник). Именно с ним сравнивается показатель IRR, рассчитанный для конкретного проекта, при этом связь между ними такова.

Если: IRR > CC. то проект следует принять;

IRR < CC, то проект следует отвергнуть;

IRR = CC, то проект ни прибыльный, ни убыточный.

Независимо от того, с чем сравнивается IRR, очевидно: проект принимается, если его IRR больше некоторой пороговой величины; поэтому при прочих равных условиях, как правило, большее значение IRR считается предпочтительным.

Современные табличные процессоры позволяют быстро и эффективно определить этот показатель путем использования специальных функций. Однако если в распоряжении аналитика нет специализированного финансового калькулятора, практическое применение данного метода осложнено. В этом случае применяется метод последовательных итераций с использованием табулированных значений дисконтирующих множителей. Для этого с помощью таблиц выбираются два значения коэффициента дисконтирования r1<r2 таким образом, чтобы в интервале (r1,r2) функция NPV=f(r) меняла свое значение с "+" на "-" или с "-" на "+". Далее применяют формулу

,

где r1 — значение табулированного коэффициента дисконтирования, при котором f(r1)>0 (f(r1)<0);

r2 — значение табулированного коэффициента дисконтирования, при котором f(r2)<О (f(r2)>0).

Точность вычислений обратно пропорциональна длине интервала (r1,r2), а наилучшая аппроксимация с использованием табулированных значений достигается в случае, когда длина интервала минимальна (равна 1%), т.е. r1 и r2 - ближайшие друг к другу значения коэффициента дисконтирования, удовлетворяющие условиям (в случае изменения знака функции с "+" на "-"):

r1 — значение табулированного коэффициента дисконтирования, минимизирующее положительное значение показателя NPV, т.е. f(r1)=minr{f(r)>0};

r2 — значение табулированного коэффициента дисконтирования, максимизирующее отрицательное значение показателя NPV, т.е. f(r2)=maxr{f(r)<0}.

Путем взаимной замены коэффициентов r1 и r2 аналогичные условия выписываются для ситуации, когда функция меняет знак с "-" на "+".

Пример

Требуется рассчитать значение показателя IRR для проекта со сроком реализации 3 года: (в млн руб.) - 10, 3, 4, 7.

Возьмем два произвольных значения коэффициента дисконтирования: r = 10%, r = 20%. Соответствующие расчеты с использованием табулированных значений приведены в таблице 1.

| Го | Пото | Расчет 1 | Расчет 2 | Расчет 3 | Расчет 4 | ||||

| д | к | r=10% | PV | r=20% | PV | r=16% | PV | r=17% | PV |

| 0 | -10 | 1,000 | -10,00 | 1,000 | -10,00 | 1,000 | -10,00 | 1,000 | -10,00 |

| 1 | 3 | 0,909 | 2,73 | 0,833 | 2,50 | ,862 | 2,59 | 0,855 | 2,57 |

| 2 | 4 | 0,826 | 3,30 | 0,694 | 2,78 | 0,743 | 2,97 | 0,731 | 2,92 |

| 3 | 7 | 0,751 | 5,26 | 0,579 | 4,05 | 0,641 | 4,49 | 0,624 | 4,37 |

| 1,29 | -0,67 | 0,05 | -0,14 | ||||||

Значение IRR вычисляется по формуле следующим образом:

1,29

IRR = 10% + ¾¾¾¾¾ (20% -10%) = 16,6%.

1,29-(-0,67)

Можно уточнить полученное значение. Допустим, что путем нескольких итераций мы определили ближайшие целые значения коэффициента дисконтирования, при которых NPV меняет знак: при r =16% NPV= +0,05; при r =17% NРV = -0,14. Тогда уточненное значение IRR будет равно:

0,05

IRR = 16% + ¾¾¾¾¾ (17% -16%) = 16,26%.

0,05-(-0,14)

Обладая рядом положительных свойств:

1) Показатель IRR, рассчитываемый в процентах, более удобен для применения в анализе, чем показатель NPV, т.к. относительные величины легче поддаются интерпретации;

2) Несет в себе информацию о приблизительной величине предела безопасности для проекта;

в то же время критерий IRR имеет существенные недостатки:

1. Нереалистичное предположение о ставке реинвестирования. В отличие от NPV критерий внутренней нормы доходности неявно предполагает реинвестирование получаемых доходов по ставке IRR, что вряд ли осуществимо в реальной практике.

2. Возможность существования нескольких значений IRR. В общем случае, если анализируется единственный или несколько независимых проектов с ординарным денежным потоком, когда после первоначальных затрат следуют положительные притоки денежных средств, применение критерия IRR всегда приводит к тем же результатам, что и NPV. Но в случае чередования притоков денежных средств с оттоками, для одного проекта могут существовать несколько значений IRR.

Похожие работы

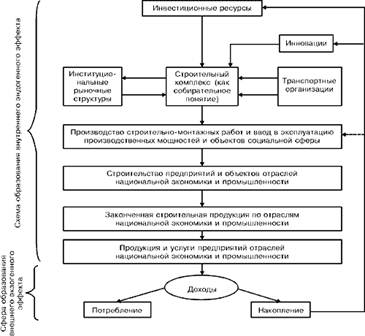

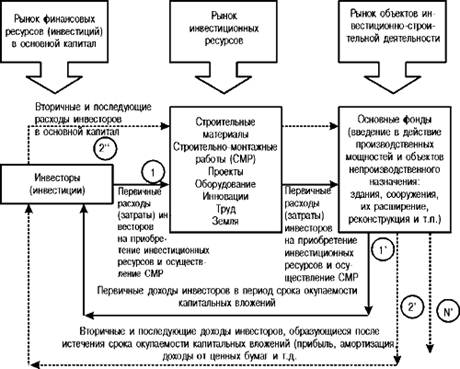

... средств. Завершая рассмотрение общей схемы кругооборота инвестиций в основной капитал, следует отметить, что она в принципе остается одинаковой для конкретного объекта (эффективного инвестиционного проекта), их совокупности, отрасли, национальной экономики в целом, а также таких естественных монополий. Возмещение основного капитала должно совершаться в условиях постоянного азвития научно- ...

... (6) r- обычная ставка доходности; i-ставка доходности в условиях инфляции; j-показатель инфляции На данный момент в Российской Федерации уровень инфляции достиг 10%. 4 Анализ эффективности инвестиционных проектов в условиях риска В финансовом анализе инвестиций неизбежно сталкиваются с неопределённостью показателей затрат и отдачи. В связи с этим возникает проблема измерения риска и его ...

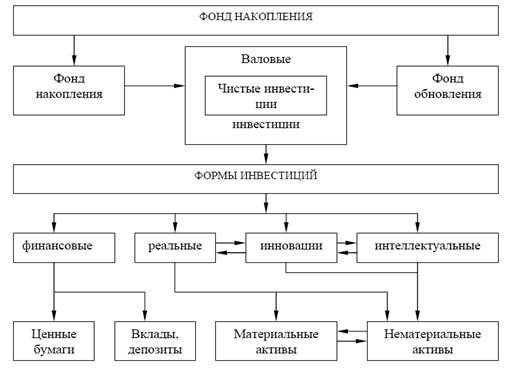

... . Работа имеет три раздела: В первой главе характеризируются и рассматриваются основные принципы анализа капиталовложений. Вторая глава представляет собой анализ эффективности инвестиционных проектов. Третья глава состоит из рассмотрения проблем оптимизации капиталовложений. РАЗДЕЛ 1. ОСНОВНЫЕ ПРИНЦИПЫ АНАЛИЗА ИНВЕСТИЦИОННЫХ ПРОЕКТОВ 1.1. Характеристика видов инвестиционных проектов ...

... . Далее необходимо разработать рекомендации по снижению инвестиционных рисков при реализации рассматриваемого проекта. 3. Разработка мероприятий по эффективному управлению инвестиционными рисками в ООО «Суворовская птицефабрика» 3.1 Расчёт экономической эффективности инвестиционного проекта с целью минимизации рисков в ООО «Суворовская птицефабрика» С целью минимизации рисков при ...

0 комментариев