Навигация

Коэффициент краткосрочной задолженности выражает долю краткосрочных обязательств предприятия в общей сумме обязательств

8. Коэффициент краткосрочной задолженности выражает долю краткосрочных обязательств предприятия в общей сумме обязательств.

lК.З = (Pt – fp) / (KT + Pt) (26)

Для анализируемого предприятия коэффициент краткосрочной задолженности:

на начало года - lК.З = (14121 – 0) / (0 + 14121) = 1

на конец года - lК.З = (25064 – 0) / (0 + 25064) = 1

Исходя из рассчитанных коэффициентов, можно сделать вывод о том, что обязательства предприятия носят краткосрочной характер. Это создает определенные сложности для предприятия. Нарушается равновесие между размерами дебиторской и кредиторской задолженностями, т. к. дебиторская распределена между долгосрочной и краткосрочной (причем удельный вес долгосрочной больше), а кредиторская имеет исключительно краткосрочный характер.

9. Коэффициент автономии источников формирования запасов и затрат показывает долю собственных оборотных средств в общей сумме основных источников формирования запасов и затрат.

aa.З = Ес / (Ес + Kt + KT) (27)

Для анализируемого предприятия коэффициент автономии источников формирования запасов и затрат:

на начало года - aa.З = 51033 / (51033 + 14121 + 0) = 0,783

на конец года - aa.З = 64723 / (64723 + 25064 + 0) = 0,761

10. Коэффициент кредиторской задолженности и прочих пассивов показывает долю кредиторской задолженности и прочих пассивов в общей сумме обязательств предприятия.

bК.З = (kr + rp) / (KT + Pt) (28)

Для анализируемого предприятия коэффициент кредиторской задолженности и прочих пассивов:

на начало года - bК.З = (20742 + 0) / (0 + 14121) = 1,47

на конец года - bК.З = (34363 + 0) / (0 + 25064) = 1,371

Таблица 6

Коэффициенты, характеризующие финансовую устойчивость предприятия.

.

| Финансовые коэффициенты | Условные обозначения | Ограничения | На начало года | На ко-нец года | Изменения за год |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Коэффициент автономии | КА | ³ 0,5 | 0,723 | 0,706 | - 0,017 |

| Коэффициент соотношения заемных и собственных средств | КЗ/С | £ 1 | 0,38 | 0,415 | 0,035 |

| Коэффициент соотношения мобильных и иммобилизованных средств | КМ/И | £ min(1, Kм/и) | 2,14 | 1,58 | - 0,56 |

| Коэффициент маневренности | КМ | £ 0,5 | 0,56 | 0,452 | - 0,108 |

| Коэффициент обеспеченности запасов и затрат | КО | ³ 0,6 ¸ 0,8 КО ³ Ка | 0,79 | 0,82 | - 0,03 |

| Коэффициент имущества производственного назначения | КП.ИМ | ³ 0,5 | 0,823 | 0,761 | - 0,062 |

| Коэффициент долгосрочного привлечения заемных средств | КД.ПР | - | 0 | 0 | 0 |

| Коэффициент краткосрочной задолженности | lК.З | - | 1 | 1 | 0 |

| Коэффициент автономии источников формирования | aA.З | - | 0,783 | 0,721 | - 0,062 |

| Коэффициент кредиторской задолженности и прочих пассивов | bК.З | - | 1,47 | 1,371 | - 0,099 |

Значения показателей структуры источников средств (lК.З, bК.З), помимо прочего, заключается еще и в том, что они используются и во взаимосвязи отдельных показателей ликвидности финансовой устойчивости, на основе которых делаются выводы о положительной динамике основных финансовых коэффициентов.

Анализ ликвидности баланса.

Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств.

В зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, активы предприятия разделяются на следующие группы:

А1. Наиболее ликвидные активы – денежные средства и краткосрочные финансовые вложения:

A1 = d + ft (29)

Для анализируемого предприятия наиболее ликвидные активы:

на начало года – А1 = 588 тыс. руб.

на конец года – А1 = 1074 тыс. руб.

А2. Быстро реализуемые активы – дебиторская задолженность, срок погашения которой ожидается в течение 12 месяцев и прочие оборотные активы:

A2 = dt + ra (30)

Для анализируемого предприятия быстро реализуемые активы:

на начало года - А2 = 19749 тыс. руб.

на конец года - А2 = 41981 тыс. руб.

А3. Медленно реализуемые активы – оставшиеся статьи раздела II плюс статья “Долгосрочные финансовые вложения” из раздела I:

A3 = RA – A1 – A2 + fT = Z + dT + fT (31)

где fT - долгосрочные финансовые вложения.

Для анализируемого предприятия медленно реализуемые активы:

на начало года - А3 = 85896 – 1102 – 19749 + 0 = 65045 тыс. руб.

на конец года - А3 = 124150 – 1462 – 41981 + 3634 = 84341 тыс. руб.

А4. Трудно реализуемые активы – статьи раздела I за минусом долгосрочных финансовых вложений:

А4 = F - fT (32)

Для анализируемого предприятия трудно реализуемые активы:

на начало года - А4 = 40146 тыс. руб.

на конец года - А4 = 74988 тыс. руб.

Пассивы баланса группируются по срочности их оплаты:

П1. Наиболее срочные обязательства – кредиторская задолженность и прочие краткосрочные пассивы:

П1 = Pt – Kt - fP (33)

Для анализируемого предприятия наиболее срочные обязательства:

на начало года - П1 = 20742 тыс. руб.

на конец года - П1 = 34363 тыс. руб.

П2. Краткосрочные пассивы – краткосрочные кредиты и заемные средства:

П2 = Кt (34)

Для анализируемого предприятия краткосрочные пассивы:

на начало года – П2 = 14121 тыс. руб.

на конец года – П2 = 25064 тыс. руб.

П3. Долгосрочные и среднесрочные пассивы – долгосрочные кредиты и заемные средства:

П3 = КT (35)

Для анализируемого предприятия долгосрочные и среднесрочные пассивы:

на начало года – П3 = 0

на конец года – П3 = 0

П4. Постоянные пассивы – источники собственных средств:

П4 = Иc = И + fp (36)

Для анализируемого предприятия постоянные пассивы:

на начало года – П4 = 91179 тыс. руб.

на конец года – П4 = 143345 тыс. руб.

Группировка активов и пассивов предприятия по степени ликвидности.

Таблица 7.

| Актив | начало года | конец года | Пассив | начало года | конец года | Платежный излишек или недостаток | В %к величине итога группы пассива | ||

| начало года | конец года | начало года | конец года | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Наиболее ликвидные активы А1 | 1102 | 1462 | Наиболее срочные обязательства П1 | 20742 | 34363 | - 19640 | - 32901 | - 94,69 | - 95,75 |

| Быстро реализуемые активы А2 | 19749 | 41981 | Краткосрочные пассивы П2 | 14121 | 25064 | 5628 | 16917 | 39,86 | 67,5 |

| Медленно реализуемые активы А3 | 65045 | 84341 | Долгосрочные пассивы П3 | -- | -- | 65045 | 84341 | -- | -- |

| Трудно реализуемые активы А4 | 40146 | 74988 | Постоянные пассивы П4 | 91179 | 143345 | - 51033 | - 68357 | - 55,97 | - 47,69 |

| БАЛАНС | 126042 | 202772 | БАЛАНС | 126042 | 202772 | 0 | 0 | -- | -- |

В графах 7 и 8 представлены абсолютные величины платежных излишков или недостатков на начало и конец отчетного периода:

Dj = Aj - Пj , j = 1, ….., 4, (37)

В графах 9 и 10 – соответственно их величины, взятые в процентах к итогам групп пассива:

Dj / Пj * 100 = (Аj – Пj) / Пj * 100 (38)

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место следующие соотношения:

ì А1 ³ П1

í А2 ³ П2 (39)

ï А3 ³ П3

î А4 £ П4

В анализируемом балансе первое неравенство системы (39) имеет знак, противоположный зафиксированному в оптимальном варианте, ликвидность баланса отличается от абсолютной. При этом говорить о компенсации недостатка средств по одной группе активов их избытком по другой группе невозможно, т. к. компенсация при этом имеет место лишь по стоимостной величине, а в реальной платежной ситуации менее ликвидные активы не могут заместить более ликвидные. Таким образом, можно сделать вывод о низкой ликвидности баланса, о низкой способности предприятия выполнять свои краткосрочные (текущие) обязательства, т.е. расплачиваться по “выставленным счетам”.

Сопоставление наиболее ликвидных средств и быстро реализуемых активов с наиболее срочными обязательствами и краткосрочными пассивами позволяет выяснить текущую ликвидность. Сравнение же медленно реализуемых активов с долгосрочными пассивами отражает перспективную ликвидность. Текущая ликвидность свидетельствует о платежеспособности (или неплатежеспособности) предприятия на ближайший к рассматриваемому моменту промежуток времени. Перспективная ликвидность представляет собой прогноз платежеспособности на основе сравнения будущих поступлений и платежей (из которых в соответствующих группах актива и пассива представлена лишь часть, поэтому прогноз достаточно приближенный).

Для комплексной оценки ликвидности баланса в целом используется общий показатель ликвидности, вычисляемый по формуле:

fл = (a1А1 + a2А2 + a3А3) / (a1П1 + a2П2 + a3П3) (40)

где aj – весовые коэффициенты, которые подчиняются следующим ограничениям:

ìa1 > a2 + a3

ía2 > a3 (41)

îa3 > 0

В западной учетно-аналитической практике приводится критическое нижнее значение показателя – 2, однако это лишь ориентировочное значение, указывающее на его порядок, но не на его точное нормативное значение. Общий показатель ликвидности баланса показывает отношение суммы всех ликвидных средств предприятия к сумме всех платежных обязательств (как краткосрочных, так и долгосрочных) при условии, что различные группы ликвидных средств и платежных обязательств входят в указанные суммы с весовыми коэффициентами, учитывающими их зависимость с точки зрения сроков поступления средств и погашения обязательств.

С помощью общего показателя ликвидности осуществляется оценка изменения финансовой ситуации на предприятии с точки зрения ликвидности. Данный показатель применяется также при выборе наиболее надежного партнера из нескольких потенциальных партнеров на основе отчетности.

Пусть a3 = 0,2; a2 = 0,3; a1 = 0,5, тогда значение общего показателя ликвидности для анализируемого предприятия будет:

на начало года – fл= ![]()

на конец года - fл= ![]()

Данный коэффициент показывает, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств. За анализируемый период общий показатель ликвидности предприятия снизился незначительно(0,11).

Однако общий показатель ликвидности не дает представления о возможностях предприятия в плане погашения именно краткосрочных обязательств. Поэтому для оценки платежеспособности предприятия используют следующие показатели:

1. коэффициент абсолютной ликвидности, является наиболее жестким критерием ликвидности, показывает, какая часть краткосрочных заемных обязательств может быть погашена немедленно. Он определяется отношением наиболее ликвидных средств к сумме наиболее срочных обязательств и краткосрочных пассивов.

Ка. л. = (d + ft) / (Pt – fp) (42)

Для анализируемого предприятия коэффициент абсолютной ликвидности:

на начало года – КАЛ = ![]()

на конец года - КАЛ = ![]()

Нормальное ограничение данного показателя имеет вид:

Кa.л ³ 0,2 (43)

Данное условие не выполняется. Значение показателя, равного 0,02 означает, что каждый день подлежат погашению 2% краткосрочных обязательств предприятия или, другими словами, в случае поддержания остатка денежных средств на уровне отчетной даты (преимущественно за счет обеспечения равномерного поступления платежей от контрагентов) краткосрочная задолженности, имеющая место на отчетную дату может быть погашена за 50 дней (1 / 0,02).

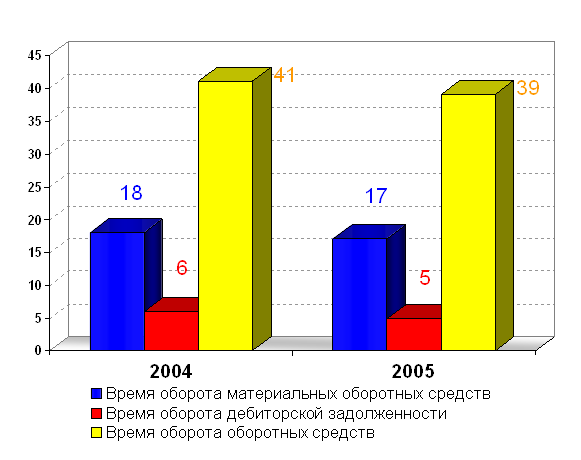

Следует отметить, что сам по себе уровень коэффициента абсолютной ликвидности еще не является признаком плохой или хорошей платежеспособности. При оценке его уровня необходимо учитывать скорость оборота средств в текущих активах и скорость оборота краткосрочных обязательств. Если платежные средства оборачиваются быстрее, чем период возможной отсрочки платежных обязательств, то платежеспособность предприятия будет нормальной. В то же время постоянное хроническое отсутствие денежной наличности приводит к тому, что предприятие становится хронически неплатежеспособным, а это можно расценить как первый шаг на пути к банкротству.

Основным фактором повышения уровня абсолютной ликвидности является равномерное погашение дебиторской задолженности.

2. коэффициент ликвидности (промежуточный коэффициент покрытия) можно получить из предыдущего показателя путем добавления в числителе дебиторской задолженности и прочих активов:

Kл=(d + dt + ft + ra) / (Pt – fp) (44)

Для анализируемого предприятия коэффициент ликвидности:

на начало года – Кл= ![]()

на конец года - Кл =![]()

Коэффициент ликвидности (промежуточный коэффициент покрытия) показывает, какую часть текущей задолженности организация может покрыть в ближайшей перспективе при условии полного погашения дебиторской задолженности. Оценка нижней нормальной границы для коэффициента ликвидности имеет вид:

Kл ³ 0,8 ¸ 1,0 (45)

Полученные значения не удовлетворяют заданным ограничениям, кроме того, даже наметившаяся тенденция к росту данного коэффициента не характеризует предприятие с положительной стороны, т. к. увеличение значения коэффициента было связано в основном с ростом дебиторской задолженности.

Для повышения уровня коэффициента необходимо способствовать росту обеспеченности запасов собственными оборотными средствами и обоснованно снижать уровень запасов. Значение именно этого коэффициента наиболее точно отражает текущую платежеспособность предприятия.

3. коэффициент покрытия равен отношению стоимости всех мобильных (оборотных) средств предприятия (за вычетом расходов будущих периодов) к величине краткосрочных обязательств:

Kп =RA / (Pt – fp) (46)

Для анализируемого предприятия коэффициент покрытия:

на начало года – Кп= ![]()

на конец года - Кп= ![]()

Коэффициент покрытия показывает платежные возможности предприятия, оцениваемые при условии не только своевременности расчетов с дебиторами и благоприятной реализации готовой продукции, но и продажи в случае нужды прочих элементов материальных оборотных средств. В отличие от абсолютного коэффициента ликвидности и промежуточного коэффициента покрытия, показывающих мгновенную и текущую платежеспособности, коэффициент покрытия отражает прогноз платежеспособности на относительно отдаленную перспективу. Нормальным для коэффициента покрытия считается следующее ограничение:

Kп ³ 2 (47)

За анализируемый период коэффициент покрытия снизился, но при этом остался выше нормы. Для повышения уровня коэффициента покрытия необходимо пополнять собственный капитал предприятия и обоснованно сдерживать рост внеоборотных активов и долгосрочной дебиторской задолженности.

Таблица 8.

Анализ финансовых коэффициентов

| Финансовые коэффициенты | Усл. обозн. | ограничения | Начало периода | Конец периода | Изменения за период |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Общий показатель ликвидности | fл | 1,33 | 1,22 | - 0,11 | |

| Коэффициент абсолютной ликвидности | КАЛ | ≥0,2 | 0,078 | 0,058 | - 0,02 |

| Коэффициент ликвидности | КЛ | ≥0,8/1 | 0,3 | 0,73 | 0,4 |

| Коэффициент покрытия | КП | ≥2 | 6,08 | 4,95 | - 1,13 |

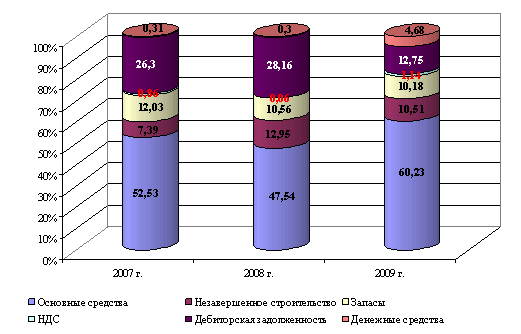

За отчетный период на анализируемом предприятии значительно увеличился размер валюты баланса, являющийся основным показателем имущественной “мощи” предприятия, однако структура самого баланса стала более “тяжелой”, а значит и более чувствительной к выручке, хотя в то же время за счет повышенной доли амортизационных отчислений в структуре себестоимости предприятие может иметь деньги, не имея прибыли (т.к. источниками поступления денежных средств от основной деятельности являются прибыль и амортизация).

Наибольшая часть внеоборотных активов представлена производственными основными средствами и незавершенным строительством, что характеризует ориентацию предприятия на создание материальных условий расширения основной деятельности предприятия. Высокие показатели по росту долгосрочных финансовых вложений отражают финансово – инвестиционную стратегию развития. С одной стороны, наращение мощностей и осуществление долгосрочных вложений средств является хорошим признаком, свидетельствующем о стремлении предприятия работать на перспективу, с другой, проведение подобных операций в условиях неустойчивого финансового состояния может привести предприятие к “замораживанию” средств, а, следовательно, ухудшить финансовое состояние предприятия. Определенные опасения вызывает и значительное увеличение стоимости сырья и материалов при одновременном снижении уровня незавершенного производства.

Тем не менее, есть и положительные моменты. Например, низкая доля долгосрочных и краткосрочных финансовых вложений свидетельствует об отсутствии отвлеченных средств от основной деятельности.

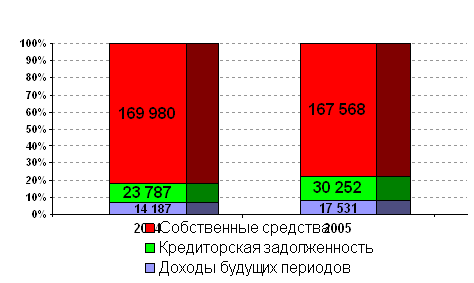

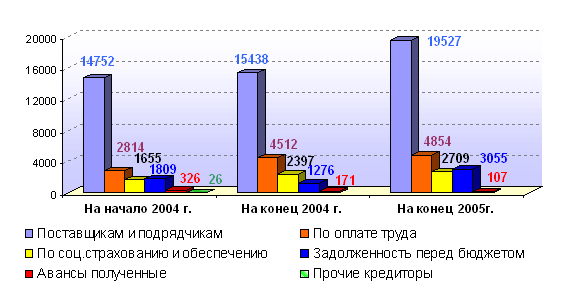

Увеличение доли заемных средств в структуре пассивов предприятия свидетельствует о повышении степени зависимости предприятия от внешних инвесторов и кредиторов. Снижение объемов целевых финансирования и поступления может свидетельствовать о потере заинтересованности инвесторов (в частности, государства) в деятельности предприятия. Кроме того, негативным симптомом является большая доля задолженности перед бюджетом и внебюджетными фондами, что может привести к применению санкций со стороны государственных органов (блокированию счета, наложению взысканий на имущество). Кроме того, задержки платежей по этим платежам влекут за собой и штрафные санкции, такие, например, как начисление пеней, процентные ставки по которым достаточно высоки.

Трехкомпонентный показатель типа финансовой ситуации характеризует неустойчивое финансовое состояние, однако предприятию к концу отчетного периода удалось выйти на нормальный уровень финансовой неустойчивости с ненормального, значит предприятие, в целом, улучшило свое состояние, хотя и во многом за счет увеличения собственных средств, а не реализации продукции.

Таким образом, финансовая неустойчивость стала нормальной и отражает тенденцию к улучшению финансового состояния.

Кроме того, следует отметить низкую ликвидность баланса, т. е. низкую способность предприятия выполнять свои краткосрочные (текущие) обязательства, т.е. расплачиваться по “выставленным счетам”.

В данной ситуации предприятию следует разработать программу по восстановлению нормальной платежеспособности, а также по повышению ликвидности баланса, т. к. сегодняшнее финансовое состояние оставляет желать лучшего. Можно посоветовать ряд мер, например, такие как:

· ускорение оборачиваемости капитала в текущих активах, в результате чего произойдет относительное его сокращение на рубль товарооборота;

· обоснованное уменьшения запасов и затрат (до норматива);

· пополнение собственного оборотного капитала за счет внутренних и внешних источников;

· наиболее безрисковым способом пополнения источников формирования запасов следует признать увеличение реального собственного капитала за счет накопления нераспределенной прибыли или за счет распределения прибыли после налогообложения в фонды накопления при условии роста части этих фондов, не вложенной во внеоборотные активы;

· равномерное погашение дебиторской задолженности. Для осуществления этой меры необходимо найти новые пути по взысканию дебиторской задолженности, такие как взаимозачеты, уменьшение предоставляемых отсрочек платежей, продажа просроченной дебиторской задолженности банкам (факторинг);

· изыскание средств для погашения задолженности перед бюджетом и внебюджетными фондами;

· с целью сокращения расходов и повышения эффективности основного производства целесообразно отказаться в отдельных случаях от некоторых видов деятельности, обслуживающих основное производство (строительство, ремонт, транспорт и т. п.) и перейти к услугам специализированных организаций, необходимо рассмотреть и возможности передачи таких вспомогательных производств в аренду;

· если предприятие получает прибыль, но все же осталось с низкой платежеспособностью необходимо проанализировать использование прибыли, так, отчисления в фонд потребления можно рассматривать как потенциальный резерв пополнения собственных оборотных средств предприятия;

· проведение маркетингового анализа по изучению спроса и предложения, рынков сбыта и формирования на этой основе оптимального ассортимента и структуры производства продукции, возможно даже поиск новых поставщиков;

· с целью сокращения дефицита собственного оборотного капитала акционерное предприятие может попытаться пополнить его за счет выпуска и размещения новых акций и облигаций. Однако при этом надо иметь в виду, что выпуск новых акций может привести к падению их курса и это может стать причиной банкротства. Поэтому в западных странах чаще всего прибегают к выпуску конвертируемых облигаций с фиксированным процентом дохода и возможностью их обмена на акции предприятия.

Библиографический список использованной литературы:

1. Витвицкая Т. Электронные деньги в России /Экономика и Жизнь. – 1994. - №10.

2. Дробозина. Финансы. Денежное обращение. Кредит. М.: Финансы и Статистика. - 1997.

3. Европейский рынок пластиковых карточек /Мир карточек. - 1997. - №4.

4. Ковалев В. В. “Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. – 2 – е изд., перераб. и доп. – М.: Финансы и статистика. - 2000.

5. Ковалев В. В. “Введение в финансовый менеджмент”. – М.: Финансы и статистика. - 1999.

6. Лилеев Д. Пластиковые деньги /Деловые люди. - 1993. - №10.

7. Макаев А. Общие проблемы решать сообща /Мир карточек. - 1996. - №4.

8. К. Маркелов «Умные машины для банков и офисов». - 1993.

9. Микропроцессорные карточки: новые рынки /Мир карточек. - 1997. - №4,

10. Ю.Перлин, Д.Сахаров, Ю.Товб. Банкомат. Что это такое? /Электронные деньги. - 1997.

11. Савицкая Г. В. “Анализ хозяйственной деятельности предприятия: 4 – е изд., перераб. и доп. – Минск: ООО “Новое знание”. - 1999.

12. Специвцева А.В. Новые пластиковые деньги. М. - 1994.

13. М.Сорокин «Развитие магнитных карт в России» /Банковские технологии. - 1995. - №7.

14. Усоскин В.М. Банковские пластиковые карточки… М. - 1999.

15. Финансовый менеджмент: теория и практика: Учебник / Под ред. Е.С. Стояновой. – 5-е изд., перераб. и доп. – М.: Изд-во «Перспектива». - 2002. – 656 с.

16. С.Цуприков «Микропроцессорные платежные карточки направления развития» /Банковские системы. - 1995. - №31.

17. Шеремет А. Д., Негашев Е. В. “Методика финансового анализа”. – М.: ИНФРА – М. – 1999.

18. Visa Internationa /Российский рынок пластиковых карточек. - 1996. - №9.

19. VISA International в России /Мир карточек. - 1996. - №9.

20. UEPS /Универсальные Электронные Платежные Системы. – 1997.

Похожие работы

... и отчета о прибылях и убытках за анализируемый период; - удельный вес изменений показателей баланса в изменении валюты баланса за анализируемый период [20, с.213]. Анализ финансового состояния предприятия может проводиться тремя методами, рассмотренными ниже: - Графическим - оценка финансового состояния предприятия проводится по балансограмме (графическому отображению показателей финансового ...

... , позволяющие автоматизировать финансово-хозяйственную деятельность и планирование, что на данном этапе выходит за рамки простых учетно-регистрационных задач. 3. Анализ финансового состояния предприятия 3.1 Сущность финансового анализа и его роль в современных условиях ведения хозяйства Результативность управления предприятием в значительной мере определяется уровнем его организации и ...

... капитала, ликвидности и финансовой устойчивости предприятия, а также предложены рекомендации по улучшению финансового состояния предприятия МТПП «Фармация». Заключение В данной курсовой работе были выполнены следующие задачи: изучение общетеоретических аспектов финансового анализа; изучение информационной и нормативно-правовой базы финансового анализа; изучение ...

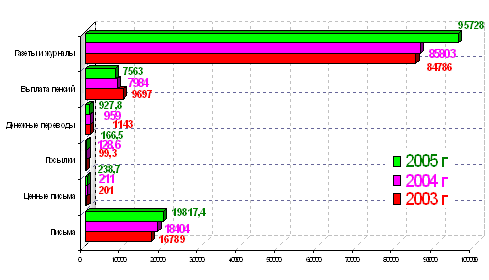

... недостатки в финансовой деятельности и находить резервы улучшения финансового состояния предприятия. На основании проведенного анализа финансового состояния необходимо принятие решения о выходе на новую финансовую политику и разработка программы финансового оздоровления. Финансово–экономическое положение Богородского почтамта в анализируемый период соответствует общей тенденции экономики России, ...

0 комментариев