Навигация

Рассчитываются размеры лизинговых платежей по годам, охватываемым договором лизинга

1. Рассчитываются размеры лизинговых платежей по годам, охватываемым договором лизинга.

Рассчитывается общий размер лизинговых платежей за весь срок договора лизинга как сумма платежей по годам.

Рассчитываются размеры лизинговых взносов в соответствии с выбранной сторонами периодичностью взносов, а также согласованными ими методами начисления и способом уплаты.

Примечание:

При оперативном лизинге, когда срок договора меньше одного года, размеры лизинговых платежей определяются по месяцам.

Расчет общей суммы лизинговых платежей

Расчет общей суммы лизинговых платежей осуществляется по формуле:

37 (1)

где:

Лп - общая сумма лизинговых платежей;

Ао - величина амортизационных отчислений, причитающихся лизингодателю в текущем году;

Пк - плата за используемые кредитные ресурсы лизингодателем на приобретение имущества - объекта договора лизинга;

Кв - комиссионное вознаграждение лизингодателю за предоставление имущества по договору лизинга;

Ду - плата лизингодателю за дополнительные услуги лизингополучателю, предусмотренные договором лизинга;

НДС - налог на добавленную стоимость, уплачиваемый лизингополучателем по услугам лизингодателя. (Если лизингополучатель является малым предприятием, в общую сумму лизинговых платежей налог на добавленную стоимость не включается.).

Тп – таможенная пошлина, руб.

Амортизационные отчисления Ао рассчитываются по формуле:

38 (2)

где:

Бс - балансовая стоимость имущества - предмета договора лизинга, млн. руб.;

На - норма амортизационных отчислений, процентов.

Т – срок лизингового договора.

Балансовая стоимость имущества определяется в порядке, предусмотренном действующими правилами бухгалтерского учета. Норма амортизационных отчислений принимается в соответствии с "Едиными нормами амортизационных отчислений на полное восстановление основных фондов народного хозяйства СССР", утвержденными Постановлением СМ СССР от 22.10.90. В соответствии с "Временным положением о лизинге", утвержденным Постановлением Правительства Российской Федерации от 29.06.95 № 633, стороны договора лизинга по взаимному соглашению вправе применить механизм ускоренной амортизации с коэффициентом не выше 2.

Примечание:

Постановлением Правительства РФ от 27.06.96 № 752 установлено, что ко всем видам движимого имущества, составляющего объект финансового лизинга и относимого к активной части основных фондов, может применяться в соответствии с условиями договора лизинга механизм ускоренной амортизации с коэффициентом не выше 3.

Расчет платы за используемые кредитные ресурсыПлата за используемые лизингодателем кредитные ресурсы на приобретение имущества - предмета договора рассчитывается по формуле:

39 (3)

где:

Пк - плата за используемые кредитные ресурсы, млн. руб.;

Стк - ставка за кредит, процентов годовых.

Кр – величина кредитных ресурсов, привлекаемых для лизинговой сделки, руб.

При этом имеется в виду, что в каждом расчетном году плата за используемые кредитные ресурсы соотносится со среднегодовой суммой непогашенного кредита в этом году или среднегодовой остаточной стоимостью имущества - предмета договора:

40 (4)

где:

Кр - кредитные ресурсы, используемые на приобретение имущества, плата за которые осуществляется в расчетном году, млн. руб.;

Осп и Оск - расчетная остаточная стоимость имущества соответственно на начало и конец года, млн. руб.;

Q - коэффициент, учитывающий долю заемных средств в общей стоимости приобретаемого имущества. Если для приобретения имущества используются только заемные средства, коэффициент Q = 1.

Расчет комиссионного вознаграждения лизингодателю

Комиссионное вознаграждение может устанавливаться по соглашению сторон в процентах:

а) от балансовой стоимости имущества - предмета договора;

б) от среднегодовой остаточной стоимости имущества.

В соответствии с этим расчет комиссионного вознаграждения осуществляется по формуле (5а):

41 (5а)

где:

Кв - ставка комиссионного вознаграждения, процентов годовых от балансовой стоимости имущества;

Бс - балансовая стоимость имущества - предмета договора лизинга, млн. руб.;

или по формуле 5(б)

42 (5б)

где:

Осп и Оск - расчетная остаточная стоимость имущества соответственно на начало и конец года, млн. руб.;

Св - ставка комиссионного вознаграждения, устанавливаемая в процентах от среднегодовой остаточной стоимости имущества - предмета договора.

Расчет платы за дополнительные услуги лизингодателя, предусмотренные договором лизинга

Плата за дополнительные услуги в расчетном году рассчитывается по формуле:

43 (6)

где:

Ду - плата за дополнительные услуги, руб.;

Рк – командировочные расходы лизингодателя, руб.;

Ру – расходы на услуги (юридические консультации, информация и другие услуги по эксплуатации оборудования, руб.;

Рр – расходы на рекламу лизингодателя, руб.;

Рд – другие расходы на услуги лизингодателя, руб.

Расчет размера налога на добавленную стоимость, уплачиваемого лизингодателем по услугам договора лизинга

Размер налога на добавленную стоимость определяется по формуле:

44 (7)

где:

НДС - величина налога, подлежащего уплате, руб.;

Вt - выручка от сделки по договору лизинга в расчетном году, руб.;

Стп - ставка налога на добавленную стоимость, процентов.

В сумму выручки включаются:

амортизационные отчисления (Ао);

плата за использованные кредитные ресурсы (Пк);

сумма вознаграждения лизингодателю (Пко);

плата за дополнительные услуги лизингодателя, предусмотренные договором (Ду).

45 (8)

Примечание:

Состав слагаемых при определении выручки определяется законодательством о налоге на добавленную стоимость и инструкциями по определению налогооблагаемой базы.

Общая сумма лизинговых платежей (Лп) определяется по формуле:

46 (9)

где:

Тп – таможенная пошлина, руб.

Расчет размеров лизинговых взносов при их уплате равными долями с оговоренной в договоре периодичностью

Расчет размера ежегодного лизингового взноса, если договором предусмотрена ежегодная выплата, осуществляется по формуле:

47 (10)

где:

Лвг - размер ежегодного взноса, руб.;

Лп - общая сумма лизинговых платежей, руб.;

Т - срок договора лизинга, лет.

Расчет размера ежеквартального лизингового взноса, если договором лизинга предусмотрена ежеквартальная выплата, осуществляется по формуле:

48 (11)

где:

Лвк - размер ежеквартального лизингового взноса, руб.;

Расчет размера ежемесячного лизингового взноса, если договором предусмотрена ежемесячная выплата, осуществляется по формуле:

49 (12)

где:

Лвм - размер ежемесячного лизингового взноса, руб.;

В каждом случае расчет лизинговых платежей зависит от вида лизинга и платежей.

Приведенные расчеты производятся без учета дисконтирования денежных потоков.

Возможно использование и других методов расчетов суммы лизинговых платежей с учетом стоимости объекта лизинга, срока контракта, процентной ставки, периодичности выплат и инфляционных процессов. Так, например, размер лизингового платежа можно определять исходя из стоимости имущества лизинга с учетом поправочных коэффициентов:

50 (13)

где:

К1,2, …,n – коэффициенты, выражающие взаимосвязь условий лизинговой сделки (количество их зависит от условий соглашения).

При линейном графике внесения платежей базовый коэффициент, используемый в расчетах, определяется из соотношения:

51 (14)

где:

Пс – ставка финансирования, %;

n – количество платежей в год;

N – общее количество платежей в течение всего срока действия лизингового соглашения: N = n * T.

Для лизинговых платежей с учетом остаточной стоимости имущества коэффициент определяется из соотношения:

52 (15)

где: Бсо – остаточная стоимость в % от первоначальной стоимости.

Когда осуществляется платеж с авансом, то размер лизинговых платежей корректируется коэффициент:

53 (16)

При отсрочке первого платежа сумма лизинговой оплаты корректируется на коэффициент:

54 (17)

где: t – срок отсрочки в годах.

Таким образом, лизинговые выплаты можно определить и из соотношения:

55 (18)

Выбор одного из вышеперечисленных методов осуществляется руководством предприятия и лизинговой компании и зависит от множества факторов:

финансовым состоянием предприятия;

ситуацией на рынке данного товара (работы, услуги);

сроком окупаемости данного инвестиционного проекта;

возможностью предприятия выплатить определенную сумму авансом и др.

Глава 3. примеры расчета лизинговых платежей

Чтобы показать разницу в конечных результатах произведу расчет лизинговых платежей в нескольких вариантах:

по договору финансового лизинга с полной амортизацией;

по договору финансового лизинга с уплатой аванса при заключении договора и применении механизма ускоренной амортизации;

по договору финансового лизинга, предоставляющему лизингополучателю право выкупа имущества – предмета договора по остаточной стоимости по истечении срока договора.

§ 3.1. Расчет с полной амортизацией

Расчет лизинговых платежей по договору финансового лизинга с полной амортизацией.

Условия договора:

| Стоимость имущества – предмета договора | 1200000 у.е. | |

| Срок договора | 10 лет | |

| Норма амортизационных отчислений | 10 % в год | |

| Процентная ставка по кредиту, использованному лизингодателем на приобретение имущества | 15 % | |

| Величина использованных кредитных ресурсов | 1200000 у.е. | |

| Процент комиссионного вознаграждения | 10 % | |

| Дополнительные услуги лизингодателя | 25000 у.е. | |

| Ставка НДС | 20 % |

Лизинговые взносы осуществляются ежегодно равными долями, начиная с 1-го года.

Данные расчета среднегодовой стоимости имущества для удобства пользования приведу в таблице 1.

Таблица 1

Расчет среднегодовой стоимости имущества

| Расчетный год | Стоимость имущества на начало года | Сумма амортизационных отчислений | Стоимость имущества на конец года | Среднегодовая стоимость имущества |

| 1 | 1200000 | 120000 | 1080000 | 1140000 |

| 2 | 1080000 | 120000 | 960000 | 1020000 |

| 3 | 960000 | 120000 | 840000 | 900000 |

| 4 | 840000 | 120000 | 720000 | 780000 |

| 5 | 720000 | 120000 | 600000 | 660000 |

| 6 | 600000 | 120000 | 480000 | 540000 |

| 7 | 480000 | 120000 | 360000 | 420000 |

| 8 | 360000 | 120000 | 240000 | 300000 |

| 9 | 240000 | 120000 | 120000 | 180000 |

| 10 | 120000 | 120000 | 0 | 60000 |

Рассчитываю общую сумму лизинговых платежей, основываясь на методике описанной в Главе 2:

1 – й год:

АО – амортизационные отчисления

АО=1200000*10/100=120000 у.е.

ПК – плата за используемые кредитные ресурсы

ПК=114000*0,15=171000 у.е.

КВ – комиссионное вознаграждение

КВ=1140000*0,1=114000 у.е.

ДУ – плата за дополнительные услуги в расчетном году

ДУ=25000/10=2500 у.е.

В – выручка от сделки по договору лизинга в расчетном году

В=120000+171000+114000+2500=407500 у.е.

НДС=407500*0,2=81500 у.е.

ЛП – лизинговый платеж в расчетном году

ЛП=407500+81500=489000 у.е.

В такой же последовательности выполняю расчеты за 2 – 10-й годы. Результаты расчетов представлены в таблице 2.

Таблица 2

Расчет общей суммы лизинговых платежей

| Расчетный год | АО | ПК | КВ | ДУ | В | НДС | ЛП |

| 1 | 120000 | 171000 | 114000 | 2500 | 407500 | 81500 | 489000 |

| 2 | 120000 | 153000 | 102000 | 2500 | 377500 | 75500 | 453000 |

| 3 | 120000 | 135000 | 90000 | 2500 | 347500 | 69500 | 417000 |

| 4 | 120000 | 117000 | 78000 | 2500 | 317500 | 63500 | 381000 |

| 5 | 120000 | 99000 | 66000 | 2500 | 287500 | 57500 | 345000 |

| 6 | 120000 | 81000 | 54000 | 2500 | 257500 | 51500 | 309000 |

| 7 | 120000 | 63000 | 42000 | 2500 | 227500 | 45500 | 273000 |

| 8 | 120000 | 45000 | 30000 | 2500 | 197500 | 39500 | 237000 |

| 9 | 120000 | 27000 | 18000 | 2500 | 167500 | 33500 | 201000 |

| 10 | 120000 | 9000 | 6000 | 2500 | 137500 | 27500 | 165000 |

| Всего у.е. | 1200000 | 900000 | 600000 | 25000 | 2725000 | 545000 | 3270000 |

| в % | 36,70 | 27,52 | 18,35 | 0,76 | 83,33 | 16,67 | 100,00 |

Таким образом общие лизинговые платежи составят 3270000 у.е.

Размер ежегодных лизинговых взносов по договору финансового лизинга с полной амортизацией = 3270000/10=327000 у.е.

Дисконтированный отток денежных средств (ДОДС) рассчитаю при ставке дисконта r=15 %.

где t – год лизингового платежа

Подставив соответствующие значения получаю ДОДС=1641137 у.е.

§ 3.2. Расчет с применением механизма ускоренной амортизации

Условия договора аналогичны, за исключением: срока договора, который составит 5 лет; применяется коэффициент ускоренной амортизации с коэффициентом 2.

Лизинговые взносы осуществляются ежегодно равными долями, начиная с 1-го года.

Данные расчета среднегодовой стоимости имущества для удобства пользования приведу в таблице 3.

Таблица 3

Расчет среднегодовой стоимости имущества

| Расчетный год | Стоимость имущества на начало года | Сумма амортизационных отчислений | Стоимость имущества на конец года | Среднегодовая стоимость имущества |

| 1 | 1200000 | 240000 | 960000 | 1080000 |

| 2 | 960000 | 240000 | 720000 | 840000 |

| 3 | 720000 | 240000 | 480000 | 600000 |

| 4 | 480000 | 240000 | 240000 | 360000 |

| 5 | 240000 | 240000 | 0 | 120000 |

Общий размер лизингового платежа рассчитываю так же, как и в примере § 3.1. Результат представлен в таблице 4.

Таблица 4

Расчет общей суммы лизинговых платежей

| Расчетный год | АО | ПК | КВ | ДУ | В | НДС | ЛП |

| 1 | 240000 | 162000 | 108000 | 5000 | 515000 | 103000 | 618000 |

| 2 | 240000 | 126000 | 84000 | 5000 | 455000 | 91000 | 546000 |

| 3 | 240000 | 90000 | 60000 | 5000 | 395000 | 79000 | 474000 |

| 4 | 240000 | 54000 | 36000 | 5000 | 335000 | 67000 | 402000 |

| 5 | 240000 | 18000 | 12000 | 5000 | 275000 | 55000 | 330000 |

| Всего у.е. | 1200000 | 450000 | 300000 | 25000 | 1975000 | 395000 | 2370000 |

| в % | 50,63 | 18,99 | 12,66 | 1,05 | 83,33 | 16,67 | 100,00 |

Таким образом общие лизинговые платежи составят 2370000 у.е.

Размер ежегодных лизинговых взносов по договору финансового лизинга с полной амортизацией = 2370000/5=474000 у.е.

ДОДС = 1588922 у.е.

Если сравнить этот вариант расчета с предыдущим то:

Общий лизинговый платеж снизился с 3270000 у.е. до 2370000 у.е. или на 27,52 %, но возросли ежегодные платежи с 327000 у.е. до 474000 у.е. или на 44,95 %, которые необходимо платить 5 лет, а не 10.

ДОДС снизился с 1641137 у.е. до 1588922 у.е. или на 3,18 %.

Данный вариант более выгоден при реализации проекта с более высокой доходностью в первые годы его реализации (есть возможность покрыть высокие лизинговые платежи).

§ 3.3. Расчет с применением механизма ускоренной амортизации и с уплатой аванса

Условия договора аналогичны, за исключением того, что лизингополучатель при заключении договора уплачивает лизингодателю аванс в сумме 480000 у.е. или 40 % от стоимости имущества. Это означает, что из стоимости имущества – предмета договора необходимо вычесть аванс (1200000 у.е. – 480000 у.е. = 720000 у.е.).

В этом варианте предполагается, что у предприятия имеется свободные денежные средства, но их не хватает для реализации проекта. Предприятие как бы предоставляет лизинговой компании беспроцентный кредит, за что получает снижение лизинговых платежей.

Лизинговые взносы осуществляются ежегодно равными долями, начиная с 1-го года.

Данные расчета среднегодовой стоимости имущества для удобства пользования приведу в таблице 5.

Таблица 5

Расчет среднегодовой стоимости имущества

| Расчетный год | Стоимость имущества на начало года | Сумма амортизационных отчислений | Стоимость имущества на конец года | Среднегодовая стоимость имущества |

| 1 | 720000 | 144000 | 576000 | 648000 |

| 2 | 576000 | 144000 | 432000 | 504000 |

| 3 | 432000 | 144000 | 288000 | 360000 |

| 4 | 288000 | 144000 | 144000 | 216000 |

| 5 | 144000 | 144000 | 0 | 72000 |

Общий размер лизингового платежа рассчитываю так же, как и в предыдущем примере. Результат представлен в таблице 6.

Таблица 6

Расчет общей суммы лизинговых платежей

| Расчетный год | АО | ПК | КВ | ДУ | В | НДС | ЛП |

| 1 | 144000 | 97200 | 64800 | 5000 | 311000 | 62200 | 373200 |

| 2 | 144000 | 75600 | 50400 | 5000 | 275000 | 55000 | 330000 |

| 3 | 144000 | 54000 | 36000 | 5000 | 239000 | 47800 | 286800 |

| 4 | 144000 | 32400 | 21600 | 5000 | 203000 | 40600 | 243600 |

| 5 | 144000 | 10800 | 7200 | 5000 | 167000 | 33400 | 200400 |

| Всего у.е., | 720000 | 270000 | 180000 | 25000 | 1195000 | 239000 | 1434000 |

| в % | 50,21 | 18,83 | 12,55 | 1,74 | 83,33 | 16,67 | 100,00 |

Таким образом общие лизинговые платежи составят 1434000 у.е. + 480000 у.е. = 1914000 у.е.

Размер ежегодных лизинговых взносов по договору финансового лизинга с полной амортизацией = 1434000/5=286800 у.е.

ДОДС = 1441398 у.е.

Если сравнить этот вариант расчета с предыдущим, то за счет уплаты аванса в размере 480000 у.е.:

Общий лизинговый платеж снизился с 2370000 у.е. до 1914000 у.е. или на 19,24 %, ежегодные платежи снизились с 474000 у.е. до 286800 у.е. или на 39,49 %, но появился дополнительный платеж на начальном этапе в размере 480000 у.е.

ДОДС снизился с 1588922 у.е. до 1441398 у.е. или на 9,28 %.

Данный вариант более выгоден при реализации проекта с не очень высокой доходностью в первые годы реализации, при условии, что предприятие обладает необходимой суммой денежных средств на начальном этапе (имеется возможность уплатить аванс лизинговой компании).

§ 3.4. Выгода приобретения оборудования по лизингу по сравнению с кредитом

Прежде чем сравнивать два альтернативных для предприятия источника финансирования капитальных вложений, необходимо выбрать критерий, по которому будет проводиться сравнение.

В качестве критерия сравнения возьмем сумму дисконтированных денежных потоков предприятия, связанных с финансированием инвестиций за счёт кредита или лизинга.

Льготное налогообложение лизинга является одним из его существенных преимуществ и ведёт в результате к сокращению реальных затрат по обслуживанию лизинговой сделки.

К льготному налогообложению относится, в первую очередь, право сторон договора лизинга применять к предмету лизинга амортизацию с коэффициентом ускорения до 3.

Кроме того, следует учитывать все расходы, которые предприятие будет нести при каждом способе финансирования.

Поток денежных средств, возникающий при финансировании капитальных вложений через схему лизинга, можно определить следующим образом:

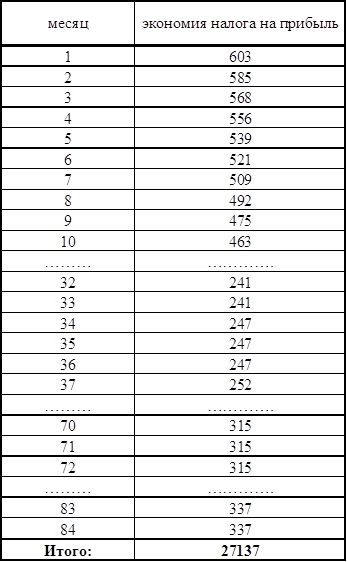

Совокупный поток денежных средств при лизинге = – лизинговые платежи с НДС + возмещение НДС, уплаченного в составе лизинговых платежей + экономия налога на прибыль.

Экономия налога на прибыль (Эл) возникает при лизинге за счёт отнесения на расходы, уменьшающие налогооблагаемую базу, лизинговых платежей в полном объеме. Ее можно рассчитать следующим образом:

Эл = ЛП * НП;

где:

ЛП - это лизинговый платёж.

НП - ставка налога на прибыль.

Поток денежных средств, возникающий у предприятия вследствие привлечения банковского кредита на финансирование покупки оборудования, будет выглядеть следующим образом:

Совокупный поток денежных средств при кредите = - стоимость оборудования с НДС + привлечение кредита - выплата суммы долга - выплат процентов по кредиту + возмещение НДС, уплаченного в составе стоимости оборудования - налог на имущество + экономия налога на прибыль

Экономия налога на прибыль при кредите (Эк) может быть определена следующим образом:

Эк = (А + НИ + П) * НП,

где:

А - амортизационные отчисления,

НИ - размер налога на имущество,

П - проценты по кредиту,

НП - ставка налога на прибыль.

Поскольку денежные потоки при различных источниках финансирования капитальных вложений будут по-разному распределены во времени, то для корректного сравнения суммарных затрат необходимо учитывать фактор времени. Следовательно, при сравнении кредита и лизинга необходимо сопоставлять дисконтированные расходы предприятия, т.е. расходы, приведённые к начальному моменту времени.

Определим на конкретном примере экономическую эффективность лизинговой сделки в сравнении с банковским кредитованием.

Но проведём анализ, не сравнивая конкретные условия лизинговой компании и банка, а определим, какая возможна максимальная стоимость лизинговых услуг при сложившейся в настоящее время средней ставке кредитования 15% годовых в валюте в условиях нового налогового окружения.

Предположим, предприятие решило прибрести оборудование стоимостью 1 200 000 у.е. (включая НДС), срок полезного использования которого составляет 10 лет (120 месяцев).

Ежемесячная норма амортизации при линейном методе составит 0,83% (= 1/120), при нелинейном методе - 1,67% (= 2/120).

Введём следующие предпосылки для проведения анализа.

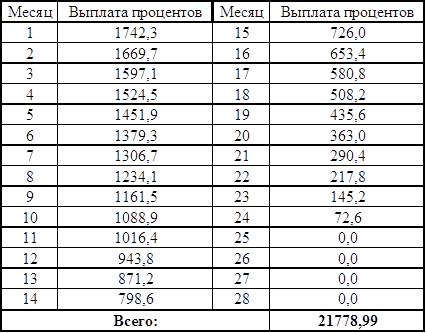

1. Условия лизинга:

лизинговые платежи ежемесячные и равномерные;

аванс - 20% стоимости оборудования (уплачивается из собственных средств в счёт лизинговых платежей, т.е. списывается на расходы у лизингополучателя равномерно в течение договора лизинга);

коэффициент ускорения амортизационных отчислений - 3;

срок лизинга - 40 месяцев (соответствует сроку полной амортизации предмета лизинга при использовании линейного метода начисления амортизации с коэффициентом ускорения 3);

предмет лизинга учитывается на балансе лизингодателя, по окончании договора лизинга имущество передается лизингополучателю по условной оценке в 1 руб.

2. Условия кредита:

срок кредита - 40 месяцев;

стоимость кредитных ресурсов - 15%;

выплата долга и процентов равными суммами ежемесячно;

сумма долга - 960 000 у.е. (20% стоимости оборудования уплачивается поставщику оборудования в форме аванса из собственных средств).

Похожие работы

... стал стартовым для широкого развития лизинговой инфраструктуры. Лизинговые компании начали интенсивно создаваться в стране. Это явилось следствием продекларированной Правительством Республики Казахстан политики благоприятствования развитию лизинга и отражается во множестве нормативных актов, предоставляющих всевозможные льготы субъектам лизинговых отношений. Одним из таких документов был принятый ...

... о купле-продаже параграф о финансовой купле-продаже (лизинге)". Указанная "новая концепция" вряд ли в достаточной степени является обоснованной. Сама по себе дискуссия о правовой природе договора лизинга и взаимосвязанных с ним договорах крайне важна. Она должна помочь выработать наиболее оптимальный подход по квалификации договорных отношений и сформулировать предложения законодателю. В связи с ...

... : предприятие прибыльно, для повышения прибыльности необходимо изыскивать средства для расширения лизинговой деятельности. 3. Сравнительная оценка использования финансового лизинга и банковского кредита на примере деятельности ООО «АФТ-ЛИЗИНГ» Для потенциального лизингополучателя основной проблемой является выбор между различными вариантами формирования пассивов, для финансирования приобретаемых ...

... и то, что почти все меры государственной поддержки лизинга обещаны посредникам – лизинговым компаниям и банкам, а не главному рабочему экономики – лизингополучателю. 2.3.ПЕРСПЕКТИВЫ РАЗВИТИЯ Одним из важнейших факторов, определяющих перспективы лизинга в России, является цена кредита. Потепление общего инвестиционного климата и снижение ставки рефинансирования Банка России, вероятно, является ...

0 комментариев