Навигация

Понятие платежного оборота

1. Понятие платежного оборота.

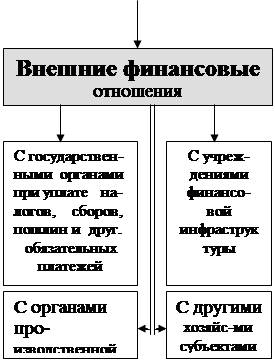

Предпринимательская деятельность требует соответствующего финансового обеспечения. Источники финансовых ресурсов - собственные и заемные средства.

Финансовые ресурсы требуются предприятию на текущие расходы и на капитальные расходы. Подходы к их управлению различны. Практика показывает, что наиболее сложно обеспечить высокий уровень платежеспособности предприятия. Управление денежным оборотом осуществляется в различных формах.

Планирование денежных оборотов по периодам времени.

Система платежей и расчетов.

Система кредитования.

Факторинг, трастовые операции.

Успешно платежная система работает в следующих случаях:

имеются реальные денежные средства;

нет значительного разрыва во времени между потребностью в поступлении средств и их наличием;

когда платежная дисциплина соблюдается всеми партнерами по расчетам.

Если проанализировать платежные обороты, то можно отметить следующие особенности.

товары отгружаются в определенные сроки;

их оплата имеет временную окраску;

кредиты имеют срочность;

налоги также имеют срочность;

зарплата выплачивается в определенные сроки.

Фактор времени должен всегда быть учтен, но следует отметить, что очень часто конкретное предприятие при всем своем желании вовремя и полностью платить по своим обязательствам не имеет этой возможности, так как существует значительная дебиторская задолженность.

Российская экономика уже пять лет живет в условиях платежного кризиса. Одна из мер «борьбы» с инфляцией на государственном уровне - невыплата заработной платы, обязательств по долгам (то есть невыдача массы наличных в оборот). В настоящий момент в обороте отсутствует необходимая денежная масса. В нормально функционирующей экономике н менее половины ВВП должно обеспечиваться реальной денежной массой (в Германии ВВП на 60 - 80 % обеспечен денежной массой. В России - только на 10 %). Сейчас в платежном обороте России, замещая реальные денежные средства, участвуют так называемые «квази - деньги» (т. е. ценные бумаги, позволяющие в некоторых случаях использовать их как деньги). Коммерческий кредит необеспечен. В связи с недостатками оборотных средств наблюдается резкое снижение уровня ликвидности основной массы участников расчетов. Крайне неэффективен правовой механизм обеспечения и использования кредитных ресурсов, договорных условий и т. д.

Выход из создавшегося положения виден в государственном регулировании платежной политики. Назрела необходимость радикальной реформы банковской системы, реформы денежной и бюджетной системы.

2. Системы и формы расчетов.

Расчеты представляют собой систему организации и регулирования платежей. Расчеты бывают двух видов: наличные и безналичные. В законодательном порядке денежные средства должны храниться в банке (определенная часть выручки от товарооборота остается в кассах, также как и часть средств на хозяйственные расходы. Сейчас эта сумма - в размере до 500 тыс. руб. ).

Безналичные расчеты, которые занимают основное место в платежном обороте, осуществляются на основе следующих правил.

Деньги хранятся в банке, а банк осуществляет все расчеты по всем платежам по распоряжению владельца счета.

Все платежи списываются в определенном порядке очередности.

Формы расчетов определяются договором заранее.

Претензии к порядку расчетов подаются в обслуживающий банк. Подача жалобы не приостанавливает операцию по оплате.

Основные формы расчетов.

Наличные. Осуществляются с помощью наличных денег, а также кредитных и дебитных карточек. Использование дебитных и кредитных карточек в развитых странах позволяет ограничить хождение наличных денег.

Безналичные.

Платежные поручения. Это бланк о перечислении определенной суммы денег со своего счета на счет другого хозяйственного субъекта. Поручение выписывается хозяином счета, действует в течение 19 дней, но банк примет платежное поручение в том случае, если на счете есть деньги.

Платежные поручения бывают срочные, досрочные, отсроченные. Срочный платеж - авансовый платеж за отгруженную продукцию. Досрочный платеж - товар еще не отгружен, но уже оплачен. Отсроченный платеж - товар отгружен, а оплата будет произведена позже (используется в том случае, если партия товара очень крупная и обладает большой стоимостью; плательщик желает удостовериться в качестве продукции).

Платежное требование-поручение. Это расчетный документ, содержащий требования продавца к покупателю оплатить на основании отправленных документов стоимость поставленного товара, работ, услуг.

Инкассо. Это банковская операция, посредством которой банк по поручению своего клиента получает расчетные документы и производит расчеты от имени клиента. Банк сам проверяет количество, качество продукции и правильность документов и производит оплату. Эта операция хороша тем, что банк защищает интересы клиента.

Аккредитив. В тех случаях, когда предприятие не доверяет или мало знает своих партнеров, используется аккредитив. Это денежное обязательство банка, выдаваемое им по поручению покупателя в пользу продавца. Обязательство - оплатить счета поставщика. Бывают следующие типы аккредитивов: денежные и документальные. Денежный аккредитив - именной документ, адресованный банком другому банку по выплате денег продавцу в определенный срок.

Расчет чеками. Чековые книжки используются достаточно широко в различных организациях. Клиент банка, имея деньги на расчетном счете, получает чековую книжку (а потом и чековую карточку с данными предприятия). Чеки выдаются на определенную сумму.

Лекция 13.

Информационное обеспечение финансового менеджмента.

План.

Финансовая информация и ее пользователи.

Принципы составления финансовой информации.

Источники финансовой информации.

Похожие работы

... (2.2.44) Сложная номинальная процентная ставка (j) (2.2.45) (2.2.46) Сложная учетная ставка (dсл) (2.2.47) (2.2.48) – По мере усложнения задач, стоящих перед финансовым менеджментом, сфера применения непрерывных процентов будет расширяться, так как при этом становится возможным использовать ...

... 37,308 R19992= 2,227 R1997= 9,159 R1998= 6,108 R1999= 1,492 ГЛАВА 4. РЕКОМЕНДАЦИИ ПО СОВЕРШЕНСТВОВАНИЮ ФИНАНСОВОГО МЕНЕДЖМЕНТА ОРГАНИЗАЦИИ 4.1. Направления совершенствования финансового менеджмента Управление финансами стало важнейшей сферой деятельности любого субъекта социально-рыночного хозяйства, ...

... организации высокоэффективного управления его финансами. Такое управление финансами отдельных субъектов хозяйствования выделилось в странах с рыночной экономикой в начале XX века в специальную область знаний, которая получила название “финансовый менеджмент”. Он представляет собой процесс управления формированием, распределением и использованием финансовых ресурсов хозяйствующего субъекта и ...

... предприятия; · самофинансирования, · материальной заинтересованности, · материальной ответственности, · обеспеченности рисков финансовыми резервами. II. Базовые концепции финансового менеджмента 2.1 Концепция временной стоимости денег Концепция изменения стоимости денег во времени играет центральную роль в практике финансовых вычислений и ...

0 комментариев