Навигация

Налогооблагаемые временные разницы

2.4 Налогооблагаемые временные разницы

Эти разницы приводят к увеличению сумм налога на прибыль в последующих периодах. То есть здесь, наоборот, расходы в бухгалтерском учете признаются позже, чем в налоговом, а доходы - раньше. Иными словами, расходы в бухгалтерском учете ниже тех, которые признаются в налоговом учете. Или часть бухгалтерских доходов не признается в качестве доходов в налоговом учете.

Примерами таких ситуаций могут быть следующие:

· фирма начислила выручку от реализации товаров (работ, услуг), но фактически деньги не получила (для тех, кто использует кассовый метод);

· поступила выручка за ранее отгруженные товары (для организаций, использующих кассовый метод);

· начислены, но не поступили в данный отчетный период проценты по долговым обязательствам, пени и штрафы признаны должником, но еще не получены (для организаций, использующих кассовый метод);

· отсрочка или рассрочка по уплате налога на прибыль;

· начислены, но не поступили в данный отчетный период дивиденды.

Первый пример хорошо знаком бухгалтеру, отложенный НДС давно учитывается на счете 76 как предстоящие обязательства перед бюджетом. Аналогично будет учитываться и отложенный налог на прибыль.

К образованию налогооблагаемых временных разниц ведет и применение различных способов амортизации для целей бухгалтерского и налогового учета, когда в бухгалтерском учете сумма начисленной амортизации ниже, чем в налоговом.

Рассмотрим ситуацию с процентами по кредитам и займам. Их отражение в бухгалтерском учете регулируется ПБУ 15/01. Проценты по кредитам и займам, начисленные до момента оприходования материально-производственных запасов, например, относятся на увеличение их первоначальной стоимости (п.15). Аналогично, до момента ввода в эксплуатацию инвестиционного актива, начисленные проценты подлежат включению в стоимость инвестиционного актива.

В налоговом учете в соответствии с подпунктом 2 пункта 1 статьи 269 НК РФ проценты по кредитам и займам, уплачиваемые организацией, включаются во внереализационные расходы. Но только та их сумма, которая не превышает определенной нормативной величины.

Это значит, что текущий финансовый результат по бухгалтерскому учету будет выше, по сравнению с налогооблагаемой прибылью. И следовательно, бухгалтерскую прибыль нужно увеличить на величину этих разниц, чтобы привести ее к прибыли в налоговом учете.

Налогооблагаемые временные разницы (НВР) рассчитываются так же, как и вычитаемые, но с противоположными знаками.

Вычитаемая временная разница рассчитывается так:

Налогооблагаемая временная разница (НВР) = + (-) Сумма данного вида расходов (доходов), признанная в налоговом учете за тот же период – (+) Сумма данного вида расходов (доходов), признанная в бухгалтерском учете.

Налогооблагаемая временная разница отражается в аналитике бухгалтерского учета соответствующего счета учета активов и обязательств, в оценке которых она возникла.

При этом сумма налога на прибыль, которую вы должны будете "доплатить" в последующих периодах, называется отложенным налоговым обязательством (ОНО).

Пример 5.

Российская организация получила по итогам 2003 г. прибыль от реализации продукции в размере 500 000 руб. В марте 2004 г. ею получено извещение от иностранной организации о том, что по итогам 2003 г. ей начислены дивиденды. Примем условно рублевый эквивалент суммы в размере 5000 руб. (сумма не является существенной по правилам бухгалтерского учета). Дивиденды поступили в апреле 2004 г. С иностранным государством, в котором расположен источник выплаты дивидендов, у РФ международного договора об избежании двойного налогообложения нет.

Исходя из допущения временной определенности фактов хозяйственной деятельности на основании п.7 ПБУ 9/99, дивиденды в бухгалтерском учете отражаются по принципу начисления 31 декабря 2003 г.

Для целей налогового учета дивиденды (пп.2 п.4 ст.271 НК РФ) включаются в налоговую базу по налогу на прибыль в качестве внереализационных доходов по дате поступления денежных средств на расчетный счет (в кассу), независимо от того, какой метод учета доходов и расходов применяет налогоплательщик (кассовый метод или метод начисления). В нашем примере - в апреле 2004 г.

Налогооблагаемая временная разница составит 5000 руб. 31 декабря 2003 года бухгалтер сделает проводку:

Дебет 76-3 "Расчеты по причитающимся дивидендам и другим доходам" Кредит 91-1 субсчет "Налогооблагаемые временные разницы"

- 5000 руб. - отражены дивиденды к поступлению в составе операционных доходов (налогооблагаемая временная разница).

С этой суммы предстоит в апреле уплатить налог на прибыль по ставке 15% (пп.2 п.3 ст.284 НК РФ).

Отложенное налоговое обязательство будет равно 750 руб. (5000 руб. 15%). Его необходимо отразить в бухгалтерском учете 31 декабря 2003 г.:

Дебет 68 субсчет "Расчеты по налогу на прибыль" Кредит 77 "Отложенное налоговое обязательство"

- 750 руб. - отражена сумма отложенного налогового обязательства, которое наступит в момент поступления на расчетный счет дивидендов.

Эта проводка уменьшает задолженность перед бюджетом на счете 68. Ведь с учетом начисленных дивидендов бухгалтерская прибыль стала больше на 5 000 руб. Это привело к тому, что стала больше и величина условного расхода по налогу на прибыль, отраженного в кредите счета 68 на 750 руб.

На основании бухгалтерской прибыли отчетного периода организация должна исчислить сумму условного расхода по налогу на прибыль:

Дебет 99 субсчет "Условный доход (расход) по налогу на прибыль" Кредит 68 субсчет "Расчеты по налогу на прибыль"

- 120 750 руб. (500 000 х 24% + 5 000 х 15%) - начислен условный расход по налогу на прибыль, возникший в данном отчетном периоде.

А по правилам, приведенным в схеме 1, отложенное налоговое обязательство вычитается из условного расхода. Поэтому на величине текущего налога на прибыль сумма начисленных к получению в бухгалтерском учете дивидендов не отразиться. И она составит 120 000 руб. (120750-750). Столько составит и сальдо счета 68.

Что же делать дальше с отложенным налоговым обязательством, отраженном на счете 77?

Как и по правилам начисления отложенного НДС, по мере уменьшения или полного погашения налогооблагаемых временных разниц будут постепенно погашаться и отложенные налоговые обязательства.

Соответственно в аналитике соответствующего счета учета активов и обязательств, в оценке которых учитывается налогооблагаемая временная разница, данные будут корректироваться.

В нашем примере при поступлении дивидендов на расчетный счет будет осуществлена бухгалтерская проводка:

Дебет 51 Кредит 76-3 "Расчеты по причитающимся дивидендам и другим доходам"

- 5000 руб. - поступили дивиденды;

Дебет 77 "Отложенное налоговое обязательство" Кредит 68 субсчет "Расчеты по налогу на прибыль"

- 750 руб. - уменьшено (погашено) отложенное налоговое обязательство.

В результате этих бухгалтерских проводок обязательство перед бюджетом по текущему налогу на прибыль будет увеличено в период получения денег на расчетный счет.

А что делать, если выбывает объект актива или обязательства, по которому было ранее начисление отложенного налогового обязательства? Происходит списание отложенного налогового обязательства на счет прибылей и убытков бухгалтерской проводкой:

Дебет 99 Кредит 77 "Отложенное налоговое обязательство"

И в этой сумме никогда больше не будет происходить увеличение налогооблагаемой прибыли в последующих отчетных периодах.

Похожие работы

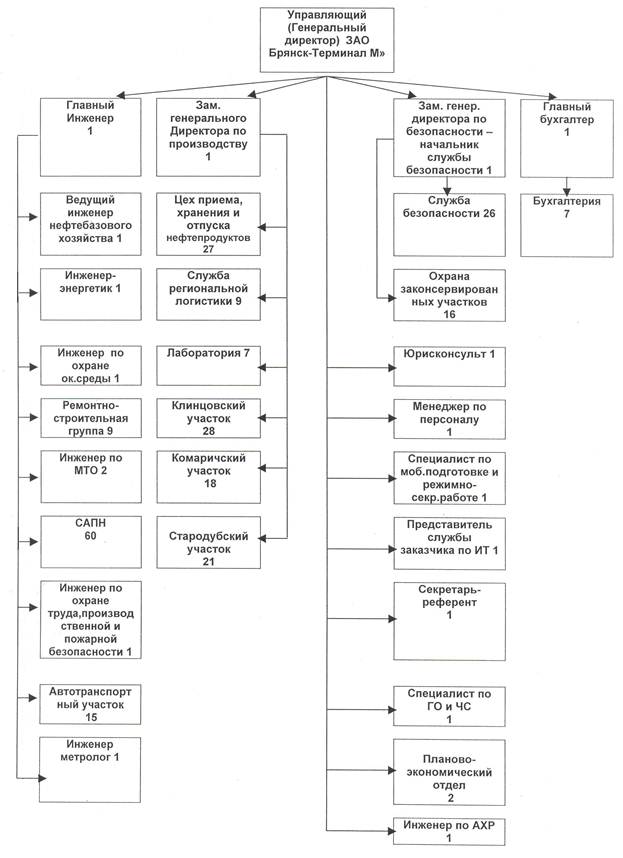

... ) расчетных документов. Внесение изменений в учетную политику обосновывается главным бухгалтером и оформляется приказом руководителя организации о внесении изменений в Положение «Об учетной политике организации». 3. Основные элементы налога на прибыль организаций торговли на примере «ЗАО Брянск-Терминал М». 3.1. Объекты, субъекты и льготы по налогу на ...

... такой порядок, доводится до налогоплательщиков федеральным органом исполнительной власти, уполномоченным на это Правительством РФ. Глава 25 НК РФ не предусматривает льгот по налогу на прибыль организаций. Налогоплательщики могут определять облагаемую прибыль одним из двух способов: по методу начислений или по кассовому методу. Но для многих организаций свобода выбора не предусмотрена. Метод ...

... дней со дня окончания истекшего отчетного периода. В этот же срок надо представить и налоговую декларацию. 2. ОБЪЕМ И СТРУКТУРА НАЛОГОВОЙ ДЕКЛАРАЦИИ Форма налоговой декларации по налогу на прибыль организаций утверждена Приказом Минфина России от 07.02.2006 N 24н. Этим же Приказом определен Порядок заполнения декларации. В состав налоговой декларации по налогу на прибыль организаций ...

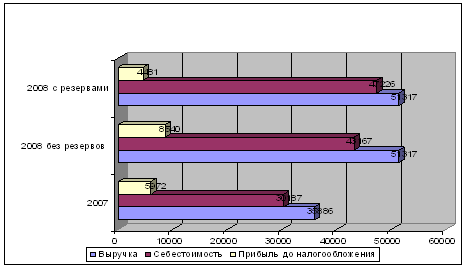

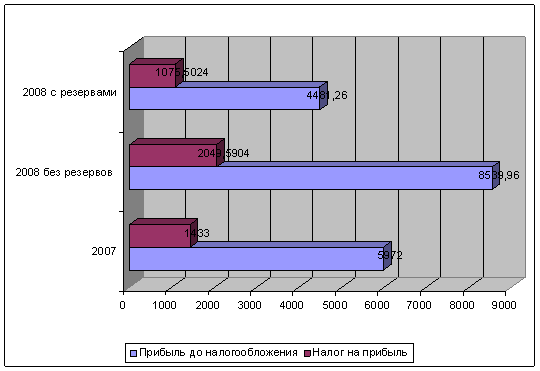

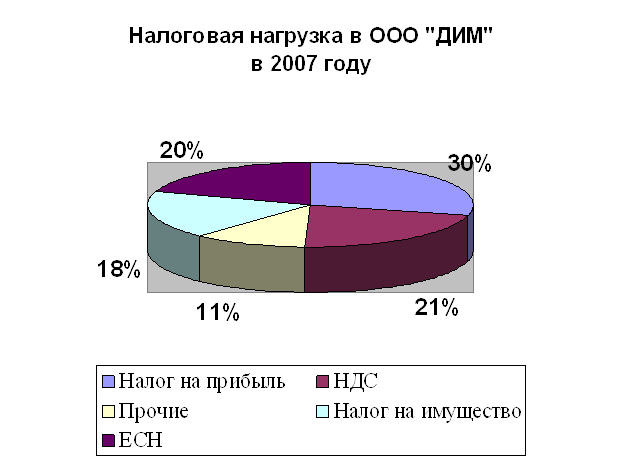

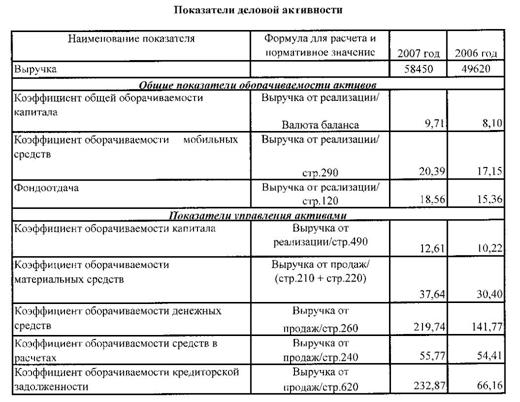

... учетную политику ООО «ДИМ» на 2008 год для целей бухгалтерского учета (Приложение 9) и учетную политику для целей налогового учета (Приложение 10). 3. Разработка проекта оптимизации платежей по налогу на прибыль организации 3.1 Использование резервов по сомнительным долгам для целей оптимизации налогообложение прибыли По характеру, содержанию и разнообразию выполняемых функций, по ...

0 комментариев