Навигация

Общеэкономический анализ инвестиционного проекта

1. Общеэкономический анализ инвестиционного проекта

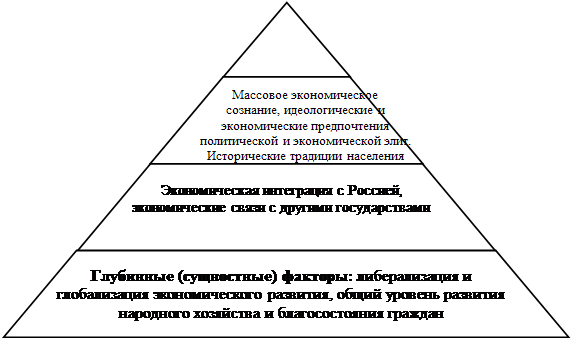

Процесс анализа инвестиционной среды начинается с изучения состояния национальной экономики в целом. Особенно внимательно к этому относятся международные инвестиционно-финансовые институты при выборе стран для осуществления поддерживаемых этими институтами инвестиционных проектов.

В ходе общеэкономического анализа обычно рассматриваются:

· темпы экономического роста;

· уровень социально-политической стабильности;

· уровень правовой стабильности;

· уровень инфляции;

· стабильность национальной валюты;

· состояние платежного баланса страны;

· уровень процентной ставки за кредит;

· размеры и динамика государственных расходов и инвестиций;

· развитость рыночной инфраструктуры

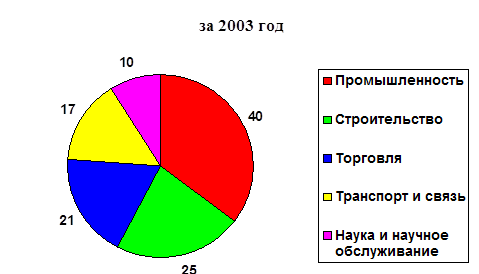

2. Отраслевой анализ инвестиционного проекта

Отрасль, в которой предполагается осуществить инвестиционный проект, должна быть рассмотрена со следующих позиций:

· темпы и перспективы роста отрасли;

· состояние рынков сбыта;

· уровень конкуренции;<LI. наличие специальных налоговых режимов и иных элементов государственного регулирования.

3. Микроэкономический (локальный) анализ инвестиционного проекта

Анализ всех существенных сторон деятельности компании, которая является перспективным объектом инвестиций представляется в виде либо бизнес-плана, либо технико-экономического обоснования (ТЭО - аналог "feasibility study") и отражает следующие аспекты:

· история компании;

· правовой статус;

· финансовое состояние;

· состояние контрактов;

· состояние производственной сферы;

· выпускаемая продукция

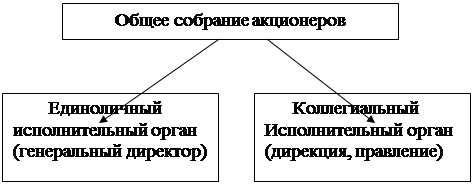

· структура управления;

· состояние социальной сферы

· маркетинговая политика.

Полнота проводимого микроэкономического анализа зависит от того, как планируется осуществлять инвестиционный проект: с созданием нового юридического лица или в рамках уже существующего. В первом случае потребуется детальное рассмотрение всех указанных сторон деятельности компании, во втором - достаточно обойтись более кратким описанием предполагаемых участников проекта.

Анализ самого инвестиционного проекта включает в себя проверку исходных данных, анализ организационно-правовой формы реализации проекта, построение финансовой модели и оценку проекта в соответствии с выбранным критерием. Если проект отвечает выбранному критерию, то полученная информация образует основу для составления бизнес-плана.

Наряду с подготовкой бизнес-плана проводится анализ возможных способов привлечения капитала (выпуск акций, облигаций, получение кредита и т. п.) в соответствии с существующей практикой корпоративного финансирования (corporate finance), а также с условиями размещения ценных бумаг (андеррайтинга).

Анализ инвестиционного проекта

1. Проверка исходных данных.

Информация, используемая в ходе анализа инвестиционного проекта, должна подвергаться проверке. Особенно это относится к следующим данным:

· объем инвестиций в проект (расходы по строительству, НИОКР и т.п.);

· затраты на производство и реализацию продукции/услуг;

· нормы амортизации;

· ставки процентов за кредит;

· имеющиеся и прогнозные цены на выпускаемую в рамках проекта продукцию.

2. Маркетинговый анализ.

Проект может оказаться несостоятельным в случае отсутствия спроса со стороны потенциальных потребителей на выпускаемую в рамках проекта продукцию. Поэтому построению финансовой модели должна предшествовать работа по определению спроса и возможностей рынка (маркетинговый анализ). Последний проводится по следующим этапам:

1. оценка конкуренции и других внешних факторов:

· степень конкуренции;

· потенциальные источники конкуренции;

· наличие государственного регулирования.

2. определение стратегии маркетинга:

· стратегия сбыта;

· стратегия ценообразования;

· использование рекламы, связи с общественностью (public relations), продвижения товара;

· анализ места размещения компании;

· бюджет маркетинга;

· последующая стратегия маркетинга.

3. исследование рынка:

· поиск и анализ первичной информации;

· оценка реакции рынка.

4. прогноз объема продаж:

· объемы продаж по периодам;

· объемы продаж по продуктам и услугам;

· объемы продаж по группам потребителей;

· доля рынка.

Надежность полученной в ходе маркетингового анализа информации определяет надежность финансовых расчетов по проекту.

3. Анализ организационно-правовой формы.

Организационно-правовая модель реализации проекта может варьироваться в зависимости, прежде всего, от:

1. Проект реализуется на базе существующего предприятия - объекта инвестиций, а предоставление средств инвестора осуществляется посредством реализации ценных бумаг этого предприятия или в рамках кредитования.

2. Проект реализуется на базе новосозданного предприятия, в число учредителей которого входит потенциальный инвестор, внося в уставный капитал оговоренную сумму.

Кроме этого, следует определиться с организационно-правовой формой предприятия, создаваемого для реализации проекта (ООО, ОАО, ЗАО и т.д.).

Использование одной из этих или иных организационно-правовых моделей и форм в дальнейшем накладывает отпечаток на весь дальнейший процесс инвестиционного планирования.

Похожие работы

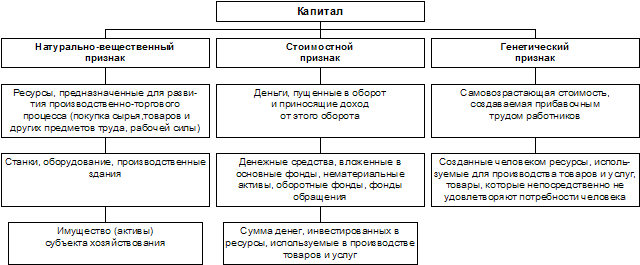

... формирования и размещения капитала имеет очень большое значение при изучении исходных условий функционирования предприятия и оценке его финансовой устойчивости. 2.4 Проблемы совершенствования учета и анализа собственного капитала В условиях рыночной экономики любая коммерческая организация стремится к извлечению экономических выгод, именно эта целевая направленность в деятельности является ...

... акционерным капиталом на современном этапе можно назвать максимизацию прибыли. Общеэкономическое значение имеет тезис об историческом характере цели акционерного общества, критерия эффективности управления акционерном капиталом и (далее) оптимизации структуры акционерного капитала, выдвинутый как гипотеза автором, который убежден в том, что без решения этого общеэкономического вопроса ...

... , что и относит данный тип дивидендной политики к категории консервативной, минимизирующей риск снижения финансовой устойчивости предприятия из-за недостаточных темпов прироста собственного капитала акционерного общества. Политика стабильного минимального размера дивидендов с надбавкой в отдельные периоды (или политика "экстра-дивиденда") по весьма распространенному мнению представляет собой ...

... . Высокая доля существующего долга может повлечь за собой отказ заимодавца предоставить новый кредит. Все эти моменты должны быть учтены в финансовом анализе при оценке рациональности структуры пассивов. Глава 2. Анализ структуры капитала ЗАО «Береговой» 2.1. Актив и пассив баланса Анализ пассива баланса. Сведения, которые приводятся в пассиве баланса, позволяют определить ...

0 комментариев