Навигация

Форс-мажорные обстоятельства - страхование

3. Форс-мажорные обстоятельства - страхование.

10. Финансовый план

Начальная цена на выпускаемую продукцию определялась по калькуляции себестоимости с учетом цены за данный вид товара на внутреннем российском рынке. Рассматривается возможное снижение стоимости материалов в издержках производства за счет сокращения брака при освоении изделия и снижения транспортно-заготовительных расходов.

Проектом предусмотрено финансирование капиталовложений на приобретение оборудования начиная февраля 2001 года.

Начальная цена продукции определялась исходя из сложившихся цен на аналогичную продукцию. Финансовые результаты приведены в таблицах № 6 и № 7.

Таблица №6

Финансовые результаты(в расчете на 1 комплект оборудования в год)

| Статьи | Величина затрат, тыс. руб. | |

| 1998год | 1999 год | |

| Объём продаж готовой продукции | 1150 | 1200 |

| Капитальные вложения | 225.7 | - |

| Затраты на производство | 414.3 | 414.3 |

| Балансовая прибыль | 735.7 | 785.7 |

| НДС 1-й год, с учетом льгот 37%, 2-й – 42% | 272.2 | 329.9 |

| Чистая прибыль | 187.8 | 455.8 |

| Нарастающим итогом | 187.8 | 455.8 |

| Окупаемость 1 комплекта оборудования | 0.8 лет | |

Таблица№7

Ожидаемые результаты реализации проекта по выпуску хлебобулочных и кондитерских изделий

| Наименование показателей | Ед. изм. | Всего | 1999 год | 2000 год | 2001 год | 2002 год | 2003 год |

| Готовая продукция, всего | тонн | 2768 | 442 | 584 | 584 | 584 | 584 |

| Цена изделий | руб./кг. | 5,150 | 5,100 | 5,200 | 5,200 | 5,200 | 5,200 |

| Объём реализации, всего | тыс. руб. | 5700 5700 | 9000 | 1200 | 1200 | 1200 | 1200 |

| Себестоимость | руб./кг. | 2,150 | 2,100 | 2,200 | 2,200 | 2,200 | 2,200 |

| Рентабельность | % | 29.2 | 20.9 | 30.8 | 30.8 | 30.8 | 30.8 |

| Прибыль, всего | тыс. руб. | 1664.2 | 187.8 | 369.1 | 369.1 | 369.1 | 369.1 |

| - в том числе в распоряжении предприятия | тыс. руб. | 1664.2 | 187.8 | 369.1 | 369.1 | 369.1 | 369.1 |

| - погашение кредита | тыс. руб. | ||||||

| Капитальные вложения, всего | тыс. руб. | 225.7 | 225.7 | ||||

| - за счет собственных средств | тыс. руб. | ||||||

| - за счет федерального бюджета | тыс. руб. | ||||||

| Дополнительное количество рабочих мест | чел. | 21 | 21 | ||||

| Срок окупаемости 1-го комплекта оборудования | мес. | 8 |

Анализ конкурентов.

В настоящее время производством хлеба и хлебобулочных изделий занимаются 2 хлебозавода, работающих в 3 смены, одна минипекарня и несколько Дока-хлеб.

Основной вид продукции – хлеб из ржаной и пшеничной муки, батоны, редко булки. Оборудование хлебозаводов достаточно изношено, требует капитальных вложений. Цены на продукцию устанавливают сами предприятия, включая в нее зночительные накладные расходы. Несколько местных предпринимательских структур планируют проработку этого бизнеса в Магнитогорске. Ситуацию можно оценить как предпроектную проработку.

Производственные мощности двух минипекарен составляют 1600кг. в смену (смена – 12 часов).

Комбинат № 2.

Комбинат № 2 – одно из ведущих предприятий города по переработке зерна. Годовой объём производства хлебопекарной муки составляет 45 тысяч тонн, муки макаронного помола – 34 тысячи тонн, манной крупы – 1 тысяча тонн. Налажен выпуск комбикормов в объёме 61 тыс. т./год. Хлебобулочных изделий производится 6 – 9 тонн/день при активном использовании биологически активных добавок в виде пшеничных отрубей.

Сильные стороны:

· Собственное сырьё в достаточных количествах.

· Постоянно ведется поиск новых продуктов производства.

· Новое и модернизированное оборудование.

Слабые стороны:

· Низкие объёмы производства хлеба.

· Неудовлетворительное качество хлеба.

· Отсутствие фирменной торговли.

Пекарня «Мэри».

Частное предприятие, основанное в 90-х годах. Специализируется на производстве хлеба высшего сорта, хлебобулочных и кондитерских изделий. Используется традиционное сырьё, оборудование – мини-пекарни. Рынок сбыта – город Магнитогорск: 40% - Левобережный район, 20% - Центральный районы, 40% - Правобережный район города. Фирменная торговля осуществляется только через фирменные киоски.

Сильные стороны:

· Широкий ассортимент.

· Гибкая адаптация к запросам потребителей и изменение ориентации производства в зависимости от изменения потребностей рынка.

· Большой выбор мелкоштучной продукции.

Слабые стороны:

· Ориентация на производство изделий из муки только высшего сорта.

· Сравнительно небольшие объемы производства.

Хлебозавод № 1.

Хлебозавод № 1 ориентирован главным образом на производство хлеба 1-го сорта, отрубного, уральского подового, пшеничного 2-го сорта, хлебцев докторских, мелкоштучной сдобы в широком ассортименте, батонов, кондитерских изделий (торты, пирожные), кваса, отрубей, сухарей. В настоящий момент объём производства колеблется от 8 до 11 тонн, причем нехватка сырья препятствует предприятию увеличить этот объём. Оборудование: ХПА-40 и новая печь ФТЛ. Используется традиционное сырьё.

Сильные стороны:

· Широкий ассортимент мелкоштучной сдобы.

· Высокое качество кондитерских изделий.

Слабые стороны:

· Небольшие объёмы производства.

· Устаревшее оборудование.

Возможности (план) производства.

Производство (два комплекта минипекарен, характеристика оборудования – в приложении №3) на первом этапе предлагается разместить в одном из крупнейших районов города – Восточном – план размещения в приложении № 3). Основными потребителями будут являться жители этого района. Продажа готовых хлебобулочных изделий в горячем виде планируется в одном из помещений минипекарни. В дальнейшем продукция в расфасованном виде мелкими партиями будет поставляться работникам предприятия АО

«ЗЭиМ», в столовую, детсады, а также в другие торговые точки города с целью дальнейшего изучения рынка сбыта и размещения последующих комплектов оборудования.

Фирма, имеющая постоянный контакт с покупателем, выходит на тот вид продукции, которая будет являться для него наиболее предпочтительной и пользоваться повышенным спросом у покупателей.

Для выхода на указанный рынок предлагается следующий план действий:

ü Разработка рабочего проекта по частичной реконструкции существующих помещений, инженерных коммуникаций и установке технологического оборудования для выпуска хлебобулочных изделий – январь 2000 года

ü Реконструкция и косметический ремонт арендуемого помещения (общей площадью 144 кв. м) – февраль 2000 года

ü Закупка и отправка в г. Магнитогорск отечественного оборудования (две минипекарни с комплектом технологического оборудования ) – март 2000 года

ü Монтажные, шефмонтажные и пусконаладочные работы, обучение обслуживающего персонала, комплектация инженерным и вспомогательным оборудованием – март 2000 года

ü Подготовка производства, дальнейшее формирование рынка хлебобулочных изделий и выпуск первой партии.

План маркетинга.

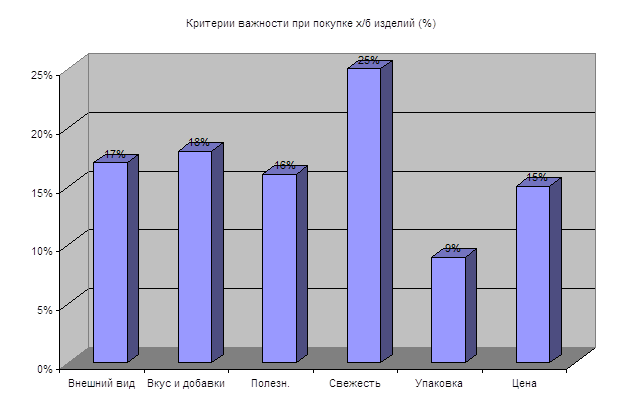

В результате маркетингового исследования выяснилось, что наиболее важными критериями (Рис. ???)

при покупке хлеба являются: свежесть (25%), вкус (18%), внешний вид (17%), полезность (16%), цена (15%), упаковка (9%) .

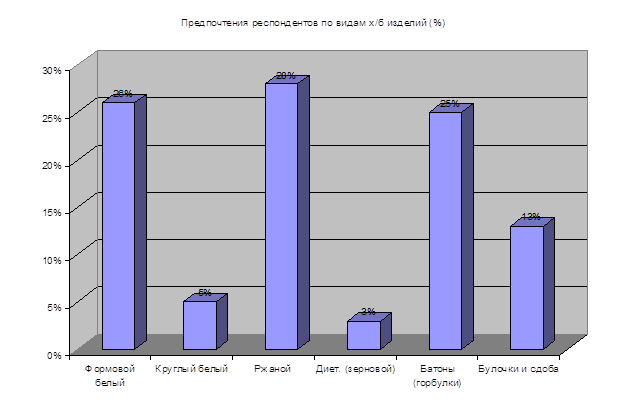

Что касается предпочтений покупателей по видам хлебобулочных изделий, то наибольшей популярностью пользуются: уральский подовый – 28%, формовой белый – 26%, батоны и горбулки – 25%, булочки и сдоба 13%, круглый белый – 5%, диетический зерновой – 3%.

Динамика изменения потребления хлебной продукции (Рис. )

подтверждает рост популярности уральского подового, батонов и горбулок, формового белого хлеба, а также незначительный (+3%) прирост потребления диетического зернового хлеба (видимо, ввиду увеличения количества людей с заболеваниями желудочно-кишечного тракта и эндокринной системы). На 4% меньше стали употреблять сдобы вследствие более высоких цен на такие изделия и на 5% меньше стали покупать белого формового хлеба.

Что касается кондитерских изделий, наибольшим предпочтением пользуются:

10. Пряники (до 32%).

11. Изделия из слоёного теста – 20%.

12. Овсяное печенье, завоевавшее 19% голосов.

13. 16% покупателей предпочитают бисквиты, рулеты, кексы.

14. 13% голосов отдано изделиям из песочного теста.

Учитывая, что нашим основным покупателем является население с низкими и средними доходами, следует уделить особое внимание именно пряникам, изделиям из слоёного теста и овсяному печенью.

подтверждает рост популярности уральского подового, батонов и горбулок, формового белого хлеба, а также незначительный (+3%) прирост потребления диетического зернового хлеба (видимо, ввиду увеличения количества людей с заболеваниями желудочно-кишечного тракта и эндокринной системы). На 4% меньше стали употреблять сдобы вследствие более высоких цен на такие изделия и на 5% меньше стали покупать белого формового хлеба.

Что касается кондитерских изделий, наибольшим предпочтением пользуются:

15. Пряники (до 32%).

16. Изделия из слоёного теста – 20%.

17. Овсяное печенье, завоевавшее 19% голосов.

18. 16% покупателей предпочитают бисквиты, рулеты, кексы.

19. 13% голосов отдано изделиям из песочного теста.

Учитывая, что нашим основным покупателем является население с низкими и средними доходами, следует уделить особое внимание именно пряникам, изделиям из слоёного теста и овсяному печенью.

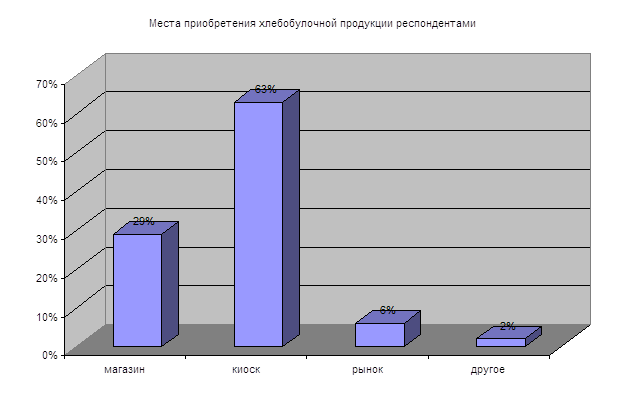

Что касается предпочтения места покупки, опрос покупателей дал следующий результат (Рис. ???) :

· 63% покупателей предпочитают покупать хлеб в киосках;

· 29% покупателей покупает хлеб в магазинах;

· остальная часть населения приобретает хлеб на рынке (6%) и в других местах (2%).

Анализ целевого сегмента ЗАО «ЗЭиМ Пек».

Целевым сегментом ЗАО «ЗЭиМ Пек» является «высокое качество/низкая цена».

Торговые точки отмечают следующие основные критерии при выборе поставщика хлебобулочных изделий:

КАЧЕСТВО – ДОСТАВКА – ЦЕНА - АССОРТИМЕНТВ меньшей степени на их выбор влияет наличие упаковки, система скидок и внимание менеджера. Многие торговые точки предпочитают хлеб без упаковки, отмечая потерю вкусовых качеств и «хрустящей корочки».

Проведенные на втором этапе работы позволили сделать следующие выводы. Городской рынок хлеба насыщен и стабилен. Рынок хлебобулочных изделий имеет тенденцию к расширению за счет макроэкономических условий. Это происходит в основном за счет сокращения импорта аналогичной продукции и роста цен на неё, роста цен на сырьё внутри страны, резкого повышения цен на прочие продукты питания.

Завоевание рынка следует проводить путем расширения ассортимента хлебобулочных изделий за счет разработки новых видов булочек и специфических хлебов, а также за счет усиленного продвижения с помощью рекламной компании уже разработанных видов продукции. Необходимо осваивать технологически новые виды хлебобулочных изделий. Для этого включить в план технического развития установку технологического оборудования для производства кондитерских изделий из слоёного теста. При сохранении стабильно высокого качества выпускаемой продукции рассмотреть возможность корректировки ценовой политики для сохранения высокой рентабельности товаров. Постоянно повышать качество и эффективность маркетинго - сбытовой деятельности.

Содержание1. Резюме

2.Характеристика товара

1. Оценка рынка

2. Анализ рынка

3. Анализ конкурентов

4. План маркетинга

6.1. Анализ целевого сегмента ЗАО «ЗЭиМ-ПЕК»

5. План производства

6. Организационный план

7. Оценка рисков

8. Финансовый план

Похожие работы

... обслуживающего персонала, комплектация инженерным и вспомогательным оборудованием - март 1999 года.Подготовка производства, дальнейшее формирование рынка и выпуск первой партии хлебобулочных и кондитерских изделий - апрель 1999 года. Охрана окружающей среды. Производство не относится к разряду опасных для окружающей среды, специальных ограничений в этой области для ...

0 комментариев