Навигация

Налогоплательщиками признаются

1. Налогоплательщиками признаются

1) работодатели, производящие выплаты наемным работникам, в том числе:

организации;

индивидуальные предприниматели;

родовые, семейные общины малочисленных народов Севера, занимающиеся традиционными отраслями хозяйствования;

крестьянские (фермерские) хозяйства;

физические лица;

2) индивидуальные предприниматели, родовые, семейные общины малочисленных народов Севера, занимающиеся традиционными отраслями хозяйствования, крестьянские (фермерские) хозяйства, адвокаты.

2. Если налогоплательщик одновременно относится к нескольким категориям налогоплательщиков, указанным в подпунктах 1 и 2 пункта 1 настоящей статьи Кодекса, он признается отдельным налогоплательщиком по каждому отдельно взятому основанию.

3. Не являются налогоплательщиками организации и индивидуальные предприниматели, переведенные в соответствии с нормативными (правовыми) актами субъектов Российской Федерации на уплату налога на вмененный доход для определенных видов деятельности, в части доходов, получаемых от осуществления этих видов деятельности.

Т.е. субъектный состав налогоплательщиков единого социального налога тот же, что и субъектный состав плательщиков страховых взносов во внебюджетные фонды - это работодатели и индивидуальные предприниматели.

В соответствии с п.9 ст. 243 НК РФ налогоплательщики-организации, в состав которых входят обособленные подразделения, уплачивают налог по месту своего нахождения, а также по месту нахождения каждого обособленного подразделения.

Организации и предприниматели, перешедшие на упрощенную систему налогообложения, учета и отчетности, от уплаты единого социального налога не освобождаются. Органы исполнительной власти в качестве плательщиков налога, однако они обязаны уплачивать взносы на обязательное медицинское страхование за неработающие население ( ст.19 Вводного законы).

Объект налогообложения и налоговая база

Объектом налогообложения являются выплаты, вознаграждения и иные доходы, начисляемые работодателями в пользу работников по всем основаниям, в том числе вознаграждения по договорам гражданско-правового характера, предметом которых является выполнение работ и оказание услуг, а также по авторским и лицензионным договорам. Надо отметить, что вознаграждения по лицензионным договорам впервые попали под обложение социальными взносами.

При определении налоговой базы не учитываются доходы, полученные работниками от других работодателей. В случае, если работник получает налогооблагаемые доходы от нескольких работодателей и совокупная налоговая база, исчисленная по нескольким местам работы, подпадает под иную ставку социального налога, право на зачет или возврат излишне уплаченных сумм налога не возникает.

Кроме того, объектом налогообложения признаются «выплаты в виде материальной помощи и иные безвозмездные выплаты в пользу физических лиц, не связанных с налогоплательщиком трудовым договором либо договором гражданско-правового характера, предметом которого является выполнение работ (оказание услуг), авторским или лицензионным договором. Указанные выплаты не признаются объектом налогообложения, если они производятся из прибыли, остающейся в распоряжении организации. Выплаты в виде материальной помощи, иные безвозмездные выплаты, выплаты в натуральной форме, производимые сельскохозяйственной продукцией и (или) товарами для детей, признаются объектом налогообложения в части сумм, превышающих 1000 рублей в расчете на календарный месяц».

Вероятно, под этой формулировкой, в том числе скрывается имевшееся у авторов Кодекса намерение не облагать единым социальным налогом дивиденды, проценты и выплаты по долевым паям.

Впервые в налоговую базу включена дополнительная материальная выгода, получаемая работником и (или) членами его семьи за счет работодателя. Ранее такая материальная выгода облагалась только подоходным налогом, а взносы во внебюджетные фонды с нее не взимались. К такой дополнительной материальной выгоде относится, в частности:

дополнительная выгода от оплаты (полностью или частично) работодателем приобретаемых для работника и (или) членов его семьи товаров (работ, услуг) или прав, в том числе коммунальных услуг, питания, отдыха, обучения в интересах работника (расходы на обучение в интересах организации не облагаются ЕСН);

дополнительная выгода от приобретения работником и (или) членами его семьи у работодателя товаров (работ, услуг) на условиях, более выгодных по сравнению с предоставляемыми в обычных условиях их продавцами, не являющимися взаимозависимыми с покупателями (клиентами);

материальная выгода в виде экономии на процентах при получении работником от работодателя заемных средств на льготных условиях, определяемая по тем же правилам, что применяются при определении налоговой базы по походному налогу;

материальная выгода, получаемая работником в виде суммы страховых взносов по договорам добровольного страхования в случаях, когда страховые взносы полностью или частично вносились за него работодателем и соответствующие расходы относились работодателем на издержки производства и обращения.

Налоговые льготы.

Налоговые льготы, т.е. виды выплат, не подлежащие обложению ЕСН, в целом повторяют льготы по страховым взносам во внебюджетные фонды. Отличия заключаются в следующем:

отменены льготы для военнослужащих, служащих органов внутренних дел, сотрудников уголовно-исполнительной системы, налоговой полиции, прокурорских работников, судей, следователей и работников таможенных органов;

установлен верхний предел в размере 100 тыс. руб. в год, после которого выплаты инвалидам I - III групп перестают освобождаться от налогообложения;

освобождены от налогообложения суммы, уплачиваемые работодателями из прибыли, остающейся в их распоряжении, за лечение и медицинское обслуживание работников, их супругов, родителей или детей;

не облагаются ЕСН доходы, не превышающие 2 000 рублей по каждому из следующих оснований:

а) суммы материальной помощи, оказываемой работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту;

б) суммы возмещения (оплата) работодателями своим бывшим работникам (пенсионерам по возрасту и (или) инвалидам) и (или) членам их семей стоимости приобретенных ими (для них) медикаментов, назначенных им лечащим врачом.

Ставки налога.

| Налоговая база на каждого отдельного работника нарастающим итогом с начала года | ПФ РФ | ФСС РФ | ФОМС | Итого |

| До 100 000 р. | 28,0% | 4,0% | 3,6% | 35,6% |

| От 100 001 р. до 300 000 р. | 28 000 р. + 15,8% с суммы, превыш. 100 000 р. | 4 000 р. + 2,2% с суммы, превыш. 100 000 р. | 3 600 р. + 2% с суммы, превыш. 100 000 р. | 35 600 р. + 20,0% с суммы, превыш. 100 000 р. |

| От 300 001 р. до 600 000 р. | 59 600 р. + 7,9% с суммы, превыш. 300 000 р. | 8 400 р. + 1,1% с суммы, превыш. 300 000 р. | 7 600 р. + 1% с суммы, превыш. 300 000 р. | 75 600 р. + 10,0% с суммы, превыш. 300 000 р. |

| Свыше 600 000 р. | 83 300 р. + 5,0%5 с суммы, превыш. 600 000 р. | 11 700 р. | 10 600 р. | 105 600 р. + 5,0%* с суммы, превыш. 600 000 р. |

При расчете налоговой базы в среднем на одного работника в организациях с численностью работников свыше 30 человек не учитываются 10 процентов работников, имеющих наибольшие по размеру доходы, а в организациях с численностью работников до 30 человек (включительно) - 30 процентов работников, имеющих наибольшие по размеру доходы. Эта мера направлена против применения схем, по которым высокая заработная плата «выписывается» всего на несколько человек, а за счет этого организация переходит в следующий налоговый интервал и уплачивает налог по более низкой ставке.

Интересное решение предложено для вновь создаваемых организаций: в течение первого квартала своей деятельности они уплачивают ЕСН по самой высокой ставке 35,6 %, а затем накопленная за первый квартал величина налоговой базы в среднем на одного работника умножается на четыре и уже по результату этого произведения определяется, в какой налоговый интервал попадет организация.

Расчеты показывают, что при данной шкале единого социального налога среднегодовая нагрузка на фонд оплаты труда для работодателя составит следующие величины:

При средней заработной плате в размере 10 000 руб. в месяц - 33.0 %

При средней заработной плате в размере 25 000 руб. в месяц - 25.2 %

При средней заработной плате в размере 50 000 руб. в месяц - 17.6 %

При средней заработной плате в размере 100 000 руб. в месяц - 11.3 %

Однако весьма интересным представляется механизм уплаты налога, в соответствии с которым в начале года, пока накопленная средняя заработная плата на одного работающего не достигнет верхнего уровня соответствующего налогового интервала, работодателю придется отвлекать значительные суммы на уплату единого социального налога. Так, при весьма высокой средней месячной заработной плате в 100 000 руб. разбивка платежей по месяцам будет иметь следующий вид:

|

| Налоговая база на одного работника нарастающим итогом с начала года | Начисленная сумма налога нарастающим итогом с начала года | Сумма налога, подлежащая внесению в бюджет в текущем месяце |

| Январь | 100 000 | 35 600 (35.6%) | 35 600 (35,6%) |

| Февраль | 200 000 | 55 600 (27,8%) | 20 000 (20%) |

| Март | 300 000 | 75 600 (25,2%) | 20 000 (20%) |

| Апрель | 400 000 | 85 600 (21,4%) | 10 000 (10%) |

| Май | 500 000 | 95 600 (19,1%) | 10 000 (10%) |

| Июнь | 600 000 | 105 600 (17,6%) | 10 000 (10%) |

| Июль | 700 000 | 110 600 (15,8%) | 5 000 (5%) |

| Август | 800 000 | 115 600 (14,5%) | 5 000 (5%) |

| Сентябрь | 900 000 | 120 600 (13,6%) | 5 000 (5%) |

| Октябрь | 1 000 000 | 125 600 (12,6%) | 5 000 (5%) |

| Ноябрь | 1 100 000 | 130 600 (11,9%) | 5 000 (5%) |

| Декабрь | 1 200 000 | 135 600 (11,3%) | 5 000 (5%) |

Как видно из таблицы, текущие платежи налога в январе и декабре отличаются почти в 14 раз. При этом подобные проблемы с оборотными средствами будут возникать у работодателя в начале каждого календарного года, независимо от того, какая средняя заработная плата сложилась в организации на конец предыдущего года.

Еще раз обратим внимание, что с 2001 года применять регрессивную шкалу единого социального налога могут лишь те организации, которые во втором полугодии 2000 года показали в отчетности накопленную налоговую базу (без учета 10 % (30 % для малого бизнеса) наиболее высокооплачиваемых работников) в размере 25 000 руб., или порядка 4 000 руб. в месяц.

В заключение предположим, что отказ от «серых» зарплатных схем в связи с введением регрессивной шкалы единого социального налога будет носить весьма ограниченный характер. Как видно из расчетов, реальную выгоду получат лишь организации, выплачивающие очень высокую по российским меркам зарплату - свыше 100 000 руб. в месяц. Для них налоговая нагрузка на фонд оплаты труда (без учета подоходного налога и взносов на страхование от несчастных случаев и профессиональных заболеваний) сократится почти в четыре раза - с 38,5 % до 10-11 %. Если же учесть подоходный налог по единой ставке 13 %, то общее налоговое бремя сократится примерно в три раза - с 65-68 % до 23-24 %. Для тех же организаций, в которых средняя заработная плата (без учета высокооплачиваемых руководителей и специалистов) составляет 10 000 руб. в месяц, введение единого социального налога означает снижение налогового бремени (без учета подоходного налога) всего на 5 пунктов - с 38,5 % до 33 %. С учетом же подоходного налога налоговое бремя у таких организаций снизится с 55-58 % до 46 %, чего явно недостаточно для массового перехода на выплату зарплаты в полном объеме легальными способами.

Налоговый период.

Налоговым периодом признается календарный год.

Определение даты получения доходов (осуществления расходов).

Дата получения доходов определяется как день начисления доходов в пользу работника. Исключение - доходы полученные от предпринимательской деятельности (нововведение) – эти доходы облагаются на день фактически полученных доходов;

При расчетах с использованием банковских счетов, датой перечисления дохода считается день списания денежных средств со счета налогоплательщика.

Порядок уплаты и предоставления отчетов.

Уплата налога практически ничем не изменилась от уплаты по внебюджетным фондам. Оплата происходит так же – раздельными платежными поручениями согласно ставок в отношении каждого фонда.

При расходах произведенные на цели государственного социального страхования зачислении, подлежит уменьшению ЕСН в Фонд социального страхования.

Коды налогов указываемые в плат. поручении на территории г. Москвы.

1010510 Единый социальный налог (взнос), зачисляемый в Пенсионный фонд РФ.

1010520 Единый социальный налог (взнос), зачисляемый в фонд социального страхования РФ.

1010530 Единый социальный налог (взнос), зачисляемый в Федеральный фонд обязательного медицинского страхования.

1010540 Единый социальный налог (взнос), зачисляемый в Территориальный фонд обязательного медицинского страхования.

Учет ЕСН.

Учет никак не изменился.

Все тот же счет 69 «Расчеты по социальному страхованию и обеспечению» разделен на три субсчета:

69-1 «Расчеты по социальному страхованию»;

69-2 «Расчеты по пенсионному обеспечению»;

69-3 «Расчеты по обязательному медицинскому страхованию».

При наличии у организаций расчетов по другим видам социального страхования и обеспечения к счету 69 могут открываться дополнительные счета.

Счет 69 «Расчеты по социальному страхованию и обеспечению» кредитуется на суммы платежей на социальное страхование и обеспечение работников, а также обязательное медицинское страхование их, подлежащее перечислению в соответствующие фонды.

Пример: Д-т 20 К-т 69-2 (Начислен налог 28 % с ФОТ работников основного производства в Пенсионный фонд)

Д-т 69-2 К-т 20 (Оплачен начисленный налог в части по Пенсионному фонду)

Отчетность.

Осталась старая отчетность по персонифицированному учету в Пенсионном фонде и по травматизму в соц. страхе. Больше ничего добавить не могу…

Порядок заполнения расчетной ведомости.

Изменилась форма Расчета по авансовым платежам по единому социальному налогу для организаций, выступающих в качестве работодателей, стал другим и порядок ее заполнения. Документ, который утвердил эти нововведения, - приказ МНС России от 18 июля 2001 г. № БГ - 3-05 / 243.

Назначение.

В данном расчете отражают ЕСН, начисленный предприятием в течении отчетного периода, облагаемую базу по этому налогу, а также суммы, которые налогообложению не подлежат.

Но форма этого расчета применяется уже с отчета за август 2001 года. Представляется же он в ГНИ по месту регистрации предприятия не позднее 20-го числа месяца, следующего за отчетным.

Движение документа

Второй экземпляр расчета по ЕСН с отметкой ГНИ хранится в организации в течении 4-х лет.

Пример заполнения

19 апреля 2001 года ООО «Салют» предоставило в налоговую инспекцию № 7729 Расчет по авансовым платежам по ЕСН за март 2001 года.

Общий фонд оплаты труда предприятия таков:

в январе - 425000 руб.,

в феврале - 422000 руб.;

в марте - 448500 руб.;

Общая численность работников, получивших зарплату в январе- марте 2001 г., -105 человек.

На предприятии работает инвалид 2-ой гр. Его месячный оклад составляет 1200 руб. Кроме того, в феврале и марте предприятие начислило по двум больничным листам пособия по временной нетрудоспособности - 3000 и 1500 руб.

Сумма, являющаяся объектом налогообложения ЕСН, за 3 месяца равна:

425000 руб. +422000 руб. +3000 руб. +448500 руб.+1500 руб.=1 300 000 р.

За отчетный месяц сумма, являющиеся объектом налогообложения ЕСН, составила:

448500 руб. +1500 руб.=450000 руб.

Сумма, подлежащая налогообложению, за 3 месяца расчитываеся следующим образом:

1300000 руб. - 3000 руб. - 1500 руб. - 1200 руб. * 3 мес.=1 291 руб.

Сумма авансовых платежей по ЕСН, начислена за период январь-март 2001 года, такова:

в ПФР - 361732 руб. (1 291 900 руб.* 28 %);

в ФСС - 51 676 руб. (1 291 900 руб.* 4%);

в ФОМС - 2 584 руб.( 1 291 900 руб.* 0,2%)

в ТФОМС - 43 925 руб. (1 291 900 руб.* 3,4 %).

Расчет по авансовым платежам по ЕСН в Приложении № 1.

Глава 3. Взаимоотношения фирмы с банкамиВ современной России осуществление любой фирмой своей основополагающей финансовой функции - обслуживание платежей и расчетов -невозможно без участия коммерческих банков. Даже элементарные финансовые трансакции по осуществлению движения наличных денег, принадлежащих фирме, невозможны без их инкассации — сдачи наличности в обслуживающий фирму банк. С точки зрения повышения степени надежности перемещения денежных средств в любой форме между субъектами экономических отношений такой порядок в известной мере оправдан.

С появлением банков как специальных институтов профессионального управления денежными ресурсами резко возросли гарантии перемещения денежных средств в экономике. Банки как финансовые посредники, обслуживающие платежи и расчеты в экономике, играют исключительно важную роль в организации и функционировании платежной системы любой страны. Известны случаи, когда банкротство нескольких крупных банков страны становилось причиной сильнейших потрясении всей ее финансовой системы.

В России к началу рыночных реформ функционировали десятки новых негосударственных банков, а с началом реформ их количество начало расти в геометрической прогрессии. Никаких серьезных препятствий для образования новых банков и должного контроля за их работой со стороны Центробанка России не существовало. В начальный период рыночных реформ многие из коммерческих банков активно включились в новый, весьма выгодный, но грязный бизнес по временному присвоению чужих денежных средств, и фирм прежде всего. Все чаще деньги клиентов терялись по пути от банка плательщика до банка получателя. Эти явления приняли массовый характер, и банки начали быстро терять доверие клиентов. В результате страна получила систему коммерческих банков, которую даже по прошествии шести лет реформ специалисты в области определения рейтингов, отказываются оценивать на этот предмет. В очередной раз подтвердилось, что рейтинг банков не может быть выше рейтинга страны. Эти обстоятельства позволяют сделать вывод: современная отечественная банковская система должна быть реформирована, чтобы надежно выполнять свою ключевую функцию - обслуживание платежей и расчетов.

Столь сложное положение и банковской среде требует от фирм предельной осторожности при выборе обслуживающих банков. Чтобы подчеркнуть сложность и ответственность решений фирмы при выборе обслуживающего банка, некоторые финансисты этот выбор сравнивают с выбором партнера в браке.

Международная финансовая практика содержит множество рекомендаций на этот счет. Типичные требования, которые фирма обычно предъявляет к потенциальному обслуживающему банку, предполагают:

знание банком фирмы, особенностей ее бизнеса, отрасли, в которой она функционирует;

способность давать полезные деловые рекомендации;

предложение различных способов получения денежных средств как наличных (кассовое обслуживание фирмы), так и безналичных с низкими трансакционными издержками;

закрепление за фирмой постоянного банковского служащего, занимающегося вопросами кредитования фирмы; способность оценивать реальные финансовые потребности фирмы;

удобное для фирмы месторасположение банка; обеспечение простоты доступа к ведающему ссудами должностному лицу банка;

стремление банка к совершенствованию обслуживания клиентов;

широкий спектр банковских услуг.

3.1. Требования при выборе банкаРасширение самостоятельности отечественных фирм при совершении внешнеэкономических операций существенно повысило требования к банкам, обслуживающим эти операции. Если фирма активно осуществляет экспортно-импортные операции, то при выборе обслуживающего банка необходимо учитывать его способность эффективно осуществлять наиболее важные валютные операции. Следует проверить наличие у него генеральной лицензии на ведение валютных операций, которую выдает Центральный банк РФ (далее — Банк России). Сегодня в россии около 300 коммерческих банков имеют генеральную лицензию, немногим более 800 — валютную лицензию, т. е. на законных основаниях обслуживать валютные трансакции фирм способны менее половины всех российских коммерческих банков. Очень важное значение имеет коммуникационная система, используемая банком для обслуживания международных расчетов. Включение банка в систему СВИФТ - Международную систему межбанковских расчетов (либо подобную ей) - значительно повышает качество и скорость расчетов.Все эти желательные для фирмы качества банка имеют смысл при одном условии - достаточной надежности банка. Оценка фирмой надежности банка в

современных отечественных условиях - задача весьма сложная. Существует множество способов оценки надежности банка как специалистами самой фирмы, так и специалистами со стороны. При этом следует иметь в виду, что «независимый аудитор нейтрален по отношению к любой интерпретации финансовых отчетов. Его мнение не является окончательным решением с точки зрения целесообразности предоставления кредита или инвестирования (вложения) средств, и его никогда не следует принимать за таковое».

Следовательно, выбор надежного банка - это, в конечном счете, проблема фирмы со всеми вытекающими отсюда последствиями. Столь высокая ответственность фирмы за успешный выбор обслуживающего банка требует от ее специалистов знания элементарных способов самостоятельной оценки надежности банка, его рейтинга. С этой целью приводится одна из таких методик, которая дает некоторое представление об этом предмете.

Как и всякие двухсторонние отношения, отношения «фирма - банк» предполагают наличие определенных критериев и у банка по отношению к фирме как потенциальному должнику банка. Эти критерии во многом определяют интересы банка по отношению к данной фирме и в конечном счете формируют значение Ик (интересы кредитора) в известном нам балансовом уравнении.

Мировая практика выработала особые механизмы формирования кредитной политики любого банка, которые вошли в науку и практику под названием «Правило шести "Си"». Ввиду того что собственная кредитная политика фирмы занимает весьма важное место в ее финансовой жизни, приводим краткое содержание Правила шести «Си»:

1. Character (характер заемщика).

2. Capacity (способность).

3. Cash (денежные средства).

4. Collateral (обеспечение).

5. Conditions (условия).

6. Control (контроль).

Характер заемщика означает ответственность, правдивость и серьезность его намерений погасить всю свою задолженность. Прояснению характера заемщика способствует кредитная история заемщика, кредитный рейтинг, опыт работы других кредиторов с этим заемщиком и т. д.

Способность («способность заимствовать средства») означает наличие права у заемщика подавать кредитную заявку и юридическое право подписывать договора, устав и другие учредительные документы, личные дела заемщиков.

Денежные средства - наличие у заемщика источников средств для погашения долга. У любого заемщика могут быть всего лишь три (или отдельные из них) источника погашения долга:

поток наличности (прибыль, амортизация и т. д.);

продажа или ликвидация активов;

привлечение средств путем выпуска (эмиссии) долговых ценных бумаг.

Именно наличие источников в основном и определяет потенциальную платежеспособность заемщика.

Обеспечение - наличие у заемщика достаточного капитала или качественных активов для предоставления необходимого обеспечения долга.

Условия - предвосхищения тенденции в деятельности заемщика или в крайнем случае немедленное реагирование на изменение условий деятельности заемщика.

Контроль - анализ отчетности заемщика, информации от сторонних лиц, из прессы и т. д.

3.2. Порядок открытия и ведения расчетных и прочих счетов в банках

Если взаимная оценка фирмы и банка удовлетворяет обе стороны, обычно такие взаимоотношения оформляются соответствующим договором. Фирма согласно действующему законодательству России имеет право открыть один или несколько счетов как в одном банке, так и в нескольких банках. Основной счет фирмы в банке принято называть расчетным счетом. На этот счет зачисляется выручка от реализации продукции и услуг фирмы, с этого счета осуществляются расчеты по обязательствам фирмы, в том числе и по налоговым отношениям. и проводятся выдача наличных денег в кассу предприятия. Порядок производства и виды расчетов регламентирующая «Положением о безналичных расчетах РФ» ГУ ЦБ России №14 от 9 сентября 92г.; порядок оформления документов для безналичных расчетов в банке указан в Положении о расчетных документах, утвержденном 16 сентября 83г №911.

Порядок открытия счетов регламентируется Инструкцией Госбанка СССР о расчетных, текущих и бюджетных счетах №28 от 30 октября 86г. с дополнениями и изменениями в соответствии с письмами Госбанка СССР №1009 от 11 августа 87г., №301 30 июня 90г., №320 от 30 августа 90г. и другими.

Кроме расчетного счета фирма имеет право открывать в банке текущие, ссудные, контокоррентные, валютные, счета финансирования капитальных вложений, депозитные и другие счета. Набор счетов, открываемых фирмой, определяется ею самой в зависимости от решаемых фирмой финансовых проблем, квалификации финансовых служащих фирмы и возможностей, предоставляемых внешней средой.

Расчетные счета открываются хозяйствующим субъектам, состоящим на хозяйственном расчете, наделенным собственными оборотными средствами и имеющим самостоятельный баланс, наделенным правом юридического лица.

Расчетные субсчета открываются хозяйствующим субъектам, имеющим отдельные нехозрасчетные подразделения - магазины, склады, филиалы и т.п. - вне своего местонахождения. Такие счета открываются по ходатайству владельца основного счета и используются для зачисления выручки и производства расчетов по месту нахождения нехозрасчетных подразделений.

Текущие счета в учреждениях банка открываются хозяйствующим субъектам, не состоящим на хоз. расчете, не наделенным собственными оборотными средствами и не имеющим самостоятельный баланс. Текущие счета открываются структурным единицам производственных и научно-производственых объединений, другим хозрасчетным подразделениям, организаций и учреждений, расположенным вне их местонахождения. Текущие счета открываются также: учреждениям и организациям, состоящим на гос. бюджете, руководители которых не являются самостоятельными распорядителями кредитов; предприятиям, организациям и учреждениям, которым выделяются средства за счет республиканского бюджета для целевого использования; кооперативам по месту нахождения филиалов.

Порядок открытия как текущих, так и валютных счетов не имеет принципиальных различий и сводится к представлению в выбранный фирмой банк следующего набора документов:

заявление на открытие счета;

нотариально заверенная копия устава фирмы и учредительных документов;

свидетельство о государственной регистрации фирмы;

справки о постановке на учет в налоговой инспекции и органах управления внебюджетных фондов;

справка о постановке на учет в органах государственной статистики;

нотариально заверенная карточка образцов подписей распорядителей кредитов фирмы (первая подпись) и контролеров (вторая подпись)

Проведение кассово - расчетных операций через банк позволяет государству всесторонне контролировать финансово-хозяйственную деятельность объединений (предприятий). Банк контролирует предприятия и в части соблюдения ими установленных фондов заработной платы, лимитов на командировки и хозяйственные расходы, следит за своевременностью расчетов предприятий с госбюджетом по налогам. сборам. за своевременной оплатой счетов и платежных требований поставщиков, выдает предприятию ссуды на различные цели, под определенные обеспечения и наблюдает за возвратом этих ссуд в установленный срок и т.п.

Поскольку денежные средства являются посредником во всех расчетах, очевидно, что для обеспечения нормального кругооборота средств в народном хозяйстве, ведения деятельности в условиях рыночной экономики необходимо правильно и своевременно выполнять все расчеты. В свою очередь эффективность расчетных операций во многом зависит от состояния бухгалтерского учета денежных средств, расчетных и кредитных операций. Перед финансовым учетом, расчетов и кредитов стоят следующие основные задачи:

своевременное и правильное проведение необходимых расчетов как путем безналичных перечислений, так и наличными деньгами;

полное и оперативное отражение в учетных регистрах наличия и движения денежных средств и расчетных операций;

соблюдение действующих правил использования денежных средств по назначению в соответствии с выделенными лимитами. фондами и сметами;

организация и проведение в установленные сроки инвентаризаций денежных средств и состояния расчетов, изыскание возможностей недопущения возникновения просроченной дебиторской и кредиторской задолженности;

контроль за наличием и сохранностью денег в кассе, на расчетном и других счетах в банках;

контроль соблюдения расчетно-платежной дисциплины. своевременности перечисления сумм за материальные ценности, а также средств. полученных в порядке кредитования.

3.3. Порядок безналичных расчетов и кассовых операций

Безналичные расчеты в РФ осуществляются в соответствии с Положением о безналичных расчетах от «12» апреля 2001 года №2-П, которое разработано в соответствии с ч.2 Гражданским кодексом РФ, Федеральным законом «О банках и банковской деятельности» и иными законами РФ. Данное Положение регулирует осуществление безнал. расчетов в валюте РФ и на территории в формах, предусмотренных законодательством, определяет форматы, порядок заполнения и оформления используемых расчетных документов. Безналичные расчеты осуществляются через кредитные организации (филиалы) и /или Банк России по счетам, открытым на основании договора банковского счета или договора корреспондентского счета (субсчета).

Расчетные операции по перечислению денежных средств через банк могут осуществляться с использованием:

корреспондентских счетов (субсчетов), открытых в Банке России;

корреспондентских счетов (субсчетов), открытых в других кредитных организациях;

счетов участников расчетов, открытых в небанковских кредитных организациях, осуществляющих расчетные операции;

счетов межфилиальных расчетов, открытых внутри одной кредитной организации.

Списание денежных средств со счета осуществляется на основании расчетных документов по распоряжению его владельца или без него в случаях, предусмотренных законодательством.

Порядок оформления, приема, обработки электронных платежей и осуществления расчетных операций с их использованием регулируется отдельными нормативными актами Банка России, и заключаемых между Банком и их клиентами договорами, определяющими порядок обмена документами с использованием средств защиты информации.

Формы безналичных расчетов:

расчеты платежными поручениями;

Платежными поручениями является распоряжение владельца счета (плательщика) обслуживающему его банку, оформленное расчетным документом, перевести денежную сумму на счете получателя средств, открытый в этом или другом банке

расчеты по аккредитиву;

Аккредитив представляет собой условное денежное обязательство, принимаемое банком по поручению плательщика, произвести платежи в пользу получателя средств по предъявлении последним документов, соответствующих условиям аккредитива, или предоставить полномочия другому банку произвести такие платежи

расчеты чеками;

Чек - это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя (лицо имеющее денежные средства в банке, которыми он вправе распоряжаться путем выставления чеков) банку произвести платеж указанной в нем суммы чекодержателю (в пользу которого выдан чек). Плательщиком является банк, в котором находятся денежные средства. cм. стр. 72.

расчеты по инкассо

Расчеты по инкассо представляют собой банковскую операцию, посредством которой банк по поручению и за счет клиета на основании расчетных документов осуществляет действия по поручению от плательщика платежа. Для осуществления расчетов по инкассо банк - эмитент вправе привлекать другие банки.

Формы безналичных расчетов избираются клиентами банков самостоятельно и предусматриваются в договорах, заключаемых ими со своими контрагентами.

Банки осуществляют операции по счетам на основании расчетных документов: платежных поручений, аккредитивов, чеков, платежных требований; инкассовых поручений, которые действительны в течение 10 календарных дней.

Расчетные документы принимаются банком к исполнению независимо от их суммы. Неисполненные расчетные документы могут быть отозваны из картотеки в полной, частично исполненные - сумме остатка.

Отзыв расчетных документов осуществляется на основании предоставленного в банк заявления клиента. Банк осуществляет отзыв платежных требований и инкассовых поручений путем направления в банк письменного заявления, на основании заявления клиента.

Отзывные платежные поручения возвращаются банками плательщикам; расчетные документы в порядке инкассо, - получателям средств (взыскателям) после их поступления от банков, обслуживающих плательщиков.

Кроме безналичных расчетов между Банком и предприятием существуют и наличные расчеты (кассовые операции).

Надо учесть, что Банк не вправе принимать в свою кассу от юридических лиц наличные деньги для зачисления их на счета третьих лиц. Прием от клиентов наличных денежных средств производится по объявлению на взнос наличными, установленной формы. Получение денежных средств по чеку производится лицу, которое указано в чеке, в течение 10 дней.

Расчеты для клиента проводятся наличными в следующих случаях:

при зачислении предприятием сумм наличной выручки на расчетный счет;

при списании предприятие или другим клиентов средств со счета на заработанную плату, пособия, командировочные расходы, хозяйственные и текущие нужды (чеки);

при оплате банковских услуг (за открытие счета, выдачу чековой книжки).

Если предприятие только организуется, то расчеты начинаются с внесения им на расчетный счет денежной суммы требуемой законодательством доли его уставного капитала.

Все предприятия независимо от организационно - правовой формы хранят свободные денежные средства в учреждениях банков на соответствующих счетах на договорных условиях.

Порядок и сроки сдачи наличных денег устанавливаются обсуживающим банком каждому предприятию по согласования с руководителем.

В кассах предприятий могут храниться наличные деньги в пределах лимитов, который устанавливаются банком ежегодно. Лимит остатка кассы определяются исходя из объемов налично-денежного оборота предприятий, порядка сроков сдачи наличных денежных средств в банк, обеспечения сохранности и сокращения встречных перевозок ценностей. Предприятия обязаны сдавать в учреждения банков все наличные деньги сверх установленных лимитов.

ЗАКЛЮЧЕНИЕ.

Изменение социально-экономического развития государства в период перехода к рыночным отношениям приводит к качественным структурным сдвигам в сторону интенсификации производства, что обусловливает неизменный рост денежных накоплений и главным образом прибыли предприятий различных форм собственности.

Прибыль является основным источником собственных средств фирмы. С одной стороны, она рассматривается как результат деятельности фирмы, с другой, как основа дальнейшего развития. Для страны прибыль фирм означает наполняемость доходной части бюджета, возможность решения социальных проблем страны или региона.

Важной проблемой российской налоговой политики на современном этапе является рост собираемости налогов. Тем не менее, право предприятия на законное уменьшение своих налоговых выплат является неотъемлемой гарантией частной собственности. Это тем более важно, т.к. в ряде случаев наблюдается тенденция со стороны налоговых органов рассматривать легальное уменьшение налоговых обязательств предприятия как «уклонение от уплаты налогов».

Задолженность по федеральным налогам составляет 48 % к поступлениям налоговых платежей, в абсолютном исчислении она составила на 1 сентября 2001 г. 502,5 млрд. рублей, или 87,4 % задолженности в консолидированный бюджет. Прирост задолженности в августе составил 8,8 млрд. рублей. Недоимка по федеральным налогам на 1 сентября составила 364,5 млрд. рублей, увеличившись по сравнению с началом года на 25,7 млрд. рублей, или на 7,6 %. В целом за 8 месяцев 2001 г. динамика недоимки соответствует динамике изменения задолженности. В августе произошло снижение суммы недоимки на 3,1 млрд. рублей.

Эффективность налогового регулирования предпринимательской деятельности связана со стабильностью налоговой ставки и налоговой системы вообще.

Современная банковская система является «кровеносной системой» экономики. Через банки опосредуется «обмен веществ» в хозяйственной системе, и от их четкой и непрерывной работы в сфере платежей зависит общая эффективность функционирования экономических институтов.

Как известно, денежные ресурсы банка представляют собой совокупность собственных и привлеченных средств, имеющихся в распоряжении банка и используемых им для осуществления активных операций. Особую долю (около 88 %) ресурсов банка составляют привлеченные средства, для которых характерен высокий удельный вес средств, хранящихся на расчетных, текущих и бюджетных счетах юридических лиц. Поэтому банки заинтересованы в привлечении временно свободных средств, собственниками которых являются предприятия, организации различных форм собственности. Отсюда вытекает необходимость установления банками хороших коротношений, которые обеспечивали бы высокую необходимость и надежность платежей, в чем заинтересованы все субъекты хозяйствования.

Таким образом, политика в области расчетов должна быть направлена на формирование всей платежной системы в направлении создания высоконадежной, безопасной, стабильной и быстродействующей системы, чтобы неисправность одного из звеньев расчетов не стабилизировала все систему.

Предприятие, плательщиком отчислений на социальное страхование и обеспечение, регулярно производит отчисления в государственные внебюджетные фонды. Отчисленные средства в эти фонды помогают решить вопросы, связанные с пенсионным обеспечением, выплатами социального характера и медицинским страхованием. С января 2001 года за все отчисления в эти фонды отвечает единый социальный налог, введенный в соответствии со второй частью НК РФ.

В данном дипломе был рассмотрен учет расчетов с внебюджетными фондами по средствам единого социального налога, материал которого позволяет сделать следующие выводы:

1) Достоинством ЕСН являются, то что он входит в составную часть НК РФ, т.е. установлен законом; единая налоговая база; предусматривает прогрессивно падающие ставки и по замыслу законодателя должен стимулировать предприятие к росту официально выплачиваемой заработной платы; предусмотрена единая отчетность в налоговый орган.

2) Недостатки: мало предприятий применяют прогрессивно падающие ставки, так как заработная плата ниже того уровня, который установлен законом; выедена ежемесячная отчетность, что значительно усложнит работу предприятия; методика расчета данного налога оставляет большую степень для допуска ошибки при расчете. В результате чего предприятие неизбежно завысит, либо занизит себестоимость и завысит, либо занизит прибыль, что в обоих случаях ведет к штрафным санкциям.

В качестве предложения для эффективной работы данного налога считаю, что необходимо уменьшить потолок с которого начинается регрессивное уменьшение отчислений во внебюджетные фонды. На данном этапе экономического развития страны это принесет больше пользы, так как работодатель, выплачивающий неофициальную заработную плату, не ощущает экономических выгод и будет продолжать работать по старой системе. При выполнении данных предложений считаю, что ведение данного налога целесообразно.

В связи со сложившейся практикой уклонения от налогов предприятиями и уменьшения налоговой базы следует ужесточить контроль со стороны налоговых органов за предприятиями. Параллельно необходимо вести широкую разъяснительную и показательную копанию о преимуществах работы в налоговом русле.

Литература

Белолипетский. Финансы фирмы. М.: Финансы и статистика, 2000 г.

Бородина Е.И. Финансы предприятия. М.: ЮНИТИ, 1999 г.

Балабанов И.Т. Основы финансового менеджмента. М: Финансы и статистика, 1997 г.

Единый социальный налог /взнос/ - М.: «Издательство ПРИОР», 2001.

Под. редакцией Николаевой Г.

Е.М. Марыганова, С.А. Шапиро. - Налоги в России М.: Монолит, 2001

Инструкция о порядке расходования средств Фонда социального страхования РФ. Утвержденная постановлением Фонда социального страхования РФ от 09 февраля 2001 г. №11.

Положение по бухгалтерскому учету (ПБУ 1-12). - М: Инфра - М, 2000.

Федеральный закон от 05.08.200 г. №117-ФЗ «Налоговый кодекс Российской Федерации. Часть вторая». Раздел VII. Федеральные налоги. Глава 24.

Расчет по авансовым платежам по ЕСН для организаций, выступающих в качестве работодателей // Главбух. -2001. -№7, апрель С.85.

Расчетная ведомость по средствам ФСС РФ (форма №4-ФСС РФ) // Главбух. - 2001. -№6, март С.80.

Федеральный закон «О банках и банковской деятельности» от 02.12.1990 № 395-1.

Положение о безналичных расчетах в РФ от 12.04.2001 г. № 2-П, ЦБ РФ.

«Положение о правилах организации наличного денежного обращения на территории РФ» от 05.01.1998 года № 14-П (утвержден Советом директоров Банка России 19.12.1997 года № 47).

Наумова Н.Н. Реформа налоговой системы, Налоговый кодекс: часть вторая. Бухгалтерский учет, 2000, №18

Указ Президента от 23.05.1994 № 1006 «Об осуществлении комплексных мер по своевременному и полному внесению в бюджет налогов и иных обязательных платежей»

1 Некоторые ученые, выделяя две функции, вместо названия «экономическая» употребляют термины «регулирующая» или «распределительная», закладывая в них тот же экономический смысл.

2 Себестоимость - денежное выражение суммарных затрат предприятия на производство и реализацию продукции; текущие издержки, которые включают затраты на сырье, материалы и полуфабрикаты, топливо и электроэнергию, амортизацию, основную и дополнительную заработную плату, дополнительные (накладные) расходы.

3 Дивиденд ~ ежегодно выплачиваемая прибыль (доход) на каждую акцию, устанавливаемая по итогам хозяйственной деятельности акционерного общества.

4 НИОКР — научно-исследовательские и опытно-конструкторские работы.

5 Применяется до 1 января 2002 года; после этого будет действовать ставка 2%

12.10.2001

Предприятия должны внебюджетным фондам 523 млрд рублей

Общая сумма задолженности предприятий на сегодняшний день в

основные внебюджетные государственные фонды составляет 523

млрд рублей. Эти цифры сегодня обнародовал заместитель

министра по налогам и сборам РФ Салават Аминев.

Из этой суммы задолжность в Пенсионный фонд составляет 421, 5

млрд рублей, в Фонд социального страхования – 17 млрд рублей,

в федеральный Фонд обязательного медицинского страхования –

5,5 млрд рублей, в территориальные Фонды обязательного

медицинского страхования – 69,7 млрд рублей и в Фонд занятости

– 9 млрд рублей. По его словам, около 70 процентов долгов

составляют пени и штрафы и лишь 30 процентов – собственно сам

долг.

Также С. Аминев заметил, что больше всего должников у

Пенсионного фона – 2857 тыс. предприятий, что составляет 80

процентов от общего количества предприятий-должников.

По мнению замминистра по налогам и сборам, только 50 процентов

предприятий-должников смогут полностью выплатить свои долги и

реструктуризировать свою задолженность перед государственными

внебюджетными фондами.

Источник: Аналитическая группа "РАДА"

Прогосуйте за наш сайт на конкурсе "Бизнес сайт' 2001":

Редактор сайта

Вебмастер

Программинг

© 2000-2001 Информационно-аналитическое электронное издание

"Бухгалтерия.ru"

Использование материалов возможно только с письменного разрешения редакции

сайта Реклама на сайте

Авторам

Карта сайта

О поступлении налоговых платежей в бюджетную систему Российской Федерации в январе-августе 2001 годаНачало

| Подведомственные организации | Рекомендуемые сайты | Поиск | Карта сайта

> О МНС России > Статистическая информация

ИНФОРМАЦИОННОЕ СООБЩЕНИЕ

О поступлении налоговых платежей в бюджетную систему Российской Федерации

в январе-августе 2001 года

Объем контролируемых МНС России налогов и сборов в федеральный бюджет в

августе 2001 года составил 78,9 млрд.рублей, а в январе-августе превысил

597 млрд. рублей, что в полтора раза больше, чем в соответствующем периоде

прошлого года. Задание, установленное в соответствии с Федеральным законом

от 27 декабря 2000 года №150-ФЗ "О федеральном бюджете на 2001 год", на

август в размере 67,5 млрд.рублей выполнено на 116,9%, а на 8 месяцев 2001

года - в размере 517,5 млрд.рублей, было выполнено на 115,3%. В

федеральный бюджет дополнительно перечислено в августе 11,4 млрд.рублей, а

за 8 месяцев т.г. - почти 80 млрд.рублей. С учетом дополнительного,

установленного Правительством Российской Федерации, задание на август в

размере 74,5 млрд.рублей выполнено на 105,9%, а на 8 месяцев т.г. в

размере 566,5 млрд.рублей - на 105,4%, сверх задания бюджет получил в

августе 4,4 млрд.рублей, а за 8 месяцев т.г. - почти 31 млрд.рублей.

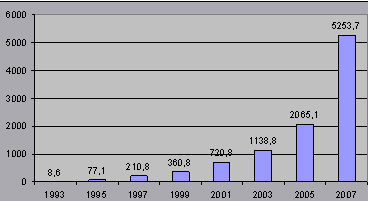

Динамика выполнения задания по мобилизации в федеральный бюджет

контролируемых МНС России налогов и сборов в 2001 году приведена на

графике.

Выполнение задания по мобилизации налогов и сборов, контролируемых МНС

России, в федеральный бюджет в январе-августе 2001 года

В августе 2001 года в бюджетную систему Российской Федерации поступило

налогов и сборов на сумму 182,5 млрд.рублей, а за январь-август - 1233,9

млрд. рублей, что на 37,5 % больше уровня поступлений прошлого года.

Состав группы регионов, в основном формирующих налоговые доходы

консолидированного бюджета, остается практически неизменным. Так, в

январе-августе т.г. г.Москва обеспечила 25% совокупных налоговых

поступлений консолидированного бюджета, Ханты-Мансийский АО - 9,3%,

Московская область - 4%, г.Санкт-Петербург - 3,6%, Ямало-Ненецкий АО -

3,2%, Республики Башкортостан - 2,9%, Самарская область - 2,9%, Татарстан

-2,5%.

Распределение налоговых поступлений в бюджетную систему Российской

Федерации по федеральным округам может быть представлено в виде следующей

диаграммы.

Структура поступлений налогов и сборов в бюджетную систему Российской

Федерации по федеральным округам в январе-августе 2001 года (в %)

Структура поступления налогов и сборов в федеральный бюджет по федеральным

округам практически идентична структуре поступлений в консолидированный

бюджет, за исключением Центрального федерального округа, доля участия

которого в формировании налоговых доходов федерального бюджета больше, чем

консолидированного почти на 4 процентных пункта, и составляет 40,6%.

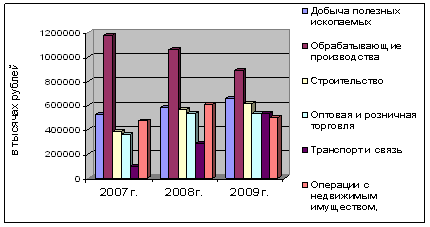

Налоговые поступления в консолидированный бюджет формируются за счет

поступлений по федеральным, региональным и местным налогам.

Структура поступлений налогов и сборов по группам налогов, взимаемых на

территории Российской Федерации в январе-августе 2001 года

Таким образом, основная доля поступлений приходится на федеральные налоги

и сборы, из которых 70% обеспечивают налог на прибыль (27%), НДС (23%),

акцизы (12%), платежи за пользование природными ресурсами (8%).

В августе в федеральный бюджет поступило налогов и сборов на сумму 80,7

млрд. рублей (44,2% от общего объема поступлений), а за январь-август 2001

года поступления составили 612,3 млрд. рублей (49,6% к общему объему

поступлений), что на 50,2% больше, чем в соответствующем периоде прошлого

года.

Структурный состав налоговых доходов федерального бюджета несколько

отличается от консолидированного. Так, основная масса налоговых

поступлений федерального бюджета обеспечивается поступлениями НДС (45,6%),

налога на прибыль (23,6%), акцизов (19,9%), платежей за пользование

природными ресурсами (4,7%).

Налог на прибыль продолжает удерживать первое место в налоговых доходах

консолидированного бюджета Российской Федерации. В августе поступило

налога на прибыль на сумму 63,0 млрд.рублей, что на 24,7 млрд.рублей

больше, чем в июле т.г. При этом за восемь месяцев 2001 года в

консолидированный бюджет поступления налога на прибыль составили 342,7

млрд. рублей (27,8% от общего объема поступлений), или в 1,4 раза больше,

чем в соответствующем периоде прошлого года.

В федеральный бюджет в августе 2001 года мобилизовано налога на общую

сумму 25 млрд.рублей, что в полтора раза больше, чем в июле т.г. (16,6

млрд.рублей). При этом за январь-август 2001 года мобилизовано налога на

прибыль на общую сумму 144,3 млрд.рублей (23,6% от общего объема

поступлений), что составляет 133,8% к аналогичному периоду 2000 года.

Поступление налога на добавленную стоимость в бюджетную систему Российской

Федерации в августе 2001 года составило 35,3 млрд.рубей, а за 8 месяцев

2001 года - 279,3 млрд. рублей (23% от общего объема поступлений), что на

25,4% больше, чем за 8 месяцев 2000 года. Начиная с 2001 года НДС

полностью зачисляется в федеральный бюджет.

В консолидированный бюджет в августе 2001 года поступило акцизов на сумму

16,2 млрд.рублей. За январь-август поступления составили 145,9 млрд.рублей

(11,8% от общего объема поступлений), увеличившись на 52,2% по сравнению с

соответствующим периодом 2000 года.

В федеральный бюджет в августе мобилизовано акцизов на сумму 12,9

млрд.рублей, а за январь-август общая сумма поступлений в федеральный

бюджет составила 122 млрд. рублей (19,9% от общего объема поступлений).

Темп роста за 8 месяцев 2001 года по сравнению с соответствующим периодом

2000 года составляет 164,6

Поступления платежей за пользование природными ресурсами в

консолидированный бюджет составили в августе 12,8 млрд.рублей, а за

январь-август 2001 года 92,9 млрд. рублей (7,5% от общего объема

поступлений), увеличившись по сравнению с аналогичным периодом 2000 года

на 35,5%.

В августе в федеральный бюджет поступило платежей за пользование

природными ресурсами на сумму 3,9 млрд.рублей. При этом за 8 месяцев 2001

года в федеральный бюджет мобилизовано 29 млрд. рублей (4,7% от общего

объема поступлений), что составляет 152,8% по отношению к соответствующему

периоду 2000 года.

Несмотря на усиление налогового администрирования проблема возмещения НДС

по операциям от экспорта является одной из ключевых, поскольку возмещаемые

суммы составляют порядка 1/3 поступлений налога, или 18% налоговых доходов

федерального бюджета.

За 8 месяцев 2001 года было фактически возмещено НДС налогоплательщикам по

операциям от экспорта на сумму 137 млрд. рублей (в том числе за август

23,3 млрд. рублей), что в 3,8 раз больше, чем за аналогичный период 2000

года. Из общей суммы возмещения 43 млрд.рублей (31,4%) возмещено на

расчетные счета налогоплательщиков, 94,1 млрд.рублей в порядке зачета

(68,6%).

Признано к возмещению по состоянию на 1 сентября т.г. 150,8 млрд. рублей

(в 3 раза больше, чем в соответствующем периоде 2000 года), из которых

124,8 млрд. рублей признано к возмещению в текущем году.

За январь-август удельный вес фактически возмещенного НДС в признанных к

возмещению суммах составил 91%.

В пятерку регионов, по которым проходят основные суммы возмещения НДС (48%

общей суммы возмещения) организациям-экспортерам, входит г. Москва

(возмещено 41,6 млрд. рублей, или 30,3% от общей суммы возмещения в целом

по стране), Ханты-Мансийский АО (7,3 млрд. рублей, или 5,3%), Республика

Татарстан (7,1 млрд. рублей, или 5,2%), г. Санкт-Петербург (5 млрд.

рублей, или 3,6%), Республика Мордовия (4,7 млрд. рублей, или 3,4%).

По состоянию на 1 сентября 2001 года остаток не возмещенных, но признанных

налоговыми органами к возмещению сумм, снизился за сентябрь на 11,5% и

составил 19,2 млрд. рублей, причем на г.Москву и Республику Калмыкия

по-прежнему приходится около 60% невозмещенного остатка НДС в целом по

стране (6,2 млрд.рублей и 4,9 млрд.рублей соответственно).

На общий уровень поступлений в бюджетную систему продолжает оказывать

негативное влияние абсолютное увеличение сумм задолженности по налогам и

сборам.

Задолженность по налогам и сборам в консолидированный бюджет Российской

Федерации на 1 сентября 2001 года составляет 575,2 млрд. рублей (46,6% к

общему объему поступлений по налоговым платежам), в т.ч. недоимка 417,4

млрд. рублей. Темп роста задолженности по налоговым платежам с начала года

составил 121,5%, а темп роста недоимки 114,5%. В августе задолженность

выросла на 12,6 млрд. рублей, или на 2,3%, недоимка увеличилась

незначительно (меньше чем на 0,1 млрд.рублей), оставшись на уровне июля

т.г.

Структура задолженности в консолидированный бюджет по видам налогов на 1

сентября 2001 года

Задолженность по федеральным налогам составляет 48% к поступлениям

налоговых платежей, в абсолютном исчислении она составила на 1 сентября

502,5 млрд. рублей, или 87,4% задолженности в консолидированный бюджет.

Прирост задолженности в августе составил 8,8 млрд.рублей.

Недоимка по федеральным налогам на 1 сентября составила 364,5 млрд.

рублей, увеличившись по сравнению с началом года на 25,7 млрд. рублей, или

на 7,6%. В целом за 8 месяцев 2001 г. динамика недоимки соответствует

динамике изменения задолженности. В августе произошло снижение суммы

недоимки на 3,1 млрд. рублей.

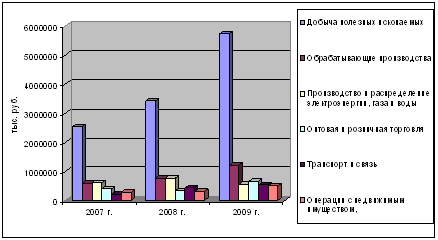

Поступление налогов и сборов, контролируемых МНС России, в федеральный

бюджет в 1999-2001 годах

Структура поступлений налогов и сборов в консолидированный бюджет по видам

налогов за январь-август 2001 года (в процентах)

Структура поступлений налогов и сборов в федеральный бюджет по видам

налогов за январь-август 2001 года (в процентах)

Структура задолженности в консолидированный бюджет по группам налогов на 1

сентября 2001 года

Поступления налогов и сборов в консолидированный бюджет по уровням

бюджетной системы в 2001 году

О МНС России | Новости МНС России | Региональные налоговые органы

Правовая информация | Декларирование личных доходов

Налоговая отчетность | Статистическая информация

Информация по учету налогоплательщиков | Учебные материалы

Наша консультация | Налоговая тема в СМИ

Мировой опыт развития налоговых систем

Налоговые правонарушения | Юмор от МНС России

Информация с регламентированным доступом

Интернет поддержка

PRP Group

2

СодержаниеВведение.....................................................................................................................3

Глава 1. Взаимоотношения предприятий с налоговыми органами.........................4

1.1. Экономическое содержание налога, понятие налоговой системы РФ. 6

1.2. Понятие основных элементов налога....................................................10

1.3. Классификация налогов.........................................................................14

Глава 2. Взаимоотношения фирмы с внебюджетными фондами и

организациями ...........................................................................................34

2.1. Фонд социального страхования Российской Федерации.....................37

2.2. Пенсионный фонд Российской Федерации...........................................45

2.3. Другие внебюджетные фонды...............................................................50

Глава 3. Взаимоотношения фирмы с банками.......................................................65

3.1. Требования при выборе банка...............................................................67

3.2. Порядок открытия и ведения расчетных и прочих счетов в банках...69

3.3. Порядок безналичных расчетов и кассовых операций.........................72

Заключение...............................................................................................................76

Список литературы..................................................................................................80

Приложения.........................................................................................................

Похожие работы

... рекламы в отчетном налоговом периоде, то не возникает обязанности начисления и уплаты налога на рекламу. Ниже рассмотрены основные налоги, уплачиваемые предприятиями. 4. Основные налоги и сборы в бюджет и внебюджетные фонды. 4.1. Налог на добавленную стоимость (НДС). НДС введен законом РФ от 06.12.1991 г. №1991-1. На основании Законы выпущена Инструкция ГНС №39 «О порядке исчисления и ...

... . И в случае, если не будет принято стимулирующих мер по сбыту продукции, то это негативно скажется на дальнейшей деятельности организации. 3.3 Взаимоотношения ООО «Ключ-окна» с банками и налоговой службой, рекомендации по их совершенствованию ООО «Ключ-окна» применяет упрощенную систему налогообложения. Упрощенная система налогообложения организациями применяется наряду с иными режимами ...

... фондов и не подлежат изъятию на какие-либо цели, прямо не предусмотренные законом; 6) расходование средств из фондов осуществляется по распоряжению Правительства РФ или специально уполномоченного на то органа (правление фонда. Государственными внебюджетными фондами Российской Федерации являются: 1) Пенсионный фонд Российской Федерации; 2) Фонд социального страхования Российской Федерации; ...

... иные обязанности, предусмотренные законодательством о налогах и сборах. 2. Налогоплательщики - организации и индивидуальные предприниматели помимо обязанностей, обязаны письменно сообщать в налоговый орган соответственно по месту нахождения организации, месту жительства индивидуального предпринимателя: 1) об открытии или о закрытии счетов (лицевых счетов) - в течение семи дней со дня открытия ( ...

0 комментариев