Навигация

Коэффициент общей ликвидности (покрытия) показывает способность предприятия погасить свои текущие обязательства за счёт оборотных активов

4 Коэффициент общей ликвидности (покрытия) показывает способность предприятия погасить свои текущие обязательства за счёт оборотных активов.

, (2.7)

Расчётные показатели сводим в таблицу 2.4

Таблица 2.4 – Показатели ликвидности

| Показатели | Значения | ||

| На начало отчётного периода | На конец отчетного периода | Норматив | |

| К абс. ликв. | 0 | 0 | |

| К уст. ликв. | 0,48 | 0,87 | |

| К покр. | 0,74 | 1,16 | |

Вывод: Из таблицы видно, что показатели абсолютной ликвидности равны 0, что меньше чем норматив 2,5. Коэффициент устойчивой ликвидности увеличился с 0,48 до 0,87, что больше нормативного значения, коэффициент покрытия увеличился с 0,74 до 1,16, что меньше норматива. Все эти изменения свидетельствуют о платежеспособности предприятия и возможности погасить свои текущие обязательства, как за счёт имеющихся денежных средств, текущих финансовых инвестиций, так и за счёт предстоящих поступлений денежных средств, но не за счёт оборотных активов т. к. коэффициент покрытия меньше нормативного значения и не на данный момент.

Для проведения качественного анализа оборотных активов рассмотрим оборотные активы по критериям риска вложений. С этой целью составим таблицу 2.5

Таблица 2.5 – Динамика состояния оборотных активов и их классификация по категориям риска.

| Степень риска | Группа активов | Доля группы в общей сумме оборотных активов | Отклоне ние | |

| На нач. отчётного периода | На кон. отчётного периода | |||

| Минимальная | Денежные средства и текущие фин. инвестиции | 0,11 | 0,01 | -0,1 |

| Малая | Дебиторская задолженность, готовая продукция, пользующаяся спросом | 69,02 | 78,18 | 9,16 |

| Средняя | Производственные запасы, незавершённое пр-во, прочие оборотные активы | 30,87 | 21,81 | -9,06 |

| Высокая | Готовая продукция вышедшая из употребления | 0 | 0 | 0 |

Вывод: По данным таблицы 2.5 можно сделать вывод, что удельный вес группы оборотных активов с минимальной степени риска уменьшился на 0,1%. Удельный вес группы оборотных активов с малой степенью риска увеличился на 9,06%. Группа оборотных активов с высокой степенью риска данное предприятие не имеет.

2.6 Анализ оборачиваемости оборотных средств.

Основными показателями, характеризующими оборачиваемость активов предприятия, является:

1 Коэффициент оборачиваемости активов, который показывает скорость оборота всех активов предприятия:

, (2.8)

где, В – выручка от реализации без НДС

- средняя величина активов предприятия.

тыс. грн.

раз

2 Коэффициент оборачиваемости оборотных активов показывает, с какой скоростью активы возвращаются на предприятие в виде выручки.

, (2.9)

тыс. грн.

раз

3 Коэффициент оборачиваемости дебиторской задолженности показывает во сколько раз выручка от реализации продукции превышает среднюю дебиторскую задолженность за товары и услуги в том числе по полученным векселям.

, (2.10)

где, - дебиторская задолженность за товары и услуги

тыс. грн.

4 Длительность одного оборота активов показывает, за сколько дней совершается один оборот

дней (2.11)

5 Период оборота оборотных активов показывает, за сколько дней средства, вложенные в оборотные активы совершают один оборот

дня (2.12)

6 Период погашения дебиторской задолженности показывает, за сколько дней в среднем в отчётном периоде погашалась дебиторская задолженность

дней (2.13)

рассчитанные показатели сводим в таблицу 2.6

Таблица 2.6 – Показатели оборачиваемости

| Показатели | Значения |

| К обор. активов, раз | 0,13 |

| К обор. об. активов, раз | 0,07 |

| К обор. деб .задол., раз | 27,5 |

| Период оборота активов, дней | 2769 |

| Период оборота об. активов, дней | 5143 |

| Период погашения деб. зад., дней | 13 |

Вывод: самым высоким является коэффициент погашения дебиторской задолженности двадцать семь с половиной раз, а самый низкий коэффициент оборачиваемости оборотных активов ноль целых семь сотых раз. Коэффициент оборачиваемости активов имеет среднее значение ноль целых тринадцать сотых раз.

2.7 Анализ эффективности использования имущества предприятия.

Показатели эффективности деятельности предприятия являются показателями рентабельности.

1Коэффициент рентабельности использования активов показывает, сколько прибыли получено с каждой гривны полученных средств.

, (2.14)

где, П – прибыль

грн./грн.

С каждой гривны 0,0004коп.

2 Коэффициент рентабельности использования оборотных активов показывает, какую прибыль получили с каждой гривны оборотных активов.

, (2.15)

3 Коэффициент рентабельности собственного капитала показывает, сколько прибыли получено с единицы собственного капитала.

(2.16)

4 Коэффициент рентабельности продаж показывает, сколько прибыли получено с каждой гривны реализованной продукции.

, (2.17)

Рассчитанные показатели сводим в таблицу 2.7

Таблица 2.7 – Показатели рентабельности.

| Показатели | Значения |

| К рент. активов | 0,0004 |

| К рент. об. активов | 0,0002 |

| К рент с.к. | 0,0005 |

| К рент. продаж | 0,003 |

Вывод: самым высоким является коэффициент рентабельности продаж и составляет 0,003 что характеризует что предприятие получает самую высокую прибыль с каждой гривны реализованной продукции. Самым низким является коэффициент рентабельности оборотных активов и составляет 0,0002 что характеризует низкую прибыль которую предприятие получает с каждой гривны оборотных активов.

Выводы и предложения:

Таким образом, на конец отчетного периода произошло увеличение имущества предприятия, на это повлияло увеличение оборотных активов. Так же возрос собственный капитал и обязательства в соотношении собственных и заемных средств, но деятельность предприятия финансируется за счет собственных средств.

Показатели ликвидности свидетельствуют о платежеспособности предприятия и возможности погасить текущие обязательства, как за счёт имеющихся денежных средств, текущих финансовых инвестиций, так и за счёт предстоящих поступлений денежных средств, но только не за счёт оборотных активов.

Классификация оборотных активов по степени риска показывает, что наибольший удельный вес у группы оборотных активов с малой степенью риска, включающей дебиторскую задолженность, векселя полученные, готовую продукцию, пользующуюся спросом. А группу с высокой степенью риска предприятие не имеет, т. к. не производит продукцию, вышедшею из потребления.

Самым высоким является коэффициент погашения дебиторской задолженности двадцать семь с половиной раз, а самый низкий коэффициент оборачиваемости оборотных активов ноль целых семь сотых раз. Коэффициент оборачиваемости активов имеет среднее значение ноль целых тринадцать сотых раз.

На основании полученных результатов можно сделать вывод, что деятельность предприятия не достаточно эффективна, хотя и прибыльна. Об этом свидетельствуют показатели рентабельности, которые меньше 1. Для эффективной работы предприятия необходимо провести комплекс мер по его «оздоровлению». Эти меры могут быть определены в результате более детального анализа производственно-хозяйственной деятельности предприятия экономической службой.

Список литературы:

Финансы предприятий под ред. Н. В. Колчиной М.: 2001 г.

Финансы предприятий под ред. Поддерёгина А. Н. К:1998 г.

Пархоменко В. М. Баранцев П. П. Реформация бухгалтерского учёта в Украине: планы счетов. Общий и упрощённый. Регистры бухгалтерского учёта. Комментарии. Ч. Ш; - Луганск: «Футура», ДСД

«Лугань», 2001, - 464 с.

Похожие работы

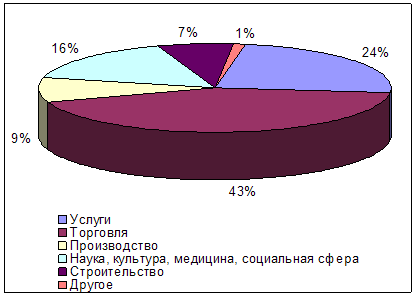

... финансы предприятий можно подразделить на финансы промышленности, сельского хозяйства, транспорта, связи, строительства, снабжения, торговли, жилищно-коммунального, дорожного хозяйства. На организацию финансов предприятия влияют не только отраслевые особенности, но и организационно-правовые формы хозяйствования. С учетом организационно-правовых форм финансы предприятий следует подразделять на ...

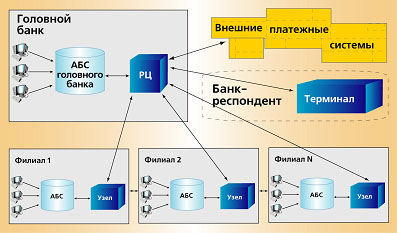

... прогрессивные (из возможных) технологий. Особенно явно это проявилось в создании платежных систем построенных на использовании пластиковых карт, которые более подробно будут рассмотрены в последующих главах. Глава 2. Платежные системы коммерческих банков, построенные с использованием пластиковых карт. Виды платежных систем основанных на использовании пластиковых карт и этапы их развития. ...

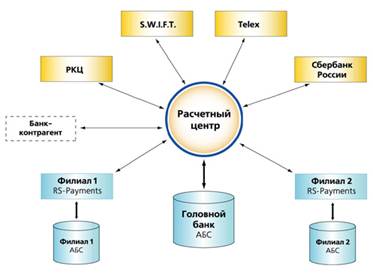

... этих счетов, направленная банком-исполнителем банку-отправителю. При этом за ДПП принимается день, за который дана выписка. 3.3 Предложения по оптимизации корреспондентских отношений в коммерческом банке Одной из основных и неотъемлемых функций любого банка является проведение платежей. Поэтому задача автоматизации этого аспекта банковского дела представляется весьма важной и актуальной. ...

... права собственности на активы, чтобы владелец мог избежать налогов или принимать ежедневные решения по инвестициям, связанным с управлением имуществом. Трастовые услуги коммерческим предприятиям делятся на агентские и попечительские. Трастовые подразделения банков часто действуют как агенты деловых фирм. Эта деятельность обычно включает работу по выпуску ценных бумаг в интересах коммерческих ...

0 комментариев