Навигация

Современное состояние и проблемы развития лизинга в Украине

2.3 Современное состояние и проблемы развития лизинга в Украине.

В условиях повального дефицита денег лизинг становится для многих украинских предприятий едва ли не единственным источником приобретения средств производства.

В конце позапрошлого года, когда Закон “О лизинге” принимался Верховной Радой, высказывались прогнозы бурного развития лизингового дела в Украине. В самом деле, лизинг, как перспективный инструмент сбыта для производителей (в первую очередь, машиностроительной отрасли), мог бы способствовать модернизации производства без отвлечения оборотных средств. Ожидалось и массовое нашествие в Украину иностранных компаний с лизинговыми проектами.

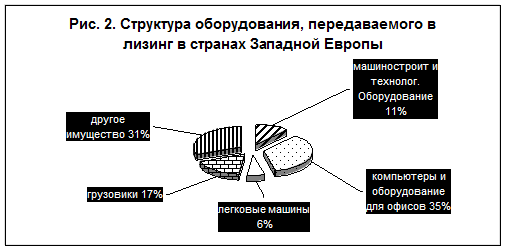

Не обманули ожиданий только иностранцы: на условиях лизинга продается значительная доля автомобильной техники европейских производителей, а также кое-какая продукция машиностроения.

Отечественные лизинговые компании, несмотря на появление соответствующего Закона, не порадовали. Сегодня в Украине, помимо иностранцев, лизингом целенаправленно занимаются считанные структуры, а общий объем задействованных в лизинговых операциях средств смехотворно мал.

Отметим попутно, что не принесли успеха и попытки державы “поиграть” на данном поле с целью поддержки отечественного предпринимателя.

Главными причинами угнетенного состояния “продаж в рассрочку” (так иногда называют финансовый лизинг) специалисты считают несогласованность принятого в 1997 г. Закона

“О лизинге” с остальным законодательством, а также отсутствие в самом Законе некоторых важнейших норм.

В настоящее время в Кабинете министров находятся предложения по внесению поправок в лизинговое законодательство, разработанные финансово-лизинговым домом (ФЛД) банка “Украина” и британским фондом “Know how”. Поправки эти направлены, естественно, в первую, на облегчение положения лизинговых компаний. И потребителям лизинговых услуг, в случае принятия поправок, жить станет веселее [5].

Финансовый лизинг сегодня во многом напоминает хождение по канату. Лизинговые компании оказались беззащитными и перед недобросовестными клиентами, и перед произволом налоговиков.

Так, по словам руководителей ФЛД, крайне сложной процедурой оказалось возвращение объекта лизинга, когда лизингополучатель нарушает условия договора.

В соответствии с Законом “О лизинге”, возврат имущества в таких случаях производится в бесспорном порядке на основании исполнительной надписи нотариуса. Однако при обращении в государственную нотариальную контору компания нарвалась на отказ на том основании, что в перечне документов, взыскание задолженности по которым производится в бесспорном порядке, нет договоров лизинга. Иски о возвращении имущества, переданного по лизинговому договору, отказываются рассматривать и арбитражные суды, поскольку подобные процессы должны происходить на основании исполнительной надписи нотариуса. Получается заколдованный круг. В случае наличия у лизингополучателя злого умысла, он может безоплатно пользоваться полученным имуществом весьма длительный срок. Подобные вопросы, конечно, можно решать и неформальными методами, но крупные компании, дорожащие своим именем, таких методов чураются.

Следующая, более масштабная проблема лизингового бизнеса состоит в том, что приобретение лизингодателем оборудования для последующей передачи его в финансовый лизинг трактуется налоговыми органами как операция купли-продажи, а не как приобретение компанией объекта лизинга для собственных производственных нужд.

Согласно действующему законодательству, операцией купли-продажи считается любая хозяйственная операция, предусматривающая переход права собственности на имущество, являющееся предметом договора. Финансовый лизинг, как определено в Законе “О налогообложении прибыли предприятий”, заканчивается переходом права собственности, и, следовательно, рассматривается как разновидность торговой операции.

Посему, например, при “растаможке” импортного оборудования, включенного в перечень товаров критического импорта, таможня требует от лизинговой компании уплаты НДС, ибо считается, что оборудование приобретается для продажи. Между тем, к категории товаров критического импорта отнесена и зерноуборочная техника, и механизмы для переработки сельхозпродукции, и много еще чего, что представляет интерес для украинского потребителя лизинговых услуг.

По мнению специалистов, подобная трактовка лизинга является ошибочной и не соответствует сути лизинговых операций. Причины тому следующие: низкая платежеспособность украинских производителей приводит к тому, что обновление основных фондов, как правило, происходит не путем прямой покупки за собственные средства, а с помощью привлечения кредитных ресурсов.

Одной из форм кредитования такого перевооружения и является лизинг.

То есть, лизингодатель продает не технику или оборудование, а финансовую услугу, позволяющую лизингополучателю такую технику использовать.

Помимо всего прочего, основной признак сделок купли-продажи - переход права собственности - вовсе не является неизбежным итогом финансово-лизинговой сделки. Существует масса иных возможностей.

Во-первых, объект лизинга подлежит возвращению, если лизингополучатель просрочил два и более платежа, нарушает условия эксплуатации объекта...

Во-вторых, лизинговое оборудование не меняет собственника в случае банкротства лизингополучателя.

В-третьих, может быть и еще интересней. Организация приобретает на условиях лизинга компьютерную и офисную технику. К моменту окончания срока действия договора финансового лизинга (а его длительность не может быть меньше срока амортизации 60% стоимости оборудования - около пяти лет) и компьютеры, и факсы будут годиться разве что для музея. Вместе с тем, за них еще предстоит довносить значительные суммы. В такой ситуации лизингополучателю прямой резон отказаться от окончательного выкупа подобного оборудования.

Из сказанного следует, что лизинговые операции и операции купли-продажи считать эквивалентными нельзя.

Еще один кирпич на головы лизингодателей сбросило инициированное правительством временное снижение норм амортизации. Оно значительно удлиняет срок действия лизинговых договоров, делая их малопривлекательными для лизингодателя. Кроме того, после снижения норм амортизации могут быть признанными недействительными действующие лизинговые договоры, заключенные в соответствии со старыми нормами.

Лизинг - прежде всего операция, призванная быть рентабельной и приносить прибыль. Посему предприниматели, работающие в данной области, используют все возможные ухищрения, чтобы оставаться на плаву.

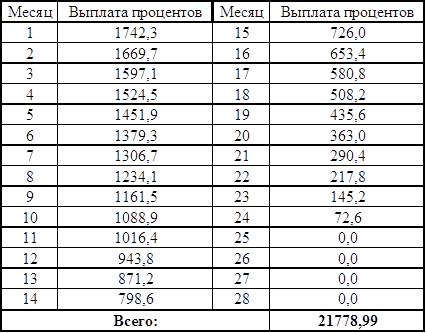

Так, активно эксплуатируется норма Закона “О лизинге”, которая позволяет сторонам договора устанавливать платежи неравными долями.

Как уже отмечалось выше, сроки лизинговых договоров могут варьироваться в пределах четырех-шести лет и более. А сами лизингодатели, преимущественно, работают на заемных средствах, если, конечно, это не производитель,”толкающий” посредством лизинга собственную продукцию. Долгосрочное же кредитование - проблема для наших субъектов предпринимательства даже при работе с западными банками.

В Украине же банки не дадут кредит на несколько лет даже собственным лизинговым подразделениям и под угрозой смертной казни. Чтобы решить проблему “длинных” кредитов, лизингодатели заключают договоры таким образом, чтобы 99% средств были выплачены в первые полтора-два года действия договора. Остальные средства существенной роли не играют, и лизинговые компании готовы примиряться с их получением в течение нескольких лет.

В украинском законодательстве совершенно отсутствует понятие сублизинга, явления, широко распространенного на Западе. Тамошние бизнесмены настолько отвыкли работать за счет собственных средств, что зачастую практикуют трех-четырехступенчатый лизинг.

Специалисты Финансово-лизингового дома банка “Украина” предлагают ввести сублизинг и в Украинскую практику. В соответствии с их предложениями, лизингополучатель сможет передавать полученный объект или его части в сублизинг с разрешения лизингодателя.

В проекте изменений к Закону “О лизинге” содержатся следующие положения:

* при заключении договоров сублизинга сублизингодатель может передавать сублизингополучателю только те права на объект лизинга или его части, которыми наделен он сам в соответствии с договором лизинга;

* лизингополучатель не имеет права передавать свои обязательства по договору лизинга перед лизингодателями третьим лицам при заключении с ними договора сублизинга. Такой лизингополучатель самостоятельно несет всю предусмотренную договором ответственность перед лизингодателем.

В случае появления понятия сублизинга в законодательстве Украины, наши лизинговые конторы смогут значительно нарастить обороты, приобретая оборудование в лизинг у крупнейших западных компаний. Те могут позволить и длительные сроки выплат, и незначительную маржу доходности.

Украинские партнеры, помимо завоевания рынка, были бы интересны западным монстрам еще и тем, что способны комплектовать заказы на большие партии из десятков мелких заявок [5].

Похожие работы

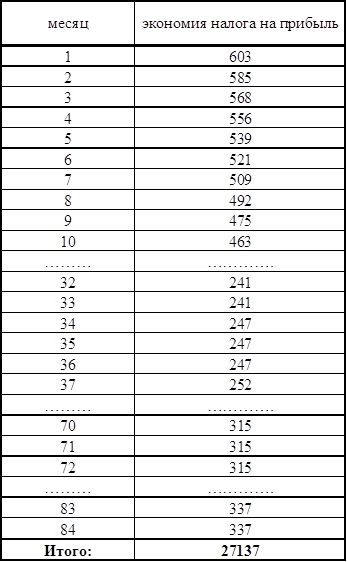

... : предприятие прибыльно, для повышения прибыльности необходимо изыскивать средства для расширения лизинговой деятельности. 3. Сравнительная оценка использования финансового лизинга и банковского кредита на примере деятельности ООО «АФТ-ЛИЗИНГ» Для потенциального лизингополучателя основной проблемой является выбор между различными вариантами формирования пассивов, для финансирования приобретаемых ...

... , включаются лизингополучателем в себестоимость продукции, уменьшая налогооблагаемую прибыль (п.00 ст. 000 Налогового кодекса Российской Федерации). - Различные расходы лизингодателя на содержание переданного по договору лизинга имущество, в том числе и амортизация по нему, включаются в себестоимость в составе внереализационных расходов и уменьшают его налогооблагаемую прибыль (п.0 ст.000 ...

... законодательства - 1995 - № 27 - ст. 2591; 1996 - № 18 - ст. 2154 13. Постановление Правительства РФ № 80 от 1.02.2001 года “Об утверждении положения о лицензировании финансовой аренды (лизинга) в Российской Федерации” // Российская газета - 2001 - № 32-33 - С. 6 14. Постановление Правительства РФ № 167 от 26.02.1996 года “Об утверждении Положения о лицензировании лизинговой деятельности в РФ” ...

... , что более правильно придерживаться точки зрения говорящей о том, что договор лизинга является самостоятельным видом договора. ГЛАВА 2. ПРАВОВЫЕ ОСНОВЫ РЕГУЛИРОВАНИЯ ДОГОВОРА ЛИЗИНГА. § 1. Этапы развития лизинговой деятельности в России. В 70 - 80-е годы лизинг рассматривался советскими внешнеторговыми организациями ...

0 комментариев