Навигация

АНАЛИТИЧЕСКАЯ ЧАСТЬ

2 АНАЛИТИЧЕСКАЯ ЧАСТЬ

2.1 Общая характеристика предприятия.

Полное наименование предприятия ОАО «_____нефтегаз». Основная сфера деятельности : Геологоразведочные работы и бурение скавжин, добыча нефти и газа, подготовка нефти и газа к реализации, переработка нефти и газа, строительство и ремонт объектов производственного назначения, транспортное и технологическое обслуживание основ. производства Регион / Город _____ская обл. Адрес 410600, г._____, ул. Сакко и Ванцетти, д.21 Телефон (8452) 26-68-50, 26-65-54, 99-84-05,26-72-54.

10 июня 2000 состоялось годовое собрание акционеров дочернего предприятия НК "СИДАНКО" - ОАО "_____нефтегаз". На собрании избран новый Совет директоров ОАО "_____нефтегаз". Председателем Совета директоров избран Кесов Харитон Дмитриевич, заместитель первого вице-президента НК "СИДАНКО" по финансам и коммерции. Аудитором Общества утверждена компания "Эрнст энд Янг Внешаудит".

Сибирско-Дальневосточная нефтяная компания "Сиданко".

Наименование : нефтяная компания «Сиданко», открытое акционерное общество.Общеупотребительное наименование НК СИДАНКО.

Адрес ул. Щепкина, д. 42, стр. 2А, Москва, Россия, 129110.

Дата основания 5 мая 1994 г. Сведения о регистрации

компания зарегистрирована 2 июня 1994 г. постановлением главы

администрации Одинцовского района Московской области;

свидетельство о регистрации № 806, серия АОР-94 ,регистрационный номер 2095. Сфера и виды деятельности :разведка и добыча нефти и газа, переработка нефти, сбыт нефтепродуктов и продуктов нефтехимии.

Руководство президент - Роберт Аллен Шеппард (Robert Allen Sheppard) Учредитель Правительство РФ (постановление правительства РФ ° 452 от 5 мая 1994 г.). Структура акционерного капитала Группа Интеррос - 44% Kantupan Holdings Company - 40,2% British Petroleum - 10% (20% голосующих акций) Другие акционеры - 5,8% Финансовые показатели по данным на 1999 г.:

выручка от реализации - $267,9 млн., прибыль - $39,9 млн.

запасы нефтяного сырья - 303,6 млн. тонн согласно российской

классификации ABC1 Структура активов СИДАНКО 8 дочерних предприятий Разведка и добыча Переработка и сбыт :Удмуртнефть 80,26 ,_____ский НПЗ 50,67 , _____нефтегаз 76,47 ,_____нефтепродукт

Ростовнефтепродукт 50,67 Новосибирскнефтегаз 99,97 Черногорнефть *

73,27 Варьеганнефтега * 74,52 * - Временно не находятся под контролем СИДАНКО Аудитор ЗАО "Современные Бизнес Технологии" Дополнительная информация 28 января 1999 года против компании "СИДАНКО" было инициировано начало процедуры банкротства. 18 мая 1999 г. арбитражный суд ввел в компании внешнее управление. 24 января 2000 собрание кредиторов "СИДАНКО" проголосовало за заключение Мирового Соглашения и вывод компании из процедуры банкротства. Московский областной арбитражный суд утвердил мировое соглашение для немедленного исполнения 28 января 2000 г. По Мировому Соглашению не менее 50% зарегистрированной кредиторской задолженности должно было погашено в течение трех месяцев.

Задолженность перед остальными кредиторами должна быть выплачена не

позднее, чем через девять месяцев после его подписания.

Задолженность перед синдикатом западных банков реструктурирована на

три года, а перед акционерами компании - на пять лет.

2.2. Финансовый анализ состояния ОАО «_____нефтегаз»

Для оценки способности предприятия финансировать свою деятельность применяется анализ финансового состояния. Он характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью.

Главная цель анализа – своевременно выявлять и устранять недостатки в финансовой деятельности и находить резервы улучшения финансового состояния предприятия и его платежеспособности. Основными источниками информации для анализа финансового состояния предприятия служат отчетный бухгалтерский баланс (форма №1), отчет о прибылях и убытках (форма № 2), отчет о движении капитала (форма № 3) и другие формы отчетности, данные первичного и аналитического бухгалтерского учета, которые расшифровывают и детализируют отдельные статьи баланса.

Анализ финансового состояния ОАО «_____нефтегаз» основывается главным образом на относительных показателях, так как абсолютные показатели баланса в условиях инфляции практически невозможно привести в сопоставляемый вид.

В целях более глубокого изучения деятельности предприятия в практике анализа рассматриваются основные хозяйственные операции, отраженные в бухгалтерском балансе, а также изменения, которые в нем происходят за 1998-2000 годы (табл. 2.3).

За анализируемый период с 1998 по 2000 гг. на ОАО «_____нефтегаз произошло увеличение валюты баланса на 12290 тыс. руб. или 48,3%. В структуре актива баланса возросла сумма оборотных средств на 12667 тыс. руб. или 62.9% на основании роста запасов на данном предприятии в 1999 г. на 3807 тыс. руб. или 15,6%, в 2000 г. на 2143 тыс. руб. или 8,2%, в результате приобретения сырья, материалов на сумму 5264 тыс. руб. и 55919 тыс. руб. соответственно. За 1998-2000 гг. увеличилась сумма малоценных быстроизнашивающихся предметов на 63,5%, готовой продукции – 66.3%, расходы будущих периодов – 60.2%. Отгрузка товаров в 1999 г. снизилась на 99%, однако в 2000 г. увеличилась на 99.7%, денежные средства тоже снизились в 1999 г. на 25%, но в 2000 г. возросли на 65%.

Таблица 3-Структура имущества ОАО «_____нефтегаз и источников его образования за 1998-2000гг.

| за 1998 г. | за 1999 г. | за 2000 г. | |||||||||||

| Актив | сумма | уд.вес | сумма | уд.вес | сумма | уд.вес | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | |||||||

| 1.Внеоборотные активы | |||||||||||||

| Нематериальные активы | 159 | 1,2 | 213 | 1,26 | 122 | 0,5 | |||||||

| Основные средства | 5120 | 39 | 4926 | 29,2 | 5180 | 20,3 | |||||||

| Долгосрочные фин. вложения | 400 | 3,04 | – | – | – | – | |||||||

| Итого по разделу 1 | 5679 | 43,2 | 5139 | 305 | 5302 | 20.8 | |||||||

| 2.Оборотные активы | |||||||||||||

| Запасы в т. ч. | 4123 | 31,4 | 7930 | 47 | 10073 | 39,6 | |||||||

| сырье и материалы | 2128 | 16,2 | 5264 | 31,2 | 5919 | 23,3 | |||||||

| МБП | 409 | 3,1 | 621 | 3,6 | 1123 | 4,4 | |||||||

| готовая продукция | 949 | 7,2 | 1876 | 11,1 | 2820 | 11,0 | |||||||

| товары отгруженные | 553 | 4.2 | 3 | 0,01 | 1155 | 4,5 | |||||||

| расходы буд. периодов | 84 | 0,6 | 166 | 0,98 | 211 | 0,83 | |||||||

| НДС | 33 | 0,3 | 76 | 0,5 | 69 | 0,3 | |||||||

| Дебитор. задолж. больше 12мес. | 193 | 1,5 | 194 | 1,15 | 196 | 0,7 | |||||||

| Дебитор. задолж. в теч. 12мес. | 654 | 5 | 2106 | 12,5 | 4544 | 17,8 | |||||||

| Краткосрочные фин. влож. | 675 | 5,1 | – | – | – | – | |||||||

| Денежные средства | 1773 | 13,5 | 1419 | 8,4 | 4054 | 16 | |||||||

| Итого по разделу 2 | 7451 | 56,7 | 11725 | 69,5 | 20118 | 799,2 | |||||||

| 3.Убытки | |||||||||||||

| Итого по разделу 3 | – | – | – | – | – | – | |||||||

| Баланс | 13130 | 100 | 16864 | 100 | 85420 | 100 | |||||||

| Пассив | |||||||||||||

| 4.Капитал и резервы | |||||||||||||

| Уставный капитал | 2524 | 19,2 | 2558 | 15,1 | 2558 | 10 | |||||||

| Добавочный капитал | 1055 | 8,03 | 1055 | 6,25 | 1055 | 4,2 | |||||||

| Резервный капитал | 631 | 4,8 | 631 | 3,7 | 631 | 2,5 | |||||||

| Фонды накопления | 7097 | 45 | 9762 | 57,8 | 18758 | 73,8 | |||||||

| Итого по разделу 4 | 11403 | 86 | 14006 | 83 | 23002 | 90,5 | |||||||

| 5.Долгосрочные пассивы | |||||||||||||

| 2 | 3 | 4 | 5 | 6 | 7 | |||||||

| Итого по разделу 5 | – | – | – | – | – | – | |||||||

| 6.Краткосрочные пассивы | |||||||||||||

| Кредиторская задолженность | 1720 | 13 | 2172 | 12,8 | 1744 | 6,8 | |||||||

| Доходы буд. периодов | – | – | 583 | 3,5 | 571 | 2,3 | |||||||

| Прочие краткосрочн. пассивы | 103 | 0,8 | 103 | 0,6 | 103 | 0,4 | |||||||

| Итого по разделу 6 | 1823 | 13,8 | 2858 | 16,9 | 2418 | 9,5 | |||||||

| Баланс | 13130 | 100 | 16864 | 100 | 25420 | 100 | |||||||

В это время на актив баланса повлияло уменьшение внеоборотных средств за 1998–2000 гг. на 377 тыс. руб. или 7%, за счет выбытия нематериальных активов на сумму 37 тыс. руб. и снижения долгосрочных финансовых вложений до 0.

За последние 3 года убытков на ОАО «_____нефтегаз» не наблюдалось, но произошли изменения в источниках активов. Увеличилась сумма капитала и резервов на 11699 тыс. руб. или 50%. Увеличение произошло за счет фонда накопления на 62%. Также наблюдается рост статьи краткосрочные пассивы на 595 тыс. руб. или 24% за счет кредиторской задолженности на 1.4% и доходов будущих периодов.

Также нужно отметить, что предприятие за анализируемый период не имело долгосрочных займов.

Далее проверим какие источники средств и в каком объеме используются для покрытия материально-производственных запасов на ОАО «_____нефтегаз (табл. 4).

Таблица 4 -- Материально-производственные запасы и источники их формирования ОАО «_____нефтегаз за 1998-2000 гг.

| Наименование показателя | По состоянию | Для покрытия запасов излишек (+), убытия (-) источников средств | ||||

| на | на | на | по состоянию | |||

| 1998г | 1999г | 2000г | на1998г. | на1999г. | на 2000г. | |

| 1.Материально-про- изводственные запасы | 3519 | 7837 | 9931 | - | - | - |

| 2.Собственные оборотные средства | 5544 | 9284 | 18060 | 2025 | 1447 | 8129 |

| 3.Источники формирования | 5544 | 9303 | 18060 | 2025 | 1466 | 8129 |

По данным таблицы за анализируемый период можно сделать вывод, что финансовая устойчивость на ОАО «_____нефтегаз» является абсолютной, так как материально-производственные запасы покрылись за счет собственных оборотных средств полностью, с получением излишек на 1998 г. в размере 2035 тыс. руб., на 1999 г. - 1447 тыс. руб., а на 2000 г. - 8129 тыс. руб. Наблюдается также рост и “нормальных” источников формирования на сумму 3759 тыс. руб. в 1999 г. и 8757 тыс. руб. в 2000 г. Что также свидетельствует о покрытии запасов с остатком величиной в 2025 тыс. руб. на 1998 г., 1466 тыс. руб. на 1999 г. и 8129 тыс. руб. на 2000 г.

При сопоставлении типов роста собственных оборотных средств и материально-производственных запасов выясняется, что их разность составила в 1999-1998 г. 578 тыс. руб. в пользу материально-производственных запасов, однако, в 2000-1999 г. она составила 6682 тыс. руб. в пользу собственных оборотных средств. Рост материально-производственных запасов в 1999-1998 гг. связан в основном со значительной закупкой сырья и материалов, а рост собственных оборотных средств в 2000-1999 гг. с увеличением дебиторской задолженности, платежи по которой ожидаются в течении 12 месяцев, и денежных средств предприятия.

При сопоставлении ”нормальных” источников формирования и собственных оборотных средств наблюдается увеличение источников на сумму кредиторской задолженности поставщиков и подрядчиков в размере 19 тыс. руб. в 1999 году.

Способность предприятия платить по своим краткосрочным обязательствам называется ликвидностью. В практике приведения финансового анализа используются показатели ликвидности, которые приведены в (табл. ).

Таблица 5 - Показатели ликвидности ОАО «_____нефтегаз за 1998-2000 гг.

| Показатель | Значение на конец года | Рекомендуемый | ||

| 1998 г. | 1999 г. | 2000 г. | критерий | |

| 1.Коэффициент текущей ликвидности | 4,0 | 5,0 | 10,7 | > 2 |

| 2.Коэффициент быстрой ликвидности | 1,6 | 0,6 | 2,2 | > 1 |

| 3.Коэффициент абсолютной ликвидности | 1,3 | 0,6 | 2,2 | > 0,2 |

Коэффициенты текущей, быстрой и обыкновенной ликвидности, приведенные в таблице, свидетельствуют о финансовом положении на ОАО «_____нефтегаз превышающем установленные нормативы. Так, коэффициент текущей ликвидности больше рекомендуемого норматива в 1998 г. на 2, в 1999 г. - на 3, а в 2000 г. - на 8,7. Это превышение происходит в результате увеличения запасов за анализируемый период. Коэффициент быстрой ликвидности возрос по сравнению с установленным нормативом в 1998 г. на 0,6, а в 1999 г. он снизился на 0,4 ниже критерия. Снижение произошло в большей степени в следствии уменьшения товаров отгруженных, краткосрочных финансовых вложений и денежных средств на расчетном счете за 1999 г. Однако в 2000 г. коэффициент возрос на 1,2 в результате увеличения денежных средств предприятия.

Коэффициент абсолютной ликвидности в 1999 г. снизился на 0,7, а в 2000 г. увеличился на 1,6, но в общем его сумма в данном периоде составила больше рекомендуемого критерия.

Все это свидетельствует о том, что финансовое положение ОАО «_____нефтегаз нельзя признать положительным, так как сумма краткосрочных обязательств мала по сравнению с суммой денежных средств, что свидетельствует о неэффективном использовании денежных средств.

Обеспеченность предприятия собственными оборотными средствами характеризует финансовую устойчивость предприятия. На ОАО «_____нефтегаз» за последние 3 года сложилось следующее положение финансовой устойчивости (табл. ).

Таблица 6 --Показатели финансовой устойчивости на ОАО «_____нефтегаз» за 1998-2000 гг.

| Исходные данные | Изменения | ||||||||||||

| для расчета показателей | 1998 г. | 1999 г. | 2000 г. | 1999-1998гг. | 2000-1999гг. | ||||||||

| финансовой устойчивости | абсол. | % | абсол. | % | |||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | ||||||

| Собственны капитал | 11303 | 14006 | 23002 | 2703 | 19,3 | 8996 | 39.1 | ||||||

| Общая сумма капитала | 13126 | 16864 | 25420 | 3738 | 22,2 | 8556 | 33,6 | ||||||

| Обязательства | 1823 | 2275 | 1847 | 452 | 19,9 | -428 | 18,8 | ||||||

| Долгосрочные обязательства | - | - | - | - | - | - | - | ||||||

| Собственные оборотные средства | 5544 | 9284 | 18060 | 3740 | 40,2 | 8776 | 48,6 | ||||||

| Текущие активы | 7367 | 11559 | 19907 | 4192 | 36,3 | 8348 | 42 | ||||||

| Материально-производственные запасы | 3519 | 7837 | 9931 | 4318 | 55 | 2094 | 21 | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | ||||||

| Краткосрочные кредиты банков и займов | - | - | - | - | - | - | - | ||||||

| Кредиторская задолженность по товарным операциям | - | 19 | - | 19 | 100 | -19 | -100 | ||||||

| Денежные средства и краткосрочн. финансовые вложения | 2448 | 1419 | 4054 | -1029 | -72.5 | 2635 | 65 | ||||||

| Недвижимость | 5872 | 5333 | 5498 | -539 | -10.1 | 165 | 3 | ||||||

| Источники собственных средств | 11303 | 11306 | 11309 | 3 | 0,03 | 3 | 0,26 | ||||||

| Реальные активы | 7657 | 10811 | 12222 | 3154 | 29,2 | 1411 | 11,5 | ||||||

| Износ основных средств и нематериальных активов | 11216 | 11548 | 11803 | 332 | 2,9 | 255 | 2,1 | ||||||

| Первоначальная стоимость основных средств и нематериальных активов | 16413 | 16605 | 16884 | 192 | 1,2 | 279 | 1,6 | ||||||

| Показатели финансовой устойчивости | |||||||||||||

| Характеризующие соотношение собственных и заемных средств | |||||||||||||

| 1. коэффициент автономии | 0,8 | 0,8 | 0,9 | - | - | 0,1 | 11,1 | ||||||

| 2.коэффициент финансовой устойчивости | 6,2 | 6,15 | 12,4 | ||||||||||

| 3.коэффициент заемных средств | 0,16 | 0,16 | 0,08 | - | - | -0,08 | -50 | ||||||

| 4.коэффициент покрытия инвестиций | 0,8 | 0,8 | 0,9 | - | - | 0,1 | 11,1 | ||||||

| Характеризующие состояние оборотных средств | |||||||||||||

| 5.коэффициент обеспечения текущих активов | 0,75 | 0,8 | 0,9 | 0,05 | 6,25 | 0,1 | 11,1 | ||||||

| |||||||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | ||||||

| 6.коэффициент обеспечения материальных запасов | 1,57 | 1,18 | 1,81 | -0,39 | 24,8 | 0,63 | 34,8 | ||||||

| 7.Коэффициент соотношения запасов и собственных оборотных средств | 0,6 | 0,8 | 0,5 | 0,2 | 25 | -0,3 | 37,5 | ||||||

| 8.коэффициент покрытия запасов | 1,57 | 1,18 | 1,81 | -0,39 | 24,8 | 0,63 | 34,8 | ||||||

| 9.Коэффициент маневренности собственного капитала | 0,49 | 0,66 | 0,78 | 0,17 | 25,7 | 0,12 | 15,4 | ||||||

| 10.коэффициент маневренности функционального капитала | 0,44 | 0,15 | 0,22 | -0,29 | 65,9 | 0,07 | 31,8 | ||||||

| Характеризующие состояние основных фондов | |||||||||||||

| 11.коэффициент постоянства актива | 0,51 | 0,47 | 0,48 | -0,04 | 7,8 | 0,01 | 2,08 | ||||||

| 12.коэффициент реальной стоимости имущества | 0,58 | 0,64 | 0,48 | 0,06 | 9,4 | -0,16 | 25 | ||||||

| 13.коэффициент накопления амортизации | 0,68 | 0,69 | 0,69 | 0,01 | 1,4 | - | - | ||||||

| 14.коэффициент отклонения отношения текущих активов и недвижимости | 1,25 | 2,16 | 3,62 | 0,91 | 42,1 | 1,46 | 40,3 | ||||||

Из приведенных данных можно сделать вывод, что за анализируемый период рассчитанные показатели финансовой устойчивости незначительно возросли. Уменьшение произошло у коэффициентов заемных средств, соотношение запасов и собственных оборотных средств, маневренности функционального капитала и реальной стоимости имущества.

Коэффициент автономии за 1998-2000 гг. равен 0,8-0,9, что больше норматива (0,5). Это означает, что на предприятии доля собственного и заемного капитала составляет в 1998-1999 гг. 80 и 20%, а в 2000 - 90 и 10% соответственно.

Коэффициент автономии равен коэффициенту покрытия инвестиций, в связи с тем, что долгосрочные обязательства у предприятия отсутствуют как в 1998-1999 гг., так и в 2000 г.

В 1998 г. за счет собственного капитала на ОАО «_____нефтегаз» было сформировано 75% оборотных средств, а в 1999 и 2000 гг. - 80 и 90% соответственно. Несмотря на снижение в 1999 г. коэффициента обеспеченности материальными запасами на 24,8%, в 2000 г. они возросли на 34,8, следовательно, предприятие не нуждается в привлечении дополнительных заемных средств и может покрыть материальные запасы собственными источниками более чем на 100%.

В 1999 г. произошло увеличение части собственных средств предприятия, находившихся в мобильной форме (+0,17), а в 2000 г. на 0,12%, что положительно сказывается на финансовом состоянии предприятия.

Часть собственных оборотных средств, находящихся у ОАО «_____нефтегаз» в денежной форме в 1999 г. снизились на 65.9%, однако в 2000 г. она увеличилась на 31.8%.

Положительным моментом является увеличение в 1999 г. коэффициента реальной стоимости имущества на 0,06. Это означает, что средства производства в стоимости имущества занимают 64%. Однако, в 2000 г. этот коэффициент снизился на 0,16, что говорит о необходимости пополнения основных фондов и доведения этого коэффициента хотя бы до уровня 1999 г.

Для оценки финансового состояния предприятия необходимо выяснить на сколько эффективно предприятие использует свои средства. Показателями характеризующими эффективность производства являются: коэффициенты оборачиваемости (табл. ), рентабельности, производительности (табл. ).

Таблица 7 -- Показатели оборачиваемости текущих активов ОАО «_____нефтегаз» за 1998-2000 гг.

| Значение показателя | Изменение | ||||

| Показатели | 1998 г. | 1999 г. | 2000 г. | 1999 -1998 гг. | 2000 -1999 гг. |

| Оборачиваемость, раз: | |||||

| 1.Активов (капиталоотдачи) | 4.5 | 4,8 | 5,7 | 0,3 | 0,9 |

| 2.Собственного капитала | 5,9 | 5,6 | 6,4 | -0,3 | 0,8 |

| 3.Инвестиционного капитала | 5,9 | 5,6 | 6,4 | -0,3 | 0,8 |

| 4.Средств производства | 8,3 | 7,8 | 10,5 | -0,5 | 2,7 |

| 5.Основных фондов (фондоотдача) | 10,7 | 12,8 | 22,5 | 2,1 | 9,7 |

| 6.Текущих активов | 7,8 | 7,6 | 7,5 | -0,2 | -0,1 |

| 7.Текущих активов в днях | 46,1 | 48 | 48 | 1,9 | 2 |

| 8.Материально-производственных запасов | 16,2 | 10,7 | 11,02 | -5,5 | 0,32 |

| 9.Материально-производственных запасов в днях | 32,7 | 33,6 | 32,6 | 0,9 | -1 |

| 10.Дебиторской задолженности | 77,1 | 45,5 | 34,6 | -31,6 | -10,9 |

Из данной таблицы видно, что за 1998-2000 гг. на ОАО «_____нефтегаз» произошло увеличение следующих показателей оборачиваемости: активы возросли на 21% и в 2000 г. составили 5,7, следовательно, за год на предприятии совершается 5 полных циклов производства и обращения; собственный капитал увеличился на 0,5 или 7,8%, что свидетельствует о задействовании собственных средств предприятия в полной мере. Коэффициенты оборачиваемости собственного капитала и инвестиционного капитала в 1998-2000 гг. равны в силу того, что у предприятия нет долгосрочных обязательств. Средства производства возросли на 2,2 или 21%. Возрос также коэффициент оборачиваемости основных фондов (фондоотдача) в 2 раза, за счет отсутствия долгосрочных финансовых вложений.

По остальным показателям произошло незначительное снижение: оборачиваемость текущих активов на 0,3 или 3,8%, что свидетельствует о замедлении оборачиваемости текущих активов на 1,9 дня; материально-производственные запасы - на 5,18 или 32% . Однако, срок хранения запасов в днях остался почти неизменным. Уменьшение оборачиваемости дебиторской задолженности за 1998-2000 гг. составило 42,5 или 55%, а в днях дебиторская задолженность возросла на 5,7 дней (табл. ).

Таблица 8-- Показатели оборачиваемости текущих активов ( по средней стоимости) ОАО»_____нефтегаз» за 1998-2000г.

| Исходные данные для расчета | Значение показателя | Изменение | |||||

| рентабельности производства и производительности труда | за 1998 г. | за 1999 г. | за 2000 г. | 1999 - 1998 гг. | 2000- 1999 гг. | ||

| 1 | 2 | 3 | 4 | 5 | 6 | ||

| Балансовая прибыль, тыс. руб. Среднегодовая стоимость активов, тыс. руб. | 5928,9 13089 | 8814,6 14997 | 17122 21142 | 2885,7 1908 | 8307,4 6145 | ||

| Среднегодовая стоимость собственного капитала, тыс. руб. | 10028,5 | 12823 | 18892,5 | 2797,5 | 6069,5 | ||

| Выручка от реализации продукции, тыс. руб. | 59513,9 | 71611,9 | 121887,1 | 12098 | 50275,2 | ||

| Доходы от прочих операций, тыс. руб. | 522,8 | 158,9 | 233 | -363,9 | 74,1 | ||

| Доходы от внереализационных доходов, тыс. руб. | - | 1,5 | 9,7 | 1,5 | 8,2 | ||

| Прибыль от реализации, тыс. руб. | 7659,7 | 11055 | 19772,6 | 3395,3 | 8717,6 | ||

| |||||||

| Рентабельность активов (коп.) на вложенный руб. % | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | ||

| Активов: | |||||||

| на по балансовой прибыли | 45,3 | 58,8 | 81,0 | 13,5 | 22,2 | ||

| Собственного капитала: | |||||||

| по балансовой прибыли Инвестиции: | 60,0 | 70,0 | 90,0 | 10,0 | 20,0 | ||

| Рентабельность продаж | - | - | - | - | - | ||

| Общая (по всем видам деятельности) | |||||||

| по балансовой прибыли | 10,0 | 12,0 | 14,0 | 2,0 | 2,0 | ||

| По основной деятельности | |||||||

| по балансовой прибыли | 13,0 | 15,0 | 15,05 | 2,0 | 0,05 | ||

| Производительность труда, тыс. руб. | 63,5 | 74,7 | 122,1 | 11,2 | 48,1 | ||

| Прибыль на 1 рабочего, в тыс. руб. | 63 | 9,2 | 17,1 | 3,0 | 8,0 | ||

В целом по ОАО «_____нефтегаз» за анализируемый период наблюдается улучшение его положения. С каждого рубля средств вложенных в активы, предприятие получило прибыль больше, чем в отчетном году на 13,5 копеек в 1999 г. и - 22,2 копейки в 2000 г.

Соответственно на 10 и 20 копеек повысилась рентабельность собственного капитала. Увеличилась также рентабельность продукции, но меньшими темпами по сравнению с рентабельностью активов на 2 в 1999 и 2000 гг. Производительность труда и прибыль на 1 рабочего повысилась - соответственно на 11,2 и 3 млн. руб. в 1999 г. и 48,1 и 8 млн. руб. в 2000 г.

На основе анализа финансового состояния предприятия можно сделать выводы, что ОАО «_____нефтегаз» за 1998-2000 гг.:

1.Финансовая устойчивость является абсолютной, так как материально-производственные запасы покрылись за счет собственных оборотных средств полностью;

2.Показателем ликвидности свидетельствуют о том, что финансовое положение нельзя признать устойчивым, так как сумма краткосрочных обязательств мала по сравнению с суммой денежных средств, что свидетельствует о неэффективном использовании денежных средств;

3.Показатели оборачиваемости в большей части возросли, что свидетельствует о задействовании собственных средств предприятия в полной мере; отсутствии долгосрочных обязательств и вложений; 4.Рентабельность активов, собственного капитала, продаж, а также рентабельность основной деятельности, имеют тенденцию к увеличению, а, следовательно, возросла производительность и прибыль на 1 работающего.

Рассматривая динамику структуры фонда заработной платы на ОАО «_____нефтегаз» в разрезе составляющих с 4 кв. 2000,1 кв 2001 необходимо отметить что в структуре Фонда заработной платы произошли существенные сдвиги .Так , в 2001 по сравнению с 2000 по проекту сократилась доля тарифов и окладов на 3,66 % . Сокращение произошло в соответствии с бизнес –планом .Доплаты и надбавки за анализируемый период , напротив имеют тенденцию к росту на 1,4 % , в результате увеличения доплат за работу в выходные и праздничные дни на 1, 47% , оплаты сверхурочной работы на 0,31 % , за классность и совмещение 0,35%

Оплата отпусков также возросла на 2,45 % вызванная увеличением стимулирующей части .

Доля стимулирующей части за анализируемый период возросла на 0,16 % .Данный рост произошел в результате персональной надбавки на ОАО Зарплата не списочного состава имеет тенденцию к снижению.

Итак , рассматривая динамику структуры , необходимо отметить , что увеличивается удельный вес доплат и надбавок , оплат отпусков , стимулирующей части –персональных надбавок .Доля тарифов и окладов имеет тенденцию к снижению .

2.3 Концепция и методика расчета действующей модели оплаты труда

2.3.1 Методика расчета уровня оплаты труда руководителям и специалистам Научного центра ОАО “_____нефтегаз”

Расчет уровня оплаты труда сотрудникам Научного центра произведен согласно Положения о порядке проведения оценки качества работы рабочих, руководителей, специалистов и служащих и Классификации и схем должностных окладов .

Таблица 9-- Комплексная оценка в баллах.

| Уровень оплаты | Комплексная оценка в баллах | |

| Руководители и специалисты | Рабочие и служащие | |

| 1. Начальный (минимальный) | до 3,2 | до 3.0 |

| 2. Функциональный (средний) | от 3,2 до 6,5 | от 3,0 до 5,8 |

| 3. Профессиональный (максимальный) | от 6,5 до 9,8 | от 5,8 и более |

Где 9,8 = 6,5 + ( 6,5 - 3,2 )

Расчет должностного оклада производиться по формулам

1.для функционального ( среднего уровня )

( A+ B) / 2 ) – [ (B-A) / 2 * (I - (K / 6,5 )) / 0,5076 ) , руб. (1)

3,2 ≤ k ≤ 6,5

где : А- минимальный должностной оклад, руб.

В- максимальный должностной оклад, руб.

К- комплексная оценка в баллах

Похожие работы

... , которые являются потенциальными заменителями труда работников. Некоторые профсоюзы работников транспорта добились гарантии минимального размера экипажа. Такие условия не позволяют работодателям заменять труд работника на какое-либо техническое новшество[10]. В некоторых случаях профсоюз и работодатель могут прийти к такому соглашению, в котором реальная заработная плата возрастает в обмен на ...

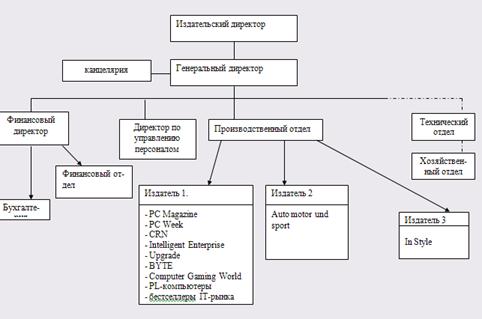

... людей, которые хотят делать то, что им предлагает их начальник. 3. Анализ проблемы неэффективной системы мотивации, применяемой в издательском доме "СК Пресс" Эффективность управления в очень большой степени зависит от того, насколько успешно осуществляются процессы мотивирования и стимулирования персонала. Проанализируем эти процессы в ИД "СК Пресс". 3.1 Политика, проводимая ИД "СК ...

... в методах работы или технологии. В противном случае стимулы приложения дополнительных усилий для получения вознаграждения резко снижаются. ГЛАВА III. РЕКОМЕНДАЦИИ ПО СОВЕРШЕНСТВОВАНИЮ И РАЗВИТИЮ СИСТЕМЫ МОТИВАЦИИ И СТИМУЛИРОВАНИЯ ПЕРСОНАЛА ОАО «НЗХК» 3.1. Пути повышения мотивационной активности работников На основании проведенного анализа состояния работы с персоналом в ОАО «НЗХК» можно ...

... теории мотивации персонала: содержательные и процессуальные. Также мы описали механизм регулирования рынка труда и выявили основные принципы регулирования трудовых отношений. 2. Анализ системы мотивации и стимулирования труда работников ООО «Строймех» 2.1 Общие сведения об ООО «Строймех» Производственное предприятие ООО «Строймеханизация» существует с 1999 года и в данный момент входит ...

0 комментариев