Навигация

Проблемы рынка ценных бумаг и пути его совершенствования

3.3 Проблемы рынка ценных бумаг и пути его совершенствования

Российский рынок ценных бумаг продолжает оставаться противоречивым, потому что на фондовой бирже действуют старые финансовые инструменты (кредиты, ваучеры, акции) и несмотря на определенное движение вперед рынок не обеспечивает финансирование экономики, т.к. идет продажа и перепродажа, игра на курсовой разнице. Кроме того инфляция продолжает обесценивать рынок в целом и сдерживать его развитие, в связи с чем рынок не отражает состояние экономики. И еще такой ситуации способствует то, что развитию рынка мешают кризис платежей и разрыв хозяйственных связей, и что делает проблематичным вложения в ценные бумаги как отечественного, так и иностранного капитала.

К основным проблемам российского рынка ценных бумаг относится:

- развитие инфраструктуры фондового рынка - возрождение фондовых бирж и создание организованных внебиржевых систем торговли, создание расчетно-клиринговых систем;

- повышение информационной открытости рынка, увеличение его прозрачности;

- создание полной законодательной и другой нормативной базы функционирования, т.к. без законодательного регулирования рынок ценных бумаг не может выполнять своего основного назначения: быть источником средств для преодоления инвестиционного кризиса. Важные положения закона - установление единых требований при осуществлении профессиональной деятельности для кредитных организаций и других инвестиционных компаний;

- проблема мелкого инвестора. Рынок государственных ценных бумаг самых ликвидных и надежных на сегодняшний день закрыт для мелких и средних инвесторов, что так же создает проблемы для самого рынка, для мотивации деятельности банка на этом рынке, что порождает финансовые проблемы более широкого характера. С одной стороны не используются имеющиеся накопления населения, с другой - бюджет не получает возможных источников покрытия. Таким образом на рынке возникают перекосы, поскольку он ориентирован на крупные промышленные финансовые структуры.

- нехватка капиталовложений, так инвестиционный потенциал банков в 7-8 раз меньше, чем необходимо, а в бюджете денег нет, и довольно-таки трудно привлечь иностранный капитал, поскольку для нашего рынка характерен краткосрочный характер; и главная причина - нестабильность как в экономической, так и в политической ситуации страны;

- дальнейшая интеграция с фондовыми рынками развитых стран, хотя следует отметить, что на российском рынке присутствует ряд западных компаний (SC First Boston ING, Morgan Grenfell, Merryll Lynch);

- незначительный объем ценных бумаг и небольшое их разнообразие, а также вовлечение в рыночный оборот все большего числа акций российских АО.

- депозитарий, т. к. нет крупного признания всеми головного депозитария и существует проблема с регистраторами и реестром. Центральный Банк будет помогать развитию этой инфраструктуры в части денежных расчетов;

- отсутствие на нашем рынке таких институтов, как дилеры-оптовики и джоберские конторы;

- недостатки системы российского бухгалтерского учета, проблема, мешающая превратить Россию в мировой фондовый центр и выталкивающая торговлю российскими ценными бумагами за пределы государства.

Отличительной чертой развивающегося рынка ценных бумаг стало появление новой ценной бумаги - золотого сертификата, содержащего 10 кг золота с пробой 0,9999. Золотой сертификат начало выпускать в 1993 г. Министерство финансов из расчета 40% годовых в валюте. Однако его движение и развитие не были активными из-за высокой номинальной стоимости. С начала октября по конец 1993 г. было продано лишь 10% эмиссии. Основными покупателями стали банки “Менатеп”, “Российский кредит”, “Промстройбанк”, а также Автоваз. Главная цель этого сертификата - получение постоянного дохода государством и покрытие дефицита бюджета, возрастание которого объяснялось либерализацией цен и шоковой терапией.

Позитивным моментом в нынешнем развитии рынка является включение российского Фондового индекса в расчет индекса IFC. И это означает выход отечественных эмитентов на международный рынок ценных бумаг и признание их зарубежными инвесторами. Так с 1995 г. российские предприятия активно осваивают рынок американских депозитных расписок, а в 1997 г. появляются российские корпоративные еврооблигации, т.е. долговые обязательства, номинированные в иностранной валюте и обращающиеся за пределами России имеет колоссальное значение.

И еще следовало бы отметить признание России в качестве развивающегося рынка, и начало ежедневного расчета отечественных фондовых индикаторов авторитетной Международной финансовой корпорации, что должно повысить статус нашей страны в глазах иностранных инвесторов. У российского рынка даже на нашей стадии развития есть преимущества. Рынок наиболее ликвидных российских корпоративных ценных бумаг имеет такую изменчивость, с которой не может сравниться развитые рынки. Широкий размах колебаний курсов российских акций открывает широкие возможности для реализации разнообразных инвесторских стратегий.

Кроме того появились банки , которые постепенно начали специализироваться на обслуживании операций с ценными бумагами, в частности, на депозитарной деятельности. Развитие рынка ценных бумаг - одна из приоритетных задач государства, свидетельством является переговоры, проведенные с Всемирным банком на получение займа для его развития.

Для дальнейшего успешного развития российского рынка ценных бумаг предстоит работа по возрождению доверия к рынку ценных бумаг путем ликвидации сомнительных финансовых структур, и необходимо ужесточение требований к регулированию, стандартам и правилам. А риск регистрации на российском рынке должен быть ликвидирован, т.к. сейчас нашему рынку принадлежит лидерство по риску регистраторов, что снижает цену ценных бумаг где-то на 20-30%.

До настоящего времени наиболее доходными на российском рынке считались операции с ГКО, риск по операциям с государственными ценными бумагами ограничен и вероятность серьезных осложнений финансового состояния банков. связанного с этим видом операций сведена к минимуму. В 1995-1996 гг. на рынке ценных бумаг преобладают государственные ценные бумаги. В перспективе их значение должно возрасти наряду с повышением роли корпоративных ценных бумаг. С 1994г. российский рынок ценных бумаг начал быстро развиваться. Не считая эмитентов с середине 1994г. на рынке ценных бумаг действовало более 300 инвестиционных компаний, а его объем достиг несколько триллионов рублей. Государственные ценные бумаги обеспечили в 1995г. покрытие более 50% дефицита федерального бюджета. Объем операций с ГКО и ОФЗ в конце 1995г. составил 75 трлн. руб., из которых 30 трлн. руб. были привлечены за год в федеральный бюджет. Ежедневный оборот вторичного рынка государственных ценных бумаг достигал в декабре 1995г. - 1,5 - 2 трлн. руб. И в 1995г. была разработана новая система быстрых межрегиональных расчетов по сделкам с ценными бумагами.

В настоящее время рынок ценных бумаг РФ является еще довольно неустоявшимся. Развитие первичного рынка, по-моему, будет возможным при осуществлении следующих условий. Более широкая и активная приватизация предприятий, компаний и ассоциаций приведут к появлению новых видов ценных бумаг, а также дополнительных источников капиталовложений. Так как на нашем рынке нет посредников, то необходимо развить такие институты, как инвестиционные банки и брокерские фирмы, которые могли бы осуществлять посредническую функцию между эмитентами и покупателями так, как это принято в мировой практике. И главным институтом размещения облигаций на первичном рынке должны стать инвестиционные банки, хотя в 1991 - 1992 гг. они появились, но подлинной своей сущности не отражают, поскольку их характерная черта - функция долгосрочного кредитования.

Фондовые биржи также нуждаются в определенных структурных изменениях. Как я уже отмечала ранее в России новые выпуски ценных бумаг продолжают поступать на фондовую биржу, минуя ее и не образуя первичный рынок. Фондовые биржи имеют несколько рынков. Акции мощных и крупных российских компаний и предприятий будут котироваться на основном рынке биржи, а ценные бумаги средних и мелких, в зависимости от их финансового состояния - на вторичном и третичном рынках из-за низкой конкурентоспособности этих ценных бумаг. Но такие рынки в России отсутствуют, и причинами этого являются низкие объемы выпуска ценных бумаг, а также нехватка их различных классификаций и модификаций по сравнению с ценными бумагами западных стран. Но если в будущем будут созданы крупные и мелкие акционированные сектора в российской экономике, могут возникнуть несколько рынков внутри самих фондовых бирж.

Банковская система сыграла роль движущей силы в создании российского рынка ценных бумаг. Без активного участия российских коммерческих банков было бы невозможно размещение государственных ценных бумаг. Но наблюдается смещенность на рынок государственных ценных бумаг. А интенсивный рост рынка государственных ценных бумаг в последние годы и развитие корпоративного рынка ценных бумаг создает множество рабочих мест и требуются квалифицированные кадры. Банки, как наиболее мощные участники рынка ценных бумаг, ощутили кадровую проблему.

Можно отметить еще одну проблему банка - отсутствие во многих из них систем анализа фондового рынка, что связано с тем, что рынок ценных бумаг начинает работать в соответствии с рыночными законами. Однако ЦБ РФ начал реализацию программы раскрытия информации о ценных бумагах, выпускаемых коммерческими банками и о самих банках-эмитентах. Основанием явилось “Положение ЦБ РФ о порядке раскрытия информации о банках и других кредитных организациях - эмитентах ценных бумаг в Российской Федерации”, утвержденное письмом БР от 04. 08. 95 г. № 183. Поскольку без прозрачности фондового рынка трудно рассчитывать на приток средств населения, то фондовый рынок не может выполнять свои основные функции - трансформировать сбережения в инвестиции, в которых нуждается российская экономика. Раскрытие информации осуществляется через распространителей - информационные агенства, СМИ и другие организации.

Российские банки готовы развивать инфраструктуру рынка ценных бумаг, и проблема стабильности банковской системы не должна отодвигать на второй план задачи освоения российского фондового рынка, потому что именно банки должны стать движущей силой его развития, привлекать на него клиентов. Кроме банков проблема развития инфраструктуры российского рынка ценных бумаг должна решаться и другими путями, как, например, развитие организованной торговли. И уже сделаны первые шаги в этом направлении, т.е. торговля осуществляется через торговые системы, из которых самой популярной является Российская Торговая система (РТС), торгующая акциями трех видов: “голубыми фишками” (blue chips) - самые ликвидные, акциями “второго эшелона”- акции довольно известных на рынке компаний, неликвидными акциями.

Главной проблемой для банков на фондовом рынке является его фрагментарность. За 90-е годы достигнут значительный успех на рынке ценных бумаг. И хотелось бы отметить, что сейчас ситуация в различных сегментах рынка ценных бумаг неодинаковая. Есть хорошо организованный и четко регулируемый, хотя испытывающий затруднения, рынок государственных ценных бумаг. Есть относительно слабо развитый, но потенциально мощный рынок корпоративных ценных бумаг, который начинает работать, Это можно отметить по показателям операций с фондовыми ценностями на биржевом рынке России (таблица 4, см. приложение В). Есть и создающийся рынок коллективных инвесторов. Есть так же квазиценные бумаги нелицензированных финансовых компаний.

ЗАКЛЮЧЕНИЕ

В результате проведенной работы я сделала следующие выводы.

В первой части я выяснила, что ценная бумага - такая форма существования капитала, которая может передаваться вместо него самого, обращаться на рынке как товар и приносить доход; это документ удостоверяющий имущественные права. В связи с классификацией ценных бумаг выделяют акции, облигации, государственные ценные бумаги, депозитные и сберегательные сертификаты, чеки и коносаменты, а также вторичные и производные ценные бумаги.

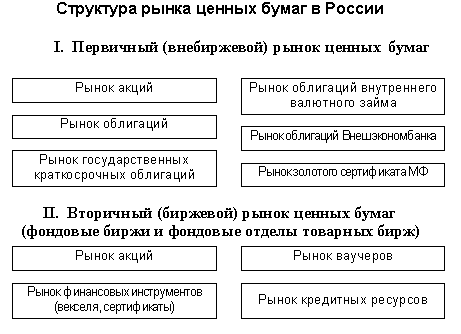

По второй части можно сделать вывод, что рынок ценных бумаг - это совокупность экономических отношений по поводу выпуска и обращения ценных бумаг между его участниками. Кроме того он обладает своеобразными функциями. Участниками рынка могут быть: государство, эмитенты, инвесторы, фондовые посредники, регистраторы, депозитарии, расчетно-клиринговые организации и инвестиционные фонды. Существует двойное регулирование рынка: государственное и со стороны профессиональных участников. Важную роль на рынке ценных бумаг играют банки, выступающие активным участником этого рынка как в роли эмитента, так и в роли инвестора.

В третьей части своей работы я рассмотрела историю развития российского рынка ценных бумаг и сегодняшние его проблемы, а также попробовала определить дальнейшие его пути развития.

Таким образом можно сделать заключительные выводы, что для успешного совершенствования рынка необходимо: во-первых повысить доверие к рынку ценных бумаг, во-вторых необходимо усовершенствовать законодательно-правовую базу, в-третьих необходима такая политика, которая бы позволила в короткие сроки завершить процесс приватизации, поскольку из опыта развитых стран видно, что акции АО играют большую роль на рынке ценных бумаг. В нашей же стране ведущая роль принадлежит государственным ценным бумагам. Есть еще один существенный момент - российский рынок ценных бумаг ощущает серьезную нехватку капиталовложений и есть проблема с привлечением иностранного капитала, и как уже было отмечено причиной этого является политико-экономическое состояние страны. И несмотря на все усилия Правительства и Министерства финансов, и банков российский рынок еще далек от мировых стандартов, потому что вся группа негативных факторов (а проблем развития рынка ценных бумаг и участия на них банков довольно-таки много) еще оказывает значительное влияние на его развитие

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ

1. Азимов Л. Конвертируемые облигации: банки идут первыми // Рынок ценных бумаг. -1996. - № 1. -с.7

2. Алехин Б.И. Виды ценных бумаг // ЭКО. - 1991. - № 11.

3. Алехин Б.И. Как работает рынок ценных бумаг? \\ ЭКО. - 1991. - № 12.

4. Андреев В. К. Правовое регулирование рынка ценных бумаг // Бухгалтерский учет. - 1997. - № 2. - с.56.

5. Афонина С. Особенности обращения государственных ценных бумаг // Аудитор.- 1995. -№ 5. - с.39.

6. Банковское дело: учебник / Под ред. О. И. Лаврушина - М., 1992.

7. Р. Р. Булатов. Деятельность коммерческих банков на фондовом рынке // Деньги и кредит. - 1996. - № 11. - с.41.

8. Ж. Габриелян, С. Куприянов. Маркет-мейкерство на рынке акций: задачи, возможности и проблемы // Рынок ценных бумаг. - 1997. - № 10. - с.15.

9. Государственное регулирование рынка ценных бумаг: институциональная структура // Экономика и жизнь. - 1994. - № 38.

10. Гражданский кодекс Российской Федерации. Части первая и вторая. - М.: “Спартак”, 1996.

11. Долинская В. Кредитные организации на рынке ценных бумаг // Рынок ценных бумаг. - 1997. - № 1. - с.49.

12. Златкис Б. И. Рынок ценных бумаг: итоги, планы // Финансы. - 1997. - № 2. - с.3.

13. Каратуев А. Г, Муниципальные ценные бумаги в России // Финансы. - 1997. - № 2. -с.11

14. Козлов А. А. Организация выпуска и обращения государственных краткосрочных облигаций (проект) // Деньги и кредит. - 1993. - № 3. - с.9.

15. Козлов А. О роли Банка России в развитии рынка ценных бумаг // Рынок ценных бумаг. - 1996. - № 7.

16. Крылова М. Ценная бумага вещь, документ или совокупность прав? // Рынок ценных бумаг. - 1997. - № 2. - с.60.

17. Лысихин И. Закон “О рынке ценных бумаг “: на пересечения принципов и интересов // Рынок ценных бумаг. - 1996. - № 7.

18. Т. Любенцова. Пролонгирование государственной задолженности - не роскошь, а необходимость // Рынок ценных бумаг. - 1997. - № 9. - с.24.

19. Машина М. В. Фондовая биржа, или как взойти на вершину пирамиды. -М.: Международные отношения, 1993.

20. Обеспечение Банком России раскрытия информации на рынке ценных бумаг (пресс-релиз) // Деньги и кредит. - 1995. - № 9. - с.66.

21. Н. Редькин. Маркет-мейкер - фундамент рынка // Рынок ценных бумаг. - 1997. - № 10.

22. Е. Руднева. Эмиссия корпоративных ценных бумаг // Финансовая газета. - 1997. - № 27.

23. Рынок ценных бумаг: учебник / Под ред. В. А. Галанова, А. И. Басова. - М.: Финансы и статистика, 1996.

24. А. Рыбников, А. Жемчугов. Еврооблигации - катализатор экономического роста? // Рынок ценных бумаг. - 1997. - № 23.

25. Сажина М. А. Формирование рынка ценных бумаг в России // Финансы. - 1997. - № 10.

26. Серебрякова Л. А. Мировой опыт регулирования рынка ценных бумаг // Финансы. - 1996 - № 1. - с.10.

27. Сидельникова Л. Операции банков с ценными бумагами // Аудитор. - 1997. - № 1.

28. Состояние и проблемы развитие рынка ценных бумаг в России // Деньги и кредит. -1997. - № 7.

29. Статистическое обозрение. - 1997. - № 1, № 2.

30. Финансы. Денежное обращение, Кредит: учебник / Под ред. Л. А. Дробозиной. - М.: Финансы, 1997.

31. Хакамада И. Противоречия между законодательными актами, регулирующими рынок ценных бумаг. Пути их устранения // Финансовый Бизнес. - 1997. - № 2.

32. Хинкин П. Саморегулирование на рынке ценных бумаг // Рынок ценных бумаг. - 1997. - № 17. - с.7.

33. Чалдаева Л. Килячков А. Ценные бумаги, эмитируемые банки // Финансовый бизнес. -1996. - № 9. - с.50.

ПРИЛОЖЕНИЕ В

Таблица 1. Классификация видов облигаций.

| Признак классификации | Вид облигаций | Разновидность облигаций | Характеристика |

| 1. Эмитент | государственные | ||

| муниципальные | |||

| облигации корпораций | |||

| иностранные | |||

| 2. Сроки, на которые выпускается займ | с некоторой оговоренной датой погашения | краткосрочные | |

| долгосрочные | |||

| среденесрочные | |||

| без фиксированного срока погашения | бессрочные или непогашенные | ||

| отзывные | могут быть востребованы эмитентом до срока погашения | ||

| с правом погашения | предоставляют инвестору право на возврат облигации до срока погашения | ||

| продлеваемые | позволяют инвестору продлить срок погашения | ||

| отсроченные | дают право на отсрочку погашения | ||

| 3. Порядок владения | именные | права владения подтверждаются внесением имени владельца в текст облигации и в книгу реестра | |

| на предъявителя | права владения подтверждаются простым предъявлением | ||

| 4. Цели облигационного займа | обычные | для рефинансирования имеющихся задолженностей и привлечения дополнительных финансовых ресурсов | |

| целевые | средства от продажи идут на финансирование конкретных инвестиционных проектов и мероприятий | ||

| 5. Способ размещения | свободноразмещаемые | ||

| займы | имеют принудительный порядок размещения | ||

| 6. Форма возмещения позаимственных сумм | с возмещением в денежной форме | ||

| натуральные | например, облигации хлебных займов СССР 20-х г. | ||

| 7. Метод погашения | разовым платежом | ||

| с распределением по времени | |||

| с последовательным погашением фиксированной доли общего количества облигаций | |||

| 8. Выплаты эмитента по облигационному займу | только процентов | ||

| облигации с нулевым купоном | лишь возвращается капитал по номинальной стоимости | ||

| проценты не выплачиваются до погашения | при погашении выплачивается номинальная стоимость и совокупный процентный доход | ||

| доходные или реорганизационные | возвращается капитал по номинальной стоимости, а выплата процентов не гарантируют | ||

| 9. Способ выплаты купонного дохода | с фиксированной купонной ставкой | ||

| с плавающей купонной ставкой | в зависимости от уровня ссудного процента | ||

| с равномерно возрастающей ставкой | в условиях инфляции | ||

| с минимальным купоном | рыночная цена меньше номинальной, а доход - в момент погашения по номиналу | ||

| с оплатой по выбору | |||

| смешанного типа | |||

| 10. Характер обращения | неконвертируемые | ||

| конвертируемые | |||

| 11. Обеспечение | залогом | физическими активами (закладные и второзакладные) | |

| фондовых бумаг | |||

| пула закладных (ипотек) | |||

| необеспеченные залогом | “добросовестностью” компаний | ||

| под конкретный вид доходов эмитента | |||

| под конкретный инвестиционный проект | |||

| гарантированные | гарантии других компаний | ||

| с переданной ответственностью | |||

| с распределенной ответственностью | |||

| застрахованные | |||

| 12. Степень защищенности вложений | достойные инвестиций | надежные облигации, с твердой репутацией | |

| макулатурные | носят спекулятивный характер, сопряжены с высоким риском |

Таблица 2. Классификация видов государственных ценных бумаг

| Признак классификации | Вид ценных бумаг | разновидность ценных бумаг |

| 1. Вид эмитента | ценные бумаги центрального правительства | |

| муниципальные | ||

| ценные бумаги государственных учреждений | ||

| ценные бумаги, которым присвоен статус государственных | ||

| 2. Форма обращаемости | рыночные | |

| нерыночные | ||

| 3. Сроки обращаемости | краткосрочные (до 1 года) | |

| среднесрочные (1-10 лет) | ||

| долгосрочные (свыше 10 лет) | ||

| 4. Способ выплаты (получения) доходов | процентные | с фиксированной процентной ставкой |

| с плавающей ставок | ||

| со ступенчатой ставкой | ||

| дисконтные | ||

| индексируемые | ||

| выигрышные | ||

| комбинированные |

Таблица 3. Классификация видов рынков ценных бумаг

| Признак классификации | Вид рынка | Характеристика |

| 1. Охватываемая территория | национальный | |

| международный | ||

| региональный | ||

| 2. Размещение ценных бумаг | первичный (внебиржевой) | приобретение ценных бумаг их первыми владельцами; первая стадия процесса реализации ценной бумаги; первое появление ценной бумаги на рынке, обставленное определенными правилами и требованиями. |

| вторичный (биржевой) | это торговля ценными бумагами на фондовых биржах, обращение ранее выпущенных ценных бумаг; совокупность всех актов покупки-продажи или других форм перехода ценной бумаги от одного владельца к другому в течение всего срока существования ценной бумаги. | |

| уличный | это торговля ценными бумагами, минуя фондовую биржу. | |

| 3. Вид обращающихся ценных бумаг | рынок конкретных видов ценных бумаг | |

| рынок корпоративных и государственных ценных бумаг | ||

| рынок производных ценных бумаг | ||

| 4. Срок обращаемости бумаг | краткосрочный | |

| среднесрочный | ||

| долгосрочный | ||

| 5. Организация рынка | организованный | это обращение ценных бумаг на основе твердоустойчивых правил между лицензированными профессиональными посредниками - участниками рынка по поручению других участников рынка. |

| неорганизованный | это обращение ценных бумаг без соблюдения единых для всех участников рынка правил. | |

| 6. Срок исполнения сделок | кассовый | рынок с немедленным исполнением сделок в течение 1-2 рабочих дней. |

| срочный | рынок, на котором заключаются разнообразные по виду сделки со сроками исполнения, превышающим 2 рабочих дня. | |

| 7. Технологическое оснащение | традиционный | |

| компьютеризованный |

[T1]

Похожие работы

... в качестве платежного средства. Возникли и другие инструменты, удостоверяющие движение товаров (коносаменты, закладные документы и т.д.). Однако настоящим прорывом в формировании рынка ценных бумаг явились акционерные общества. В условиях капиталистического способа производства наблюдается противоречие между тенденцией ко все большему расширению предприятий и ограниченностью индивидуальных ...

... достиг нескольких сотен млрд. руб. Однако этот объем включал не только сами ценные бумаги, но и финансовые инструменты и кредитные ресурсы. Положительной стороной становления российского рынка ценных бумаг являлся рост профессионализма кадров фондовых бирж и брокерских компаний, освоение новых видов ценных бумаг, улучшение технической оснащенности фондовых бирж. Несколько бирж организовали ...

... главах, мы можем выделить следующие ключевые проблемы эмитентов, которые требуют первоочередного решения: · преодоление негативно влияющих внешних факторов, сдерживающих развитие эмитентов на рынке ценных бумаг, в частности экономическая и социальная нестабильность, а также инфляция, которая оказывает своё влияние даже при невысоком уровне; · целевая переориентация эмитентов на рынке ...

... которых в соответствующем периоде осуществляется за счет процентных платежей по закладным, которыми располагает компания, выпустившая эти облигации. Глава 2. Банковские операции с ценными бумагами.Банки осуществляют на рынке ценных бумаг деятельность в качестве финансовых посредников и профессиональных участников. Как финансовые посредники банки приобретают ценные бумаги с целью извлечения доходов ...

0 комментариев