Навигация

Договор страхования: правовое регулирование и практическое применение

Введение.......................................................................................................................................................................................... 2

Форма и условия договора страхования.......................................................................................................... 2

Страховой полис и правила страхования....................................................................................................... 5

Виды договоров страхования..................................................................................................................................... 7

1. Договорные отношения при обязательном страховании................................................................................... 8

2. Договор личного страхования....................................................................................................................................... 12

3. Договор имущественного страхования.................................................................................................................... 14

4. Договор страхования ответственности.................................................................................................................... 16

Изменение и прекращение договора страхования............................................................................... 18

Споры по договору страхования........................................................................................................................... 21

Заключение................................................................................................................................................................................ 28

Список литературы............................................................................................................................................................. 29

Введение.

В нашей стране практика страхования имеет достаточно большую историю. Однако в связи с переходом к рыночной экономике страхование претерпело большое количество изменений. Эти изменения исходят от изменений действующего законодательства, которое продолжает совершенствоваться и по сей день. Страхование стало коммерческим видом деятельности, регулируемым гражданским правом.

Установление гражданских прав и обязанностей в сфере страхования, как и в сфере других форм бизнеса, осуществляется посредством сделок между гражданами и юридическими лицами. Основным юридическим фактом, из которого возникают обязательственные правоотношения участников сделки по поводу страхования, безусловно, является договор (договор страхования).

В данной курсовой работе рассматривается договор страхования как основной документ, порождающий отношения между страхователем и страховщиком, с точки зрения норм российского права, а также с точки зрения практического применения. Рассмотрение касается формы и условий договора, моментов его заключения, изменения и расторжения, видов договоров страхования, а также судебных разбирательств.

Форма и условия договора страхования.Договор страхования является юридическим фактом, порождающим страховое обязательство. Договор страхования, или страховой договор, — это соглашение между страхователем и страховщиком о том, что страховщик обязуется при страховом случае произвести страховую выплату страхователю или иному лицу, в пользу которого заключен договор страхования, а страхователь обязуется уплатить страховые взносы (страховую премию) в установленные сроки.

Договор страхования, как и любой иной договор, совершается в результате взаимного согласия сторон, совпадения их воль и волеизъявлении. При этом соглашение должно быть достигнуто по всем существенным условиям договора и выражено в требуемой законодателем форме. Страховые компании при заключении договоров страхования со своими клиентами обычно применяют разработанные ими стандартные формы договоров по отдельным видам страхования. Такие договоры чаще всего отражают условия правил страхования, на основании которых страховщики вправе заключать страховые договоры в соответствии с выданной Росстрахнадзором лицензией.

До принятия Государственной Думой Закона "О внесении изменений и дополнений в Закон РФ "О страховании" от 31.12.97 г. форма и условия страхового договора регламентировались Гражданским Кодексом и Законом "О страховании". Вышеупомянутый закон отменил главу о договоре страхования. Гражданский кодекс подходит к определению договора страхования следующим образом: во-первых, в нем перечисляются нормы, общие для всех сделок и договоров, а потому обязательные и для договоров страхования. Во-вторых, вторая часть ГК содержит главу "Страхование" (№48), в котором дополнительно оговариваются условия отдельно для каждого вида страхования.

Договор страхования, как любая сделка, должен отвечать общим условиям действительности сделок, предусмотренным гражданским законодательством Российской федерации. Российское законодательство устанавливает специальные требования к форме договора страхования: он должен быть заключен письменно (ст. 940 ГК РФ). Это означает, что договор страхования может быть заключен как путем составления одного документа, подписанного сторонами, так и путем обмена документами посредством почтовой, телеграфной, телетайпной, телефонной, электронной или иной связи, позволяющей достоверно установить, что документ исходит от стороны по договору (ст. 434 ГК РФ). Согласно новому Гражданскому Кодексу письменная форма договора считается соблюденной, если на письменное предложение одной из сторон заключить договор (оферту) другая сторона вместо письменного ответа совершила действия, которые она должна была совершить в соответствии с предлагаемым ей договором: например, уплатила соответствующую сумму денег (страховую премию) и т.п. – такие действия будут считаться согласием заключить договор (акцептом) (ч. 3 ст. 434, ст. 438 ГК РФ).

Следует иметь в виду, что не всякое предложение страховой компаний заключить договор можно расценивать как оферту: так, реклама и иные предложения, адресованные неопределенному кругу лиц, не могут считаться офертой, так как законодательство рассматривает такую рекламу лишь как приглашение делать оферты (ст. 437 ГК РФ). Однако если рекламное предложение содержит все существенные условия договора страхования и в нем явно усматривается воля страховой компании, делающей такое предложение, заключить договор на указанных условиях с любым, кто отзовется, такое предложение считается офертой (так называемой публичной офертой).

Следует отметить, что согласно ст. 927 ГК РФ договор личного страхования относится к публичным договорам. Это означает, что страховщик обязан заключать такой договор с каждым, кто к нему обратится (ст. 426 ГК РФ).

Гражданский кодекс допускает заключение договора страхования путем «вручения страховщиком страхователю на основании его письменного или устного заявления страхового полиса (свидетельства, сертификата, квитанций), подписанного страховщиком» (ч. 2 ст. 940 ГК РФ). В этом случае волеизъявление страхователя подтверждается принятием им от страховщика указанных документов.

Различный подход к формам заключения договора страхования объясняется, во-первых, особенностями видов страхования (так, пассажиру, заключившему договор страхования от несчастных случаев на время поездки, достаточно выдать только полис, в то время как страхователю финансового риска потребуется не краткий полис, а подробный договор), а во-вторых, традициями страховой компании либо потребностями самих страхователей. В любом случае, какими бы ни были комбинации всех вышеуказанных документов, договор страхования будет считаться заключенным только тогда, когда стороны достигли соглашения по всем существенным условиям договора и выразили его в требуемой законом форме.

Статья 432 ГК РФ гласит, что договор считается заключенным, если между сторонами достигнуто соглашение по всем существенным условиям договора. Существенными условиями договора страхования являются условия, без которых страховой договор невозможен как таковой. Ст. 942 ГК РФ указывает: при заключении договора имущественного страхования между страхователем и страховщиком должно быть достигнуто соглашение:

1) об определенном имуществе либо ином имущественном интересе, являющемся объектом страхования;

2) о характере события, на случай наступления которого осуществляется страхование (страхового случая);

3) о размере страховой суммы;

4) о сроке действия договора.

При заключении договора личного страхования между страхователем и страховщиком должно быть достигнуто соглашение:

1) о застрахованном лице;

2) о характере события, на случай наступления которого в жизни застрахованного лица осуществляется страхование (страхового случая);

3) о размере страховой суммы;

4) о сроке действия договора.

Юридическое значение существенных условий состоит в том, что отсутствие хотя бы одного такого условия не позволяет считать договор заключенным. К числу существенных относятся и условия, на согласовании которых настаивает одна из сторон. Несущественными можно считать, например, такие условия:

1) размер страховых платежей;

2) порядок уплаты страховых взносов;

3) последствия неуплаты взносов;

4) порядок вступления договора в силу;

5) порядок определения ущерба, выплаты страховой суммы и т.д.

Существует одна легко исправимая ошибка, которую приходится встречать в договорах страхования. Как правило, они типовые, т.е. текст договора разработан заранее и оставлены пустые места для конкретизации некоторых условий. Эти пустые места, без сомнения, как раз и являются теми условиями, относительно которых по заявлению одной стороны – в данном случае страховщика – должно быть достигнуто соглашение. Во многих договорах некоторые из этих пустых мест не заполнены или поставлен прочерк, из которого трудно понять волеизъявление сторон. Эта небрежность при желании легко может стать основанием для признания договора незаключенным.

Два существенных условия договора страхования являются источником весьма неприятных ошибок. Это объект имущественного страхования и характер страхового случая. Страховщики не всегда заботятся о том, чтобы эти условия были описаны в договоре с полной определенностью, исключающей различные толкования. Например, при страховании магазина от пожара в объекте страхования указывают "помещение магазина". Входит ли в это понятие также склад магазина, расположенный в другой части здания? Такая неточность вполне может стать источником спора о выплате. Или при страховании невозврата кредита, описывая страховой случай, указывают: "невозврат кредита по кредитному договору №_____". Входит ли сюда и невозврат процентов по договору? Известны случаи, когда из-за такой неточности налоговая инспекция посчитала, что невозврат процентов не являлся страховым случаем. Соответствующая часть выплаты была включена в налогооблагаемую прибыль, и были применены санкции.

Особая конструкция договора страхования – это трехсторонний договор, заключенный в пользу выгодоприобретателя. Закон о страховании практически не накладывал ограничений на возможность страхователя назначить в договоре выгодоприобретателя или заменить его, застраховать не свой интерес, а чужой (застрахованного лица) или заменить застрахованное лицо. Гражданский Кодекс вводит правила, сводка которых дана в следующих таблицах:

СВОДНАЯ ТАБЛИЦА ВОЗМОЖНОСТИ УЧАСТИЯ ТРЕТЬИХ ЛИЦ В ДОГОВОРЕ СТРАХОВАНИЯ

| Вид договора страхования | Незастрахованный выгодоприобретатель | Застрахованный выгодоприобретатель | Застрахованный невыгодоприобретатель |

| Имущество | Возможно | Возможно | Невозможно |

| Ответственность за вред | Назначен законом | Невозможно | Возможно |

| Ответственность по договору | Назначен законом | Невозможно | Невозможно |

| Предпринимательский риск | Невозможно | Невозможно | Невозможно |

| Личное | Возможно с письменного согласия застрахованного | Возможно | Возможно с письменного согласия застрахованного |

СВОДНАЯ ТАБЛИЦА ВОЗМОЖНОСТИ ЗАМЕНЫ СТРАХОВАТЕЛЕМ ТРЕТЬИХ ЛИЦ В ДОГОВОРЕ СТРАХОВАНИЯ

| Вид договора страхования | Незастрахованный выгодоприобретатель | Застрахованный выгодоприобретатель | Застрахованный невыгодоприобретатель |

| Имущество | Возможно | Возможно | Отсутствует в договоре |

| Ответственность за вред | Невозможно | Отсутствует в договоре | Возможно |

| Ответственность по договору | Невозможно | Отсутствует в договоре | Отсутствует в договоре |

| Предпринимательский риск | Отсутствует в договоре | Отсутствует в договоре | Отсутствует в договоре |

| Личное | Возможно с согласия застрахованного | Возможно с согласия застрахованного | Возможно с согласия застрахованного |

Следует помнить, что выплата не тому лицу, которое назначено выгодоприобретателем, незаконна, выплата третьему лицу, если оно не назначено выгодоприобретателем, также незаконна. Есть хороший пример последнего из приведенных нарушений. Как известно, ответственность за вред, причиненный автомашиной, несет ее владелец, а не водитель. На многих автопредприятиях не предприятия, а водители страхуют эту ответственность. В договоре, естественно, указывается, что страхователем является водитель, а застрахованным лицом – предприятие, так как у него возникает ответственность. Однако при дорожно-транспортных происшествиях иногда случается, что вред потерпевшему причиняется не только в результате использования автомашины, но и действиями самого водителя по отношению к потерпевшему лично или к его автомашине. Страховщики возмещают весь причиненный вред, но вред, причиненный водителем, в данном случае возмещению не подлежит, так как не его ответственность застрахована.

Страховой полис и правила страхования.Используемые в страховом деле полисы (страховые свидетельства, сертификаты) придают своеобразие форме договора страхования. Страховые полисы, как правило, отличаются оригинальным оформлением, часто это специальные бланки на дорогой бумаге, с различными многоцветными сетками, водяными знаками и иными степенями защиты, что, впрочем, не является гарантией надежности полиса и устойчивого финансового положения страховой компании. Правовое значение страхового полиса в том, что он сочетает в себе значение документа, который придает договору письменную форму, выражает согласие страховщика на предложение страхователя заключить договор и служит доказательством заключения страхового договора.

В отдельных видах страхования страховой полис является единственным документом, свидетельствующим о заключении договора страхования (например, договоры страхования багажа и т.п.). В таких случаях полис обычно содержит основные условия страхования, зачастую на оборотной стороне полиса печатаются мелким шрифтом правила страхования (иногда не полный текст, а их краткое изложение). Вот примерный текст страхового полиса для страхования жизни:

|

614324, г. Екатеринбург, ул. Челюскинцев, 54 серия С-2 № 223004 СТРАХОВОЙ ПОЛИС Выдан Федорову Петру Сергеевичу, ул. Крановщиков 54-2, тел. 54-82-13 (Ф. И. О., адрес, телефон) На условиях Правил страхования жизни Nо. 3 от 20.08.97 г., прилагаемых к настоящему полису, заключен договор страхования жизни. Страхователь: ПАТП №13, ул. Фрезеровщиков, 3. (ф. и. о. или наименование, адрес) Страховая сумма: 50 000 (Пятьдесят тысяч) рублей. (прописью и цифрами) Страховая премия: 1200 (Одна тысяча двести) рублей. (прописью и цифрами) Порядок внесения страховой премии: раз в квартал не позднее пятого числа равными взносами по 300 рублей. Или Nо. п/п Размер страхового взноса Срок внесения 1. 500 рублей 1 квартал 2. 350 рублей 2 квартал 3. 200 рублей 3 квартал 4. 150 рублей 4 квартал | Страховые случаи: 1. Травма, полученная застрахованным в результате несчастного случая. 2. Случайное острое отравление промышленными химическими веществами. 3. Случайные переломы, ожоги, разрывы (ранения) органов, их удаление, явившееся результатом травмы. 4. Смерть застрахованного лица в период действия договора страхования от страхового события. 5. Смерть застрахованного лица в течение года со дня страхового события, происшедшего в период действия договора страхования, явившаяся его следствием. Срок действия договора: с 01.01.98 г. по 31.12.98 г. Настоящий договор может быть изменен или прекращен в порядке, устанавливаемом законом и Правилами страхования. Подписи сторон: Страховщик ________________________ Страхователь ________________________ Правила страхования мне вручены: _________________ |

Существует такое понятие, как генеральный полис. По генеральному полису, как правило, страхуются грузы, транспортируемые партиями (частями), товары и другое имущество, когда систематическое страхование разных партий однородного имущества (товаров, грузов и т.п.) осуществляется в течение определенного срока на сходных условиях. Например, на весь застрахованный груз страховщиком выдается генеральный полис, а по отдельным партиям (частям, отправкам) груза, подпадающим под действие генерального полиса, страхователю по его требованию могут быть выданы полисы или страховые сертификаты (ч. 3 ст. 941 ГК РФ).

По генеральному полису могут быть застрахованы все или известного рода грузы, которые страхователь получает или отправляет в течение определенного срока. Например, при заключении договора страхования страхователь не знает точно, когда и какая партия (часть) груза будет перевозиться, однако для всех таких партий перевозимого груза условия страхования будут одинаковы. В этом случае выдача полиса по каждой партии груза нецелесообразна, и страхователю выдается генеральный полис, действие которого будет распространяться на все партии груза, отправленные в оговоренный срок. Оговорены могут быть также виды груза, пути его следования, условия транспортировки и иные условия, четко устанавливающие «попадание» партии груза под действие генерального полиса. На каждую партию груза, подпадающую под действие генерального полиса, страховщиком могут быть выданы страховые полисы. Однако они необязательны и выдаются чаще всего по требованию страхователя.

Так как страховщик не знает при заключении такого страхового договора многих необходимых для отслеживания риска сведений, во избежание злоупотреблений со стороны страхователя страховщик обязывает его предоставлять их немедленно, как только они станут ему известны. В соответствии с ч. 2 ст. 941 ГК РФ страхователь обязан в отношении каждой партии имущества (груза, товара), подпадающей под действие генерального полиса, «сообщать страховщику обусловленные таким полисом сведения в предусмотренный им срок, а если он не предусмотрен, немедленно по их получении. Страхователь не освобождается от этой обязанности, даже если к моменту получения таких сведений возможность убытков, подлежащих возмещению страховщиком, уже миновала».

Если в содержании генерального полиса и полиса, выданного на конкретную партию груза (товара и т. п.), имеются расхождения, то действуют условия отнюдь не генерального полиса: «В случае несоответствия содержания страхового полиса генеральному полису предпочтение отдается страховому полису» (ч. 3 ст. 941 ГК РФ).

Новый Гражданский кодекс вводит в отечественное страхование так называемый «предъявительский» полис. Известный международной практике полис на предъявителя может быть выдан страховщиком при заключении договора страхования имущества в пользу выгодоприобретателя, имя (наименование) которого в полисе (и договоре) не указывается. Договоры страхования в пользу третьего лица, которое не указано в договоре, применяются обычно при страховании грузов. При осуществлении страхователем или выгодоприобретателем прав по такому договору необходимо представить этот полис страховщику (ст. 930 ГК РФ).

Фактически, страховыми полисами могут также служить легитимационные знаки, например, билеты на самолет, поезд или автобус. При наступлении страхового случая в пути пассажир может обратиться в страховую фирму, которая заключила договор с компанией, занимающейся пассажирскими перевозками, и, предъявив соответствующий билет, иметь право на получение страхового возмещения. Страховой сбор при этом включается в стоимость билета.

Не всегда все условия сделки между страхователем и страховщиком оговариваются в договоре и полисе. Законодателем допускается возможность определения условий, на которых заключается договор страхования в специально разработанных стандартных правилах страхования соответствующего вида, принятых, одобренных или утвержденных страховщиком либо объединением страховщиков (ст. 943 ГК РФ).

Новым Гражданским кодексом установлено: условия, содержащиеся в правилах страхования и не включенные в договор страхования (страховой полис), обязательны для страхователя (выгодоприобретателя), если в договоре (страховом полисе) прямо указывается на применение таких правил и сами правила изложены в одном документе с договором (страховым полисом), или на его оборотной стороне, или приложены к нему. В последнем случае вручение страхователю правил страхования должно быть удостоверено записью в договоре (полисе). Если правила страхования не излагаются в договоре страхования (на обороте полиса), а в договоре (полисе) отсутствует запись о вручении правил страхователю, в соответствии с ч. 2 ст. 943 ГК РФ это может расцениваться как необязательность выполнения страхователем (выгодоприобретателем) установленных правилами обязанностей. Но в целях защиты своих интересов страхователь (выгодоприобретатель) может ссылаться на правила страхования, даже если такие правила в силу изложенных выше положений (ч. 2 ст. 943 ГК РФ) для него необязательны.

Многие страховые компании не выдают страхователю на руки правила страхования, ограничиваясь тем, что страхователь знакомится с их текстом перед заключением договора страхования, о чем иногда делается отметка в договоре («с правилами... ознакомлен»). При наступившем страховом случае страхователю часто бывает сложно выполнить свои обязанности, так как он не помнит точно условия правил страхования: в течение какого срока следует направлять сообщение о страховом событии, какие действия можно поручить страховой компании и т. п. Определенные сложности могут возникнуть, когда страхователю необходимо оспорить отказ страховой компании выплатить страховое возмещение. Поэтому при заключении договора страхования страхователь вправе потребовать, чтобы ему выдали правила страхования.

Cуществует одна распространенная ошибка, связанная с правилами страхования, о которой целесообразно упомянуть. Страховщики обычно пишут в договоре, что он заключен на основании правил страхования, но не считают нужным провести ту процедуру, которая оговорена в п. 2 ст. 943 ГК РФ, т.е. вручить эти правила страхователю и сделать запись об этом в договоре. При такой небрежности в оформлении договора правила страхования становятся обязательными для страховщика, но не обязательными для страхователя. Известен случай, когда недобросовестный, но юридически подготовленный страхователь воспользовался подобной ошибкой страховщика и разорил его, доказав в суде свое право на выплату в соответствии с правилами страхования, хотя сам страхователь и нарушил эти правила. Чтобы избежать подобной ошибки, целесообразно, в том случае, если в договоре есть упоминание о правилах страхования, прикладывать к договору эти правила и включать в текст договора такую запись: "Правила страхования такого-то вида являются неотъемлемой частью настоящего договора. Они вручены страхователю, который с ними ознакомлен и обязуется выполнять".

В страховой компании должен храниться контрольный экземпляр всех правил страхования с отметкой Росстрахнадзора, свидетельствующей о выданной лицензии-разрешении на право работать именно на условиях этих правил. Специальное разрешение выдается Росстрахнадзором и на изменения текста, правил страхования, касающиеся существенных условий страхования, в частности объектов страхования и объема обязательств страховщика. Если страховая компания ссылается на изменения (дополнения) правил, внесенные уже после заключения договора с клиентом, то на договор они не влияют.

Правила страхования могут состоять из следующих глав:

1. Страхователи. В ней оговаривается круг лиц, с которыми фирма может заключить договор страхования (например, она может не заключать договор страхования жизни с лицами, возраст которых превышает определенное количество лет, лицами, являющихся инвалидами I и II группы, больными онкологическими, хроническими сердечно-сосудистыми заболеваниями, СПИДом и т.д.).

2. Объекты страхования. Оговаривается, имущество, жизнь или ответственность страхователя является объектом страхования.

3. Страховые случаи. Приводится полный перечень страховых случаев.

4. Страховая сумма, страховые взносы, форма и порядок их уплаты.

5. Срок действия договора страхования. Речь идет не о конкретных датах – они будут указаны в договоре страхования – а о том, на какой срок возможно заключить договор (например, не менее трех лет).

6. Порядок заключения и оформления договора страхования. Оговаривается, на основании чего заключается договор (например, на основании заявления страхователя), выдается ли страховой полис, когда вступает в силу заключенный договор.

7. Права и обязанности сторон.

8. Прекращение договора страхования.

9. Порядок осуществления страховых выплат по договору страхования.

10. Документы, представляемые страховщику при наступлении страхового случая.

11. Документы, представляемые в случае досрочного расторжения договора страхования.

12. Порядок разрешения споров.

Таким образом, в практике страховых компаний применяются различные документы, свидетельствующие о заключении договора страхования: заявление страхователя, страховое свидетельство (полис, сертификат, генеральный полис с приложением к нему отдельных полисов), анкета-заявка страхователя, договор страхования как единый документ, подписанный сторонами, правила страхования. Комбинации таких документов, которые могут присутствовать в договоре страхования, бывают самыми различными: от маленького полиса-бланка (например, при страховании пассажиров) до выдачи страхователю полиса, правил и наряду с этим еще и подробного договора страхования.

Виды договоров страхования.Остановимся подробнее на отдельных видах страхования и рассмотрим особенности составления договоров каждого из этих видов. Виды страхования классифицируются следующим образом:

I. Обязательное страхование.

II. Добровольное страхование:

1) Личное страхование

2) Имущественное страхование.

3) Страхование ответственности.

1. Договорные отношения при обязательном страховании.Обязательное страхование применяется тогда, когда участие страховой организации в компенсации ущерба представляет общественный интерес. В этом случае степень свободы сторон договора страхования существенно ограничивается. Вместо права на заключение договора у страхователя появляется обязанность его заключить, а у страховщика – принять риск на страхование. Появление такого рода обязанностей возможно только в случаях, предусмотренных специальными федеральными законами, устанавливающими порядок и условия проведения видов обязательного страхования.

Понятно, что в условиях государственной монополии на страхование нет необходимости особым образом регламентировать порядок заключения и исполнения договора страхования, однако даже в условиях государственной монополии страховое правоотношение может возникнуть исключительно между реальными субъектами: страхователем и страховщиком. Очевидно, что вручение страхователю страхового свидетельства (полиса) означает заключение договора.

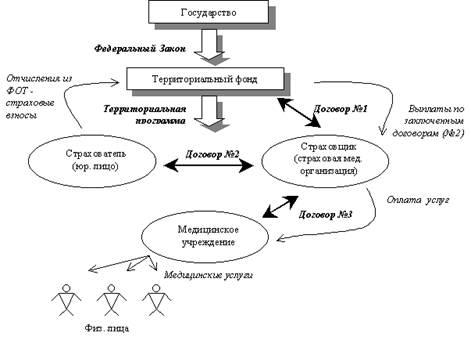

Наиболее ярким примером обязательного страхования является обязательное медицинское страхование, введенное в соответствии с Законом "О медицинском страховании граждан в Российской Федерации" от 28.06.91 г. Согласно Закону, гражданам при обращении в лечебные медицинские учреждения гарантируется получение медицинской помощи в соответствии с перечнем и объемом, установленными территориальными программами обязательного медицинского страхования.

Прежде всего, следует определиться с субъектами обязательного медицинского страхования:

ü страхователями выступают юридические лица, заключающие договоры страхования и уплачивающие страховые взносы: при страховании неработающего населения – государство в лице местных органов власти, при страховании работающего населения – юридические лица независимо от формы собственности и организационно-правовой формы;

ü застрахованные лица – физические лица, в пользу которых заключен договор страхования, т.е. все граждане России, а также иностранные граждане, постоянно проживающие не территории России;

ü страховщики – страховые медицинские организации, имеющие государственную лицензию на право проведения обязательного медицинского страхования;

ü а также, медицинские учреждения, имеющие лицензию на право оказания медицинской помощи и услуг в соответствии с территориальной программой обязательного медицинского страхования.

Систему обязательного медицинского страхования можно представить на следующей схеме:

Ниже приведем примерный текст Договора №1:

![]()

ТИПОВОЙ ДОГОВОР No._______

о совместной деятельности по введению обязательного

медицинского страхования (на территории ___ области)

г. _____________ "__"__________ 199_ г.

Филиал __________ фонда обязательного медицинского страхования), именуемый в дальнейшем "Филиал Фонда", в лице ________________, действующего на основании _____________; городское территориальное медицинское объединение, в лице _______________, действующее на основании ____________; Администрация города в лице ____________, действующая на основании Закона "О местном самоуправлении в РФ"; Акционерная страховая компания _________________, именуемая в дальнейшем "Страховщик" в лице ______________, действующего на основании __________, лицензия на право заниматься обязательным медицинским страхованием №____ от "__"________ 199_г. в целях реализации Законов РФ "О медицинском страховании граждан", "О внесении изменений и дополнений в Закон РФ", "О медицинском страховании граждан РФ", "О внесении изменений и дополнений в Закон РФ", Временных правил ОМС населения, заключили Договор о нижеследующем:

1. ПРЕДМЕТ ДОГОВОРА

1.1. Предметом Договора является осуществление совместной деятельности по введению в действие обязательного медицинского страхования (ОМС) населения __________ области на основе Закона РФ "О медицинском страховании граждан РФ" на условиях и по программе, утвержденной ______________(наименование государственного органа).

1.2. Сотрудничество сторон в рамках настоящего Договора распространяется на территорию __________________.

2. СОСТАВ РАБОТ ПРИ ВЫПОЛНЕНИИ ДОГОВОРА

2.1. Основываясь на перечисленных выше документах стороны создают:

- постоянно действующий городской координационный совет по введению ОМС из представителей сторон: Администрация города __________________, Филиал Фонда _________________, Городское территориальное медицинское объединение ____________________, Страховщик _____________________________;

- отрабатывают систему взаимодействия Филиала Фонда, Медицинских учреждений города, страховых медицинских организаций и городской администрации в условиях перехода к ОМС;

- готовят в медицинских учреждениях города необходимые условия для создания автоматизированных систем медицинской статистики, учет медицинских услуг и финансовых взаиморасчетов;

- приводят деятельность учреждений здравоохранения в соответствии с областной программой и "Временными правилами ОМС населения";

- совместно с областным фондом ОМС разрабатывают автоматизированную систему информационного обеспечения управления ОМС в городе.

3. ОБЯЗАТЕЛЬСТВА СТОРОН

3.1. Филиал Фонда ОМС города:

3.1.1. Обеспечивает все заинтересованные стороны законодательными, нормативными, информационно-справочными материалами, идущими по линии Федерального и территориального Фондов ОМС.

3.1.2. Обеспечивает финансирование деятельности сторон по подготовке лечебных учреждений города к работе в условиях ОМС, на основе календарно-финансового плана, согласованного с областным Фондом ОМС и являющегося неотъемлемым приложением к настоящему Договору.

3.1.3. Формирует банк данных плательщиков страховых взносов на ОМС, обеспечивает контроль за уплатой страхователями страховых платежей.

3.1.4. Участвует совместно с другими заинтересованными сторонами в разработке порядка определения дифференцированных подушевых нормативов финансирования ОМС и определении размера страхового взноса на медицинское страхование неработающего населения города в 199_ г. в соответствии с методиками областного фонда ОМС.

3.2. Администрация города:

3.2.1. Обеспечивает все заинтересованные стороны законодательными, нормативными, информационно-справочными материалами, поступающими по линии административных органов РФ, _____________ области и города.

3.2.2. Готовит на основе консультации с заинтересованными сторонами необходимые директивными и информационные документы по вопросам ОМС для исполнения (или сведения) руководителей предприятий, организаций и граждан города.

3.2.3. Формирует в соответствии со степенью готовности ОМС муниципальные органы управления здравоохранением.

3.2.4. Проводит работу по сбору, накоплению и корректировки списков неработающего населения и работников бюджетных организаций и предприятий.

3.2.5. Контролирует ход лицензирования и аккредитации лечебных учреждений, установление ими статуса самостоятельно хозяйствующих субъектов в системе ОМС.

3.3. Городское территориальное медицинское объединение (руководители лечебных учреждений города):

3.3.1. Знакомит заинтересованные стороны с законодательными документами, нормативными и информационными материалами по мере их ГУЗАМО.

3.3.2. Приводит деятельность медицинских учреждений в соответствие с городской и областной программой и временными правилами ОМС граждан.

3.3.3. Готовит в лечебных учреждениях города необходимые помещения для размещения и эффективного функционирования аппаратно-программных комплексов.

3.3.4. Ведет работу по ценообразованию медицинских услуг и определению объемов медицинской помощи, оказываемой за счет средств ОМС.

3.3.5. Участвует с другими заинтересованными сторонами в разработке (приобретении) необходимого программного продукта.

3.3.6. Вводит в состав штатной численности лечебного учреждения (предприятия) необходимый персонал для работы с аппаратно-программным комплексом и обеспечивает (совместно с другими сторонами) его подготовку для работы в системе ОМС.

3.3.7. Организует опытную эксплуатацию аппаратно-программных комплексов с последующим переводом в рабочий режим.

3.4. Страховщик:

3.4.1. Предоставляет имеющиеся в ее распоряжении организационно-методические, информационно-справочные, другие материалы и нормативные документы для решения определенных Договором задач.

3.4.2. Проводит маркетинговое исследование рынка технических и программных средств, обеспечивающих расчет всего комплекса административно-финансовых взаимодействий лечебных учреждений со страховой организацией, а также страховой организации с Филиалом Фонда.

3.4.3. Формирует по согласованию с областным Фондом ОМС требования к необходимому минимуму технических и программных средств для работы по ОМС.

3.4.4. По мере готовности разрабатывает порядок и организует выдачу страховых полисов по ОМС.

3.4.5. Формирует совместно с заинтересованными сторонами регистр застрахованных.

3.4.6. Производит ввод в эксплуатацию технических средств в лечебных учреждениях.

3.4.7. Производит установку и адаптацию программных средств в лечебных учреждениях.

3.4.8. Производит обучение персонала лечебных учреждений по работе на установленной технике с программными средствами.

3.4.9. В течение действия Договора проводит сопровождение технических и программных средств.

3.4.10. Готовит для предприятий-страхователей необходимые информационные материалы о переходе к работе в системе ОМС.

3.4.11. Проводит совместно с заинтересованными сторонами необходимую разъяснительную работу с населением города о системе ОМС.

4. ОТВЕТСТВЕННОСТЬ СТОРОН

4.1. Сторона, отказывающаяся от работы в рамках Договора, должна незамедлительно известить об этом другие стороны.

4.2. При возникновении споров по конкретным соглашениям между сторонами, принятых в рамках данного Договора, преимущественную силу имеют положения данного Договора.

5. СРОК ДЕЙСТВИЯ ДОГОВОРА

5.1. Настоящий Договор вступает в силу с момента его подписания до 31 декабря 199_г. с возможным последующим изменением и пролонгацией.

6. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

6.1. Если одно из положений Договора становится недействительным, то это не затрагивает действия остальных положений Договора.

6.2. Все изменения и дополнения к настоящему Договору оформляются в письменной форме и подписываются полномочными представителями сторон.

6.3. Настоящий Договор открыт для совместной деятельности других медицинских учреждений города и страховых медицинских организаций на основании решения городского координационного совета по введению ОМС.

6.4. Договор составлен в 4-х экземплярах, по одному экземпляру для каждой из сторон настоящего Договора.

7. ЮРИДИЧЕСКИЕ АДРЕСА СТОРОН

8. ПОДПИСИ СТОРОН:

![]()

Как видим, Договор определяет отношения между страховщиком и территориальным фондом, состав работ, ответственность и обязательства, связанные с проведением программы обязательного страхования граждан в конкретном регионе.

Кроме того, должен существовать договор между страхователем и страховщиком, без которого нереализуема программа страхования (Договор №2). Вот его типовой текст:

![]()

ТИПОВОЙ ДОГОВОР Nо.____

ОБЯЗАТЕЛЬНОГО МЕДИЦИНСКОГО СТРАХОВАНИЯ РАБОТАЮЩИХ ГРАЖДАН

г. _______________________ "__"_________ 19__ г.

Страховая медицинская организация ____________, действующая на основании лицензии Nо.___ от "__"________ 19__г.,

в лице ____________, действующего на основании Устава, именуемого в дальнейшем СТРАХОВЩИК, с одной Стороны, и __________(наименование предприятия) в лице ________________, действующего на основании ______________, именуемого в дальнейшем СТРАХОВАТЕЛЬ, с другой Стороны, заключили договор о нижеследующем:

I. ПРЕДМЕТ ДОГОВОРА ОБЯЗАТЕЛЬНОГО МЕДИЦИНСКОГО

СТРАХОВАНИЯ И ОБЯЗАННОСТИ СТОРОН

1. Страховщик принимает на себя обязательство организовывать и финансировать предоставление гражданам, включенным страхователем в списки застрахованных, медицинской помощи определенного объема и качества или иных услуг, с выдачей застрахованным страховых медицинских полисов установленного образца.

2. Объем медицинской помощи, предоставляемый застрахованным лицам в соответствии с настоящим договором, определяется утвержденной территориальной программой обязательного медицинского страхования населения.

Указанная программа и согласованный Сторонами перечень медицинских учреждений, оказывающих предусмотренные программой услуги, являются неотъемлемыми частями настоящего договора (Приложение).

3. Страхователь принимает на себя уплату страховых взносов на обязательное медицинское страхование работающих граждан в соответствии с Положением о порядке уплаты страховых взносов в Федеральный и территориальные фонды обязательного медицинского страхования, утвержденным постановлением Верховного Совета Российской Федерации 24 февраля 1993 г., и Инструкцией о порядке взимания и учета страховых взносов (платежей) на обязательное медицинское страхование, утвержденной постановлением Совета Министров - Правительства Российской Федерации от Nо.____.

4. Общая численность застрахованных на момент заключения договора составляет ___ человек.

5. Списки застрахованных лиц с указанием фамилии, имени, отчества, года рождения, пола, места работы, постоянного места жительства представляются страхователем страховщику в момент заключения договора.

6. Страхователь представляет страховщику в согласованные сроки полисы уволенных работников и списки вновь принятых работников.

Работники, поступившие на работу в период действия настоящего договора, считаются застрахованными с момента поступления на работу.

7. Страховщик обязуется выдать страховые медицинские полисы на каждое застрахованное лицо в течение 3 дней со дня заключения договора либо со дня представления списков вновь поступивших на работу.

8. Страховщик обязуется осуществлять контроль за качеством и объемом медицинских услуг, предоставляемых застрахованным лицам медицинскими учреждениями, перечень которых согласован Сторонами в соответствии с территориальной программой обязательного медицинского страхования.

II. РАЗМЕР, СРОКИ И ПОРЯДОК ВНЕСЕНИЯ СТРАХОВЫХ ВЗНОСОВ

9. Тариф страховых взносов на обязательное медицинское страхование согласно нормативным документам составляет в квартале ___ процентов по отношению к начисленной оплате труда по всем основаниям.

10. Страховые взносы уплачиваются ежемесячно перечислением (платежным поручением) процентов на ____________ (балансовый счет и другие реквизиты территориального фонда) и _________ процентов на ___________ (балансовый счет и другие реквизиты Федерального фонда обязательного медицинского страхования).

III. СРОК ДЕЙСТВИЯ ДОГОВОРА ОБЯЗАТЕЛЬНОГО МЕДИЦИНСКОГО СТРАХОВАНИЯ И ОСНОВАНИЯ ЕГО ПРЕКРАЩЕНИЯ

11. Договор страхования заключается на _____ срок и вступает в силу с момента его подписания.

12. Если ни одна из Сторон не заявит о прекращении договора не менее чем за до окончания срока, на который заключен договор, его действие продлевается каждый раз на этот же срок.

13. Договор обязательного медицинского страхования прекращается в случаях:

- истечения срока действия;

- ликвидации страхователя;

- ликвидации страховщика в порядке, установленном законодательными актами Российской Федерации;

- принятия судом решения о признании договора недействительным.

14. Договор страхования может быть прекращен досрочно по требованию страхователя или страховщика. О намерении досрочного прекращения договора Стороны обязаны уведомить друг друга не менее чем за 30 дней до предполагаемой даты прекращения договора, если договором не предусмотрено иное.

15. При утрате страхователем или страховщиком в период действия договора обязательного медицинского страхования прав юридического лица вследствие реорганизации права и обязанности по настоящему договору переходят к соответствующим правопреемникам.

IV. ОТВЕТСТВЕННОСТЬ СТОРОН

16. За несвоевременное или неполное перечисление страховых взносов страхователь несет ответственность в соответствии с Положением о порядке уплаты страховых взносов в Федеральный и территориальные фонды обязательного медицинского страхования и Инструкцией о порядке взимания и учета страховых взносов (платежей) на обязательное медицинское страхование.

17. В случаях отказа страховщика в предоставлении застрахованному лицу медицинской помощи, при неполном или некачественном ее оказании страховщик уплачивает страхователю штраф в размере ______________________ рублей (или в размере _______ процентов страхового взноса).

18. В случае нарушения сроков выдачи полисов застрахованным лицам страховщик уплачивает страхователю штраф в размере _______________ рублей (или _______ процентов страхового взноса).

V. ДОПОЛНИТЕЛЬНЫЕ УСЛОВИЯ

19. Действие страховых полисов, выданных в соответствии с настоящим договором, прекращается либо одновременно с прекращением действия договора, либо при увольнении застрахованного лица с места работы, либо в случае его смерти.

20. При увольнении работающего гражданина администрация предприятия обязана получить у него выданный ему полис и передать его страховщику в согласованные сроки.

При утрате полиса страховщик выдает его дубликат за дополнительную плату.

21. При причинении застрахованным лицом вреда своему здоровью вследствие нарушения предписанного ему медицинского режима страховщик вправе предъявить застрахованному лицу иск о возмещении расходов в пределах суммы, затраченной на оказание ему медицинской помощи.

22. Страхователь назначает из числа своих работников представителя для координации взаимоотношений по обязательному медицинскому страхованию, о чем сообщается страховщику и застрахованным лицам.

Представитель страхователя вправе получать страховые медицинские полисы (или их дубликаты) за застрахованных лиц.

Похожие работы

... где находится место жительства или основное место деятельности стороны, которая осуществляет исполнение, имеющее решающее значение для содержания договора (ст. 1211 ГК РФ). Российский законодатель предусматривает в п. 3 ст. 1211 ГК РФ специальные коллизионные привязки по основным видам внешнеэкономических сделок (например, закон продавца — в договоре купли-продажи, закон перевозчика — в договоре ...

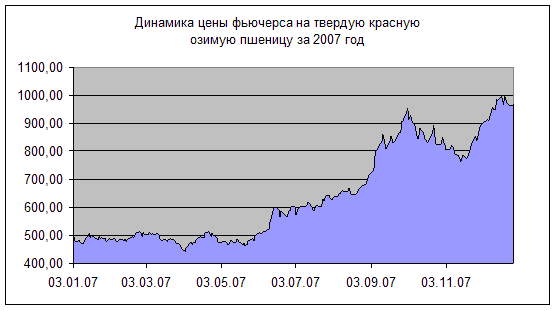

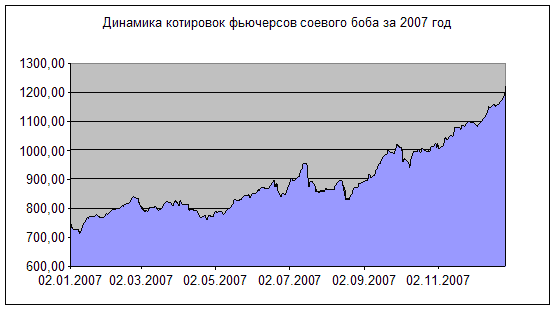

... еще одно удвоение цен на основные зерновые культуры (пшеницу, кукурузу и соевые бобы) после уже выросших более чем в 2 раза за последние 15 месяцев. 1.3 Правовое регулирование международных поставок зерна В изменяющихся условиях торговли, вводимых Соглашением об учреждении ВТО, с 1 июля 1995 года вошло в силу новое Международное соглашение по зерну при двух взаимосвязанных конвенциях, ...

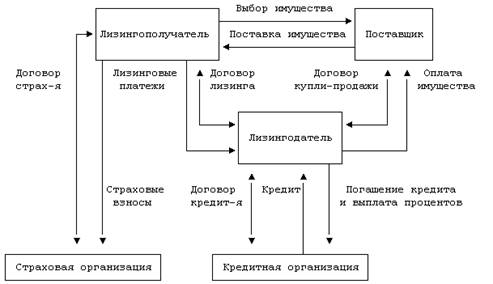

... и развитие лизинга обусловлено предоставлением государственной поддержки путем создания налоговых, инвестиционных и амортизационных льгот, а не с целью специального гражданско-правового регулирования [23, c.80]. Это означает, что лизинг - комплексный институт законодательства, который нельзя рассматривать и анализировать только с точки зрения гражданского права. Стабильность нормативно-правовой ...

... на то, что возможность страховщика принимать на страхование то или иное имущество (имущественный интерес), т.е. его правоспособность ограничена: страховая компания не вправе заключать договоры страхования видов имущества (имущественных интересов), которые не были включены в «отлицензированные» правила страхования. В конкретном страховом договоре можно наблюдать как комбинацию объектов ...

ЗАО "Страховая компания "Белая ладья",

ЗАО "Страховая компания "Белая ладья",

0 комментариев