Навигация

Доказательства, подтверждающие заключение договора страхования (заявление о страховании, страховой полис и т.д.);

1. доказательства, подтверждающие заключение договора страхования (заявление о страховании, страховой полис и т.д.);

2. доказательства, подтверждающие надлежащее оформление страхового случая истцом, в том числе свидетельствующие о размере страховой выплаты (заявление о страховой выплате, страховой акт, аварийный сертификат и т.п.);

3. доказательства, подтверждающие ненадлежащее осуществление или неосуществление страховщиком страховой выплаты (письменный отказ страховщика и др., если такие документы имеются у заявителя; в случае отсутствия таких доказательств факт неосуществления страховой выплаты сам по себе является доказательством).

После того, как все необходимые документы собраны, требуется составить исковое заявление и передать его в суд (арбитражный суд) в соответствии с подведомственностью и подсудностью дела.

При принятии судом спора к рассмотрению лицо, подавшее исковое заявление (страхователь или выгодоприобретатель), приобретает процессуальные права и обязанности истца, а страховая организация — процессуальные права и обязанности ответчика.

При рассмотрении дела в суде нужно иметь в виду, что вся деятельность участников гражданского и арбитражного процесса строго регламентирована законодательством. Все участники процесса имеют четко определенные законом права и обязанности, выходить за пределы которых в ходе процесса нельзя. Истцы, например, имеют право изменить основание или предмет иска, заключить мировую сделку с ответчиком. Ответчик в свою очередь может признать иск, согласиться на мировую сделку, предъявить встречный иск.

Далее необходимо отметить, что на объем процессуальных прав участников оказывает существенное влияние наличие или отсутствие заинтересованности в разрешении спора. Например, истец и ответчик являются сторонами искового производства, заинтересованными лицами, которые обладают в процессе наибольшими правами (за исключением, конечно, суда). Кроме них, в процессе могут участвовать и другие заинтересованные лица (например, лицо, к которому страховщик может при решении суда в пользу истца предъявить требования в порядке суброгации). В рассмотрении дела могут также участвовать и незаинтересованные лица (эксперты, переводчики и др.).

Рассмотрение дела ведется таким образом, что все требования его участников обращены не друг к другу, а только к суду (прямых процессуальных связей между истцом и ответчиком в процессе не существует; процесс построен так, что истец и ответчик общаются друг с другом через судей). Всегда необходимо иметь в виду, что некоторые действия нельзя совершить до того, как не совершены другие действия (например, жалоба может быть предъявлена только после вынесения решения).

В соответствии с процессуальным законодательством рассмотрение дела в суде первой инстанции проходит несколько стадий гражданского (или арбитражного) процесса и в строго определенной последовательности:

1) Возбуждение дела. На этой стадии истец передает исковое заявление в суд, судья это заявление принимает.

2) Подготовка дела. Судья, который принял заявление, рассматривает и подготавливает дело.

3) Судебное разбирательство. На этой стадии происходит открытый гражданский процесс по данному делу. В случае несогласия одной из сторон с вынесенным решением суда по жалобе этой стороны возможен пересмотр решения в кассационном (для общего суда) либо апелляционном и кассационном (для арбитражного суда) порядке. Если иск удовлетворен, процесс переходит в стадию исполнительного производства.

4) Исполнительное производство. На этой стадии вынесенное решение должно быть исполнено. При отказе ответчика от исполнения судебного решения судебный исполнитель должен привести это решение в жизнь принудительно на основании норм исполнительного производства.

После вступления судебного решения в законную силу взыскателю выдается исполнительный лист, подписанный судьей и заверенный гербовой печатью суда. Исполнительный лист на взыскание денежных средств направляется взыскателем банку или иному кредитному учреждению, а в остальных случаях судебному исполнителю (ст. 198 АПК РФ).

Для развития страхового рынка необходимы четкие и отлаженные механизмы урегулирования возникающих споров. Помимо общих и арбитражных судов споры, вытекающие из страховых правоотношений, рассматриваются также третейскими судами (ст. 35 Закона о страховании). Третейские суды бывают двух типов: постоянно действующие либо созданные самими спорящими сторонами специально для рассмотрения конкретного спора. Ввиду того, что опыт создания третейских судов для рассмотрения конкретных споров, связанных со страхованием, сейчас практически отсутствует, будем говорить о постоянно действующих третейских судах.

Отсутствие широкой практики третейских судов, осторожное отношение страхователей и страховщиков к ним – одна из причин того, что в страховые третейские суды обращаются за разрешением спора пока еще достаточно мало лиц. Вторая причина — это недостаточность информации, незнание основных принципов деятельности третейских судов, их возможностей. Не всем известны и преимущества рассмотрения спора в третейском суде, а также гарантии вынесения законного решения. Однако популярность постоянно действующих третейских судов заметно растет, так как их преимущества перед судами общей компетенции и арбитражными судами несомненны.

1) Во-первых, как показывает практика, третейские суды в основном специализируются на какой-либо отрасли (подотрасли) права, создаются при различных союзах, ассоциациях, объединениях, торгово-промышленных палатах и т.п. и ориентируются на постоянную клиентуру. В качестве третейских судей привлекаются, как правило, известные ученые и практики, высококвалифицированные юристы и иные специалисты, работающие над проблемами в конкретной области правоотношений. Известно, что для судей арбитражных и общих судов проблемы страхового и других подотраслей права зачастую бывают трудноразрешимы: в особо сложных случаях предпочтительнее обратиться за разрешением спора к специализирующимся в определенной области права юристам. Квалификация лиц, привлекаемых в качестве третейских судей, служит гарантией вынесения третейским судом законного и справедливого решения по самому сложному делу. Преимущество третейского суда также в том, что третейских судей (либо судью, единолично рассматривающего спор) могут назначить спорящие стороны.

2) Во-вторых, сроки рассмотрения дел в третейских судах, как правило, гораздо короче, чем в судах общей юрисдикции и арбитражных судах. Обычно сроки разрешения дела не превышают 2—3 недель (в зависимости от сложности дела). Споры разрешаются оперативно, а месяцами и годами длящиеся судебные тяжбы в третейских судах практически исключены.

3) В-третьих, важным фактором, побуждающим спорящие стороны обращаться в третейские суды, являются низкие судебные издержки. Третейский сбор постоянно действующих в настоящее время в России третейских судов, как правило, в несколько раз меньше установленной законом государственной пошлины: это либо установленный процент от соответствующей государственной пошлины, либо ставка, не превышающая 1-2 процента цены иска.

4) Наконец, немаловажное значение имеет немедленное вступление решения третейского суда в силу. Решения третейского суда не могут быть обжалованы в кассационном или надзорном порядке — такой возможности действующее законодательство не предусматривает. Лицам, которых настораживает невозможность обжалования решения третейского суда, нужно знать следующее: принудительное исполнение решения третейского суда осуществляется по исполнительному листу арбитражного суда. Если арбитражный суд, рассматривая заявление о выдаче такого исполнительного листа, установит, что решение третейского суда не соответствует законодательству либо принято по неисследованным материалам, то исполнительный лист арбитражным судом не выдается и дело передается на новое рассмотрение. Кроме этого, для стороны, против которой вынесено решение третейского суда, предусмотрены и такие гарантии: если арбитражный суд установит, что при рассмотрении спора в третейском суде сторона по каким-либо причинам не смогла представить свои объяснения или не была надлежащим образом извещена о дне разбирательства в третейском суде, арбитражный суд отказывает в выдаче исполнительного листа. Также отказывает арбитражный суд и в случаях, если третейским судом нарушена соответствующая соглашению сторон процедура рассмотрения спора, если спор должен был рассматриваться иными судьями и т.п. Все это позволяет говорить об определенном «контроле» арбитражного суда и служит дополнительными гарантиями для лиц, обращающихся в третейские суды.

В настоящее время образованы постоянно действующие суды и в области страхования. В 1994 г. образован третейский суд Ассоциации страхового права (ТС АСП). Третейскими судьями являются члены Ассоциации – юристы, специализирующиеся в области страхового права, в основном доктора и кандидаты юридических наук, профессора и доценты Института государства и права Академии наук России, МГУ, СпбГУ, УДН, и др., ведущие наряду с научной большую практическую деятельность в области права. В 1995 г. создан Страховой третейский (арбитражный) суд при Московской торгово-промышленной палате (СТАС МТПП) по инициативе Всероссийского союза страховщиков, который призван разрешать споры, связанные со страховой деятельностью.

Порядок организации и деятельности таких судов, а также порядок разрешения ими споров определяются правилами, утвержденными организациями, создавшими третейский суд. Под правилами понимаются положения, уставы, регламенты и другие документы, устанавливающие процедуру рассмотрения споров третейскими судами. Передавая возникший спор на рассмотрение постоянно действующего третейского суда, стороны фактически принимают процессуальный порядок рассмотрения спора, закрепленный правилами данного третейского суда.

Соглашение сторон о передаче спора третейскому суду должно быть заключено в виде оговорки в страховом договоре либо в виде отдельного соглашения. Такое соглашение заключается обязательно в письменной форме. При несоблюдении этих условии соглашение признается незаключенным.

Одним из наиболее важных вопросов при передаче спора в третейский суд является выбор третейских судей. Часто обращение в третейский суд обусловлено желанием сторон передать спор на рассмотрение лиц (либо лица), чья компетентность и неподкупность не вызывают сомнений. Порядок назначения (избрания) третейских судей определяется соответствующими правилами третейских судов. Как правило, это лица, включенные в список третейских судей данного третейского суда. Однако правилами может быть предусмотрено, что по желанию спорящей стороны в качестве третейского судьи может быть приглашено лицо, не включенное в такой список, в случае если такое лицо дало согласие исполнять обязанности третейского судьи.

Спор разрешается третейским судом в порядке, установленном правилами (регламентом, положением) данного третейского суда. Решение суда принимается в письменной форме и подписывается составом третейского суда, В решении суда указывается (наряду с обязательными формальными сведениями) не только содержание принятого решения, но и срок, и порядок его исполнения. Практика показывает, что наибольшее количество вопросов у лиц, желающих прибегнуть к помощи третейского суда, вызывает стадия исполнения решений данного суда, так как третейские суды не располагают собственным аппаратом или органом, способным осуществлять принудительное исполнение. Однако отсутствие подобного аппарата вовсе не означает, что решения третейского суда не имеют силы. Как говорилось выше, в случаях, когда решения третейского суда не исполняются добровольно, они подлежат принудительному исполнению с помощью созданного государством института судебных исполнителей.

Если ответчик в установленный третейским судом срок не исполнит решение добровольно, арбитражным судом, на территории которого находится третейский суд, выдается исполнительный лист на принудительное исполнение решения.

Заключение.В качестве выводов хотелось бы привести пожелания, касающиеся, с одной стороны, проблем законодательного регулирования страховой деятельности, а с другой стороны, грамотности и корректности использования этих законов на практике.

Безусловно, современная российская система права еще далека от совершенства. Основным документом, регулирующим систему страхования, является Гражданский Кодекс. В большинстве его статей имеется ссылка на федеральные законы и иные нормативные акты, которые должны окончательно расставлять все точки над "i". Однако часто требуемый нормативный акт просто отсутствует, что делает бессмысленной соответствующую норму ГК. Кроме того, разные законы часто противоречат друг другу, как, например происходило до исключения из Закона о страховании главы, касающейся страхового договора.

Можно привести примеры. Так, страхование ответственности за невозврат кредитов с 1 марта 1996 г. – запрещенный вид страхования, поскольку в соответствии с п.1 ст. 932 ГК РФ страхование ответственности за нарушение договора возможно только в случаях, предусмотренных законом. Страхование же ответственности заемщика за невозврат кредита законами в настоящее время не предусмотрено, хотя в Условиях лицензирования этот вид страхования существует. Аналогичная ситуация с ответственностью за причинение морального вреда. В соответствии с подпунктом 2 п. 2 ст. 929 ГК РФ можно страховать ответственность только за причинение вреда жизни, здоровью или имуществу, а следовательно, ответственность за причинение морального вреда страховать нельзя.

Хочется надеяться, что в дальнейшем необходимый порядок будет наведен.

К сожалению, отечественные страховщики не всегда юридически грамотно подходят к заключению договора страхования, что приводит к лишним издержкам (в первую очередь из-за конфликтов с налоговой инспекцией) и длительным судебным тяжбам. Для того чтобы избежать этого, следует более внимательно относиться к правовой базе и следить за всеми ее изменениями. Для составления договоров страхования, правил и полисов следует брать за основу типовые бланки, разработанные специалистами в области страхового права. Все тексты договоров, приведенные в данной работе, разработаны юридической фирмой "Юрниформ ВМ" (г. Москва) и вполне могут применяться в страховой практике.

Список литературы.

1) Страхование от А до Я. Под ред. Л.И. Корчевской, К.Е. Турбиной. М. ИНФРА-М. 1996 г.

2) Г.В.Глазкова, Ю.Б.Фогельсон. Договоры страхования: типичные ошибки при заключении и исполнении. Финансовая газета. Региональный выпуск №15-17, 1997 г.

3) С.В.Дедиков. Договоры страхования: не все так однозначно… Финансовая газета Региональный выпуск № 19, 1997 г.

4) В.Перемолотов, Р.Хайкин. Профилактика разочарования. Путь к успеху № 1, 1997 г.

5) Закон РФ "Об организации страхового дела в Российской Федерации" от 27.11.98 № 4015-1.

6) Гражданский Кодекс РФ (части 1 и 2) от 26.01.96.

7) Гражданский процессуальный Кодекс РСФСР.

8) Арбитражный процессуальный Кодекс РФ от 05.05.95.

9) Кодекс торгового мореплавания Союза ССР от 17.09.68.

* Существенными признаются во всяком случае обстоятельства, определенно оговоренные страховщиком в стандартной форме договора страхования (страхового полиса) или в его письменном запросе (ч. 1 ст. 944 ГК РФ).

Похожие работы

... где находится место жительства или основное место деятельности стороны, которая осуществляет исполнение, имеющее решающее значение для содержания договора (ст. 1211 ГК РФ). Российский законодатель предусматривает в п. 3 ст. 1211 ГК РФ специальные коллизионные привязки по основным видам внешнеэкономических сделок (например, закон продавца — в договоре купли-продажи, закон перевозчика — в договоре ...

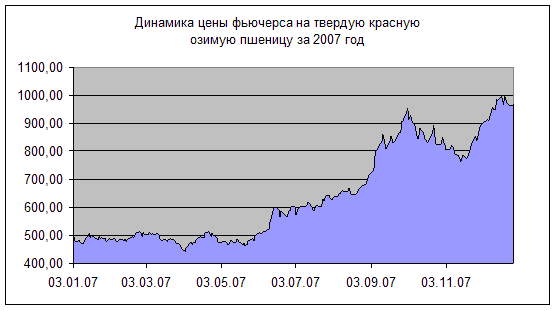

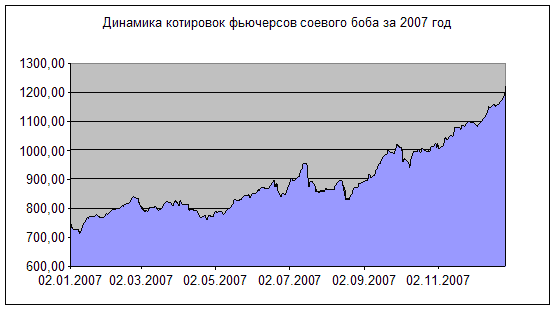

... еще одно удвоение цен на основные зерновые культуры (пшеницу, кукурузу и соевые бобы) после уже выросших более чем в 2 раза за последние 15 месяцев. 1.3 Правовое регулирование международных поставок зерна В изменяющихся условиях торговли, вводимых Соглашением об учреждении ВТО, с 1 июля 1995 года вошло в силу новое Международное соглашение по зерну при двух взаимосвязанных конвенциях, ...

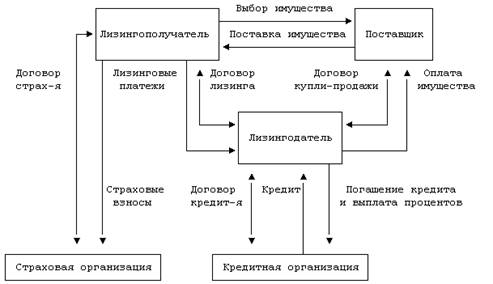

... и развитие лизинга обусловлено предоставлением государственной поддержки путем создания налоговых, инвестиционных и амортизационных льгот, а не с целью специального гражданско-правового регулирования [23, c.80]. Это означает, что лизинг - комплексный институт законодательства, который нельзя рассматривать и анализировать только с точки зрения гражданского права. Стабильность нормативно-правовой ...

... на то, что возможность страховщика принимать на страхование то или иное имущество (имущественный интерес), т.е. его правоспособность ограничена: страховая компания не вправе заключать договоры страхования видов имущества (имущественных интересов), которые не были включены в «отлицензированные» правила страхования. В конкретном страховом договоре можно наблюдать как комбинацию объектов ...

0 комментариев