Навигация

СТРАХОВІ ПОНЯТТЯ, ЯКІ ВІДОБРАЖАЮТЬ НАЙЗАГАЛЬНІШІ УМОВИ СТРАХУВАННЯ

1.5. СТРАХОВІ ПОНЯТТЯ, ЯКІ ВІДОБРАЖАЮТЬ НАЙЗАГАЛЬНІШІ УМОВИ СТРАХУВАННЯ

Страховий захист — сукупність розподільчих та перерозподільчих відносин з приводу відшкодування збитків та надання матеріальної допомоги громадянам у разі загибелі або ушкодження матеріальних об'єктів, або втрат у сімейних доходах населення у зв'язку з втратою здоров'я, працездатності та іншими подіями.

Страховий інтерес — усвідомлена потреба в захисті майна, доходів, життя, здоров'я, працездатності і т. ін. шляхом страхування.

Страхова сума — сума, на яку страхується об'єкт за законом (обов'язкове страхування) або за договором (добровільне страхування). У майновому страхуванні вона визначається, як правило, на одиницю об'єкта, що підлягає страхуванню (будівля, споруда, автомобіль, голова ВРХ тощо), або в цілому за конкретним вибором майна (основні фонди, домашнє майно громадян і т. ін.). Страхова сума в майновому страхуванні не може перевищувати вартості об'єкта, що підлягає страхуванню.

В особистому страхуванні страхова сума визначається на кожного застрахованого, закон не встановлює для неї верхньої межі, а встановлюється вона за угодою сторін (страховика і страхувальника).

Страховик — юридична особа, яка здійснює страхування на підставі отриманої від певних державних органів ліцензії.

Страхувальник — юридична або фізична особа, яка вступила в страхові відносини зі страховиком, сплачує страхові внески і претендує на страхове відшкодування збитків за застрахованими подіями.

Застрахований — особа, яка бере участь в особистому страхуванні, чиє життя, здоров'я та працездатність виступають об'єктом страхового захисту. Якщо застрахований сам сплачує страхові внески, то він водночас є і страхувальником. За деякими видами особистого страхування ці суб'єкти можуть не збігатися. Наприклад, при страхуванні дітей страхувальниками є батьки, а застрахованими — діти.

Страховий випадок — подія, з настанням якої страховик зобов'язаний за законом (обов'язкове страхування) або за договором (добровільне страхування) виплатити страхове відшкодування (страхову суму).

Страхове відшкодування — сума, яку повинен виплатити страховик за майновим страхуванням та страхуванням відповідальності з настанням страхових випадків для покриття збитків.

Страхова відповідальність (страхове покриття) — зобов'язання страховика сплачувати страхове відшкодування або страхову суму за передбаченої умовами страхування сукупності подій або окремої події.

Отримувач страхового відшкодування, або страхової суми, — фізична або юридична особа, яка за умовами страхування має право на отримання відповідних грошових засобів. У майновому страхуванні — це страхувальник, в особистому — страхувальник або застрахований (страхування на дожиття, втрату здоров'я, від нещасного випадку), а з настанням смерті — особа, котрій заповідав страхувальник отримати страхову суму на випадок його смерті.

Страхове свідоцтво (страховий поліс) — документ, що засвідчує факт страхування відповідно до правил страхування.

2. ФІНАНСОВА НАДІЙНІСТЬ СТРАХОВОЇ КОМПАНІЇ

2.1 ПЛАТОСПРОМОЖНІСТЬ СТРАХОВОЇ КОМПАНІЇ

Проблема визначення платоспроможності страхової компанії являє собою одну із важливих проблем як для окремої компанії, так і для всього страхового ринку. Платоспроможність страхової компанії— це можливість своєчасно і в повному обсязі відповідати за своїми зобов'язаннями, тобто означає здатність у будь-який наперед взятий час виконувати зобов'язання із укладених договорів страхування. Інакше кажучи, платоспроможність означає, що вартість активів страхової компанії перевищує вартість й зобов'язань або дорівнює їй. Обсяг і структура активів — основний індикатор фінансового здоров'я і платоспроможності страхової компанії — це кошти страховика, які інвестовані у цінні папери, нерухомість, рахунки і депозити у банках. Їхнім джерелом є пасиви — статутний і резервний капітал, технічні резерви, прибуток.

Отже, платоспроможність — це основний показник діяльності страховика з точки зору страхувальника, оскільки укладаючи договір страхування, страхувальник розраховує на уникнення втрат при настанні страхового випадку, а страховик за умови свого стабільного фінансового становища може мінімізувати збиток страхувальника. Страховик вважається неплатоспроможним, якщо його активи неадекватні або недоступні в певний час, щоб здійснювати виплати при настанні страхових випадків. Платоспроможність страховика залежить від достатності розміру сформованих страхових резервів.

Проте через нерівномірність розподілу страхових випадків у часі, можливої невідповідності фактичної збитковості і збитковості, закладеної у розрахунку тарифів, активи страховика повинні враховувати вільні від будь-яких зобов'язань кошти, достатні для виконання зобов'язань за позовами у випадку недостатності коштів страхових резервів. Ця частина власних коштів має назву маржі платоспроможності і визначається як частина активів страховика, не зв'язана з будь-якими видимими зобов'язаннями.

В останні десятиліття маржа платоспроможності у багатьох країнах стала використовуватись органами страхового нагляду для визначення фінансової стійкості компаній.

Маржа платоспроможності встановлює деякий рівень, вихід за який викликає регулюючі дії зі сторони страхового нагляду. Цей рівень повинен бути достатньо високим, щоб дати можливість здійснити втручання в справи компанії на першій стадії виникнення фінансових труднощів чи з метою виправлення становища, або, якщо крах компанії неминучий, з метою мінімізації втрат для страховиків. Інакше кажучи, маржа платоспроможності повинна бути такою, щоб забезпечити високий рівень ймовірності того, що компанія здатна виконувати свої зобов'язання протягом певного проміжку часу.

Гарантом платоспроможності страховиків є адекватні зобов'язанням страхові резерви і власний капітал.

Формування зобов'язань страховика суттєво відрізняється від аналогічного процесу, що здійснюється всіма іншими комерційними суб'єктами. Страховик має закріплені договором страхування зобов'язання перед кожним страхувальником, які виражені страховою сумою за даним договором. Але це не означає, що зобов'язання страховика рівні сукупній сумі страхових зобов'язань, оскільки страхування за своєю суттю передбачає імовірнісний характер настання страхових випадків і певний розподіл збитку.

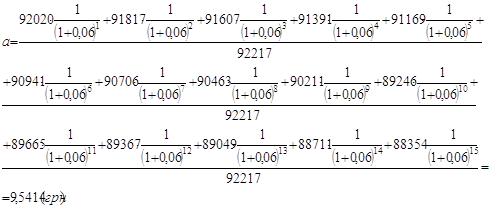

Виходячи з цього, сукупні зобов'язання страховика визначаються тією частиною страхових внесків (премій), що призначені для виплат (нетто-премії). А засобом розрахунку цих зобов'язань є страхові тарифи. Саме страховий тариф визначає кількість премій і страхових зобов'язань.

Абсолютна величина статутного капіталу повинна розглядатися як критерій платоспроможності страховика, оскільки вимоги про достатність капіталу щодо прийнятих зобов'язань перекривають шлях страховику, який не виконав цей норматив, можливість виходу на ринок страхових послуг.

Основним елементом платоспроможності страховика є страховий тариф, який дає можливість сформувати страховий фонд у достатніх розмірах і забезпечити прибуток, який буде прямо збільшувати власні кошти страховика шляхом збільшення статутного чи інших фондів, що створюються за рахунок прибутку в процесі розподілу, або опосередковано шляхом залучення коштів юридичних і фізичних осіб, які зацікавлені в отриманні доходу на вкладений капітал. Регулювання тарифних ставок — один із основних важелів жорсткої конкуренції і збереження платоспроможності страховиків.

Забезпечення платоспроможності страховиків контролюється Законом України "Про страхування". Вищезазначене законодавство зобов'язує страховиків дотримуватись таких умов забезпечення платоспроможності:

— наявності сплаченого статутного фонду та наявності гарантійного фонду страховика;

— створення страхових резервів, достатніх для майбутніх виплат страхових сум і страхових відшкодувань;

— перевищення фактичного запасу платоспроможності страховика над розрахунковим нормативним запасом платоспроможності.

Закон формулює поняття "гарантійний фонд" до якого належать додатковий та резервний капітал, що створюються за рахунок прибутку страховика, а також сума нерозподіленого прибутку. Гарантійний фонд є однією з умов забезпечення платоспроможності, але його величина не впливає на прийняття обсягів страхових зобов'язань і на рейтинг страхової компанії з погляду на їх платоспроможність. Страховики за рахунок нерозподіленого прибутку також можуть створювати вільні резерви.

Вільні резерви як самостійний елемент страхового фонду страховика формуються для покриття непередбачуваних витрат за рахунок власних коштів, але вони, як і гарантійний фонд, не враховуються у визначених законодавством нормативах, що не стимулює страховиків до формування вищезгаданих фінансових ресурсів, вільних від зобов'язань.

З метою забезпечення майбутніх виплат страхових сум і страхового відшкодування страховиками створюються страхові резерви залежно від видів страхування (перестрахування). Страхові резерви - це, виплати, відкладені до запитання, тобто такі, що не мають конкретного строку виконання. За своєю суттю страхові резерви є одночасно і зобов'язаннями

страховика і, як будь-які зобов'язання, потребують певного капіталу.

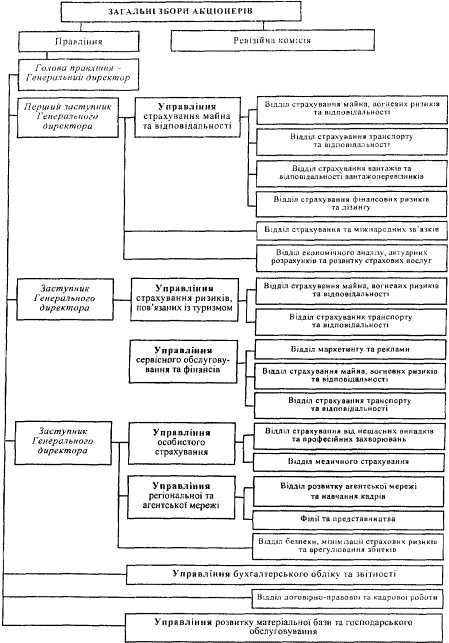

Правильно організована страхова компанія з грамотним андеррайтингом, фінансовим менеджментом, перестрахуванням і організацією виплат має досить високий рівень платоспроможності і всіма своїми активами відповідає перед страхувальником.

У країнах із розвинутою страховою індустрією використовується декілька різних схем оцінки платоспроможності. В ЄС — це підхід, який базується на визначенні мінімальної маржі платоспроможності і мінімального гарантійного фонду, в США в останні роки починає використовуватись підхід до оцінки платоспроможності на базі концепції ризикового капіталу, дедалі більшу популярність завойовує динамічне тестування. З одного боку, оцінка платоспроможності страхової компанії є завданням самої компанії, яка вирішується групою спеціалістів-актуаріїв, а з іншого— проводиться органами страхового нагляду, які виробляють систему вимог і ряд обмежувальних заходів, якщо ці вимоги не дотримуються.

Діяльність страхових компаній, які працюють на Європейському страховому ринку, координується спеціальними страховими директивами ЄС. Перші угоди з встановлення єдиної маржі платоспроможності з'явились там у 1973 р для видів страхування, які не відносяться до страхування життя. Пізніше (1979 р ) були прийняті угоди щодо встановлення маржі платоспроможності зі страхування життя. Це стало значним кроком вперед як для розвитку органів страхового нагляду, так і для розвитку європейського співробітництва на ринку страхування.

2.2 . МІСЦЕ І РОЛЬ СТРАХУВАННЯ

Страхові організації посідають особливе місце в забезпеченні інвестиційного процесу. 3 одного боку, вони самі здатні виконувати функції інституційних інвесторів, мобілізуючи значну частину фінансових коштів юридичних і фізичних осіб та спрямовуючи їх у різні види інвестицій. З Іншого боку, за допомогою страхування можна забезпечити стимулювання інвестиційної активності вітчизняних і іноземних власників капіталу шляхом здійснення страхових операцій за видами страхування, що гарантують інвесторам повернення вкладених коштів, а в багатьох випадках і відшкодування неотриманого доходу при настанні різних несприятливих подій, що призвели до втрати всіх чи частини вкладених сум.

Можливість здійснення страховиками інвестиційної діяльності випливає із особливостей перерозподілу коштів методом страхування. Специфіка договору страхування дає можливість страховику протягом певного періоду часу розпоряджатися коштами, отриманими від страхувальників, інвестуючи їх у різні сфери. Крім залучених ресурсів, страхові організації мають у своєму розпорядженні власні кошти. Ці ресурси також використовуються страховиками в інвестиційних цілях.

Страхові компанії вважаються одними з найбільших інвестиційних інститутів. Так, наприклад, загальна сума інвестицій, якими управляють страхові організації Європи, США та Японії, досягає кілька трильйонів доларів.

В Україні інвестиційні можливості страхових компаній досить обмежені через недовіру населення до довгострокових інвестицій та невеликий набір інвестиційних інструментів.

Обсяг ресурсів, які акумулюються українськими страховими компаніями, зовсім невеликий, оскільки невелика фінансова потужність наших страховиків і обсяги їх операцій. Причина передусім полягає в недооцінці ролі і місця страхування з боку держави, потенційних інвесторів, які можуть вкладати капітал у створення і розвиток страхових організацій, а також споживачів страхових послуг. Якщо в розвинутих країнах частка страхових внесків у величині валового внутрішнього продукту досягає 8-12%,то в нашій країні цей показник сягає близько 1 %.

Для подальшого розвитку страхового ринку необхідно відновити довіру населення до довгострокових вкладень. Це вимагає серйозних, зрозумілих для потенційних клієнтів гарантій повернення вкладених коштів і нарахованих на них відсотків.

У страховій практиці відома велика кількість видів страхування, що забезпечують страховим захистом майнові інтереси інвесторів. Таким чином, для посилення ролі страховиків у інвестиційному процесі необхідно стимулювати розвиток цього виду страхової діяльності.

Метою такого страхування є захист інвестиційних вкладень від можливих втрат, що виникають внаслідок несприятливих, непередбачених змін політичної обстановки, кон'юнктури ринку, військових дій і погіршення інших умов для здійснення інвестиційної діяльності. Воно поділяється на страхування від політичних і комерційних ризиків.

На даний час на три державних організації (в США, Німеччині й Японії) припадає 80% загальних обсягів операцій, які здійснюються в рамках національних державних програм страхування інвестиційних ризиків.

Одним із провідних спеціалізованих державних агентств, які здійснюють страхування майнових інтересів інвесторів від політичних ризиків, є заснована в 1969р урядом США Корпорація приватних закордонних інвестицій. Вона надає підтримку американським інвесторам у зарубіжних країнах з багатьох програм, однією з яких є страхування майнових інтересів інвесторів від політичних ризиків, зв'язаних з експропріацією чи націоналізацією, пошкодженням майна або втрати прибутку в результаті війн, заворушень, змін політичного режиму тощо.

Сеульською конференцією 1985 р. була заснована Багатостороння агенція з гарантій інвестицій, яка є акціонерним товариством з капіталом в 1 млрд. дол.. Завданням БАГІ є заохочення іноземних інвестицій в країни, що розвиваються шляхом надання приватним інвесторам додаткових гарантій і надання послуг з покращення інвестиційного клімату в країні, яка приймає іноземний капітал.

Залучення й ефективне використання вітчизняних і зарубіжних інвестицій у страхування залишається однією з важливих проблем соціально-економічних перетворень в Україні. Ймовірно, гарантами інвестицій у страхування життя могли б стати міжнародні фінансові інституції. Вирішення питання про часткове розміщення накопичувальної частини резервів із страхування життя за кордон допоможе вирішити проблему інвестицій для страховиків і страхувальників. Через нестачу вітчизняних інвестицій іноземні залишаються важливим фактором економічного зростання української економіки. Як варіант можна було б дати змогу страховикам вкладати кошти у великі (надійні) зарубіжні компанії, які реалізують серйозні інвестиційні проекти в Україні. Тому основне завдання в цьому напряму — відновлення довір'я іноземних кредиторів і інвесторів, покращення інвестиційного клімату, прийняття законів, що регламентують міжнародне інвестиційне співробітництво.

ВИСНОВКИ

1. Формування в Україні ринкової економіки, розбудова її інфраструктури, створення дієвих механізмів господарювання для всіх суб’єктів ринку передбачає необхідність теоретичного з’ясування суті страхової діяльності, пошук методів захисту та відшкодування втрат як фізичним, так і юридичним особам.

2. Страхування у ринковій економіці ґрунтується на попередньому створенні страхових фондів із страхових внесків та на відшкодування збитків потерпілим учасникам.

3. Економічна природа виникнення і змісту страхування пов’язана з передачею зацікавленими особами за певну плату іншій (юридичній) особі, як правило, страховій організації ризику можливого збитку і подальшого відшкодування фактичних збитків при настанні страхового випадку такою особою учасникам страхування.

4. За формою розрізняють добровільне та обов'язкове страхування.

5. Договір страхування укладається на основі усної або письмової заяви страхувальника та необхідних для укладання договору документів, визначених конкретними правилами.

6. Проблема визначення платоспроможності страхової компанії являє собою одну із важливих проблем як для окремої компанії, так і для всього страхового ринку. Платоспроможність страхової компанії - це можливість своєчасно і в повному обсязі відповідати за своїми зобов'язаннями, тобто означає здатність у будь-який наперед взятий час виконувати зобов'язання із укладених договорів страхування.

7. Страхові організації посідають особливе місце в забезпеченні інвестиційного процесу. 3 одного боку, вони самі здатні виконувати функції інституційних інвесторів, мобілізуючи значну частину фінансових коштів юридичних і фізичних осіб та спрямовуючи їх у різні види інвестицій. З Іншого боку, за допомогою страхування можна забезпечити стимулювання інвестиційної активності вітчизняних і іноземних власників капіталу шляхом здійснення страхових операцій за видами страхування, що гарантують інвесторам повернення вкладених коштів, а в багатьох випадках і відшкодування неотриманого доходу при настанні різних несприятливих подій, що призвели до втрати всіх чи частини вкладених сум.

8. Для подальшого розвитку страхового ринку необхідно відновити довіру населення до довгострокових вкладень. Це вимагає серйозних, зрозумілих для потенційних клієнтів гарантій повернення вкладених коштів і нарахованих на них відсотків.

9. Залучення й ефективне використання вітчизняних і зарубіжних інвестицій у страхування залишається однією з важливих проблем соціально-економічних перетворень в Україні.

ЛІТЕРАТУРА

1. Базидевич В. Д., Базидевич К.С. Страхова справа. – 3-тє вид., перероб. і доп. – К.: Т-во „Знання”, КОО, 2003. – 250с.

2. Горбач Л. М. Страхова справа: Навч. посібник. – 2-ге вид., виправлене. – К.: Кондор, 2003. – 252с.

3. С.М. Панчишин. Економика: Навч. Посібник для навч. закладів /З.Г. Ватаманюк, С.М. Панчишин, І.М. Грабинський та ін. За ред З.Г. Ватаманюка, С.М. Панчишина/. – К.: Либідь, 1999. – 384с.

4. Ковальчук Г.О., Мельничук В.Г. Економіка. Підручник для загально освіт. навч. закл. /Г.О.Ковальчук, В.Г. Мельничук, В.О. Огнев”юк. – К. Навч. Книга, 2003. 352с.:іл..

Похожие работы

... создания отечественного добровольного страхования следует считать факт реальной демонополизации страховой деятельности и, как следствие этого -быстрый рост числа альтернативных страховых организаций. Предпосылками развития страхового дела в нашей стране явились: - укрепление негосударственного сектора экономики ; - рост объемов и разнообразия частной собственности физических и ...

... дповідальності страховика, переданої в перестрахування, до відповідальності, узятої страховиком за договором страхування, називається коефіцієнтом перестрахування. Страхова премія: , , Коефіцієнт перестрахування: Визначаємо участь перестрахувальника в перестрахувальних преміях: Визначаємо участь цесіонарія у виплатах страхових відшкодувань: Задача ...

... умовної франшизи є рівним та становить Фу2 = 2,0 тис.грн, то страхове відшкодування страховиком не виплачується. Задача № 3(Варіант М-1) Визначити розмір страхового відшкодування: а) За договором страхування передбачена безумовна франшиза в розмірі Фбу = 2,0 % від суми збитку б) Фактичний збиток ( в тис.грн.) буде Уф2 = 5500 тис.грн. Рішення 1. Безумовна франшиза в договорі страхування ...

... стабілізацією кількості страховиків та їх спеціалізацією за видами страхування, розвитком перестрахувальних операцій як на внутрішньому (національному), так і на зовнішньому (світовому) страховому ринку. Особливо слід зазначити те, що ряд заходів як на законодавчому рівні, так і на рівні застосування чинників управління й організації страхового ринку зумовили постійне зростання розмірів страхових ...

0 комментариев