Навигация

Заключение договора страхования

1.2. Заключение договора страхования

Суть договора страхования – гарантировать страхователю защиту от наступления случайных непредвиденных обстоятельств. Поэтому из всех условий страхования исключаются убытки от гибели и повреждения грузов, вызванные нарушениями условий транспортировки, упаковки и т.д.

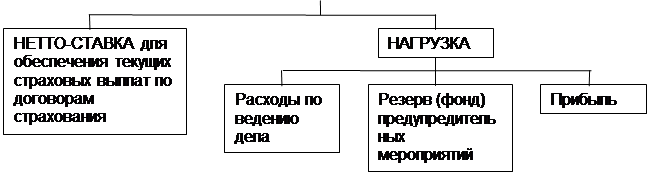

При заключении договора страхования страхователь обязан объявить страховую сумму, которая определяется как стоимость груза по договору купли-продажи. Далее обе стороны согласовывают размер страховой премии, которую страхователь должен уплатить страховщику за принятие груза на страхование. Она устанавливается, как правило, в процентах от страховой суммы.

Заключение договора страхования оформляется выдачей страховщиком страхователю страхового полиса. В нём указаны наименование сторон договора, название груза, его упаковка и т.д., а также страховая сумма, размер страховой премии и условия страхования. Он должен быть подписан страховщиками либо их доверенными лицами. Формулировки полиса в законе никак не оговариваются.

Иногда страховщики вместо полисов выдают сертификаты о страховании, что возможно при многократных отправках однородного груза в рамках одного договора о купле-продаже.

1.3. Взаимоотношения сторон при наступлении страхового случая

Одним из первых требований порядка взаимоотношений сторон при наступлении страхового случая является обязанность страхователя известить страховщика или его представителя о наступившем страховом случае. Страховщик должен возместить страхователю все произведённые им расходы по предотвращению или уменьшению убытков, возникших в результате страхового случая. Размер убытка определяется представителем страховщика с участием страхователя. В случае появления разногласий каждая из сторон может потребовать, чтобы убыток был определён независимой экспертизой.

После выплаты страхового возмещения страховщику переходит в пределах уплаченной суммы право на регресс, которое имеет страхователь к третьим лицам, виновным в ущербе. Поэтому страхователь при получении страхового возмещения обязан передать страховщику все имеющиеся документы и выполнить все формальности, необходимые для осуществления права на регресс.

Если страховая компания лишается возможности предъявить регрессивный иск по вине страхователя из-за отсутствия документов или при других обстоятельствах, то она может отказать страхователю в выплате страхового возмещения или взыскать выплаченные деньги обратно через суд.

Рассмотренные вопросы страхования грузов касаются самых общих принципов проведения этого вида страхования. Практика страхования и условия страхования настолько многообразны, что большинство возникающих проблем, как правило, решаются по взаимному согласованию между страховщиком и страхователем.

Глава 2. Морское страхование перевозимых грузов – карго

В подавляющем большинстве внешняя торговля обслуживается морским транспортом. Поэтому вопросы страхования внешнеторговой деятельности рассматриваются через систему договоров морского страхования. Несмотря на факультативность страхования, основная масса перевозимых грузов требует страховой защиты. Особенно это относится к международным торговым перевозкам.

2.1. Типы торговых сделок

В практике международной торговли взаимоотношения сторон по торговой сделке регулируются на основе инкотермов, представляющих собой совокупность условий и правил контрактов.

Наиболее распространены четыре основных типа торговых сделок, обозначаемых аббревиатурами: СИФ, КАФ, ФОБ, ФАС.

Сделка СИФ получила своё название от начальных букв английских слов: стоимость, страхование и фрахт (cost, insurance, freight). Это особый вид контракта, в котором на специальных основаниях решаются основные вопросы купли-продажи: момент перехода на покупателя риска случайной гибели, повреждения или передачи товара, добросовестного действия продавца; порядок расчётов и др. вопросы.

При продаже товара на условиях СИФ продавец обязан доставить груз в порт отгрузки, погрузить его на борт судна, зафрахтовать тоннаж и оплатить фрахт, застраховать груз от морских рисков на всё время перевозки до сдачи его перевозчиком покупателю и выслать покупателю все необходимые документы об отправке.

По сделке СИФ от продавца не требуется физической передачи товара покупателю, достаточно пересылки ему всех товарно-сопроводительных документов по этой сделке. Имея документы, покупатель может распоряжаться дальнейшей судьбой груза до его получения.

Широкое распространение сделок СИФ в международной торговле привело к необходимости выработки специальных международных правил по их толкованию.

Такие правила, разработанные международной Ассоциацией международного права, первоначально были приняты на конференции в Варшаве в 1928 г., а затем в 1932 г. в Оксфорде они были переработаны и окончательная редакция получила наименование Варшавско-Оксфордских правил.

Правила обязательной силы не имели и применялись лишь тогда, когда это согласовывалось между продавцом и покупателем при заключении торговой сделки.

Вместе с тем любое расширение условий могло производиться, но уже за счёт покупателя.

Сделки КАФ получили своё название от начальных букв английских слов: стоимость и фрахт(cost and freight).

По сделке КАФ продавец должен заключить за свой счёт договор морской перевозки до места назначения, указанного в контракте, и доставить груз на борт судна. Обязанность страхования лежит на покупателе.

Сделки ФОБ получили своё название от английского выражения “свободно на борту”(free on board). По условиям этого вида сделок продавец обязан погрузить товар на борт судна, которое должен зафрахтовать покупатель. Он же должен застраховать товар на время перевозки, обычно от внутреннего пункта до порта погрузки и далее до конечного пункта назначения.

Сделки ФАС – от английского выражения “свободно на борту” или “свободно вдоль борта судна”.

Содержание сделок на условиях ФАС аналогично условиям ФОБ, с той разницей, что по условиям сделки ФОБ продавец обязан погрузить груз на судно, и товар переходит на риск покупателя с момента пересечения борта судна, а по сделке ФАС продавец доставляет груз на причал к борту судна, и дальнейшая ответственность за груз с него снимается.

2.2. Особенности страхования карго

Карго страхование предусматривает покрытие груза только на время его передвижения.

Объектами страхования карго являются:

а) сам груз;

б) возросшая стоимость;

в) комиссионные посредникам;

г) таможенная пошлина;

д) непредвиденные обстоятельства, связанные с фрахтом.

При принятии грузов на страхование учитываются все факторы риска, которые могут повлиять на объём покрытия.

Рассмотрим основные факторы, которые андеррайтер должен принимать во внимание при исчислении ставки.

Тип груза:

-повышенная восприимчивость к некоторым видам ущерба;

-стоимость товара и страховая сумма.

Условия страхового покрытия находятся в прямой зависимости от характера груза. Договоры страхования скоропортящихся фруктов, предметов, способных к самовозгоранию, металлических изделий и конструкций содержат широкий список ограничений. Сюда входят упаковка, размер, вес и стоимость груза, планируемый курс, продолжительность рейса, время года, техническое состояние и характеристики судна.

Практика страхования судов насчитывает четыре возможных варианта оценки перевозимого имущества:

1. Стоимость груза в пункте отправления с учётом ожидаемой прибыли. Если владелец груза не может подтвердить размер предполагаемой прибыли, то в полисе устанавливается максимальная величина (20%). При наличии документов, подтверждающих прибыль свыше 20%, фиксируется требуемая величина и указывается в счёте-фактуре.

2. Стоимость в месте назначения. Подразумевается цена товара на момент прибытия в порт назначения, т.е. рыночная цена на товар в этой стране.

3. Страховая стоимость определяется на основании особых положений, зафиксированных в договоре купли-продажи. В случае убытка выгодоприобретатель должен доказать цену товара.

4. Восстановительная стоимость (заместительная).

Большинство сделок происходит на основе первого варианта: страховая сумма представляет собой стоимость товара, указанную в счёте-фактуре с добавлением 20% на предполагаемую прибыль.

Основные принципы карго страхования следующие:

- полисы страхования ущерба, т.е. возмещаются фактические прямые убытки и убытки прямых лиц;

- обеспечивается защита груза в случае полной гибели и повреждения.

Что касается покрытия, то оно предоставляется на весь путь транзита груза по принципу «от склада до склада» с учётом всех возможных видов транспортировки, а не только людской перевозки.

Традиционные или классические исключения, включаемые практически во все договора страхования грузов:

- дефекты самого груза;

- антиобщественные грузы (напр., наркотики);

- воздействие атмосферных температурных явлений на груз;

- дефекты упаковки;

- задержка доставки груза;

- воздействие атомного взрыва;

- военные риски.

Содержание договора страхования определяется характеристикой перевозимого груза. Существуют особые условия страхования перевозок угля, нефти, зерна, замороженных пищевых продуктов и мяса, а также различные дополнительные статьи.

Заключение

Всё вышеизложенное говорит о том, что в современной внешней торговле страхование выступает в роли финансового стабилизатора, позволяющего коммерсанту компенсировать убытки, которые он терпит вследствие непредвиденных случайных событий, наносящих урон бизнесу, получить защиту от случайного (но не от неизбежного) ущерба, возникающего при перевозке грузов, более свободно рисковать своим капиталом, перенося финансовую ответственность в случае убытка на страховщика, немного увеличить масштабы своих операций. Обеспечивая страховую защиту своему бизнесу, предприниматель освобождается от необходимости формирования резервов (запасов) на случай непредвиденных обстоятельств.

Техногенная среда, в которой мы живём сегодня, экологические и социальные условия многократно увеличивают риски, угрожающие бизнесу, и порождают огромные, невиданные в прежние времена, убытки.

Современная внешняя торговля не может обходиться без страхования, а договор страхования в большинстве случаев является неотъемлемой частью торговой сделки.

Список использованной литературы:

1. Шахов В. В. Страхование : [Учеб. для вузов по специальностям "Бухгалт. учет и аудит", "Финансы и кредит", "Коммерция"] - М. : Страховой полис, 1997.

2. Страховое дело. Учебник под ре0дакцией Рейтмана Л.И. –М.: Банк и биржевой науч.-консультац. центр: ТОО НПФ “Экос”, 1992.

3. Основы страховой деятельности. Учебник под редакцией Т.А. Фёдоровой. Москва, изд. БЕК, 1999.

Похожие работы

... к стоимости груза, подлежащего страхованию. Она определяется соглашением между страхователем и страховщиком исходя из рыночной стоимости груза в месте его получения. 4. Страхуемые риски По договорам страхования грузоперевозок страхуются следующие опасности: · Повреждение или полная гибель груза или его части по следующим причинам: стихийные бедствия; крушения, столкновения перевозочных ...

... Как уже отмечалось выше, ключевым фактором развития российского рынка автострахования на ближайшие год-два будет развитие сервисной составляющей бизнеса и коррекции закона об обязательном страховании автогражданской ответственности. 3.2 Казахстан в международной системе страхования автотранспортных средств Международная система страхования автотранспортных средств «Зеленая карта» вступила в ...

... право требования к страховщику переходит в силу закона, в то время как при цессии право требования уступается кредитором другому лицу. Суброгационные требования страховых компаний по транспортному страхованию рассматриваются как требования в силу суброгации, и сроки давности начинают течь с момента причинения ущерба. Итак, выплатив страховое возмещение, страховая компания решет вопрос о начале ...

... типа, а потому элементы коммерческого страхования существуют пока лишь в рамках уже широко развившегося кредита, образуя, в сочетании с ним, его особую разновидность, своеобразную кредитно-страховую «амфибию». 1.4 Страхование, как институт гражданского права, в период зарождения капитала Капиталистическое страхование выросло из средневекового страхования в полном соответствии с тем, как и ...

0 комментариев