Навигация

Контроль и планирование дебиторской задолженности и финансовых потоков

4. Контроль и планирование дебиторской задолженности и финансовых потоков.

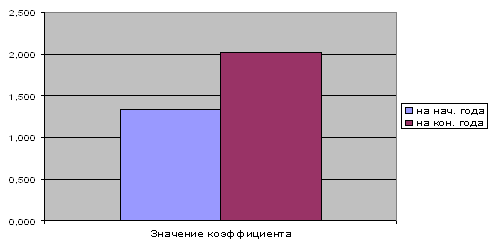

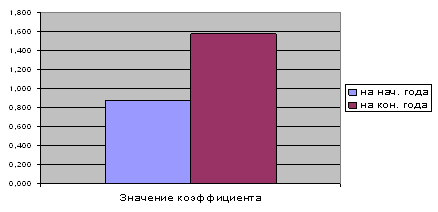

В целом по итогам проведённого анализа можно сделать вывод, что предприятие Константиновского района является кредитоспособным и может попытаться подать в свой банк кредитную заявку на оформление кредитного договора. Однако это совсем не означает, что на предприятии сложилась благоприятная обстановка. Напротив положение по отдельным позициям требует более глубокого анализа на основании первичных документов бухгалтерского учёта.

Мы предложили пример анализа кредитоспособности предприятия лишь по состоянию на отчётный период, поскольку пользовались данными годовой бухгалтерской отчётности, которая отражает уже свершившийся факт, будь то рост или наоборот падение. В среде финансистов такой анализ метко называют «посмертным». Для того, чтобы всегда быть в курсе дел ваших финансов, необходимо осуществлять финансовое планирование на предприятии.

2.2 Финансовое планирование на предприятии

Финансовое планирование - это планирование всех его доходов и направлений расходования денежных средств для обеспечения развития предприятия. Финансовое планирование осуществляется посредством составления финансовых планов разного содержания и различных сроков действия в зависимости от поставленных задач.Цель составления финансового плана — определение возможных объемов финансовых ресурсов, капитала и резервов на основе прогнозирования поступлений денежных средств, и предстоящих выплат.

На западе существует методика, следовать которой предлагают и наши отечественные специалисты, она заключается в определении центров доходов (прибыли) и центров расходов хозяйствующего субъекта. Центр дохода хозяйствующего субъекта — это его подразделение, которое приносит ему максимальную прибыль. Центр расходов — это подразделение хозяйствующего субъекта, являющееся малорентабельным или вообще некоммерческим, но играющее важную роль в общем производственно- торговом процессе.

Финансовое планирование на предприятиях осуществляется на 5 лет, год или квартал. В соответствии с этим существуют перспективные (стратегические, в том числе 5-летние), текущие и оперативные планы.

Перспективный финансовый план определяет важнейшие показатели, пропорции и темпы расширенного воспроизводства. Пятилетний план – это главная форма реализации целей и задач развития предприятий, стратегии инвестиций и предполагаемых накоплений. Перспективный финансовый план обычно является коммерческой тайной предприятия.

Текущее финансовое планирование включает в себя годовой баланс доходов и расходов, сметы образования и расходования фондов денежных средств: фонда оплаты труда; фонда средств, направляемых на развитие и совершенствование производства (фонда накопления); фонда средств, направляемых на социальные нужды; резервных и других фондов. Текущие финансовые планы разрабатываются на основе перспективных планов путем их конкретизации и детализации. Производится конкретная увязка каждого вида вложений или фонда и источника их финансирования. При сравнении квартальных платежных календарей выявляются тенденции и проблемы в деятельности предприятия. Результаты анализа используются для разработки очередного текущего финансового плана, Подобный план предлагают разработать для предприятия Методические положения по реформе предприятий, утверждённые министерством экономики Российской Федерации в 1997 году. Он приведён ниже в таблице №1.

На практике часто случается ситуация, когда происходит задержка платежей за отгруженную продукцию либо случается взаимозачет встречных платежей. В такой ситуации фактическая доходная часть бюджета сокращается и, соответственно, в целях ликвидации дефицита бюджета возникает необходимость оперативного пересмотра (корректировки) бюджета.

К финансовому плану предприятия составляется проверочная (шахматная) таблица, в которой, по принципу «на уголок» сводятся по горизонтальным рядам расходы, а по вертикальным — доходы.

Таблица 1. Сводный бюджет предприятия| Доходная часть |

Расходная часть |

|

Внереализационный доход Остаток средств на счетах на начало планового периода Кредиты и займы | Налоги в бюджет |

| Заработная плата | |

| Отчисления во внебюджетные фонды | |

| Сырьё и материалы | |

| Оплата электроэнергии | |

| Выплаты по кредитам | |

| Прочие расходы | |

| Дефицит бюджета (в случае превышения расходов над доходами) |

Оперативное финансовое планирование заключается в составлении и использовании платежного календаря – подробного финансового документа, отражающего оперативный денежный оборот предприятия. Поскольку весь оборот проходит через расчетный, текущий, валютный и ссудные счета, то в нем представлено движение денежных средств по их поступлению и использованию. Платежный календарь обеспечивает оперативное финансирование, выполнение расчетных и платежных обязательств, фиксирует происходящие изменения в платежеспособности предприятия, позволяет отслеживать состояние собственных средств, а также привлекать в необходимых случаях банковский или коммерческий кредит.

Составление и использование платежного календаря являются реализацией распределительной и контрольной функций финансов предприятия.

При сравнении квартальных платежных календарей выявляются тенденции и проблемы в деятельности предприятия. Результаты анализа используются для разработки очередного текущего финансового плана, пример которого приводится ниже.

Для денежных средств удобней всего это делать, если свести данные в таблицу, которую следует сделать в Microsoft Excel, чтобы можно было автоматически подсчитывать конечное сальдо на любой момент.

Таблица 2 Оперативное планирование финансовых потоков.

| Дата Операции | ||||||

| В наличии | ||||||

| Поступления | ||||||

| Выплаты | ||||||

| Сальдо |

Подобным образом нужно контролировать движение дебиторской задолженности, так можно предупредить просроченную дебиторскую задолженность, поскольку легко отслеживать сумму задолженности каждого дебитора, а, следовательно и момент, когда она начинает «висеть».

Таблица 3 Дебиторская задолженность

|

| |||||

| Имеется | |||||

| Возникновение | |||||

| Оплачена | |||||

| Сальдо |

В заключение главы сделаем основные выводы.

Ситуация, сложившаяся на предприятии, деятельность которого мы попытались оценить с помощью аналитических показателей, является достаточно типичной для российских предприятий. Это означает, что те предложения, которые выработаны в данной главе, также могут быть применены и на других предприятиях. Самым главным здесь представляется организация финансового планирования на каждом предприятии в трёх временных разрезах: оперативное планирование, текущее планирование и стратегическое планирование.

заключение

Все вышеизложенное позволяет утверждать, что кредитоспособность предприятия - комплексное понятие, представляющее интерес не только для банка-кредитора, но и для самого предприятия, поскольку основано на общих принципах финансовой устойчивости, ликвидности, платежеспособности и рентабельности. Как бы успешно ни работало предприятие, периодически оно нуждается в привлечении заёмных средств: при расширенном воспроизводстве такая потребность возникает чаще всего по поводу приобретения основных фондов, в таком случае кредитование средств производится в капитальные вложения. К сожалению в настоящее время очень редкое предприятие способно работать по такому принципу. В остальных случаях кредитование производится на пополнение оборотных средств предприятия, недостаток в которых — постоянное явление на наших предприятиях. Ввиду этого обстоятельства очень важно постоянно поддерживать показатели кредитоспособности на высоком уровне, поскольку на рынке ссудного капитала, обнаруживается тенденция привлечения банками потенциальных заемщиков к сотрудничеству по разным информационным источникам. При этом облегчить им выбор призвана в том числе и только создаваемая структура, призванная объединить в единую базу неблагонадёжных заемщиков —Российское Бюро кредитного риска. Оператором этого проекта выступает российское представительство компании «Дан энд Бредстрит»

Сложность сегодняшней ситуации состоит в том, что на многих предприятиях работники бухгалтерской службы не владеют методами финансового анализа, а специалисты, ими владеющие, включая и руководство, как правило, не умеют читать документы аналитического и синтетического бухгалтерского учета. Подобное положение вещей приводит тому, что ситуация с финансовыми средствами выходит из-под контроля лиц, отвечающих за их состояние. Поэтому на каждом предприятии необходимо иметь профессиональную службу по управлению финансами.

Управление финансами предприятия представляет собой процесс построения экономических отношений предприятия таким образом, чтобы обеспечить непрерывный кругооборот активов, что в свою очередь обеспечивает непрерывность процесса воспроизводства. В управлении финансами выделяют несколько элементов: планирование, оперативное управление, контроль. Планирование мы достаточно подробно рассмотрели в работе, оставшиеся два элемента необходимо осветить в общих чертах.

Оперативное управление представляет собой комплекс мер, разрабатываемых на основе оперативного анализа складывающейся финансовой ситуации и преследующих цель получения максимального эффекта при минимуме затрат с помощью перераспределения финансовых ресурсов. Основное содержание оперативного управления сводится к маневрированию финансовыми ресурсами с целью ликвидации ”узких” мест, решения вновь возникающих задач и т. п.

Контроль как элемент управления осуществляется и в процессе планирования, и на стадии оперативного управления. Он позволяет сопоставить фактические результаты от использования финансовых ресурсов с плановыми, выявить резервы роста финансовых ресурсов, наметить пути более эффективного хозяйствования.

список ИСПОЛЬЗОВанной литературы

1. Нормативно-правовые акты:

1.1 Гражданский кодекс Российской Федерации.

1.2 Федеральный закон РФ Об акционерных обществах.

1.3 Методические положения по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса от 5 марта 1994 года // «Консультант плюс».—1999.—вып.10.

1.4 Программа проверки неплатежеспособности предприятий и организаций от 15 апреля 1997 года // «Консультант плюс».—1999.—вып.10.

1.5 Методические положения по реформе предприятий (утверждённые приказом Министерства экономики РФ от 1.10.97 №118)

1.6 Методические рекомендации к Положению Банка России «О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)» от 31 августа 1998 года № 54-П.

1.7 Положение Об организации внутреннего контроля в банках (Приказ ЦБ РФ от 28.08.97).

1.8 Инструкции Сберегательного банка РФ О кредитовании юридических лиц учреждениями Сберегательного банка РФ от 26.10.93 № 26-Р.

1.9 Федеральный закон О банках и банковской деятельности от 2.12.90 № 395-1

2.Литература:

2.1 Абрамова Е., Гурко И. Российские предприятия после августовского шока // «Вопросы экономики».—1999.—№10.

2.2 Волков О.И. Экономика предприятия.—М.:ИНФРА-М.—1997.

2.3 Гиляровская Л.Г. Об оценке кредитоспособности хозяйствующих субъектов// «Финансы».—1999.—№4.

2.4 Ковалёв В.В. Управление финансами.—М.:ФБК—ПРЕСС.—1998.

2.5 Коган М.Л. Предприятие — клиент банка.—М.: Рассчётно-кредитное обслуживание.—1994.

2.6 Малеев В. Бюро кредитного риска //Экономика и жизнь.—1999.—№41.

2.6 Моляков Д.С. Финансы предприятий и отраслей народного хозяйства.—М.: Финансы и статистика.—1999.

2.7 Остапенко В.В., Мешков В.М. Кредитование банками предприятий: потребности, возможности, интересы.// «Финансы».—1999.—№8

2.8 Подъяблонская Л.М. Финансовое состояние перерабатывающих предприятий АПК в условиях рынка.// «Финансы».—1999.—№4.

2.9 Рукина С,НН, Финансы коммерческих предприятий и организаций.—М.: Экспертное бюро—М.—1997.

2.11 Слепов В.А., Щегллова Н.В. Финансовая и ценовая адаптация российских предприятий к рыночной среде // «Финансы».—1999

2.12 Софронова В.В. Финансовый менеджмент на предприятиях в условиях неплатежей // «Финансы».— 1999.—№7.

2.13 Уткин Э.А. Справочник финансиста предприятия.— М.: Экмос.—1998

2.14 Финансы предприятий и отраслей народного хозяйства // под редакцией Сычёва Н.Г.,—М.:Финансы.—1980.

2.15 Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа.—М.: ИНФРА—М.—1996.

[1] Гиляровская Л.Т. Об оценке кредитоспособности хозяйствующих субъектов // «Финансы».—1999,№4

[2] Методические положения по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса.— Правовое приложение «Консультант плюс»

[3] Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа.–М.:ИНФРА–М, 1996.–172 с.

Похожие работы

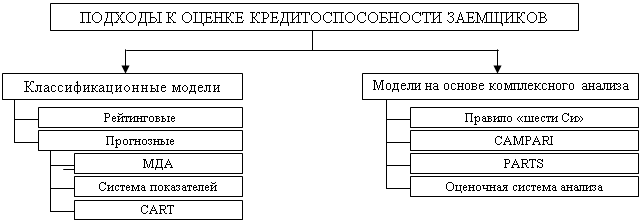

... различаются между собой: – по предмету анализа; – по информационной базе; – по методам и приемам; – по оценке правоспособности. 1.2 Методика и информационная база анализа платежеспособности и кредитоспособности предприятия Сложившаяся банковская практика уже выработала определенную методику проведения анализа платежеспособности и кредитоспособности предприятия. Рассмотрим ее подробнее. ...

... Т (Term) — срок предоставления кредита; S (Security) — обеспечение погашения кредита. Существуют и некоторые другие методы оценки кредитоспособности, которые по своей специфике немного отличаются от вышеперечисленных. Так, финансовое положение предприятия-заемщика в экономической жизни Германии определяют по уровню рентабельности и доле обеспеченности собственными средствами. В соответствии с ...

... Методики определения кредитоспособности могут основываться как на сальдовых, так и на оборотных показателях отчетности; учитываются особенности построения отчетности предприятий. 3.2 Совершенствование критериев оценки кредитоспособности предприятий Изучение кредитоспособности заемщиков, т.е. изучение факторов, которые могут повлечь за собой непогашение кредита, является одним из необходимых ...

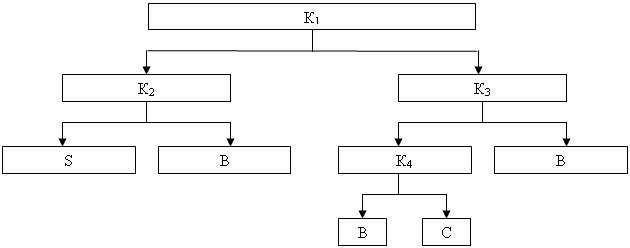

... показателей. В качестве их можно использовать оценку делового риска, результаты анализа баланса, рассчитанные финансовые коэффициенты, т.е. все то что уже было рассчитано выше. Заключительным этапом в рассмотрении кредитоспособности ОАО "Благкомхлебпродукт" будет рейтинговая оценка предприятия. 4. РЕЙТИНГОВАЯ ОЦЕНКА ПРЕДПРИЯТИЯ Рейтинговая оценка предприятия-заемщика рассчитывается на основе ...

0 комментариев