Навигация

Методы оценки финансового состояния предприятия в современных условиях.

Курсова робота: 68 стор., 5 рис., 7 табл., 9 источников

СОДЕРЖАНИЕ

Введение

1 Экономическая сущность санации предприятий……………………….

1.1 Санация предприятия как понятие…………………………………….

1.2 Менеджмент финансовой санации предприятия……………………..

1.3 Классическая модель финансовой санации…………………………...

1.4 Выводы по разделу 1…………………………………………………...

2 Разработка плана санации. Контролинг и его роль в санации предприятий………………………………………………………………….

2.1 Разработка плана санации………………………………………………

2.2 Сущность и основные задачи финансового контролинга…………….

2.3 Выводы по разделу 2…………………………………………………….

3 Ликвидация предприятия-банкрота………………………………………

3.1 Признание должника банкротом……………………………………….

3.2 Оценка и продажа имущества банкрота………………………………..

3.3 Очередность удовлетворения требований кредиторов………………..

3.4 Обязанности и отчет ликвидатора. Ликвидационная масса…………..

3.5 Выводы по разделу 3…………………………………………………….

Заключение…………………………………………………………………..

Расчетная часть………………………………………………………………

Список использованной литературы……………………………………….

ВВЕДЕНИЕ

С момента вступления в силу Закона Украины «О восстановлении платежеспособности должника или признании его банкротом»

от 14 мая 1992 года № 2343-Х11 (далее – Закон) прошло уже достаточно времени, чтобы можно было с уверенностью утверждать, что предложенные им инструменты действительно работают. В качестве иллюстрации практического применения некоторых его норм (касающихся прежде всего моратория на удовлетворение требования кредиторов и использование мирового соглашения) рассмотрим ситуацию, в которой, к сожалению, еще находятся многие отечественные предприятия, а также основанный на Законе способ выхода из нее.

Уже никого не удивишь плачевным положением дел, имеющим место на многих предприятиях. Более того, даже те из них, финансовое состояние которых в последнее время медленно, но уверенно улучшается, прочно связаны «старыми» долгами, истории происхождения которых достаточно разнообразны. Как правило, такая задолженность состоит из двух частей – коммерческих долгов, образовавшихся в результате хозяйственных отношений с контрагентами – субъектами предпринимательской деятельности и финансово-кредитными учреждениями, и налоговых долгов, к которым относятся неуплаченные суммы налогов, а также пеня и другие виды штрафных и финансовых санкций.

В связи с этим распространенной является ситуация, при которой чистый денежный баланс предприятия без учета расходов на обслуживание (в том числе погашение) «старых» долгов является положительным,

а с учетом расходов на обслуживание долгов – отрицательным. То есть имеет место ситуация, при которой погашение «старых» долгов приводит

к образованию новых, и цепочка замыкается. Исходя из таких условий понятно, что, не освободившись от долгового бремени, предприятие просто не сможет выйти на должный уровень прибыльности, причем иногда имея для этого все возможности.

Кроме того, наличие долгов иногда просто не позволяет продолжать нормальную хозяйственную деятельность и парализует предприятие.

Это связанно с наличием налогового залога, открытых исполнительных производств, инициированных кредиторами, картотеки. Возникает вопрос: как можно помочь потенциально работоспособному предприятию, когда его счетом пользоваться невозможно, а имущество описывают судебные исполнители?

В случае если предприятие работает прибыльно без учета долгового фактора, то основной вопрос состоит в том, как можно избавиться от долгов, если некоторые кредиторы не хотят их реструктуризировать, пролонгировать, списывать? Ответить на этот вопрос можно основываясь

на положениях Закона № 2343-Х11.

В отличие от старой редакции Закона (Закон Украины

«О банкротстве») новая посвящена прежде всего восстановлению платежеспособности предприятия, а не его ликвидации, на что прямо указывает даже само ее название. Однако самое главное, что Законом

не только декларируется его продолжниковый характер, но и фактически предусматриваются различные рычаги, позволяющие реально восстановить платежеспособность предприятия.

Более того, начало процедуры банкротства в отношении своего предприятия (также называемой «санация под руководством должника») является не прихотью руководителей, а в некоторых случаях их прямой обязанностью. Так, в соответствии с частью 5 статьи 7 Закона должник обязан обратиться в хозяйственный суд с заявлением о возбуждении дела

о банкротстве в случае возникновения следующих обстоятельств:

удовлетворение требований одного или нескольких кредиторов приведет к невозможности выполнения денежных обязательств должника

в полном объеме перед другими кредиторами;

орган должника, уполномоченный в соответствии с учредительными документами или законодательством принять решение о ликвидации должника, принял решение об обращении в хозяйственный суд с заявлением должника о возбуждении дела о банкротстве;

при ликвидации должника не в связи с процедурой банкротства установлена невозможность должника удовлетворить требования кредиторов в полном объеме.

В случае если в таких ситуациях предприятие не обращается в суд

с заявлением о возбуждении дела о банкротстве, то к его руководителям может применяться предусмотренная законодательством ответственность (например, ст. 156 Уголовного кодекса Украины). Более подробно признаки сокрытия банкротства приведены в приказе Министерства экономики Украины «О Методических рекомендациях по выявлению признаков платежеспособности предприятия и признаков действий по сокрытию банкротства, фиктивного банкротства или доведения до банкротства»

от 17 января 2001 года № 10.

Однако прежде чем начать процедуру банкротства, необходимо заранее позаботиться о том, чтобы она протекала в нужном для предприятия русле, чтобы эта процедура «случайно» не привела к настоящему банкротству (ликвидации) предприятия, а наоборот позволила достичь положительных результатов и восстановить его платежеспособность.

РАЗДЕЛ 1

ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ САНАЦИИ ПРЕДПРИЯТИЙ

Похожие работы

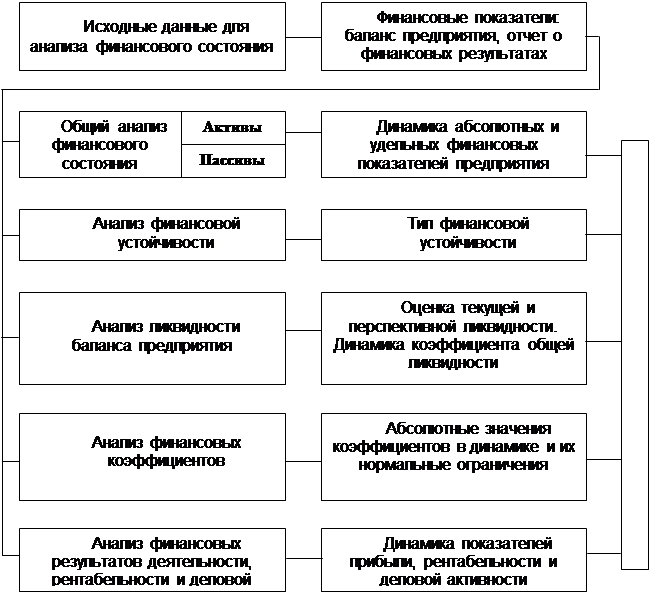

... прирост второго фактора и т.д. Основываясь на данных о прошлой деятельности предприятия, финансовый анализ направлен на снижение неопределенности относительно его будущего состояния. Результаты анализа финансового состояния предприятия имеет первостепенное значение для широкого круга пользователей, как внутренних, так и внешних по отношению к предприятию - менеджеров, партнеров, инвесторов и ...

... , позволяющих структурировать и идентифицировать взаимосвязи между основными показателями. Западные специалисты выделяют следующие из них: • дескриптивные модели — модели описательного характера, основные для оценки финансового состояния предприятия. Эти модели начинаются с построения балансов и других форм финансовой отчетности в различных разрезах, включая вертикальный, горизонтальный и ...

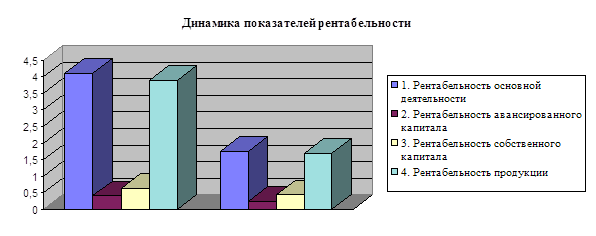

... рассматриваются такие показатели как фондоотдача, когда речь идет о внеоборотных активах, оборачиваемость оборотных средств, а также оборачиваемость всего капитала. 3 Оценка финансового состояния предприятия и пути его совершенствования (на примере ООО «БЕТОНИТ») 3.1 Анализ структуры актива и пассива баланса Для общей характеристики имущества предприятия на основе данных ...

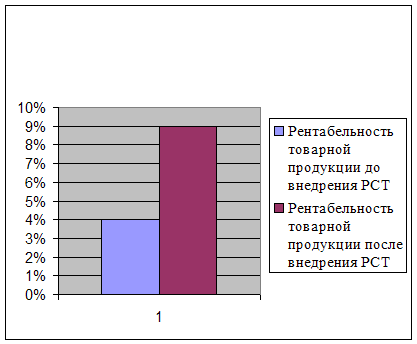

... . заемных средств. Следует отметить, что в данном случае наблюдается значительный рост доли заемных средств, вложенных в активы ЧЭРЗ и составляет +19%. 3.6 Меры по улучшению финансового состояния ГУП «ЧЭРЗ» Снижение себестоимости продукции и повышения уровня ее рентабельности осуществляется посредством управления производительностью. Управление производительностью – это фактически ...

0 комментариев