Навигация

Опыт использования налога на добавленную стоимость в мировой и российской практике

3.2. Опыт использования налога на добавленную стоимость в мировой и российской практике

Пожалуй, самым эффективным нововведением в финансовой политике и практике последней трети XX в. стало широкое распространение НДС (см. Приложение 2). Сегодня он используется в большинстве европейских государств (в том числе членов ЕС), Японии, Индии, Индонезии, Бразилии, Колумбии, Греции и других странах Юго-Восточного региона, Африки и Америки.

Налоговая система Франции особенно интересна для нас тем, что именно в этой стране был разработан и впервые в 1954 г. внедрен налог на добавленную стоимость, ставший основным косвенным федеральным налогом в Российской Федерации.

По данным таблицы видно, что ведущим звеном бюджетной системы выступает налог на добавленную стоимость. Речь идет об общем налоге на потребление, который затрагивает все товары и услуги, потребленные или использованные на территории страны. Операции, связанные с внешним рынком (экспорт), от налога на добавленную стоимость освобождены. Лица, совершившие операции, относящиеся к экспортным, и уплатившие НДС, могут воспользоваться правом на возмещение. Импортные операции подлежат налогообложению согласно внутреннему праву.

Плательщиками НДС становятся все физические или юридические лица, занимающиеся самостоятельной экономической деятельностью, будь то поставка товаров или предоставление услуг, вне зависимости от того, являются ли эти поставки регулярными, периодическими или разовыми, а также независимо от правового положения этих лиц и их отношения к уплате других налогов. Согласно ст. 256 Налогового кодекса Французской Республики самостоятельный характер деятельности состоит в том, что предприниматель ведет дело под собственную ответственность и пользуется полной свободой в организации и осуществлении необходимых работ.

Уплата налога на добавленную стоимость определяется характером совершаемой сделки, при этом финансовое состояние налогоплательщика не принимается в расчет. Ставка налога едина независимо от цены товара, к которому она применяется. Объектом налогообложения является продажная цена товара или услуги. Помимо розничной цены сюда включаются все сборы и пошлины, кроме НДС. Из общей суммы вычитается размер налога, уплаченного поставщикам сырья и полуфабрикатов. При продаже товара предприятие полностью компенсирует все свои затраты по уплате НДС и добавляет налог на вновь созданную на предприятии стоимость. Именно эта часть НДС, включаемая в продажную цену, перечисляется в бюджет. Вся тяжесть налога ложится отнюдь не на предприятие, а на конечного потребителя данной продукции.

Во Франции функционируют четыре ставки налога на добавленную стоимость.

Таблица 8

Действующие ставки налога на добавленную стоимость во Франции

| ШКАЛА | Ставка % | Применение |

| 1 | 2 | 3 |

| Основная ставка налога в настоящее время равна | 18,6 %. | |

| Повышенная ставка | 22 % | Применяется к некоторым видам товаров: автомобили, кино- фототовары, алкоголь, табачные изделия, парфюмерия, отдельные предметы роскоши, например ценные меха. До недавнего времени повышенная ставка равнялась 33,33%. |

| Пониженная ставка | 7% | Установлена на товары культурного обихода, в это понятие входят книги |

| Самая низкая ставка | 5,5% | Применяется для товаров и услуг первой необходимости. К этой категории относится: большинство продуктов питания, кроме шоколада и алкогольных напитков, продукция сельского хозяйства, медикаменты, жилье, транспорт, туристические и гостиничные услуги, грузовые и пассажирские перевозки, з [36, 130] релищные мероприятия |

По НДС имеются значительные льготы. Так, ст. 25 финансового законодательства 1991 г. установлено, что предприятия могут освобождаться от уплаты налога на добавленную стоимость в том случае, если за предыдущий финансовый год их оборот не превысил 70 тыс. франков. В этом случае они пользуются режимом освобождения от НДС с начала года, следующего за отчетным. Кроме этого, от НДС освобождаются:

деятельность государственных учреждений, направленная на осуществление административных, социальных, воспитательных, культурных и спортивных функций;

медицина и образование;

некоторые свободные профессии: частная преподавательская деятельность, частнопрактикующие врачи, люди, занимающиеся духовным творчеством.

Есть виды деятельности, где возможно освобождение от НДС. Точнее, налогоплательщику предоставляется возможность выбирать, что платить: НДС или подоходный налог. Это сдача в аренду помещений для экономической деятельности; финансовое и банковское дело; литературная, артистическая, спортивная деятельность; муниципальное хозяйство.

Налог на добавленную стоимость дополняется рядом косвенных пошлин (или акцизов), которые также представляют собой налоги на потребление. Некоторые из них взимаются в пользу государства, другие перечисляются в бюджеты местных органов управления.

Из налогов на юридических лиц в Германии наиболее высокие доходы приносит государству налог на добавленную стоимость. Его удельный вес в доходах бюджета равен примерно 28% – второе место после подоходного налога. Общая ставка налога в настоящее время составляет 16%. Но основные продовольственные товары, а также книжно-журнальная продукция облагаются по уменьшенной ставке – 7%. Эта ставка не распространяется на обороты кафе и ресторанов.

Применяемая в налоговой практике Германии схема исчисления НДС проста и реально доступна каждому налогоплательщику. Пожалуй, это самый удобный вариант исчисления НДС, действующий в ЕС. НДС взимается по единой форме и построен таким образом, что все товары и услуги при одинаковой налоговой ставке, попадая к конечному потребителю, оказываются обремененными в одинаковом размере. Размер налога соответствует налоговой ставке, распространяющейся на товар или услугу. При этом неважно, сколько ступеней экономического развития проходит товар или услуга на пути к потребителю - налоговая кумуляция (взимание налога с налога) принципиально исключена, так как применяется практика предварительного вычета налога. Предварительный вычет дает предпринимателю право уменьшить свой НДС на суммы НДС, которые выставлены ему в счет другими предпринимателями за их налогооблагаемые обороты. В качестве предварительного налога предприниматель может вычитать НДС на товары, приобретенные внутри ЕС, а также с ввозимых товаров, уплаченный предпринимателем таможенному правлению при ввозе товара из стран, не являющихся членами ЕС.

НДС в Германии имеет некоторые особенности. Так, предприниматели, у которых оборот за предыдущий календарный год не превысил 20 тыс. марок, а в текущем году не превысит 100 тыс. марок, освобождаются от уплаты налога на добавленную стоимость. Но, естественно, они лишаются при этом и права возмещения сумм налога в выставленных на них счетах. Данный предприниматель является плательщиком подоходного налога, а не НДС. Он имеет право отказаться от положенного ему освобождения от НДС и вести налоговые расчеты на общих основаниях. Если предприниматель получает в календарном году доход не выше 60 тыс. марок, то он имеет право на регрессивное налогообложение и вносит в бюджет лишь 80% расчетной суммы НДС.

Предприятия сельского и лесного хозяйства освобождены от уплаты налога на добавленную стоимость. Освобождены и товары, идущие на экспорт.

В ФРГ проводится политика поощрения малого предпринимательства, стимулирования начала процесса предпринимательской деятельности. Предприниматели, оборот которых, включая расчетный НДС, не превысил в минувшем календарном году 25 тыс. марок и предположительно не превысит в текущем календарном году 100 тыс. марок, не платят НДС. Однако эти же предприниматели лишены права на вычет выставленных им в счетах предварительных налогов. Им самим также запрещено выставлять счета с отраженным налогом. Из-за такого отказа от предварительного вычета налогов данная ситуация может иметь для мелких предпринимателей как положительные, так и отрицательные последствия. Резонно поэтому, что закон дает им право выбора: либо использовать возможность реализации своего права на неуплату НДС, либо отказаться от такого решения и выбрать путь налогообложения по общим правилам.

В Швеции налог на добавленную стоимость взимается в бюджет по ставке 25%. Для продовольственных товаров ставка понижается до 21%, для гостиничных услуг – до 12%. От уплаты НДС, помимо экспортных товаров, освобождаются медицинские услуги, банковские операции, патентное дело, услуги учреждений культуры. Льготы распространяются на некоторые виды оборудования.

Главное место среди косвенных налогов в Великобритании принадлежит налогу на добавленную стоимость. Он занимает по доле в доходах второе место после подоходного налога и формирует примерно 17% бюджета страны.

Базой обложения НДС выступает стоимость, добавленная на каждой стадии производства и реализации товаров и услуг (т.е. разница между выручкой и стоимостью закупок у поставщиков).

Первоначально ставка НДС равнялась 10%, а затем снижена до 8%. Позже началось постепенное ее увеличение, и на сегодняшний день налоговая система предусматривает использование двух ставок НДС - стандартной, которая составляет 17,5%, и нулевой. Стандартная ставка может изменяться ежегодным парламентским актом о финансах. Кроме того, через механизм делегированного законодательства Казначейство в определенных случаях вправе изменять ставку НДС на 25% от существующей, т.е. уменьшить ее до 13,125% или увеличить до 21,875%. Нулевая же ставка НДС означает, что товар попадает под обложение НДС, но налоговый оклад рассчитывается по ставке 0%. При этом применение нулевой ставки НДС более выгодно налогоплательщику, чем освобождение от налога, так как лицо, реализующее товар, вправе зарегистрироваться как плательщик НДС и потребовать возврата ранее уплаченных сумм по НДС.

По нулевой ставке облагаются: продовольственные товары, книги, лекарства, импортные и экспортные товары, топливо и энергия для домашнего пользования, плата за воду и канализацию, строительство жилых домов, транспортные услуги, детская одежда, а также почтовые и финансовые услуги, страхование, ритуальные услуги.

На сегодняшний день поступления в бюджет от НДС превышают 27 млрд. ф. ст. в год, а плательщиком налога является любое лицо, занимающееся реализацией облагаемых НДС товаров или услуг и зарегистрированное в качестве налогоплательщика.

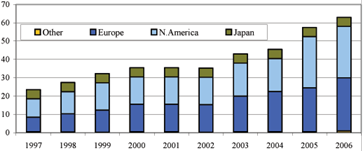

И хотя НДС находит все более широкое применение в мировой практике, его часто называют «европейским налогом», отдавая должное как самому месту появления нового налога, так и его роли в становлении и развитии европейского объединительного процесса. Достаточно сказать, что НДС является важнейшим источником бюджетной базы ЕС: на данный момент каждая страна-участница ЕС перечисляет 1,4% поступлений от налога в «европейский» бюджет.

В 70-е гг. НДС стал применяться во многих общеевропейских государствах. Этому в значительной степени способствовало принятие ЕС 17 мая 1977 г. специальной Директивы об унификации правовых норм, регулирующих взимание НДС в странах - членах ЕС, в которой он утверждался в качестве основного косвенного налога, и устанавливалось его обязательное введение до 1982 г. Для государств, имеющих намерение в будущем вступить в ЕС, необходимым условием становилось наличие функционирующей системы НДС.

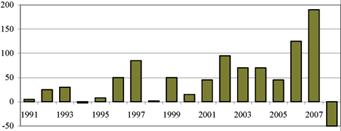

В 80-е гг. начинают активно включать НДС в свои налоговые системы страны Юго-Восточного региона, Америки и Африки. В качестве одного из основных косвенных налогов его вводят правительства Турции, Индии, Индонезии, Бразилии, Колумбии, Египта и других государств. В 1989 г. этот налог начинает взиматься и в Японии. Начало 90-х гг. ознаменовалось активным включением НДС в налоговую практику восточноевропейских стран. В России НДС введен Законом о нем с 1992 г. При этом процесс взимания НДС в нашей стране обладает целым комплексом особенностей, отражающих реалии экономики, финансов, процедуры бухгалтерского учета, уровень готовности его исчисления финансовыми кадрами и уплаты плательщиками, а также проблем, связанных с современным процессом формирования российского рынка.

Более чем за три десятилетия исчисления и взимания НДС в мировой и прежде всего европейской налоговой практике накоплен значительный опыт введения НДС в налоговую систему, развития и совершенствования налогового законодательства, унификации НДС на межгосударственном уровне. И этот опыт требует всестороннего изучения и осмысления российской экономической наукой в условиях все более широкого включения НДС в национальную налоговую практику, с одной стороны, и необходимостью соответствия российской налоговой системы требованиям, предъявляемым к НДС в рамках европейского рынка, - с другой.

В России НДС стал одним из основных федеральных налогов в 1992 г. Он представляет собой форму изъятия в бюджет части добавленной стоимости на всех стадиях производства и обращения и определяется как разница между стоимостью реализованных товаров, работ и услуг и стоимостью материальных затрат, отнесенных на издержки производства и обращения. Облагаемый оборот определяется на основе стоимости реализуемых товаров (работ, услуг) исходя из применяемых цен и тарифов без включения в них НДС.

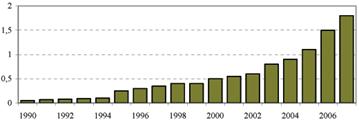

В момент своего введения НДС рассматривался правительственными кругами как своеобразная панацея от всех финансовых проблем. Предполагалось, что с его помощью уже в 1992 г. удастся свести к минимуму дефицит федерального бюджета. Налог должен был занять первое место среди доходных статей бюджета. Действительно, поступления от НДС составили в 1992 г. 50% общей суммы доходов федерального бюджета, а в 1993 г. - 43% (см. Приложение 1). Однако сбалансирования бюджета не произошло. Во многом это было связано с тем, что Россия начала применять НДС в чрезвычайных условиях, противоречивших опыту всей мировой практики введения этого налога. Во-первых, НДС введен в период значительного спада производства и сокращения потребительского рынка страны. Во-вторых, наблюдался не постепенный рост ставок налога с минимально возможных до оптимальных, а напротив, первоначальное введение максимально возможных ставок с последующим вынужденным их понижением (с 28% в 1992 г. до 20 в 1993 - 1998 гг., а по продовольственным товарам и продукции детского ассортимента - до 10%). В-третьих, введение НДС не сопровождалось предварительной подготовкой соответствующей государственной налоговой службы: она начала формироваться параллельно с введением налога, а вернее, непосредственно после принятия Закона о НДС. Единственным условием, которое мы имели для введения НДС, был колоссальный государственный дефицит бюджета и громоздкий государственный аппарат, требующий значительных средств для поддержания своего существования.

При отсутствии на отечественном рынке достаточной товарной массы, в условиях, когда не развита конкуренция производителей и расстроено финансовое хозяйство, НДС усиливал инфляционные процессы, способствовал росту оптовых и розничных цен. Первоначально установленная 28-процентная ставка налога несомненно была завышена, но для периода либерализации цен она была недопустимо высока. Отсутствие льгот для бюджетной сферы при взимании НДС привело к тому, что государство получило не только большие доходы, но и значительные дополнительные расходы, так как плательщиками налога были государственные учреждения здравоохранения, образования, просвещения и т.д.

Федеральным законом от 25 апреля 1995 г. № 63-ФЗ «О внесении изменений и дополнений в Закон Российской Федерации «О налоге на добавленную стоимость» были установлены нормы, меняющие порядок взимания НДС. Так, введенный перечень льгот при взимании НДС, в частности, касался и социальной сферы. Было установлено, что налогоплательщики имеют право относить на возмещение из бюджета суммы НДС по материальным ресурсам производственного назначения по мере оплаты этих ресурсов поставщикам, а не в зависимости от списания затрат по их приобретению на издержки производства и обращения - это в значительной степени стимулировало предприятия к ускорению оборота своих капиталов.

Необходимо отметить, что НДС носил преимущественно фискальный характер. Это положение наглядно иллюстрирует практика изменения ставок НДС. Введение в 1992 г. предельно высоких ставок (28%) было призвано компенсировать потери от катастрофического снижения объемов подоходного обложения. В следующем году при снижении ставок с 28% до 20 и 10% образовался дополнительный бюджетный дефицит. Чтобы его погасить, в 1994 - 1995 гг. введен специальный налог, который рассчитывался на базе НДС и взимался в размере сначала 3%, а позднее 1,5% налогооблагаемой базы. Фактически специальный налог не имел самостоятельного значения, а был скрытой формой НДС и носил характер чрезвычайного налога. Первоначальное введение 10-процентной ставки НДС на продовольственные товары и детский ассортимент затем компенсировалось резким сокращением и жесткой регламентацией списка этих видов продукции.

Во II части Налогового Кодекса РФ разделу об НДС посвящена 21 глава. Накопленный за последние годы опыт показывает, что НДС тем не менее прочно вошел в налоговую систему России. Он стал одним из важнейших доходных источников бюджета. Прогнозируемое в ближайшей перспективе снижение ставок НДС до общеевропейского уровня и расширение базы обложения соответствуют современным тенденциям применения НДС. Думается, что перспективная задача российской налоговой политики заключается во включении НДС в качестве действенного компонента в механизм налогового регулирования современной экономики России.

Широкое распространение НДС обусловлено в первую очередь большими фискальными возможностями этого налога по увеличению и стабилизации бюджетных доходов. НДС имеет устойчивую базу обложения. Средства в бюджет начинают поступать уже на начальных стадиях производства продукции, процесс налогообложения охватывает все стадии производственного цикла, а также этапы реализации готовой продукции. Налоговые доходы продолжают поступать и при любой перепродаже готового изделия. Выделение НДС отдельной строкой во всех банковских и иных расчетных документах усложняет попытки уклониться от налога и позволяет налоговым инспекциям эффективно контролировать уплату НДС. В то же время плательщик налога не несет налогового бремени, связанного с взиманием НДС при покупке сырья, материалов, комплектующих изделий, поскольку компенсирует свои затраты, перекладывая их на покупателя. Процесс переложения налога завершается на конечном потребителе готовой продукции.

Обеспечивая стабильное и гарантированное поступление средств в казну, уменьшая сопротивление налогоплательщиков и затрудняя уклонение от налогообложения, НДС стал мощным фискальным инструментом обложения расходов на потребление. Но вместе с тем НДС в странах ЕС, Японии и ряде других государств используется как важное тактическое средство в системе налогового регулирования рыночной экономики.

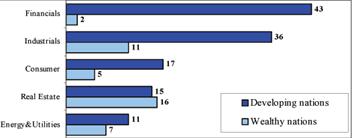

Для большинства стран с развитой рыночной экономикой НДС является основным источником компенсации потерь доходной части бюджета за счет снижения ставок налогов на доходы корпораций. Индустриально развитые страны уже сделали снижение налога на доходы корпораций в национальных границах средством межгосударственной конкуренции, при этом сокращение ставок планируется достичь при сохранении общего объема налоговых поступлений.

Постепенно снижая ставки прямых налогов, а по сути, налогов на производство, расширяя сферу действия и увеличивая долю доходов бюджета за счет НДС и ряда других налогов на потребление, государство стимулирует возможности инвестирования национального капитала, проводит курс либерализации подоходного обложения, делает ставку на саморегулирование рынка и стимулирование частной инициативы.

Исторический опыт развития и трансформации налоговых систем в рамках региональной интеграции дает возможность рассматривать НДС в качестве одного из основных инструментов налоговой гармонизации на межгосударственном уровне.

Концепция налоговой гармонизации возникла в ходе создания единого европейского экономического пространства и получила дальнейшее развитие в рамках других региональных межгосударственных образований. В целях реализации этой глобальной задачи потребовалось унифицировать принципы начисления и обеспечить сближение ставок НДС и других косвенных налогов. Основными задачами гармонизации косвенного налогообложения стали:

устранение фискальных границ при перемещении товарной продукции между странами - членами ЕС;

отмена НДС при экспортно-импортных операциях;

введение НДС в налоговые системы стран, присоединяющихся к ЕС;

унификация принципов начисления НДС;

сближение уровня налоговых ставок (средняя стандартная ставка НДС составляет 19,3%, что соответствует установкам ЕС о введении ставок НДС в диапазоне 15-20%);

унификация НДС является важным направлением в политике приведения налоговых систем стран - членов ЕС к гармонизации, подчинения национальной налоговой политики общим задачам европейской экономической интеграции.

Практика применения НДС выявила определенные закономерности его введения в государственные налоговые системы. Чтобы механизм взимания НДС и, что не менее важно, возврата его предпринимателю начал работать, необходим целый комплекс условий, без учета которых налоговая реформа может быть затруднена либо просто свернута.

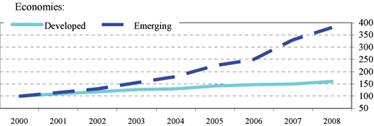

Во-первых, введение НДС, как правило, начинается с относительно низких ставок и в дальнейшем сопровождается постепенным и последовательным усилением налогообложения (табл. 9).

Таблица 9.

Эволюция стандартных ставок НДС в мировой налоговой практике| Страна | Год введения налога | Ставки налога (стандартные), % | Доля НДС в налоговых доходах, % | ||

| первоначальные | 1988 | 1998 | 1996 | ||

| 1 | 2 | 4 | 5 | 6 | 7 |

| Австрия | 1973 | 8 | 20 | 20 | 21,7 |

| Бельгия | 1971 | 18 | 19 | 21 | 16,0 |

| Великобритания | 1973 | 10 | 15 | 17,5 | 14,7 |

| Греция | 1987 | 18 | 18 | 18 | 14,9 |

| Дания | 1967 | 10 | 22 | 25 | 20,6 |

| Ирландия | 1972 | 16 | 25 | 21 | 21,3 |

| Испания | 1986 | 12 | 16 | 16 | 13,9 |

| Италия | 1973 | 12 | 18 | 19 | 15,1 |

| Нидерланды | 1969 | 12 | 20 | 17,5 | 15,7 |

| Турция | 1985 | 10 | 15 | - | - |

| Франция | 1968 | 13,6 | 18,6 | 20,6 | 19,9 |

| Германия | 1968 | 10 | 14 | 16 | 16,9 |

| Швеция | 1969 | 18 | 22 | 25 | 13,4 |

| Россия | 1992 | 28 | - | 20 | 29 |

[14, 110]

Первоначальное введение низких ставок НДС во многом обусловлено тем, что этим налогом облагаются все стадии производства и распределения товара, вплоть до розничной торговли. Введение предельно высоких ставок налога увеличивает цену товара и может значительно затруднить взаиморасчеты между поставщиками и производителями, а в ряде случаев привести к росту задолженности, замораживанию производства.

Во-вторых, широкая практика применения НДС показала, что бремя налога, возлагаемое на потребителей, имеет выраженный регрессивный характер. Потребители с более низкими доходами вынуждены выплачивать в форме НДС большую их часть по отношению к более высокодоходным слоям населения. Нейтрализация регрессивного характера НДС может быть осуществлена путем применения дифференцированных ставок на различные группы товаров и услуг.

В-третьих, взимание НДС требует значительного увеличения налогового персонала и налоговой инспекции, так как эта служба при введении НДС должна охватить всю производственную и распределительную цепи, вплоть до конечного потребителя (высокие административные издержки и сложность взимания в первое время его введения до сих пор удерживают США от применения НДС). Программа введения НДС в систему государственных налогов в большинстве стран осуществлялась как длительный, многоэтапный процесс.

Значительный опыт применения НДС в мировой, а теперь уже и российской налоговой практике позволяет говорить о его высокой фискальной результативности: поступления от НДС в совокупный бюджет варьируются от 20-22% (во Франции и Австрии) до 14-15% (в Канаде и Швеции). Посредством применения НДС в значительной степени обеспечивается либерализация подоходного обложения и гармонизация национальных налоговых систем на региональном уровне (в странах ЕС). Такие возможности реализации посредством применения НДС регулирующей и интегрирующей функций обеспечивают ему характеристику перспективного вида налогообложения.

Определение значимости НДС как нового направления в системе мер регулирования рыночной экономики связано именно с этими двумя особенностями его применения: наличием высокого фискального потенциала и многофункциональной направленностью налога.

Похожие работы

... регулирующей функции налогов, баланс между задачами по обеспечению социально-незащищенных слоев населения и потребностью способствовать подъему экономики. Г Л А В А 2 1. Налоговый механизм индивидуального предпринимательства в рыночной экономике России. Предпринимательская деятельность граждан, осуществляемая без образования юридического лица, регулируется в основном теми же правилами и нормами ...

... Мировая практика показывает, что создание СЭЗ - весьма действенное направление развития экономики отдельных территорий и регионов. В основном, создание и развитие свободных экономических зон ориентировано на решение конкретных приоритетных экономических задач, реализацию стратегических программ и проектов. 2. Территории, наиболее благоприятные для размещения СЭЗ, имеют, как правило, приграничное ...

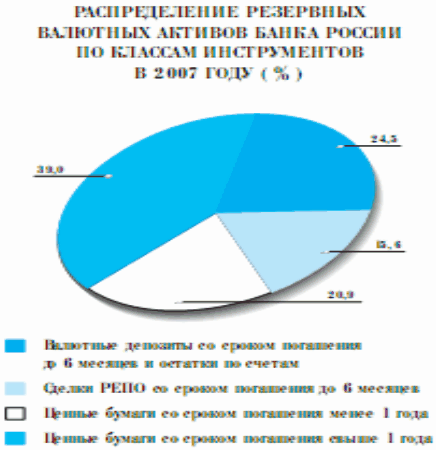

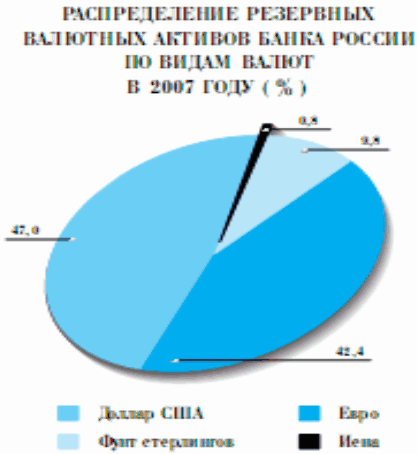

... резервов осуществлялись с резидентами в валюте Российской Федерации. Доля вложений в ценные бумаги иностранных государств и организаций составила 0,01% на 1.01.2008. 3 Проблемы и задачи развития и функционирования банковской системы России 3.1 Кризис ликвидности в российских банках Российские банки в ближайшее время столкнутся с очевидной дилеммой. Средств для финансирования по- ...

... на мировом рынке и ослаблять, не обеспечивая самостоятельное расширенное воспроизводство, систему своей экономической, политической и национальной безопасности. Другой путь - инновационное развитие. Инновационный тип воспроизводства, о чем шла речь на состоявшейся апрельской научной конференции в МГУ, может быть определен как специфический вид интенсивного типа воспроизводства, характеризующийся ...

0 комментариев