Навигация

Прогноз объемов реализации

1. Прогноз объемов реализации.

Основная задача дать представление о той доле рынка, которую предполагается завоевать новой продукцией. Рекомендуется составлять такой прогноз на три года вперед с разбивкой по годам:

n первый год — данные приводятся помесячно

n второй год — данные приводятся поквартально

n третий год — приводится общей суммой продаж за 12 месяцев.

2. Баланс денежных расходов и поступлений.

Главная задача — проверить синхронность поступления и расходования денежных средств, а значит, и будущую ликвидность предприятия при реализации данного проекта. Полученная таким образом информация служит основой для определения общей стоимости всего проекта.

Баланс денежных расходов и поступлений требует тщательной проработки его при составлении, где статьи и суммы вложения средств и их поступления от реализации продукции отражаются:

n первый год — данные приводятся помесячно

n второй год — данные приводятся поквартально

n третий год — приводится общей суммой продаж за 12 месяцев.

3. Таблицу доходов и затрат.

Задача данного документа показать, как будет формироваться и изменяться прибыль:

n первый год — данные приводятся помесячно

n второй год — данные приводятся поквартально

n третий год — приводится общей суммой продаж за 12 месяцев.

Среди анализируемых показателей выделяются:

а) доходы от продаж товаров;

б) издержки производства товаров;

в) суммарная прибыль от продаж;

г) общепроизводственные расходы (по видам);

д) чистая прибыль (строка в) минус строка г) ).

4.Сводный баланс активов и пассивов предприятия.

Назначение — главным образом для специалистов коммерческих банков в оценке тех сумм, которые намечается вложить в активы разных типов и за счет каких пассивов предприниматель собирается финансировать создание или приобретение этих активов, рекомендуется составлять на начало и конец первого года реализации продукции.

5.График достижения безубыточности.

Это схема, показывающая влияние на прибыль объемов производства, продажной цены и себестоимости продукции ( в разбивке на условно-постоянные и условно-временные издержки).

С помощью этого графика можно найти так называемую точку безубыточности, то есть тот объем производства, при котором кривая, показывающая изменение выручки от реализации (при заданном уровне цен), пересечется с кривой, показывающей изменение себестоимости продукции. Допускается несколько вариантов такого графика, соответствующих разным уровням цен на продукцию.

Основные этапы подготовки бюджета:1. Подготовка прогноза продаж.

2. Определение ожидаемого объема производства.

3. Расчет производственных затрат и эксплутационных расходов.

4. Определение движения денежных средств и других финансовых показателей.

5. Составление планируемых финансовых отчетов.

2.3. Прогноз объемов реализацииПрогноз объемов реализации (план сбыта) – своего рода отправная точка при подготовке главного бюджета, поскольку намечаемый объем продаж оказывает влияние на все составные части главного бюджета. План сбыта обычно показывает количество единиц каждого изделия, которые компания предполагает продавать. Эта цифра умножается на предполагаемую цену продажи единицы изделия для составления плана сбыта. План сбыта включает также исчисление ожидаемых денежных поступлений от продажи в кредит, которые позднее будут учтены при составлении кассового плана. Прогноз объемов реализации призван дать представление о доле рынка, которую предполагается завоевать своей продукцией.

Обычно он основывается:

· на оценке показателей перспективного спроса;

· на оценке предложений со стороны других производителей;

· на результатах рыночных прогнозов и прогнозе доли рынка;

· на прогнозах цен на товары.

Прогноз объемов реализации принято составлять на три года вперед, причем для первого года данные приводятся помесячно, для второго года поквартально, а третий год приводится общей суммой продаж за 12 месяцев.

Логика такого разбиения проста: предполагается, что для начального периода производства уже точно известны будущие покупатели (имеется предварительная договоренность о будущих продажах). Начиная со второго года уже приходится заниматься прогнозными прикидками.

Наиболее частой ошибкой при составлении прогноза реализации является недоучет эластичности спроса, который должен тщательно оцениваться в разделе «Маркетинговый анализ» бизнес-плана.

Следует подчеркнуть главные рискованные моменты, способные воспрепятствовать достижению прибыльности и торгового успеха проекта. И чувствительность проекта к этим моментам. Обсуждение должно отражать мнение разработчиков проекта о рискованных ситуациях, которые могут возникнуть перед фирмой, отраслью из-за внешних причин. Сюда может быть включено рассмотрение таких ситуаций, как эффект от сокращения объема продаж или задержка с достижением запланированного уровня производительности. Желательно указать специальные виды страхования, охватывающие кредитный риск.

2.4. Производственный план.После того, как подготовлен план сбыта, разрабатывается производственный план, определяется количество единиц изделия, которое намечается запустить в производство, с тем чтобы обеспечить планируемые продажи и потребности товарно-материальных запасов. Ожидаемый объем производства определяется вычитанием оцененных запасов готовой продукции на складе на начало периода из суммы предлагаемых к продаже единиц изделия и желательного объема наличной готовой продукции на складе на конец периода.

2.5. План доходов и расходовЗадача этого документа - показать, как будет формироваться и изменяться прибыль предприятия. В основе его составления лежит прогноз объемов реализации продукции.

Для нового проекта прогноз денежных потоков может быть более важен, чем прогноз прибылей, из-за того, что в нем детально рассматриваются величина и время максимального денежного притока и оттока. Обычно уровень прибыли, особенно в начальные году осуществления проекта, не является определяющим при рассмотрении непосредственных финансовых нужд. Более того, доходы, как правило, не превышают расходы в некоторые периоды времени. Прогноз денежных потоков и выявит эти условия. Проводя планируемый уровень продаж и капитальных затрат в тот или иной период, прогноз подчеркивает необходимость и время дополнительного финансирования и определяет пиковые требования к рабочему капиталу. Администрация решает, как это дополнительное финансирование должно быть получено и в какие сроки и как будет осуществлен возврат средств.

Если проект разрабатывается в сезонной или циклической отрасли, или в отрасли, где смежники требуют от новой фирмы наличных выплат (или необходимо капитальное строительство), прежде чем продукт будет готов к продаже и начнет приносить доход, прогноз денежных потоков является важнейшим фактором для принятия решения о продолжнеии дела. Детализованный прогноз, который понятен и пригоден для руководства, может помочь привлечь внимание к проекту, несмотря на периодически возникающие денежные кризисы, которые следует предотвращать.

Когда денежный поток сформирован, необходимо обсудить противоречия между денежными потребностями и их возможным удовлетворением в критические точки, например при низком накоплении средств и при предполагаемых снижениях продаж.

Планирование потребности в оборотном капитале. На предприятии необходимо проводить планирование использование как основного, так и оборотного капитала. Важным фактором планирования использования оборотного капитала является планирование времени поступления дохода и расхода. Наличие оборотного капитала предприятия должно покрывать расходы со времени начала производства до оплаты продукта потребителем.

Планирование потребностей в основном капитале. По мере развития предприятия станки изнашиваются, изменяется технология, требуются новые здания, оборудование, компьютеры. Часто сроки приобретения основного капитала достаточно велики.

Это означает, что важно включить финансовое планирование в процесс стратегического планирования предприятия. Если предприятие хочет завоевать новые рынки и расширить производство продукта, оно должно позаботиться о потребности в капитале в процессе формирования долгосрочных планов по маркетингу и основных исследований по производственным методам.

Планирование прямых затрат на материалы. Должна быть составлена смета прямых затрат на материал, чтобы определить, как много материала потребуется и сколько должно быть приобретено, исходя из потребностей производства. Количество материала, подлежащего закупке, зависит от предполагаемого его расхода и имеющихся запасов.

Смета прямых затрат на оплату труда. В производственном плане существуют предпосылки для подготовки сметы затрат на оплату труда. Для подсчета требуемых прямых затрат труда следует умножить ожидаемый объем производства за каждый период на число часов работы, необходимых для производства одной единицы изделия. Затем результат умножается на стоимость прямых затрат труда за час, чтобы получить бюджетные затраты на оплату труда.

Смета общезаводских накладных расходов. Это перечень всех общезаводских расходов, помимо прямых трат на материалы и оплату труда, таких как амортизация, налог на имущество и заводская арендная плата. Важно помнить, что амортизация не требует затрат денежных средств и, следовательно, должна вычитаться из сметы общезаводских накладных расходов, когда определяются денежные выплаты по смете общезаводских накладных расходов.

Смета торговых и административных расходов. Содержит перечень общефирменных расходов, понесенных в процессе реализации продукции и организации бизнеса. Для составления прогнозного отчета о прибылях и убытках (продажа минус переменные затраты минус постоянные затраты) нужно рассчитать переменные торговые и административные расходы, приходящиеся на единицу продукции.

Планирование источников дохода. Известно много источников фондов предприятия, включая доход от продажи продукции, инвестиции ее собственников, а также займа. Задача прежде всего состоит в нахождении лучшего источника для каждой потребности и именно в то время, когда возникает такая потребность.

Очень популярным подходом при планировании является принцип "желаемого дохода". Он начинается с того, что предприниматель определяет, какой доход он хочет получить, а затем определяет объем продаж, необходимый для покрытия всех расходов и обеспечения этого дохода.

План доходов и расходов основывается на следующих прогнозных оценках:

· доходов от реализации;

· прочих доходов;

· издержек производства и реализации продукции;

· прочих издержек:

· ожидаемых налоговых выплат;

· выплат процентов по долгам

План доходов и расходов также составляется в первый год помесячно, во второй - поквартально, в третий - в целом.

2.6. Баланс денежных поступлений и выплатПлан-баланс демонстрирует финансовое состояние фирмы на конец рассчитываемого периода времени. Из его анализа можно сделать выводы о росте активов и об устойчивости финансового положения фирмы в конкретный период времени. Отчет о движении денежных средств характеризует формирование и отток денежной наличности, а также остатки денежных средств фирмы в динамике.

Баланс не отражает результатов деятельности фирмы за конкретный период времени, а представляет собой ее "мгновенный снимок", фиксирующий слабые и сильные стороны с точки зрения финансов на данный момент.

Исходный баланс капитала (тот, который она должна иметь на начало своей рыночной деятельности) отражает объем капитала, необходимый для старта бизнеса. Он свидетельствует, как предполагается израсходовать этот капитал и каким образом он будет получен.

Тем не менее, нужно составить проекты балансов и за первые 3-5 лет существования компании. Эти балансы покажут особенности развития фирмы, т.е. финансовые результаты ее деятельности, изменения операционных характеристик.

Составление балансовой отчетности является важным элементом финансового планирования. Форма балансовой отчетности отражает активы и пассивы и собственный капитал, требуемые для открытия бизнеса.

Баланс денежных поступлений и выплат - это документ, позволяющий оценить, сколько денег нужно вложить в проект, причем в разбивке по времени, т.е. до начала реализации и уже по ходу дела. Он строится на основе плана дохода и расходов, с поправкой на ожидаемые лаги и с такой же разбивкой по времени.

Данный баланс строится на основе прогнозных оценок:

· объема продаж за наличные;

· уровня инкассации дебиторской задолженности;

· объема продаж активов, ценных бумаг;

· платежей в счет увеличения собственного капитала;

· дохода от инвестиций;

· объема привлечения банковских ссуд или средств из других источников;

· объема материальных и трудовых затрат, необходимых для выполнения производственного плана;

· расходов на административные цели;

· объема выплат по ссудам, время платежей которых наступило;

· объема выплаты дивидендов;

· капитальных вложений в здания, сооружения, оборудование;

· объема налоговых выплат.

2.7. План по источникам и использованию средствДанный документ показывает, на что расходуются средства, полученные предприятием в качестве доходов от собственной хозяйственной деятельности и из других источников. Цель такого плана — дать ясную картину, из чего складываются средства предприятия и каким образом они будут тратиться на прирост активов или на покрытие задолженности.

План по источникам и использованию средств помогает и предпринимателю, и потенциальному инвестору лучше понять финансовое положение предприятия и оценить эффективность выбранной финансовой политики.

Прогнозный балансовый отчет подготавливается путем корректировки балансового отчета за предыдущий, только что закончившийся год, с учетом всех тех видов деятельности, которые предполагается использовать в течение бюджетного периода. Такой отчет необходимо иметь по следующим причинам:

· может вскрыть отдельные неблагоприятные финансовые проблемы, решением которых руководство заниматься не планировало;

· служит в качестве высокоточного инструмента контроля всех остальных перспективных планов на предстоящий период деятельности компании;

· помогает руководству выполнять расчеты различных коэффициентов и показателей;

· помогает определит перспективные источники финансирования и важнейшие обязательства прогнозного периода.

3. СВОДНЫЙ БАЛАНСОВЫЙ ПЛАН АКТИВОВ И ПАССИВОВ ПРЕДПРИЯТИЯ

Баланс активов и пассивов отражает их состояние на предприятии на определенную дату. При его составлении используются подготовленные ранее план доходов и расходов и баланс денежных поступлений и выплат. Схема баланса имеет такой вид.

Актив

1. Основные средства и прочие внеоборотные активы, в том числе:

· нематериальные активы;

· основные средства.

2. Запасы и затраты, в том числе:

· производственные запасы;

· малоценные и быстроизнашивающиеся предметы;

· незавершенное производство;

· расходы будущих периодов;

· готовая продукция.

3. Денежные средства, расчеты и прочие активы, в том числе:

· расчеты с дебиторами;

· расчетный счет;

· валютный счет;

· касса.

Пассив

1. Источники собственных средств, в том числе:

· уставный капитал;

· добавочный капитал;

· резервный капитал;

· нераспределенная прибыль прошлых лет.

2. Расчеты и прочие пассивы, в том числе:

· Долгосрочные кредиты;

· Краткосрочные кредиты

4. АНАЛИЗ БЕЗУБЫТОЧНОСТИ

Практика показывает, что производство того или иного товара становится прибыльным, если предприятие функционирует на уровне, близком к уровню проектной мощности. При этом некоторые проекты приносят убытки в течение короткого периода в начале их осуществления, другие продолжают работать с убытками достаточно долго.

Причин для плохих результатов может быть много: дефекты проекта, дефицит основных и оборотных средств, низкое качество сырья или готовой продукции, неэффективность производства, недостаточный объем рынка, ценовая политика фирмы и т.д.

Точка, в которой общие доходы равны общим издержкам, называется точкой безубыточности. Анализ ситуации безубыточности, выявление объема продаж, при котором доходы начнут покрывать издержки, является неотъемлемой частью финансового планирования.

Анализ безубыточности демонстрирует, каким должен быть объем продаж для того, чтобы компания была в состоянии без посторонней помощи выполнить свои денежные обязательства. Такой анализ позволяет получить оценку суммы продаж, которая необходима, чтобы компания не имела убытков.

Анализ безубыточности или, как его иногда называют, аналитический подход к изучению взаимосвязи между издержками и доходами при различных уровнях производства особенно полезен:

· для текущего планирования — обеспечение информацией для принятия решений путем анализа влияния изменений в цене продукции, объемах продаж, величине издержек, а также прогнозирования прибылей, убытков, денежных потоков;

· для оценки проектов — обеспечение информацией для принятия решения о приемлемости проекта при прогнозируемых издержках и доходах;

· для подготовки проектов — определение оптимального размера производственных мощностей, необходимого первоначального капитала и т.д.

При анализе ситуации безубыточности издержки обычно подразделяются на переменные и фиксированные (условно-постоянные). Как известно, к переменным относятся издержки, прямо зависящие от объемов производства — сырье и материалы, заработная плата рабочим и т.д.; к условно-постоянным — амортизация, расходы по аренде и лизингу, процентные платежи по кредитам, оплата труда менеджеров и служащих.

5. СТРАТЕГИЯ ФИНАНСИРОВАНИЯ

Финансирование фирмы - основополагающий элемент для достижения успеха в деле. Каждая фирма должна планироваться с четким и ясным пониманием того, какие вложения потребуются для того, чтобы начать операцию, какие дополнительные средства будут нужны для поддержания уже начатого. И где могут быть взяты деньги.

Сумма, требуемая для того, чтобы начать дело, может быть определена при помощи оставления списка активов, которые должны появиться в наличии, с оценкой их стоимости. Цель следующей ступени в проведении планирования - гарантировать наличие средств для обеспечения трех основных ситуаций в бизнесе:

· Наличие достаточного капитала для покупки уже действующей фирмы; или в случае открытия нового дела - достаточного капитала для покрытия издержек на развитие.

· Наличие достаточного размера оборотных фондов для покрытия расходов в первые месяцы, когда поток наличности лимитирован.

· Наличие достаточного резервного капитала для покрытия внеплановых издержек, которые часто имеют место на начальном этапе. Рекомендуемая сумма обычно составляет 10-15% от начальной стоимости или стоимости покупки оборудования.

В разделе стратегия финансирования и анализ развития должен излагаться план получения средств для создания или расширения предприятия. При этом необходимо ответить на вопросы:

1. Сколько требуется средств для реализации данного проекта.

Ответ на данный вопрос можно получить из предыдущего раздела бизнес-плана «Финансовый план».

2. Источники финансовых ресурсов и форма их получения.

Источниками могут служить:

а) собственные средства;

б) кредиты банков;

в) привлечение средств партнеров;

г) привлечение средств акционеров и так далее.

3. Срок ожидаемого полного возврата вложенных средств и получения инвесторами дохода на них.

Рекомендуется включить в бизнес-план специальные расчеты, дающие определить срок окупаемости вложений.

Заключение.

Финансовый план обеспечивает предпринимательский план хозяйствующего субъёкта финансовыми ресурсами и оказывает большое влияние на экономику предприятия. Происходит это благодаря целому ряду существенных обстоятельств. Во-первых, в финансовых планах происходит соизмерение намечаемых затрат для осуществления деятельности с реальными возможностями. В результате корректировки достигается материально-финансовая сбалансированность. Во-вторых, статьи финансового плана связаны со всеми экономическими показателями работы предприятия и увязаны с основными разделами предпринимательского плана: производством продукции и услуг, научно-техническим развитием, совершенствованием производства и управления, повышением эффективности производства, капитальным строительством, материально-техническим обеспечением, труда и кадров, прибыли и рентабельности, экономическим стимулированием. Таким образом, финансовое планирование оказывает воздействие на все стороны деятельности хозяйствующего субъёкта посредством выбора объектов финансирования, направление финансовых средств и способствует рациональному использованию трудовых, материальных и денежных ресурсов.

Данная курсовая работа имела целью доказать необходимость финансового планирования деятельности любой фирмы, рассчитывающей на успех в современных условиях рынка. Нельзя забывать о том, что мы находимся в особо жестких условиях российской экономики, в которых некоторые рыночные законы действуют с точностью до наоборот, однако, с учетом того, что до перестройки наша страна в течение многих лет являлась ярким примером авторитарной директивно-плановой экономики, то процесс планирования производственно-коммерческой деятельности предприятия и основных рыночных показателей имеет под собой многолетний опыт. Разумеется, с наступлением этапа реформ в нашем государстве изменились как методы планирования, так и его задачи.

Список литературы.

1. Алан Хоскинг, «Курс предпринимательства: Практическое пособие», пер. с англ. — М. Международные Отношения, 1994 г.

2. Бизнес-план. Под ред. Р.Г. Маниловского. Москва 1998

3. Бобылева А.З. Финансовый менедлжмент. Москва 1995г.

4. Джон Ф. Берджес, Дэн Штайнхофф. Основы управления малым бизнесом. Москва 1997г.

5. Основы предпринимательской деятельности. Под ред. В.М. Власовой. Москва 1997г.

6. Уткин Э.А. Управление фирмой. Москва 1996г.

7. Шеремет А.Д., Сайфулин Р.С. “Методика финансового анализа” Москва “Инфра-М” 1995г.

8. Шим Д. К., Сигел Д. Г. Финансовый менеджмент. Москва 1996.

9. Большаков C.В. «Финансовая политика и финансовое регулирование экономики переходного периода» - Финансы. 1994г. № 11.

Похожие работы

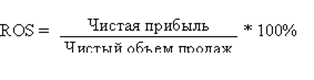

... 100=738 Эффективность использования собственного капитала Из таблицы видно, что показатели рентабельности на конец года возрастают, то есть предприятие эффективно ведет свою работу. 4. Разработка финансового плана предприятия Раздел предусматривает составление плана доходов и расходов, прогнозирование движения денежных средств, определение потребностей в финансовых ресурсах, возможности ...

тура финансового плана Финансовый план предприятия является составной частью бизнес-плана. Поэтому разработка финансового плана тесно связана со всеми разделами бизнес-плана и основывается на них. Финансовый план состоит из следующих разделов: - Прогноз объемов реализации. Основная задача дать представление о той доле рынка, которую предполагается завоевать новой продукцией. Рекомендуется ...

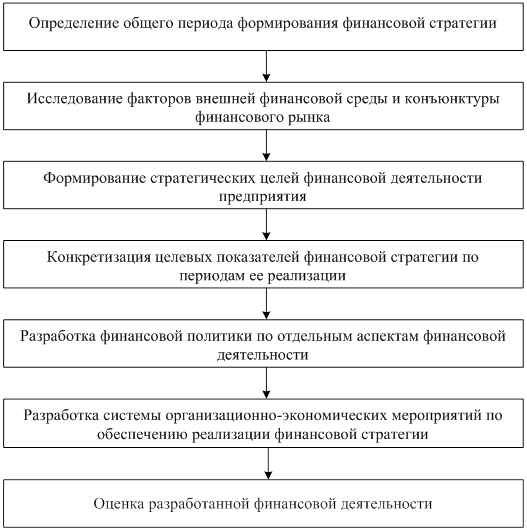

... : - планирование, учет, анализ и контроль финансового состояния; - оптимизацию основных и оборотных средств; - распределение прибыли. Важным условием определения периода формирования финансовой стратегии предприятия является предсказуемость развития экономики в целом и конъюнктуры тех сегментов финансового рынка, с которыми связана предстоящая финансовая деятельность предприятия, – в ...

... вышеназванным видам оборотных средств, принимаются в размере их потребности. Общий по предприятию норматив (потребность) оборотных средств определяется суммированием всех частных нормативов ОБС. В финансовый план предприятий включается не общий норматив на конец года, а его изменение - прирост или уменьшение. Прирост ОБС увеличивает расходы финансовых ресурсов предприятия, а снижение ОБС уменьшает ...

0 комментариев