Навигация

Лет остаются за рамками реформы, их взносы продолжают

40 лет остаются за рамками реформы, их взносы продолжают

перечисляться в Пенсионный фонд, чтобы в будущем они

могли получать государственную пенсию в

модернизированной распределительной системе.

Обязательно вступают в накопительную систему пенсионного

страхования все работники младше 30 лет. С первого года

перехода к новой системе они направляют на именные счета

часть взносов, уплачиваемых ранее работодателями в ПФ,

по ставке 11%. Большинство может сформировать себе

пенсию, равную 30-35% зарплаты, получаемой в год выхода

на пенсию.

Для работников в возрасте 31-40 лет переход на

накопительную систему остается добровольным и лишь

частичным. Они получают возможность направлять на

именные счета взносы по ставке 5%. По достижении

пенсионного возраста им выплачивается пенсия из

распределительного источника на уровне 20% средней

зарплаты по стране, а вместе с накопительным источником

- 25-35% средней зарплаты, которую они имели в год

выхода на пенсию. Возможно введение для них условных

именных счетов в ПФ, на которых отражаются взносы,

начисленные за них работодателями. При завершении

трудовой жизни государственная трудовая пенсия таким

работникам назначается в соответствии с величиной

средств на их условных именных счетах.

Долгие дебаты и согласования на правительственном уровне вылились в

появление еще одной модификации двух изложенных Концепций, менее

радикальной, с более осторожным и длительным внедрением

накопительного пенсионного страхования, - "Программы пенсионной

реформы в Российской Федерации", которую правительство одобрило 20

мая 1998 г. В ней приведена своя градация уровней смешанной системы,

которая, возможно, станет реальностью в нашей стране в долгосрочной

перспективе:

1-государственное пенсионное обеспечение для отдельных категорий

граждан, которые не приобрели права на пенсию по государственному

пенсионному страхованию. Оно должно финансироваться из федерального

бюджета;

2-государственное пенсионное страхование (ведущий элемент системы), в

рамках которого пенсии будут выплачиваться всем (за исключением

категорий, попавших в первый уровень) в зависимости от страхового

(трудового) стажа, суммы уплаченных взносов в бюджет

государственного пенсионного страхования и величины дохода,

полученного от инвестирования части обязательных страховых взносов,

направленных на накопление. Финансироваться этот уровень должен за

счет, во-первых, текущих поступлений в ПФ, во-вторых, средств,

полученных от направления части обязательных страховых взносов на

накопление, в-третьих, инвестиционного дохода от размещения

накапливаемых средств;

3-дополнительное пенсионное страхование (обеспечение) - этот уровень

предусмотрен сверх государственного пенсионного страхования и будет

доступен не всем россиянам, а только тем, кто сам или работодатели

добровольно отчисляли за него дополнительные взносы (в

негосударственные пенсионные фонды). А в случаях, установленных

законодательством (скажем, в профессиональных пенсионных системах),

работодатели обязаны делать определенные страховые взносы.

Предложенная в Программе модель формирования государственного

пенсионного обеспечения с поэтапным введением в нее накопительных

элементов, по замыслу авторов, способна обеспечить

сбалансированность доходов и обязательств Пенсионного фонда в

течение переходного периода (до 2020 г.) без увеличения базовой

ставки страховых взносов в этот фонд.

Чтобы обеспечить стабилизацию финансового положения пенсионной

системы в этот переходный период предусмотрено:

1-досрочный выход на пенсию заменить профессиональными пенсионными

системами;

2-размер пенсионных выплат поставить в зависимость от величины

поступлений в ПФ;

3-стимулировать более поздний выход на пенсию, используя

условно-накопительные и именные накопительные пенсионные счета;

4-четко разграничить обязательства по финансированию пенсий между

ПФ, федеральным бюджетом и внебюджетными фондами;

5-законодательно закрепить перечень нестраховых периодов,

включаемых в страховой стаж по государственному пенсионному

страхованию, и определить принципы и размеры финансирования

возникающих в связи с этим обязательств за счет федерального

бюджета;

6-повысить собираемость страховых взносов благодаря

условно-накопительным и именным накопительным пенсионным счетам;

7-с 2005 г. начать частично финансировать вновь назначаемые

трудовые пенсии на накопительной основе.

Предполагается, что в долгосрочной перспективе трудовая пенсия по

государственному пенсионному страхованию будет формироваться по

распределительному и накопительному принципам в равной пропорции, а

тарифная политика станет ориентироваться на постепенное снижение

тарифа отчислений за работников, которые трудятся в нормальных

технологических и природно-климатических условиях.

Для лиц, выходящих на пенсию по старости до 2005 г., доля тарифа для

зачисления на именной накопительный счет (даже если они будут

продолжать трудиться) станет направляться исключительно в ПФ,

поскольку их пенсии будут финансироваться целиком за счет текущих

поступлений в этот фонд без использования именных накопительных

счетов.

Для сокращения скрытого субсидирования через пенсионную систему

отраслей с повышенным удельным весом рабочих мест с вредными

условиями труда, а также регионов с особыми природно-климатическими

условиями признано целесообразным ввести для них дополнительный

тариф страховых пенсионных взносов.

В Программе предлагается с 2000 г. установить, во-первых, суммарный

тариф отчислений страховых взносов в ПФ, взимаемый с работодателя и

работника, в размере 27%, из которых на именной пенсионный счет

должен идти 1% зарплаты (дохода) работника; во-вторых, предельную

величину годового дохода работника, на которую начисляются страховые

взносы; в-третьих, дополнительный тариф страховых взносов в

профессиональные пенсионные системы, начисляемых на фонд оплаты

труда работников, имеющих право досрочного выхода на пенсию.

В Программе планируется накопительный элемент тарифа по

государственному пенсионному страхованию повышать постепенно (при

соответствующем сокращении распределительного элемента). В 2000 г.

ставка взноса в накопительной системе (на именные пенсионные счета)

составит 1%, в 2003 г. - 3, в 2006 г. - 5, в 2009 г. - 7, в 2010 г.

- 8%. В долгосрочной перспективе предстоит довести соотношение между

распределительной и накопительной частями трудовых пенсий до 50:50

при условии увеличения зарплаты в соответствии с повышением ставки

взносов, уплачиваемых работником.

Похожие работы

... покупательной способности пенсии в связи с инфляцией и ростом цен. Индивидуальный (персонифицированный) учет — организация и ведение учета сведений о каждом застрахованном лице для реализации пенсионных прав в соответствии с законодательством Российской Федерации. Индивидуальный лицевой счет - совокупность сведений о поступивших страховых взносах за застрахованное лицо и другой информации о ...

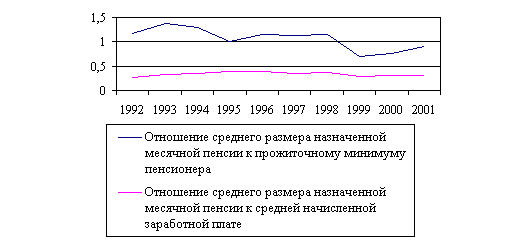

... базу для регулирования рынка аннуитетов. Это именно та долгосрочная задача, которую придется решать на протяжении ближайших 6-8 лет. Цель работы заключается в изучении финансовых аспектов пенсионной реформы в России. В соответствии с поставленной целью решены следующие задачи: - отражены этапы проведения реформ пенсионного обеспечения в России, - проведен анализ уровня пенсионного обеспечения ...

... моделью, в которой размер пенсий зависит от заработной платы. Глава 2. Конвертация пенсионных прав в капитал В целях реализации положений Программы пенсионной реформы в Российской Федерации в части обеспечения равных возможностей для разных возрастных групп населения предусматривается оценить приобретенные ими пенсионные права по состоянию на 1 января 2002 года, гарантированные действовавшим до ...

... приостановить действие лицензии компании на управление пенсионными активами или даже совсем отобрать ее. Народный контроль Если ФКЦБ и Минфин будут выступать в роли государственных контролеров пенсионной реформы, то функцию общественного надзора, в соответствии с указом президента РФ, возьмет на себя Общественный совет. Его главной задачей должна стать защита интересов клиентов пенсионного ...

0 комментариев