Навигация

Основные характеристики операций с ценными бумагами*

2.2. Основные характеристики операций с ценными бумагами*

С тех пор, как человек начал зарабатывать больше, чем потреблять, его волнует проблема эффективного вложения неиспользованного капитала. Одни, принимая решение, опираются на строгие математические расчеты, другие — на интуицию и азарт. Правда, интуиция базируется на определенных знаниях и цифровом материале, который позволяет сравнивать различные решения. Вложение капитала осуществляется на финансовом рынке, основными товарами которого являются:

наличные деньги (включая внутреннюю и иностранную ва

люту);

банковские кредиты;

ценные бумаги.

* В этом параграфе рассматриваются основные понятия и определения, связанные с эффективностью вложения капитала.

26

В соответствии с приведенными понятиями финансовый рынок принято разделять на рынок денег и рынок капитала, а рынок капитала — на кредитный и фондовый рынки.

При анализе вложения средств в тот или иной инвестиционный проект (покупку той или другой ценной бумаги) принимаются во внимание два ключевых момента:

сохранение капитала от обесценивания и получение дохода;

степень риска подобных инвестиций.

Приобретая ценную бумагу, инвестор прикидывает срок ее реализации, погашения или конвертации. Инвестор — лицо, приобретающее ценные бумаги за свой счет. Промежуток времени от момента приобретения ценной бумаги до момента ее реализации называется холдинговым периодом (в литературе встречаются термину инвестиционный период или планируемый горизонт).

Целью любого инвестирования, то есть приобретения ценной бумаги, является максимальное увеличение средств инвестора. Величину прироста средств инвестора за холдинговый период будем называть — отдачей ценной бумаги.

ПРИМЕР 2.1.

Инвестор купил ценную бумагу за 100 тыс. р. и по истечении холдингового периода получил 120 тыс. р. (цена реализации + доходы от владения ценной бумагой). Тогда, очевидно, отдача ценной бумаги за холдинговый период составит 20 тыс. р.

.Абсолютные цифры, при наличии альтернативных вариантов инвестиций, не дают ясной картины по оценке эффективности вложений. Поэтому на практике для оценки эффективности инвестиционной деятельности оперируют не абсолютными, а относительными величинами, такими, как норма отдачи или доходность ценной бумаги за холдинговый период, которая рассчитывается следующим образом:

Р. - Р,

(2.1)

где г — норма отдачи (доходность) ценной бумаги за холдинговый период; Рк — конечная цена (цена продажи) ценной бумаги; Р„ — начальная цена (цена приобретения) ценной бумаги.

27

2.3. Акции, их классификация и особенности

Можно найти различные определения понятия «акция», но все они имеют незначительные различия, а объединяет их отношение к доле собственности и возможность управления ею. Под акцией обычно понимают ценную бумагу, выпускаемую акционерным обществом при его создании, независимо от того, создается ли новое предприятие (учреждение, организация) или преобразуется действующее. Акции являются источником мобилизации денежных средств для увеличения собственного капитала действующего предприятия.

Согласно Закону Республики Беларусь «О ценных бумагах и фондовых биржах» под акцией понимается «ценная бумага, удостоверяющая право владельца на долю собственности акционерного общества при его ликвидации, дающая право ее владельцу на получение части прибыли общества в виде дивиденда и на участие в управлении обществом».

Владельцы (держатели) акций могут быть разделены на три группы:

индивидуальные (физические лица);

коллективные (институциональные);

корпоративные.

Сегодня на Западе прослеживается тенденция к увеличению числа институциональных инвесторов. Так например, в Великобритании в начале 60-х годов доля частных инвесторов в акционерных обществах составляла около 70 %, а в 90-е годы не превышает 20 %. В зарубежной практике наиболее влиятельными коллективными инвесторами выступают страховые компании, пенсионные фонды, паевые фонды (фонды взаимных вложений).

В Беларуси преобладающей группой инвесторов являются частные (в основном использовавшие свои приватизационные чеки).

Хотя акция и представляет единицу капитала, вложенную в определенное акционерное общество, однако необходимо отметить, что:

акционерное общество не обязано возвращать инвесторам их

капитал, вложенный в общество посредством покупки акций;

выплата дивидендов не гарантируется;

размер дивидендов может устанавливаться произвольно в виде

доли от прибыли. Хотя и вся прибыль может быть направлена на

развитие производства.

Акции могут выпускаться различным номиналом. При выпуске акций эмитент должен предоставлять следующую информацию:

32

полное наименование и юридический адрес эмитента;

наименование ценной бумаги («акция»);

номинальную стоимость;

вид акции (простая или привилегированная);

в случае именной акции — имя держателя либо указание, что

акция на предъявителя;

место и дату выпуска;

номер государственной регистрации, серию и порядковый но

мер акции;

количество выпускаемых акций;

образец подписи уполномоченных лиц эмитента, а также пе

речень прав, предоставляемых владельцам акций (в случае приви

легированной акции — размер и срок выплаты дивидендов).

Эмиссионные ценные бумаги, в том числе и акции, могут выпускаться в двух формах: документарной (бумажной, материальной) и бездокументарной — в виде соответствующих записей на счетах.

При документарной форме выпуска акций они могут быть заменены сертификатом — документом, выпускаемым эмитентом и удостоверяющим совокупность прав владельца на указанное в сертификате количество ценных бумаг. Сертификат акции содержит ту же информацию, что и акция, с указанием количества принадлежащих акционеру (владельцу) акций.

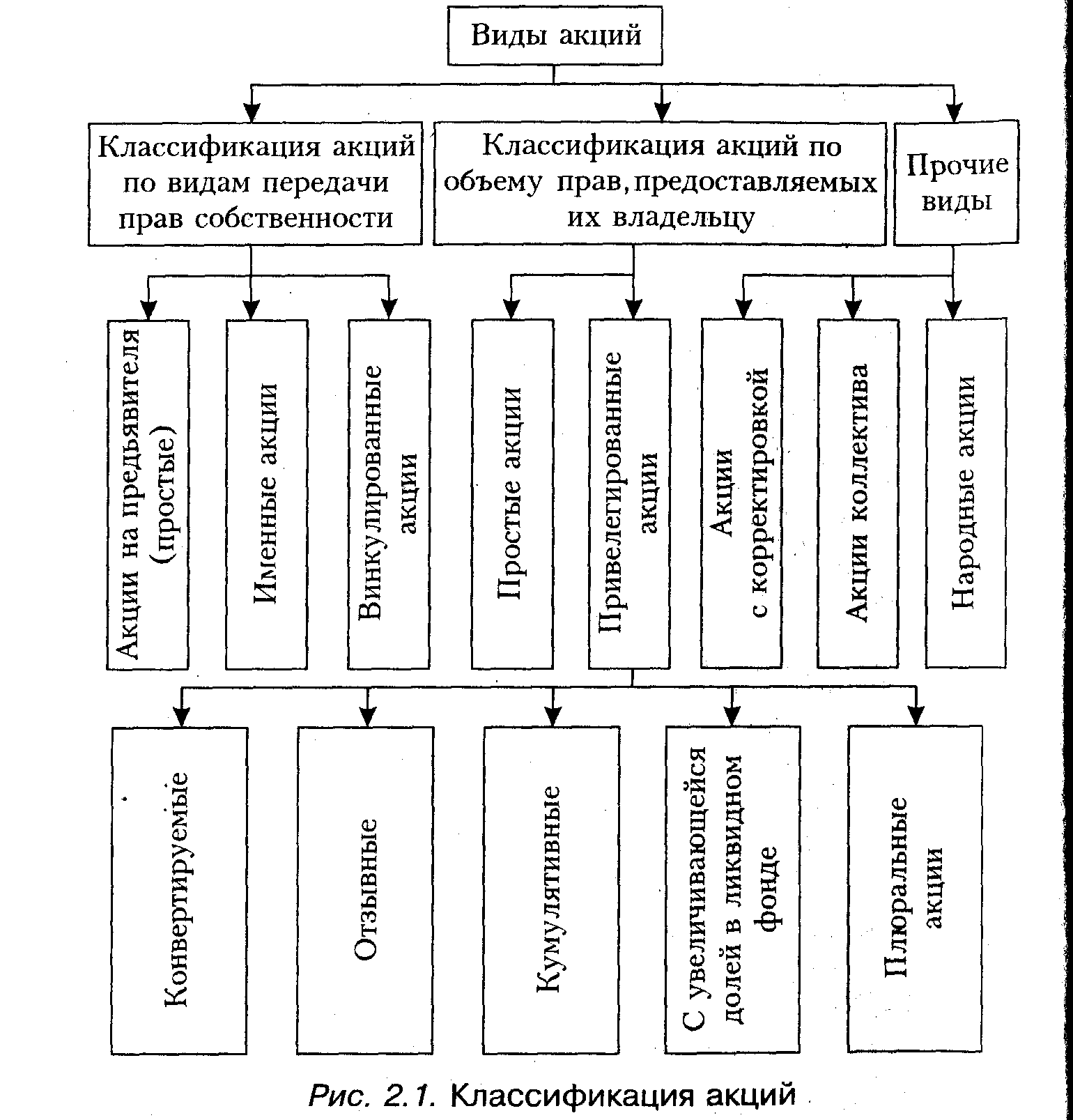

В основу классификации акций могут быть положены различные признаки и свойства данной ценной бумаги. Классифицируют акции на основании следующих признаков:

по виду передачи прав собственности;

по объему прав, предоставляемых владельцу акции.

Рассмотрим подробнее сущность каждого из видов акций.

Простые акции служат для обеспечения равных прав всех

владельцев — членов акционерного общества, особенно право голоса и право получения дивидендов (в противоположность привилегированным акциям).

Привилегированные акции предоставляют их владельцам определенные твердые привилегии при распределении прибыли, при роспуске акционерного общества и при исполнении права на преимущественную покупку вновь эмитированных акций.

Как видно из рис. 2.1, привилегированные акции бывают различных видов:

Кумулятивными считаются такие акции, по которым невыплаченный или не полностью выплаченный дивиденд, размер которого определен в уставе, накапливается и выплачивается в будущем.

Например, если дивиденд по привилегированной акции определен 15 % в год к номиналу и он не выплачен по истечении первого года по решению акционерного собрания, то он аккумулируется и в следующем календарном периоде его сумма составит 30 %.

Кроме того владелец кумулятивной привилегированной акции может получить право голоса, как и при простой акции, на тот период, пока ему не выплачиваются дивиденды. После выплаты дивидендов в полном объеме это право теряется.

Конвертируемыми привилегированными считаются такие акции, которые могут быть конвертируемы (обменены) в простые или

33

привилегированные акции других типов. При выпуске конвертируемых акций должны быть установлены:

период конвертации;

пропорциональность и курс конвертации.

Рис. 2.1. Классификация акций

Зарубежная практика показывает, что период конвертации обычно составляет не менее трех лет. Что же касается курса конвертации, то он устанавливается в момент выпуска этих акций и, как правило, несколько превышает текущий рыночный курс простых акций в тот период. Поэтому если в момент обмена текущий рыночный курс простой акции выше курса конвертации, то владелец конвертируемой акции имеет дополнительную возможность заработать, обменяв конвертируемую акцию на простую и продав последнюю по рыночному курсу. Если срок обмена конвертируемых акции истек, а владелец их не поменял ни на какие другие, то они переходят в разряд простых привилегированных акций.

Плюральные

акции известны

в мировой практике,

и их сущ

ность

состоит в том,

что они наделены

большими правами

при голо

совании

или имеют более

высокое соотношение

между правом

голо

са

и номиналом. „ ,

Привилегированные акции с увеличивающейся долей в ликвиоа-ционном фонде предоставляют акционеру преимущественное право при роспуске общества, и дивиденды по ним выплачиваются, как правило, из ликвидационного фонда.

Широкое распространение имеют так называемые возвратные, или отзывные привилегированные акции. Суть их состоит в том, что они могут быть выкуплены акционерным обществом и погашены, в отличие от простых акций, которые не гасятся до тех пор, пока существует акционерное общество, их эмитировавшее.

Простая, или обыкновенная акция не содержит имя владельца. Передача самой бумаги представляет собой передачу акции со всеми ее правами без идентификации владельца.

Под именной акцией понимается акция, содержащая^информацию о владельце ценной бумаги. При бездокументарнои форме выпуска акций информация о владельце содержится в реестре владельцев ценных бумаг. При этом переход прав на эти бумаги и осуществление закрепленных за ними прав требуют обязательной идентификации владельцев. Именные акции, так же, как и простые могут обращаться на бирже, причем вследствие своей ограниченной возможности передачи они часто являются более выгодными, чем простые.

Винкулированные именные акции - это акции с ограниченными возможностями передачи. Цель выпуска винкулирован-ных акций - усиленная защита против нежелательной перемены

собственника.

Акции скорректировкой образуются трансформацией накоплений из нераспределенной прибыли в основной капитал без привлечения дополнительного капитала в общество. Эта нераспределенная прибыль делится между акционерами в соответствии с их долей в основном капитале. Биржевой курс акций может даже упасть, хотя стоимость их участия в акционерном обществе не изменяется.

Коллективные акции распределяются акционерным обществом среди своего коллектива либо бесплатно либо по льготной цене и как правило, находятся во владении в течение определенного срока. Выпуск таких акций должен обеспечить коллектив капиталом и тем самым усилить связь сотрудников с обществом.

Народные акции выдаются широким слоям населения по льготным ценам, когда приватизируется государственный сектор. Так гарантируется формирование капитала народными массами. Народная акция определяется рядом признаков:

— это акция с маленьким номиналом;

- в первую очередь она рассчитана на людей со средним или малым доходом;

приобретению способствует гарантия скидок с цены покупки;

преимущественное право акционера на покупку новых акций

ограничивается определенным числом акций;

право голоса ограничено;

быстрая продажа акций ограничивается введением опреде

ленного срока блокировки.

Интересен опыт России. В ходе приватизации там появились свои специфические привилегированные акции: типа А и типа Б. Акции типа А выпускались при создании открытых акционерных обществ и предназначались работникам преобразуемых предприятий, которые получают их бесплатно. Число этих акций составляло 25 % уставного капитала, а для выплаты дивидендов по ним выделяется 10 % прибыли. Акции типа Б выпускались в счет доли уставного капитала, принадлежащей фонду имущества, то есть владельцем этих акций является фонд имущества, который получает их бесплатно. Количество этих акций также не должно превышать 25 % уставного капитала. На дивиденды направляется 5 % чистой прибыли, но дивиденды не должны быть ниже, чем по простым акциям. Фонд имущества как держатель акций имеет право сводной продажи данных акций неограниченному кругу покупателей, однако при продаже они автоматически конвертируются в обыкновенные акции. Держатель привилегированных акций типа Б не имеет права голоса, хотя может присутствовать на собраниях акционеров и вносить свои предложения по обсуждаемым вопросам.

Работа с акциями имеет ряд особенностей. Акционерное общество, как правило, нуждается в увеличении капитала. Это может быть обусловлено различными причинами, например такими, как возрастание объемов выпуска продукции, или расширение ассортимента выпускаемых изделий, или необходимость модернизации производства и т.д. Увеличение капитала происходит по-разному: использование полученной прибыли, привлечение кредитов или выпуск новых акций.

Направление нераспределенной прибыли на увеличение капитала общества ведет к увеличению собственного капитала, но количество акционеров при этом не изменяется.

Рассмотрим вариант увеличения собственного капитала акционерного общества посредством выпуска новых акций. Руководство акционерного общества, собираясь выпускать новые акции, должно согласовать с действующими акционерами — «собственниками» — два вопроса:

получение ими права преимущественной покупки;

покупку акций нового выпуска на общих условиях.

В первом случае новые акции предлагаются акционерам, имеющим акции предыдущих выпусков, по льготной цене, то еть реализуется их право преимущественной покупки (ППП). Оно вводится в законодательство для защиты акционеров от потери в доле собственности и уменьшения дивидендов в связи с увеличением капитала общества. Акционеру предоставляется право на приобретение определенного количества новых акций, чтобы после увеличения капитала он мог остаться в прежнем положении по отношению к доле собственности в обществе, по отношению к своим доходам и праву голоса в обществе. Таким образом, никакого негативного измене-

36

ния прав акционеров не происходит. Акционер не обязан использовать право преимущественной покупки, но отказ от него чреват снижением его доли в обществе, уменьшением доходов и права на управление обществом.

На рис. 2.2 показано возможное поведение акционеров при выпуске новых акций.

I —| __ Покупка отсутствующих ППП

Повышение ^^^У. .

доли участия '^•^ ,

' эЬ Покупка дополнительных ППП

Сохранение |—

доли участия * Использование имеющихся ППП

1 • ^ ч

I ' 1 — Продажа части ППП

Понижение ^^-^^1_ : 1

доли участия *\. |—— •—

-I ^* Продажа всех ППП

Рис. 2.2. Возможности акционеров при увеличении уставного капитала

ПРИМЕР 2.6.

Акционерное общество «Омега» с уставным капиталом 1 млн ден. ед. выпускает современную высококачественную продукцию. Положение с прибылью в обществе отличное. Руководство общества понимает, что для поддержания высокого уровня продукции необходимо производить исследования, контролировать качество, совершенствовать производство. Организация соответствующей лаборатории требует денежных средств в размере 1 млн ден. ед. Общество в настоящий момент может выделить из собственных средств только 500 тыс. ден. ед. Дополнительные 500 тыс. ден. ед. решено привлечь путем второго выпуска новых акций.

Акций первого выпуска было всего 20 тыс. шт., таким образом номинал составляет

1 000 000 : 20 000 = 50 ден. ед.

В результате второго выпуска акционерный капитал увеличился на 500 тыс. ден. ед., что эквивалентно 10 тыс. новых акций с номиналом 50 ден. ед. Таким образом, отношение старого выпуска к новому составляет 2:1.

Следовательно, для сохранения прав акционеров общество должно предложить каждому акционеру приобрести одну новую акцию на две имеющиеся у него. Это отношение (р) вычисляется по одной из следующих формул:

37

Хотя акционеры, как собственники акционерного общества, могут приобретать акции нового выпуска на более льготных условиях по сравнению с внешними инвесторами, на бирже не делается принципиального различия между акциями предыдущих выпусков и нового выпуска. Новые акции приравниваются к старым. Это предполагает «выравнивание курсов» в форме снижения стоимости старых акций и соответствующего повышения новых.

Принципиально то, что владелец акций нового выпуска имеет те же права, что и владелец акций предыдущих выпусков, а именно:

на капитал акций, общества;

на дивиденды;

голоса. /

Акции являются саммми распространенными ценными бумагами из всего многообразия ценных бумаг. Это объясняет повышенный интерес к ним не только инвесторов и профессиональных менеджеров, но и ученых экономистов. Основной вопрос, который волнует всех участников, — это принципы оценки акций.

Вопрос стоимостной оценки акций связан с жизненным циклом выпущенной акции, включающим в себя выпуск, первичное размещение и обращение акции.

Первой оценкой, появляющейся в момент выпуска акций, является номинальная стоимость акции.

Номинальная стоимость акции — это такая официальная цена акции, указываемая на ее лицевой стороне, которая устанавливается создателями акционерного общества в момент утверждения устава общества, поэтому иногда ее называют нарицательной или лицевой стоимостью. Все акции выпускаются одного номинала. Уставный капитал общества равен сумме номиналов всех акций, находящихся в обращении. В некоторых странах, например в США, в акцию не вкладывается ее номинал, а оговаривается, что капитал общества разбит на столько-то частей — акций.

Выпуск обществом акций определенного номинала не гарантирует их реальной ценности. Это прерогатива рынка. Номинальная стоимость служит некоторой базой отсчета для определения будущей цены акции.

Эмиссионная стоимость — это цена акции, по которой ее приобретает первый держатель. Эмиссионная цена едина для всех первых инвесторов и не может быть ниже номинальной стоимости. Превышение эмиссионной цены над номинальной стоимостью называется эмиссионной выручкой или эмиссионным доходом. Эмиссионный доход не может быть использован на цели потребления, он присоединяется к собственному капиталу акционерного общества.

Эмиссионная цена, как правило, ниже рыночной, что позволяет успешно реализовать:

— преимущественное право приобретения действующими членами общества при новой эмиссии;

39

— вознаграждение посредников, занимающихся первичным размещением новых эмиссий акций.

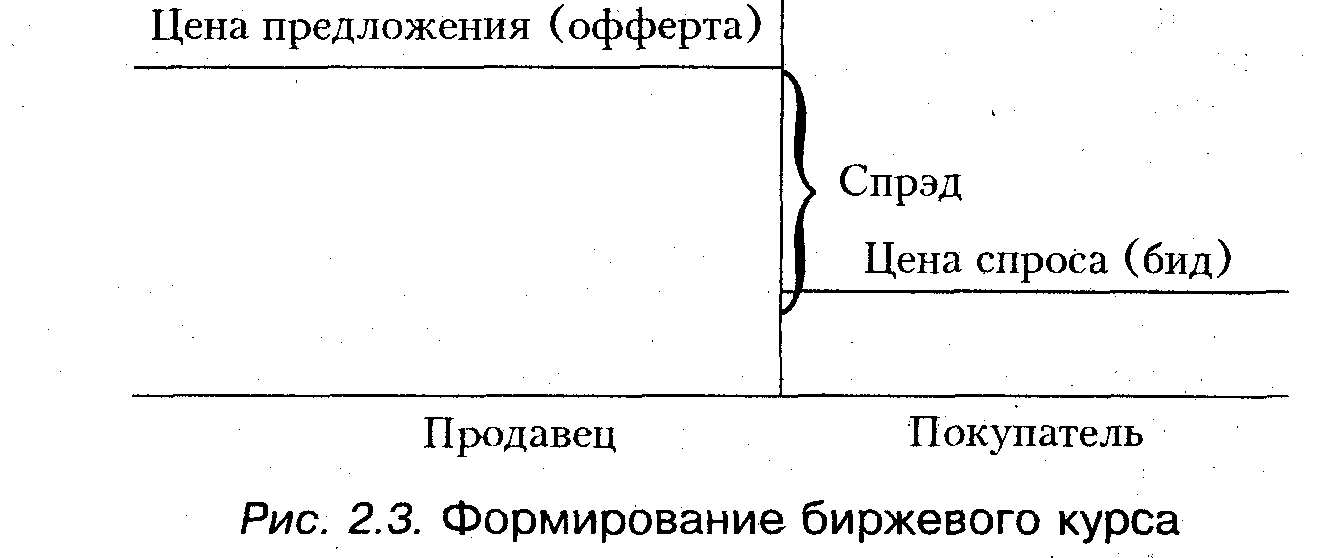

На вторичном рынке стоимостной характеристикой акций являет-| ся рыночная цена акции — это цена, по которой акция покупается ] продается. Она устанавливается на торгах на фондовой бирже и отра-| жает реальную цену акции при проведении большого числа сделок Биржевой курс — результат биржевой котировки, определяемы] складывающимся соотношением спроса и предложения. На рис. 2.3 представлена процедура формирования биржевого курса.

Как правило, реальная цена, то есть цена продажи или покупки акции, находится между ценой, устанавливаемой продавцом (ценов предложения — оффертой), и ценой, по которой покупатель жела-| ет приобрести акцию (ценой спроса — бид ом). Если спрос превы-шает предложение, то курсовая цена акции будет равняться цене предложения, а при избыточном предложении — цене спроса.

Цены акций способны изменяться в течение рабочего дня биржи, это изображено, например, на рис, 2.4. Высшую и низшую цену можно определить за любой период — неделю, месяц, квартал, год и т.д. ~ позволяет понять тенденцию изменения цены той или иной акции.

Умножив рыночную цену акции на количество акций, находя-щихся в обращении, мы узнаем рыночную стоимость имущества а ционерного общества.

Под рыночной стоимостью имущества, включая стоимость акций или иных ценных бумаг общества, понимается цена, по кото-рой продавец, имеющий полную информацию о стоимости имущес тва и не обязанный его продавать, согласился бы его продать, а покупатель, имеющий полную информацию о стоимости имущества не обязанный его приобретать, согласился бы его приобрести.

Экономическая стоимость акции представляет собой денежное выражение величины потоков денег, которые в данный момент инвестор ожидает получить от акции в будущем. Другими словами, это дисконтированная стоимость будущего потока дивидендов и цена акции в момент ее продажи (акция обеспечивает только два названных вида денежных потоков).

Как среди экономистов, так и среди инвесторов бытует мнение, что рынок ценных бумаг несовершенен и рыночная цена акции не в полной мере соответствует ее экономической стоимости. Исходя из этого они пытаются выявлять акции, которые, с их точки зрения, имеют неадекватную цену, и на этом основании принимают инвестиционные решения:

если цена акции выше ее экономической стоимости, то она пере

оценена и в скором времени следует ожидать снижения рыночной цены

такой акции, а значит от нее следует избавиться, осуществив продажу;

если же рыночная цена акции ниже ее экономической стои

мости, то она недооценена, и такую акцию следует приобретать, за

нимая длинную (долгосрочную) позицию.

Прежде чем перейти к рассмотрению теоретических моделей оценки акций, рассмотрим такое важное понятие, как балансовая стоимость акций.,

Как отмечалось, при первичном размещении акций эмиссионная цена превышает номинальную стоимость. В бухгалтерском балансе операции с акциями учитываются в статье «Собственный капитал банка».

На основании полученного результата можно сделать следующие выводы:

во-первых, ставка дивиденда k может быть выражена через

соотношение РV/Е только в том случае, если k = ROE;

во-вторых, инвесторам «нормальной» фирмы абсолютно без

различна дивидендная политика, так как отдача от акции не зависит

от соотношения дивидендов и ценового выигрыша. Данное явление

в литературе известно как ММ-парадокс (Miller М.Н., Modigliani

F. Dividend policy, growth and valuation of shares. — F. Of Bisines.

Похожие работы

... биржи. Состояние и проблемы российского рынка ценных бумаг Как я уже сказал российский рынок ценных бумаг находится в очень непростом и я бы сказал в несколько подвешенном состоянии. . И раньше, до августовского кризиса 1998 года, рынок ценных бумаг был развит далеко не достаточно. Следует принять во внимание пока еще формирующийся характер как национальной модели рынка ценных бумаг, так и ...

... в качестве платежного средства. Возникли и другие инструменты, удостоверяющие движение товаров (коносаменты, закладные документы и т.д.). Однако настоящим прорывом в формировании рынка ценных бумаг явились акционерные общества. В условиях капиталистического способа производства наблюдается противоречие между тенденцией ко все большему расширению предприятий и ограниченностью индивидуальных ...

... возможные направления вложения средств в приобретение ценных бумаг, инвестор ориентируется, прежде всего, на показатели текущей доходности и риска, присущие данным финансовым инструментам. Норма текущей доходности по конкретному виду ценных бумаг определяется в зависимости от текущей доходности по безрисковым инвестициям (например, по государственным облигациям) и нормы премии за возможные риски. ...

... и нерешенных вопросов, обусловленными как объективными, так и субъективными причинами. А значит и устранение последних требует комплексного подхода. Будем надеяться, что цивилизованный рынок ценных бумаг на Украине когда-нибудь появится. Глава ІІ. Законодательное регулирование РЦБ. Деятельность на украинском рынке ценных бумаг регулируют два основных законодательных акта ѕ закон Украины "О ...

0 комментариев