Навигация

ПОРЯДОК ВЫДАЧИ ССУД ЮРИДИЧЕСКИМ ЛИЦАМ

2.3 ПОРЯДОК ВЫДАЧИ ССУД ЮРИДИЧЕСКИМ ЛИЦАМ

НА ПРИМЕРЕ ОАО “КУРСКИЙ ЦУМ”Кредитование юридических лиц осуществляет центральный аппарат и дополнительные офисы Курскпромбанка. Кредиты предоставляются юридическим лицам и предпринимателям, имеющим в банке расчетные счета. Кредиты выдаются в рублях и иностранной валюте.

Между ОАО “Курский ЦУМ” и Курскпромбанком на протяжении длительного времени сложились взаимовыгодные партнерские отношения.

ОАО “Курский ЦУМ” является постоянным клиентом Курскпромбанка по многим направлениям его деятельности, в том числе и кредитования юридических лиц. ОАО “Курский ЦУМ” обратилось в Курскпромбанк с ходатайством о открытии кредитной линии в сумме 600 тыс. руб. сроком на 1 год. После разговора с главным бухгалтером заемщику было предложено собрать пакет документов. Для оценки финансового состояния были отобраны бухгалтерские отчеты за 1997, 1998 и 1999 годы.

Дополнительный офис “Универсальное отделение” “Курскпромбанка” именуется в дальнейшем “Банк”, и ОАО “Курский ЦУМ” именуется в дальнейшем “Заемщик” заключили договор об оборотном кредите № 4 16 марта 2000 года. Оборотным кредитом является предоставления банком заемщику денежных средств в пределах указанного лимита и срока на условиях договора. Договор включает в себя несколько разделов (статей), а именно:

1.Предмет договора.

2.Обеспечения обязательств.

3.Начисление и уплата процентов.

4.Порядок погашения задолженности.

5.Права и обязанности сторон.

6.Списание со счетов заемщика.

7.Ответственность сторон.

8.Прочие условия.

9.Реквизиты сторон.

Банк предоставляет заемщику право пользоваться оборотным кредитом с лимитом в сумме 600 тыс. руб., сроком пользования с 16 марта 2000 года по 15 марта 2001 года.

Решение о предоставлении кредита принимается кредитным комитетом банка. Для получения кредита заемщик представляет банку следующие документы:

1. Заявление в произвольной форме (с указанием суммы, цели кредита, срока и формы обеспечения, а также юридического и почтового адреса Заемщика, телефонов руководителей и фамилии и должности представителя Заемщика, котором) в соответствии с доверенностью предоставлено право представления документов и ведения переговоров по вопросам предоставления кредита).

2. Документы, подтверждающие правоспособность Заемщика..

* нотариально удостоверенную копию Устава (Положения), зарегистрированного в установленном законодательством порядке;

* нотариально удостоверенную копию учредительного договора (если законодательством предусмотрено его составление),

* карточку с образцами подписей распорядителей счета и оттиском печати, заверенную нотариально;

* свидетельство о регистрации или нотариально удостоверенную копию его;

* разрешение на занятие предпринимательской деятельностью с указанием срока функционирования (для предпринимателей, осуществляющих свою деятельность без образования юридического лица);

* разрешение на занятие отдельными видами деятельности ( лицензию).

3. Справки из ГНИ и отделения Пенсионного фонда России о намерении открыть ссудный счет (после принятия Банком решения о предоставлении кредита)

4. Финансовые документы.

* годовой отчет за последний финансовый год, составленный в соответствии с требованиями Минфина России, с отметкой ГНИ о принятии, включающий:

- бухгалтерский баланс;

- отчет о прибылях и убытках - форма № 2,

- пояснения к бухгалтерскому балансу и отчету о прибылях и убытка формы №№ 3,4,5, пояснительную записку;

- Специализированные формы , установленными министерствами и ведомствами РФ или республик , входящих в состав РФ.

- Формы отчетной информации об использовании бюджетных средств , установленные Минфином РФ для бюджетных организаций .

· Аудиторское заключение о ( или его итоговую часть ) по результатам обязательного по законодательству Российской Федерации аудита годовой бухгалтерской отчетности за последний финансовый год ( при его отсутствии - за предшествующий год)

· Бухгалтерский баланс с Ф.2 за последний квартал , с отметкой ГНИ о принятии, бухгалтерский баланс за последний отчетный месяц с Ф.2

· Суммы остатков на забалансовых счетах по полученным и выданным обеспечениям на отчетные даты за последний квартал и месяц, а также на дату подачи заявления.

· Расшифровка кредиторской и дебиторской задолженности к представленным балансам, с указанием даты ее возникновения и даты предполагаемого погашения по следующей форме;

| Название | Расшифровка задолженности | Сумма | Дата образования | Дата предполагаемого погашения |

· Выписка банка по расчетному и валютному счету с отметкой банка о сальдо счета и наличии претензий к счету за последние 6 месяцев.

· Расшифровка кредитов банков к представленным балансам и на дату подачи заявления по следующей форме;

| Кредитор | сумма задолженности | дата получения кредита | дата погашения | процентная ставка | периодичность погашения | сумма просроченных процентов |

· Расшифровка краткосрочных финансовых вложений к представленным балансам.

· Расшифровка прочих оборотных активов к представленным балансам кроме годового разрезе балансовых счетов .

Похожие работы

... в основные фонды; - на затраты по внешнеэкономической деятельности. Становление банковской системы, адекватной рыночному хозяйству, идет по двум направлениям: с одной стороны, созданы коммерческие банки и различные финансовые организации, выполняющие кредитные функции, с другой - контролирующий и регулирующий их деятельность Национальный Банк РК, который работает не с хозяйствующими субъектами, ...

... представлен прогноз состояния активов и пассивов Банка на 01.01.08. Прогнозные расчеты свидетельствуют о росте основных статей активов и пассивов Банка, а также источников формирования собственных средств Банка. 3. ОРГАНИЗАЦИЯ КРЕДИТОВАНИЯ В КОММЕРЧЕСКОМ БАНКЕ 3.1 Рассмотрение кредитной заявки В положении о кредитной политике банка, отражаются: 1) цели, исходя из которых сформирована ...

... кредитования, правил выдачи и погашения ссуд, текущего наблюдения и анализа кредитных операций [12, 152] 2. Перспективы развития системы кредитования российскими коммерческими банками Кредитная политика, проводимая современными коммерческими банками, находится под влиянием многих факторов, определяемых особенностями экономической и политической ситуации в России. Под влиянием этих же ...

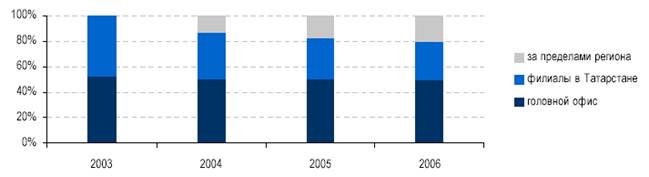

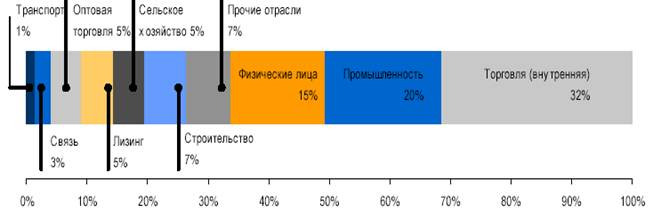

... » позволяет сделать вывод о том, что банк успешно реализует одно из своих одно из своих основных направлений деятельности – кредитование. 2.3. Проблемы и пути совершенствования кредитования в ОАО «АКИБАНК» Анализ кредитной политики ОАО «АКИБАНК» выявил проблемы, с которыми банку приходится сталкиваться в процессе кредитования. Во-первых, ключевым видом риска для Банка является риск ...

0 комментариев