Навигация

7 Кредитные операции

Основными каналами размещения привлеченных средств служат кредитные, или учетно-ссудные операции и операции с ценными бумагами, или фондовые операции, на долю которых приходится до 80% всех операций американских банков, около 75% японских, свыше 85% итальянских банков и почти 90% — всех операций банков ФРГ.

Кредитные операции коммерческих банков играют важную роль в рыночной экономике. Из всех развитых стран только в Японии развито межфирменное кредитование в форме рассрочки платежа. В западноевропейских странах (за исключением, пожалуй, Франции, Финляндии, Италии), в США и Канаде внутренние межфирменные расчеты осуществляются преимущественно в наличной форме, без предоставления рассрочки платежа. Например, в ФРГ, где основная масса сделок между торгово-промышленными компаниями заключается на основе покупок и продаж в кредит, тем не менее превалируют наличные расчеты (в течение максимум 10 дней), поскольку при платежах наличными предусматриваются скидки с цены. В Великобритании, несмотря на возможность отсрочки платежа до 45—60 дней, применяемые скидки в случае более ранних расчетов также стимулируют наличные платежи. В США наиболее распространены платежи через 30 дней, однако, если расчеты осуществляются в первые десять дней, размер скидки достигает 2%.

Бурное развитие банковских кредитов в послевоенный период в большинстве развитых стран свело к минимуму вексельные расчеты между торгово-промышленными компаниями внутри страны. Кредиты являются не только важнейшим видом активных операций, но обеспечивают и подавляющую массу текущих доходов банков, особенно в условиях высоких процентных ставок.

Виды кредитовКлассификация банковских кредитов осуществляется по целому ряду признаков: категориям заемщиков, характеру обеспечения, срокам и методам погашения и т.д.

В зависимости от категорий заемщиков, отражающих экономическое содержание и цель использования кредитов, различают:

• кредиты, предоставляемые корпоративным клиентам;

• кредиты под залог недвижимости;

• кредиты конечному потребителю, главным образом на покупку автомобилей и других потребительских товаров длительного пользования с погашением в рассрочку;

• кредиты другим кредитно-финансовым учреждениям, в том числе иностранным банкам, посредникам на фондовой бирже

ит.д.

В зависимости от обеспечения кредиты делятся на обеспеченные и необеспеченные или без обеспечения (бланковые кредиты).

Обеспеченные кредиты (кредиты, предоставляемые под обеспечение, против обеспечения), в свою очередь, подразделяются по виду обеспечения на вексельные, подтоварные и фондовые (под ценные бумаги).

Вексельные кредиты занимают большое место в операциях коммерческих банков тех стран, где развиты расчеты с рассрочкой платежа между фирмами (Япония, Франция, Финляндия), но особенно велика их роль в операциях коммерческих банков, осуществляющих финансирование международной торговли.

Коммерческие банки учитывают не все векселя, а только те из них, которые, в свою очередь, могут быть переучтены в центральном банке. В Великобритании в категорию «пригодных» для переучета векселей входят прежде всего векселя, акцептованные английскими банками и акцептными домами (так называемые «банковские акцепты», ставки по учету которых ниже, чем по торговым векселям), а также первоклассные торговые векселя, содержащие обязательства солидных фирм, платежеспособность которых не вызывает сомнения. В Японии наиболее «пригодными для переучета в Банке Японии» являются экспортные векселя, сроком не более трех месяцев и при открытии в пользу экспортера импортером безотзывного аккредитива на сумму вексельного обязательства.

В отличие от учетной операции ссуды под залог векселей означают лишь временный переход векселя от его владельца к банку:

по истечения срока ссуды заемщик погашает ее вместе с процентами и получает вексель обратно. При ссудах под залог векселей банк выдает заемщику обычно лишь 60—80% валюты векселя (денежной суммы, обозначенной на векселе).

Подтоварные кредиты банков включают ссуды под залог товаров и товарных документов (дубликатов железнодорожных накладных, варрантов, коносаментов). Подтоварные кредиты выдаются обычно в размере 50—70% рыночной стоимости закладываемых товаров. Главным при этом является требование к качеству товаров, к высокой степени его реализуемости в случае непогашения или задержки с погашением кредита.

Фондовые кредиты, т.е. ссуды под ценные бумаги, предоставляются банками обычно в размере части курсовой стоимости ценных бумаг, которые переходят к банку от заемщика лишь временно в качестве обеспечения ссуды до момента ее возврата вместе с процентами.

Несмотря на то что реальное обеспечение служит одним из путей уменьшения риска кредитных операций, примерно половина всех банковских ссуд предоставляется без обеспечения или в форме бланковых ссуд. Такие кредиты банки обычно предоставляют крупным торгово-промышленным компаниям, с которыми они тесно связаны и в платежеспособности которых уверены. Как правило, чем крупнее заемщик и чем больше сумма кредита, тем скорее он будет предоставлен без обеспечения.

Одной из форм бланкового кредита является овердрафт — оплата счетов, чеков клиента (торгово-промышленной компании, частного лица или другого финансово-кредитного учреждения) сверх остатка на его текущем счете или в отсутствие такового. Обычно клиент имеет предельный лимит по овердрафту, в пределах которого он может использовать любую сумму. В отличие от других форм банковских кредитов овердрафт и его величина могут базироваться на устной договоренности; в этом случае не требуется заключения каких-либо формальных соглашений. Вместе с тем в ряде случаев овердрафт может носить обеспеченный характер, когда в качестве обеспечения выступают различные ценные бумаги. Овердрафт в целом является очень дорогим кредитом, и в то же время в современных условиях многие крупные банки не взимают процент по овердрафту в течение определенного периода, по истечении которого ставка возрастает многократно по сравнению с обычными рыночными ставками, например до 30% у английских банков. Возникнув впервые в практике английских банков, овердрафт широко используется американскими, канадскими, итальянскими банками и банками других западноевропейских стран, однако крайне редко встречается в практике коммерческих банков Японии.

Контокоррентный кредит также может предоставляться в бланковой форме. Контокоррент — это единый активно-пассивный счет, через который проводятся все кредитные операции банка с клиентами: в дебет (актив) этого счета записываются ссуды, предоставленные банком клиентам, а в кредит (пассив) — все суммы, поступающие от клиентов в виде вкладов и возврата ссуд. При кредитовом остатке на счете (клиент является кредитором банка) клиенту начисляется процент на депозит, и, наоборот, при дебетовом сальдо (клиент является должником банка) с клиента взимается процент в пользу банка за пользование кредитом. В пределах оговоренной суммы кредита клиент может получать и погашать ссуды как полностью, так и по частям. Большое значение контокоррентный кредит получил в практике германских банков. Контокоррент, будучи связующим звеном между банком и предприятием, оттесняет в активных операциях банков ФРГ операции с векселями, основанными на коммерческом кредите (с рассрочкой платежа) между фирмами, сокращая тем самым межфирменный кредит.

В зависимости от срока кредиты могут быть краткосрочными — сроком до одного года, предоставляемые на 3, б и т.п. месяцев, среднесрочными (от 1 года до 7—8 лет) и долгосрочными (на срок более 8 лет). В России краткосрочными считают ссуды, предоставленные на срок до полугода, среднесрочными — от полугода до года, долгосрочными - свыше года.

Кредиты могут носить разовый характер (простая срочная ссуда) или возобновляемый (онкольный кредит, погашаемый по требованию банка).

С точки зрения возврата (погашения основной суммы долга и процентов) кредиты могут погашаться одним взносом (например, плата за обучение) или серией платежей. Проценты могут выплачиваться в момент погашения основной суммы долга, равными суммами на протяжении всего срока кредита, в момент предоставления ссуды. Примером последнего служит учет векселя, при котором банк выплачивает валюту векселя за вычетом процента.

По характеру кредитования различают: прямые кредиты (когда банк непосредственно кредитует заемщиков); покупку (учет) коммерческих векселей, банковских гарантий и банковских акцептов (когда банки замещают прежних кредиторов в кредитной операции); приобретение долговых обязательств у фирм, продающих товары в рассрочку.

8 Валютные операцииВалютные операции, обмен одной валюты на другую, предоставление услуг по минимизации валютных рисков являются важнейшей функцией коммерческих банков.

Покупка и продажа иностранных валют на национальные денежные единицы осуществляется на валютном рынке, который представлен главным образом коммерческими банками. Поэтому, когда говорят о валютном рынке, под ним понимают механизм, а не место проведения сделок (в отличие от фондовой или товарной бирж), что, впрочем, не исключает функционирования специальных валютных бирж. На Московской межбанковской валютной бирже (ММВБ) и других официально зарегистрированных валютных биржах России участники внешнеэкономической деятельности осуществляют официальную продажу экспортной выручки и покупают необходимую валюту для оплаты импортных сделок.

Открытие валютных счетов участникам ВЭД не является необходимым условием расчетно-платежных отношений во внешней торговле. В странах со свободной конверсией национальных денежных единиц достаточным условием для расчетов будет наличие счетов в национальной валюте. Крупные фирмы с большим объемом экспортно-импортных операций в разных валютах наряду со счетами в национальной валюте открывают дополнительно счета в иностранных валютах для минимизации курсовых потерь, связанных с обменом валют. В странах с валютными ограничениями открытие валютных счетов служит целям контроля за расчетами с зарубежными партнерами и является одним из элементов системы валютного регулирования.

Коммерческие банки — участники валютных рынков обслуживают все формы отношений, которые требуют обмена валют:

внешнюю торговлю, инвестиции, туризм, неторговые операции и т.д., и т.п. Технически это осуществляется при помощи купли-продажи телеграфных денежных переводов в разных валютах по особой цене — валютному курсу (подробнее см. гл. 30). Операции с векселями, чеками и другими платежными документами в иностранной валюте в настоящее время невелики, а покупка/продажа почтовых переводов (и то только авиа) используются крайне редко.

До 80-х гг. телеграфный перевод был преимущественным и самым быстрым способом перемещения средств. В настоящее время до 80% всех международных расчетов коммерческие банки проводят через систему СВИФТ.

9 Банковские операции «своп»

Операции своп (англ. swap, swop — обмен, менять) — это операции по обмену между субъектами активами или обязательствами, выраженными в валюте, с целью улучшения их структуры, снижения риска и величины затрат. Банки в основном осуществляют валютные свопы или свопы с золотом. Значительно реже банки осуществляют процентный своп.

Валютный своп включает в себя:

• покупку и одновременную форвардную продажу валюты (или, наоборот, продажу валюты и одновременную форвардную покупку ее);

• предоставление кредита в разных валютах;

• обмен обязательств, выраженных в одной валюте, на обязательства в другой валюте.

Первый вид свопа означает покупку валюты на условиях спот (по текущему курсу) с одновременной форвардной продажей этой валюты или же продажу валюты на условиях спот с одновременной форвардной покупкой ее.

Валютный своп означает подписание в одно и то же время двух отдельных контрактов по обмену валюты. Эти контракты имеют противоположную направленность и различные даты расчетов. По одному контракту первая валюта будет приобретена в обмен на вторую валюту с поставкой в определенный срок. По второму контракту первая валюта будет продана в обмен на вторую валюту с поставкой в другой срок.

Операции своп являются разновидностью репорта либо депорта, то есть комбинацией наличной продажи и срочной купли валюты или наоборот.

Репорт (франц. report) представляет собой срочную сделку, при которой владелец валюты продаёт ее банку с обязательством последующего выкупа через определенный срок по новому, более высокому курсу, так как он предполагает, что в это время курс валюты на рынке будет выше курса выкупа валюты в банке и он получит прибыль за счет экономии денежных средств. По существу, репорт — это банковский кредит под залог валюты. Разница между курсами продажи валюты и курсами покупки ее фактически составляют плату за кредит.

Наиболее распространен однодневный репорт с суммой сделки 100 тыс. долл. США.

Процентный доход от вложения 100 тыс. долл. США в однодневное соглашение репорта при ставке 5,4% годовых составляет 15 долл. США.

Депорт (франц. deport) представляет собой сделку, противоположную репорту. При депорте инвестор покупает валюту в банке с условием последующей продажи ее через определенный срок по новому более высокому курсу, так как он предполагает, что в это время курс валюты на рынке будет ниже курса продажи валюты банку и он получит прибыль в виде курсовой разницы. Фактически депорт — это рублевый вклад на депозит. Операции репорт и депорт осуществляются на межбанковском валютном рынке рублевых и валютных ресурсов. Здесь значительное место занимают следующие сделки:

• поставка валюты «tomorrow», то есть заключение контракта на выкуп валюты у банка на завтрашний день. На нее приходится около 50% всех этих сделок;

• операции «to day», то есть исполнение контракта в день заключения сделки. На них приходится около 30% всех сделок;

• сделка «sport», то есть сделка с исполнением контракта через какое-то количество дней (не более 14-ти дней). На нее приходится около 20% всех сделок.

Валютный своп с кредитом состоит в получении кредита в одной валюте, а погашении его в другой валюте. Содержание валютного свопа с обменами обязательств заключается в следующем. Банк имеет облигации, выраженные в немецких марках. С целью снижения валютного риска он обменивает их на облигации, выраженные в долларах США.

Своп с золотом — это покупка (продажа) золота на определенный срок по цене спот с гарантией последующей продажи (покупки) такого же количества золота по форвардной цене, то есть по цене, зафиксированной в контракте. Порядок осуществления этих свопов очень схож с валютными свопами. В международных сделках своп объем сделки установлен в тройских унциях (31,1034807 г), а цена золота — в долларах США за одну тройскую унцию. Для сделок своп на российском рынке золота объем сделки установлен в граммах, а цена — в рублях или в долларах США за 1 г.

Процентный своп заключается в обмене банковскими процентными ставками по заемным средствам. Банк может выдать кредит по:

• фиксированной процентной ставке;

• по плавающей процентной ставке (ЛИБОР);

• по ставке, «привязанной» к ЛИБОР.

ЛИБОР (англ. London interbank offered rate) — Лондонская межбанковская ставка предложения, то есть средняя ставка процента, по которой банки в Лондоне предоставляют кредит другим банкам путем размещения у них депозитов. Каждый крупный лондонский банк устанавливает свой размер процентной ставки. На практике используют фиксацию основных банковских ставок ЛИБОР на 11 часов утра каждого рабочего дня и выводят по ним среднюю ставку.

Содержание процентного свопа состоит в том, что стороны перечисляют друг другу лишь разницу в процентных ставках от оговоренной в договоре суммы, которая называется «основная сумма». Основная сумма не переходит из рук в руки, а служит лишь базой для расчета сумм процентных ставок.

В договоре по процентному свопу указывается: срок договора;

основная сумма, с которой будут начисляться проценты; дата первого фиксирования величины процентной ставки; дата последнего фиксирования величины процентной ставки; периодичность начисления платежей.

Заключение

В реферате были рассмотрены основные финансовые операции и их характеристики.

В нашей стране операции, связанные с финансовой деятельностью, не очень развиты. Это связано в первую очередь с плохой нормативно-правовой базой регулирующей финансовые отношения. Так же в современной экономике России присутствует некоторое количество незаконных предприятий, связанных с финансовыми операциями и предприятий, занимающихся нелегальной финансовой деятельностью. Это является причиной для недоверия со стороны большого круга промышленных предприятий к финансово-коммерческим учреждениям и финансовой коммерции в целом.

Наиболее развиты в России финансовые операции, связанные с предоставлением услуг со стороны банков. После последнего финансового кризиса банковская система находится не в очень хорошем состоянии, но постепенно приходит в себя. Вместе с этим и растёт количество и качество предоставляемых услуг.

В России постепенно развиваются и лизинговые операции. Так как Москва является финансовым центром, то такой вид деятельности наиболее развит в Москве. Лизинг выгоден всем, как лизингодателю, так и лизингополучателю. Первый достаточно надёжно вкладывает свои денежные ресурсы, второй получает необходимые основные средства (в основном производственные).

Другие финансовые операции в России развиты не достаточно.

Одной из основ стабильного процветания государства является стабильная финансовая система. Поэтому государству необходимо постоянно совершенствовать нормативную базу, связанную с организацией и ведением финансовых операций. Государству так же необходимо осуществлять больший контроль за финансовыми операциями для достижения доверия и заинтересованности со стороны всех субъектов экономических отношений к финансовым средствам и инструментам получения доходов.

Список использованной литературы

1. Балабанов И.Т. и др. Деньги и финансовые институты. М.: Финансы. 2000.

2. Борискин А.В. Деньги, Кредит, Банки. М.: Финансы. 1999.

3. Булатов А.С. Экономика. М.: Бек. 1996.

4. Жуков Е.Ф. Общая теория денег и кредита. М.: Банки и биржи. 1995.

5. Камаев В.Д. Экономика и бизнес. М.: изд-во МГТУ. 1993.

6. Лаврушина О.И. Деньги, Кредит, Банки. М.: Финансы и статистика. 2000.

7. Лившиц А. Я. Введение в рыночную экономику. М.: 1991.

8. Маконнелл К, Брю С. Экономикс. М.: Республика, 1993.

9. Самуальсон П. Экономика. М.: Прогресс, 1964.

10.Финансовый менеджмент. под.ред Е.С.Стояновой. М.: Перспектива, 1996.

11.Финансовый менеджмент: теория и практика. под.пер Н.Ф.Самсонова. М.:ЮНИТИ, 1999.

12.Чепурин М.Н. Курс экономической теории. Киров.:АСА, 1995.

Похожие работы

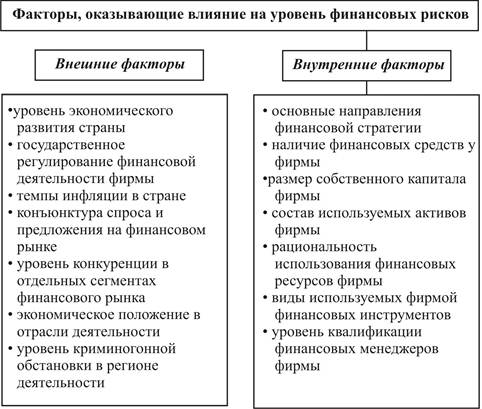

... а именно: оценку рисков по контрольным точкам финансово-хозяйственной деятельности. Использование данного метода, а также результаты качественного анализа позволяют проводить комплексную оценку рисков финансово-хозяйственной деятельности предприятий. Количественная оценка рисков проводится на основе данных, полученных при качественной их оценке, то есть оцениваться будут только те риски, которые ...

... факторов, влияющих на увеличение продаж автомобилей, будет являться емкость конкретного рынка. 2.3 Особенности стратегического управления сбытовой деятельностью предприятия«DAEWOO» К числу ведущих отраслей машиностроения во всех странах мира, безусловно, относится автомобилестроение. Оно создает основу для развития других отраслей, стимулирует занятость как в производстве автомобильной ...

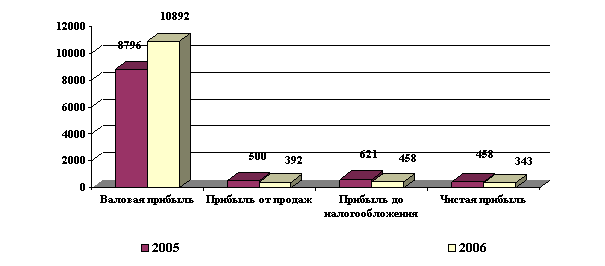

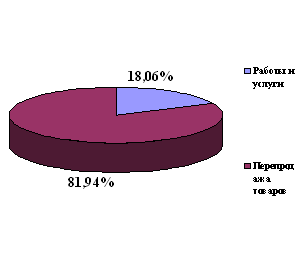

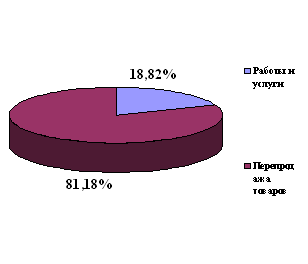

... таким образом Отчет о прибылях и убытках ООО «Водоканал-сервис» за 2006г. представлен в приложении 2. 3 Анализ прибыли ООО «Водоканал-сервис» от финансово-хозяйственной деятельности 3.1 Цели, задача и информационная база анализа Анализ финансовых результатов деятельности предприятия включает в качестве обязательных элементов[22]: во-первых, оценку изменений по каждому показателю за ...

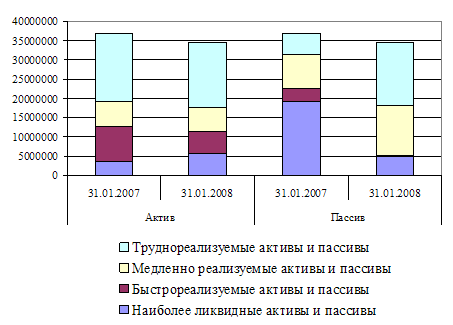

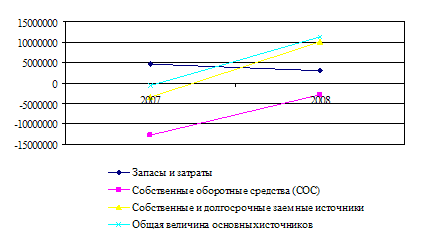

... оценка финансового положения предприятия осуществляется на основании данных бухгалтерского баланса ( форма N1 ) и «Отчета о прибылях и убытках» ( форма N2) . На данной стадии анализа формируется первоначальное представление о деятельности предприятия , выявляются изменения в составе имущества и их источниках , устанавливаются взаимосвязи между показателями . С этой целью определяют соотношение ...

0 комментариев