Навигация

Если учесть, что в России последние годы сопровождались сравнительно высокой инфляцией, причем отдельные материально-вещественные и финансовые компоненты характеризовались различными темпами инфляции, использовать рассчитанные показатели горизонтального анализа для получения объективной картины динамики развития предприятия представляется весьма проблематичным. Однако по мере стабилизации российской экономики и выхода ее из состояния кризиса станет возможным использовать и горизонтальный анализ при осуществлении анализа финансово-хозяйственной деятельности туристских фирм.

В настоящее время горизонтальный анализ может применяться предприятиями, которые в рамках своих планов развития (средне- или долгосрочных) намечают осуществить выход на определенные объемы тех или иных видов активов или обязательств (например, по уровню запасов, незавершенного производства, запасов готовой продукции, кредиторской задолженности поставщикам и подрядчикам, задолженности перед бюджетом, объему привлеченных заемных средств и кредитов и т. п.). В этом случае в процессе периодически проводимого горизонтального анализа могут отслеживаться темпы достижения этими показателями установленных плановых значений, рассчитываться необходимые для этого среднегодовые темпы.

Вертикальный и горизонтальный анализ дает общее представление о финансовой политике турфирмы за определенный период. Более детальный анализ финансово-экономического состояния турфирмы предполагает расчет и исследование целой системы общепринятых во всем мире и в России системы финансовых и экономических показателей.

2.Анализ платежеспособности и финансовой устойчивости турфирмы

2.1. Анализ движения оборотных средств и финансовых обязательств и платежеспособность фирмы

Анализ текущих активов и пассивов фирмы с точки зрения оценки возможности отвечать по своим обязательствам, т. е. поддерживать высокую платежеспособность, имеет большое практическое значение. На его основе принимаются решения о предоставлении кредитов, в особенности краткосрочных (при обосновании возможности долгосрочного кредитования наряду с анализом платежеспособности и финансовой устойчивости потенциального заемщика на всех этапах кредитования проводится глубокое исследование производственных, технологических. маркетинговых и финансовых аспектов намеченного к реализации инвестиционного проекта). Принимая во внимание те тяжелые, вплоть до банкротства, последствия, к которым могут привести просчеты в управлении движением текущих активов и пассивов, менеджеры компаний очень внимательно относятся к результатам анализа платежеспособности.

Уровень платежеспособности характеризуется в первую очередь рядом показателей ликвидности. Степень ликвидности фирмы определяется ее способностью обратить свои активы за довольно короткое время в наличность, не обесценивая заметно их стоимость, с целью покрытия своих краткосрочных обязательств. Как уже говорилось, показатель ликвидности может выступать в качестве индикатора платежеспособности фирмы. Если показатели ликвидности предприятия ухудшаются, значит, руководство фирмы не способно эффективно управлять своими активами и обязательствами, что может привести либо к продаже долгосрочных активов, либо к неплатежеспособности и банкротству. Снижение ликвидности - это снижение рентабельности фирмы, рост убытков, потеря контроля в управлении капиталом. Поэтому ликвидности придается такое большое значение.

Различают ликвидность баланса и ликвидность активов. Разница здесь состоит в том, что при ликвидности баланса срок превращения активов в деньги соответствует сроку погашения обязательств, а ликвидность активов определяется временем, необходимым для превращения активов в денежную наличность.

Суть анализа ликвидности баланса состоит в дифференциации различных видов имущества предприятия по степени его ликвидности с последующей их группировкой по этому признаку. Аналогично по степени срочности погашения обязательств осуществляется и группировка отдельных статей пассивов.

Все активы в зависимости от степени ликвидности подразделяются на следующие группы:

• НЛ - наиболее ликвидные активы (денежные средства и краткосрочные финансовые вложения, строки формы № 1 баланса - 250+260);

• БР - быстрореализуемые активы (дебиторская задолженность до 12 месяцев, строка 240);

• МР - медленнореализуемые активы (запасы, налог на добавленную стоимость по приобретенным ценностям, дебиторская задолженность свыше 12 месяцев, прочие оборотные активы, строки 210+220+230+270);

• ТР - труднореализуемые активы (внеоборотные активы, строка 190).

Все пассивы в зависимости от сроков погашения подразделяются на следующие группы:

• НСО - наиболее срочные обязательства (краткосрочная кредиторская задолженность, строка 620);

• КС - краткосрочные пассивы (краткосрочные заемные средства и прочие краткосрочные пассивы, строки 610+670);

• ДС - долгосрочные пассивы (долгосрочные пассивы, расчеты по дивидендам, доходы будущих периодов, фонды потребления, резервы предстоящих расходов и платежей, строки 590+630+640+650+660);

• ПП - постоянные или устойчивые пассивы (собственный капитал и резервы, строка 490).

После подобной группировки активов и пассивов представляется возможным провести анализ распределения имущества по степени ликвидности и финансовых обязательств по степени настоятельности их погашения, а также выявить динамику изменения соответствующих соотношений во времени. Кроме того, при анализе ликвидности по абсолютным показателям весьма полезно сопоставление стоимости отдельных групп активов фирмы с соответствующими группами пассивов.

Баланс считается абсолютно ликвидным при выполнении следующих условий: НЛ>НСО, БР > КС, МР>ДС, ТР КС; МР < ДС, ТР > ПП

1997 г . НЛ < НСО; БР > КС, МР < ДС; ТР > ПП

1998 г : НЛ < НСО, БР > КС, МР < ДС, ТР > ПП

2.2. Показатели платежеспособности

Важнейшими показателями, характеризующими платежеспособность фирмы, являются коэффициенты ликвидности.

Коэффициент текущей ликвидности» ^Коэффициент ликвидности численно выражает отношение текущих активов к текущим пассивам. При значении коэффициента текущей ликвидности около 1,8-2 предприятие по этому показателю считается достаточно благополучным. Коэффициент текущей ликвидности получил наиболее широкое применение в практической кредитной и инвестиционной деятельности. Подобное положение обусловливается не только простотой его расчета и доступностью необходимой для этого финансовой информации, но и содержательностью его интерпретации.

Численное значение коэффициента ликвидности показывает, во сколько раз стоимостная оценка текущих активов превышает величину существующих на момент оценки краткосрочных финансовых обязательств. Этот показатель отражает гипотетическую возможность фирмы, реализовав свои текущие активы, осуществить расчет по всем текущим обязательствам. Ранее было отмечено, что текущие активы при укрупненном рассмотрении их структуры складываются из величины запасов, дебиторской задолженности, денежных средств, краткосрочных финансовых вложений и прочих текущих активов. Уже из самой структуры текущих активов следует, что даже превышение рекомендуемого уровня коэффициента лик-

видности не означает автоматически безусловной возможности осуществления в некоторой ближайшей перспективе всех необходимых текущих платежей. Действительно, эта возможность определяется, с одной стороны, величиной финансовых обязательств, которые необходимо погасить, а с другой — величиной наличных денежных средств и перспективами их поступления за счет реализации продукции (услуг), в том числе за счет сокращения запасов готовой продукции, осуществления расчетов с дебиторами, в первую очередь с покупателями и заказчиками. Именно по причине указанной аналитической ограниченности коэффициента текущей ликвидности при анализе платежеспособности фирмы и оценки ее ликвидности он дополняется еще несколькими коэффициентами.

Коэффициент быстрой ликвидности» Этот коэффициент как раз показывает соотношение более ликвидной части текущих активов к величине текущих пассивов. Количественно он определяется как частное от деления стоимости текущих активов без учета стоимости запасов на объем текущих пасси;

вов. Рекомендуемое значение коэффициента быстрой ликвидности - 0,5-1. По своей практической важности данный коэффициент не уступает рассмотренному выше коэффициенту текущей ликвидности. Многие банковские специалисты при принятии решений о предоставлении кредитов полагаются на него даже в большей степени, чем на последний. Иногда расчет коэффициента быстрой ликвидности называют «асИ 1е5Ь> (что можно перевести как «лакмусовая бумажка»). То есть аналитики и специалисты считают, что несложные расчеты коэффициента быстрой ликвидности, базирующиеся опять-таки на широко доступных данных, позволяют получить содержательную информацию о состоянии платежеспособности потенциальных клиентов.

Коэффициент абсолютной ликвидности. Дополняет два рассмотренных выше коэффициента и дает более полное представление о структуре текущих активов в сопоставлении с величиной текущих пассивов. Он показывает, каково соотношение текущих активов в наиболее ликвидной форме, т. е. в денежной форме, к величине текущих пассивов. Рекомендуемое его значение - 0,05-0,2. Практическая важность этого показателя в том, что очень часто неплатежеспособными оказываются фирмы, имеющие значительные запасы других, менее ликвидных, видов текущих активов, но не имеющие достаточно денежных средств для оплаты долгов и текущего финансирования.

Выше были рассмотрены три наиболее важных широко используемых на практике коэффициента, характеризующих уровень платежеспособности предприятий.

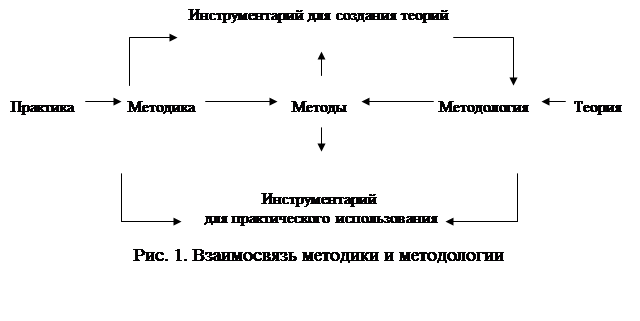

Прежде чем перейти к дальнейшему рассмотрению коэффициентов, рассчитываемых в ходе анализа финансово-хозяйственной деятельности, отметим ряд сложностей, с которыми может столкнуться изучающий курс студент или начинающий специалист. Следует отметить наблюдающуюся в специальной литературе терминологическую нечеткость, обусловленную главным образом тем, что методология экономического анализа в условиях рыночной экономики пришла к нам из-за рубежа. Часто в отечественной литературе встречаются по нескольку вариантов перевода на русский язык одного и того же термина. Например, наряду с термином коэффициент быстрой ликвидности

(^и^ск гаПо) встречаются такие названия, как коэффициент критической оценки или коэффициент немедленной оценки, промежуточный коэффициент ликвидности и др.

Нет в российской литературе и методологического единства в расчетах различных финансовых коэффициентов, причем нет единства даже в нормативных документах. Так, например, в Методических рекомендациях по оценке эффективности инвестиционных проектов и их отбору для финансирования (утверждены Госстроем, Минэкономики, Минфином и Госкомпромом 31 марта 1994 г. № 7-12/47) коэффициент текущей ликвидности рассчитывается как отношение текущих активов к текущим пассивам, а в Методических положениях по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса (утверждены ФУДН' 12.08.94 № 31-р) объем текущих пассивов при расчете этого коэффициента принимают уменьшенным на величину доходов будущих периодов, фондов потребления и резервов предстоящих расходов и платежей. Нет методологического единообразия и в рекомендациях по расчетам коэффициента абсолютной ликвидности. Более распространенными являются варианты, когда к наиболее ликвидным активам относятся денежные средства, а также когда в их состав включаются денежные средства и краткосрочные финансовые вложения. Подобных примеров применительно и к рассмотренным коэффициентам ликвидности, и ко многим другим можно было бы привести немало. В такой ситуации особенно важно при изучении курса анализа финансово-хозяйственной деятельности понять внутреннюю сущность используемых показателей и рассчитываемых коэффициентов. Это позволит при осуществлении анализа ь зависимости от поставленных целей и задач, а также имеющейся в распоряжении финансовой информации определить перечень требующихся коэффициентов и выбрать наиболее уместные способы их расчета.

И наконец, понимание сущности коэффициентов, рассчитываемых в процессе анализа финансово-хозяйственной деятельности, позволяет четко осознать их возможную ограниченность. Это особенно важно для условий российской экономики. Дело в том, что коэффициенты и рекомендуемые их численные значения - все это изначально разрабатывалось для условий развитой и стабильной рыночной экономики со всеми присущими ей

ФУДН - Федеральное управление по делам о несостоятельности.

институтами, в которой нормально действуют различные рыночные инструменты. Поскольку в России в настоящее время идет процесс реформирования экономической системы, к каждому рассчитываемому в ходе экономического анализа коэффициенту необходимо подходить критически, четко определяя возможности получения на их основе разумных и содержательных результатов.

Например, при разбиении текущих активов по степени ликвидности запасы традиционно считаются менее ликвидными, чем дебиторская задолженность, что, принимая во внимание сложившуюся ситуацию с неплатежами, во многих случаях может не отвечать действительности. Незначительная доля долгосрочных заемных средств в общем объеме финансовых обязательств в современных российских условиях может скорее означать невозможность или затруднения в привлечении долгосрочных кредитов и займов, чем высокую финансовую устойчивость и способность полагаться только на собственные ресурсы (как это могло бы быть истолковано в стране с развитой банковской системой и сравнительно свободным доступом предприятий к финансовым ресурсам). Таких примеров достаточно много. Поэтому если мы хотим получить коэффициенты, отражающие реальное финансово-хозяйственное состояние анализируемых объектов, то в российских условиях недостаточно полагаться лишь на классические схемы анализа и традиционные подходы, а необходимо предварительно оценить возможность получения в каждом конкретном случае объективных и содержательных результатов.

Отсутствие в настоящее время во многих случаях терминологического и методологического единообразия обусловливает еще одно требование к проведению организационного характера анализа финансово-хозяйственной деятельности: определив круг рассчитываемых коэффициентов, аналитик должен по каждому из них привести схему расчета с указанием состава используемых при этом показателей и информационных источников.

Показатели ликвидности дают общее представление о соотношении различных элементов текущих активов и пассивов предприятия. Их важность обусловливается традиционным местом и значением в процессе принятия решений в практической финансовой деятельности. Однако при всей их значимости для получения более полной картины о состоянии ликвидности и уровне платежеспособности они дополняются рядом других расчетных коэффициентов. Ниже будут рассмотрены некоторые из них.

Коэффициент маневренности собственных оборотных средств. Данный коэффициент показывает, какая часть объема собственных оборотных средств (в специальной литературе их иногда еще называют функционирующим, или работающим, капиталом) приходится на наиболее мобильную составляющую текущих активов - денежные средства. Определяется он отношением величины объема денежных средств к величине собственных оборотных средств (разность текущих активов и пассивов).

При использовании данного коэффициента в экономическом анализе необходимо помнить о его ограниченности. В условиях еще далекой от стабильности российской экономики (под стабильностью следует понимать прежде всего наличие стабильных правовых и экономических условий: нормативной базы, налогового механизма, ценовых пропорций и т. п.) к данному коэффициенту следует относиться с большой осторожностью. Лишь по мере того, как в стабильных условиях сложатся нормальные, обусловленные спецификой рассматриваемого вида деятельности структурные соотношения и пропорции в имуществе и источниках финансирования, этот показатель начнет приобретать аналитическую ценность. Прежде всего он будет выступать как индикатор изменений условий поступления денежных средств и их расходования.

Уменьшение этого коэффициента указывает на возможное замедление погашения дебиторской задолженности или ужесточение условий предоставления товарного кредита со стороны поставщиков и подрядчиков, а увеличение - свидетельствует о растущей возможности отвечать по текущим обязательствам. Имеется и другой подход к оценке маневренности функционирующего капитала. Например, коэффициент маневренности рекомендуется определять как частное от деления стоимости запасов и долгосрочной дебиторской задолженности (со сроком погашения более одного года с даты отчета) на величину собственных оборотных средств . При такой схеме расчета коэффициент маневренности собственных оборотных средств показывает, какую долю их объема составляют слабо мобильные текущие активы.

См.: Донцова Л. В., Никифоров Н. А. Составление и анализ годовой бухгалтерской отчетности. - М.: ИКИ ДИС, 1977. - С. 43.

Коэффициент обеспеченности собственными оборотными средствами. Хорошей характеристикой уровня платежеспособности является доля собственных оборотных средств в общем объеме текущих активов. Увеличение этого показателя при достаточно высоких темпах роста объема функционирующего капитала свидетельствует об интенсивном развитии предприятия.

Коэффициент обеспеченности собственными оборотными средствами рассматривается в сочетании с показателями ликвидности, в первую очередь с коэффициентом текущей ликвидности. Рекомендуемым его значением при нормальном уровне текущей ликвидности может быть 0,5-0,6. Такое значение данного коэффициента говорит о том, что в текущей деятельности предприятия оборачивается относительно большой объем собственных оборотных средств. Низкая его величина свидетельствует о сильной зависимости предприятия при формировании оборотных активов от коммерческого кредита и краткосрочной задолженности. Одной из сложнейших проблем, с которыми столкнулись российские предприятия в ходе осуществления экономических реформ, является восстановление после либерализации цен необходимого объема оборотных средств в условиях резко снизившегося платежеспособного спроса и низкой возможности привлечения для этого кредитных ресурсов.

Доля производственных запасов в текущих активах. Этот показатель определяется как доля запасов и затрат в текущих активах. Имеет большое значение при проведении анализа финансово-хозяйственного состояния предприятия для внутреннего пользования, прежде всего при разработке направлений повышения эффективности его текущей деятельности. При оценке уровня платежеспособности и ликвидности имеет вспомогательное значение. Важность этого элемента оборотных средств обусловливает необходимость уделить ему внимание при анализе и разработке планов повышения эффективности деятельности предприятия. Анализ эффективности управления запасами, как правило, не является ключевым для турфирм. Их доля в стоимости имущества сравнительно велика для предприятий гостиничного хозяйства, туристских баз, мотелей и кемпингов. И вместе с тем рассмотреть проблему анализа и управления запасами необходимо хотя бы потому, что хозяйственные комплексы в туристской сфере могут включать и предприятия, осуществляющие виды деятельности, предполагающие наличие значительных запасов материальных ресурсов. Это объекты общественного питания, предприятия по производству продуктов питания и переработке сельскохозяйственной продукции и др.

Можно сказать, что показатель объема запасов предприятия имеет противоречивый характер. С одной стороны, незначительный их объем может свидетельствовать о дефиците оборотных средств, затруднениях в получении товарных кредитов и т. п., а с другой - наличие значительного объема запасов может быть следствием чрезмерных разовых закупок сырья и материалов, нерационального управления материально-техническим снабжением и складской деятельностью. Кроме того, анализ производственно-хозяйственного состояния предприятий различных отраслей показывает, что доля запасов в составе активов или текущих активов существенно зависит от осуществляемых ими конкретных видов деятельности. С учетом вышесказанного, те ориентиры и нормативные значения, к достижению которых должно стремиться предприятие при формировании и управлении запасами, целесообразно определять по кругу успешно действующих предприятий аналогичного профиля, функционирующих в сходных условиях.

Для предприятий тех видов туристской деятельности, для которых характерным является сравнительно высокий уровень запасов в составе текущих активов, целесообразно при оценке платежеспособности и ликвидности активов рассмотреть следующие коэффициенты.

Доля собственных оборотных средств в покрытии запасов. Этот показатель характеризует ту часть стоимости запасов, которая покрывается собственными оборотными средствами, а также традиционно имеет большое значение в анализе финансового состояния. Значение этого коэффициента должно превышать величину 0,5.

Коэффициент покрытия запасов. Рассчитывается как отношение величины «нормальных» источников, определяемых как сумма собственных оборотных средств, краткосрочных кредитов и займов, кредиторской задолженности за товары, работы и услуги и по векселям выданным, авансов, полученных от покупателей и заказчиков. Критическое значение этого показателя равно 1.

Значения перечисленных выше показателей для рассматриваемого условного примера тугфирмы «Надежда» приведены в табл. 2.2.

Таблица 2.2

Коэффициенты оценки ликвидности и платежеспособности турфирмы «Надежда» за 1996-1998 гг.

| 11оказатель | По сое | тоянию на | 1 конец |

| 1996г. | 1997 г. | 1998г. | |

| Величина собственных оборотных средств | 295,7 | 312,6 | 363,2 |

| Маневренность собственных оборотных средств | 0,199 | 0,197 | 0,202 |

| Коэффициент текущей ликвидности | 1,74 | 1,64 | 1,60 |

| Коэффициент быстрой ликвидности | 0,85 | 0,86 | 0,87 |

| Коэффициент абсолютной ликвидности (платежеспособности) | 0,15 | 0,13 | 0,12 |

| Доля оборотных средств в активах | 0,33 | 0,36 | 0,40 |

| Доля собственных оборотных средств в общем объеме текущих активов | 0,43 | 0,39 | 0,38 |

| Доля производственных запасов в те | |||

| кущих активах | 0,411 | 0,373 | 0,368 |

| Доля собственных оборотных средств в покрытии запасов | 0,97 | 0,98 | 0,96 |

| Коэффициент покрытия запасов | 1,79 | 1,90 | 1,81 |

Похожие работы

... М. В. Неоклассическая модель чистой монополии. М.: ИМЭМО, АН СССР, 1990. 3. Лейбенстайн X. Аллокативная эффективность в сравнении с "Х-эффективностью" // Теория фирмы. С. 477—506. 4. Маленво Э. Лекции... Гл. III. § 9. С. 80—85. 5. Робинсон Дж. Экономическая теория... Гл. 3—5. С. 88—130. 6. Стиглер Дж. Совершенная конкуренция: исторический ракурс // Теория фирмы. С. 299—328. 7. Самуэльсон П. ...

... противоположные подходы, но нельзя считать ни один из них "юридически законным" или вытекающим из каких ни будь законов природы, нельзя считать стиль управления системой на основе системного анализа "правильным", "современным", "куль-турным". Другое дело — не знать о возможности применения системного подхода к вопросам управления — вот это неправильно, некультурно. Пример системного подхода ...

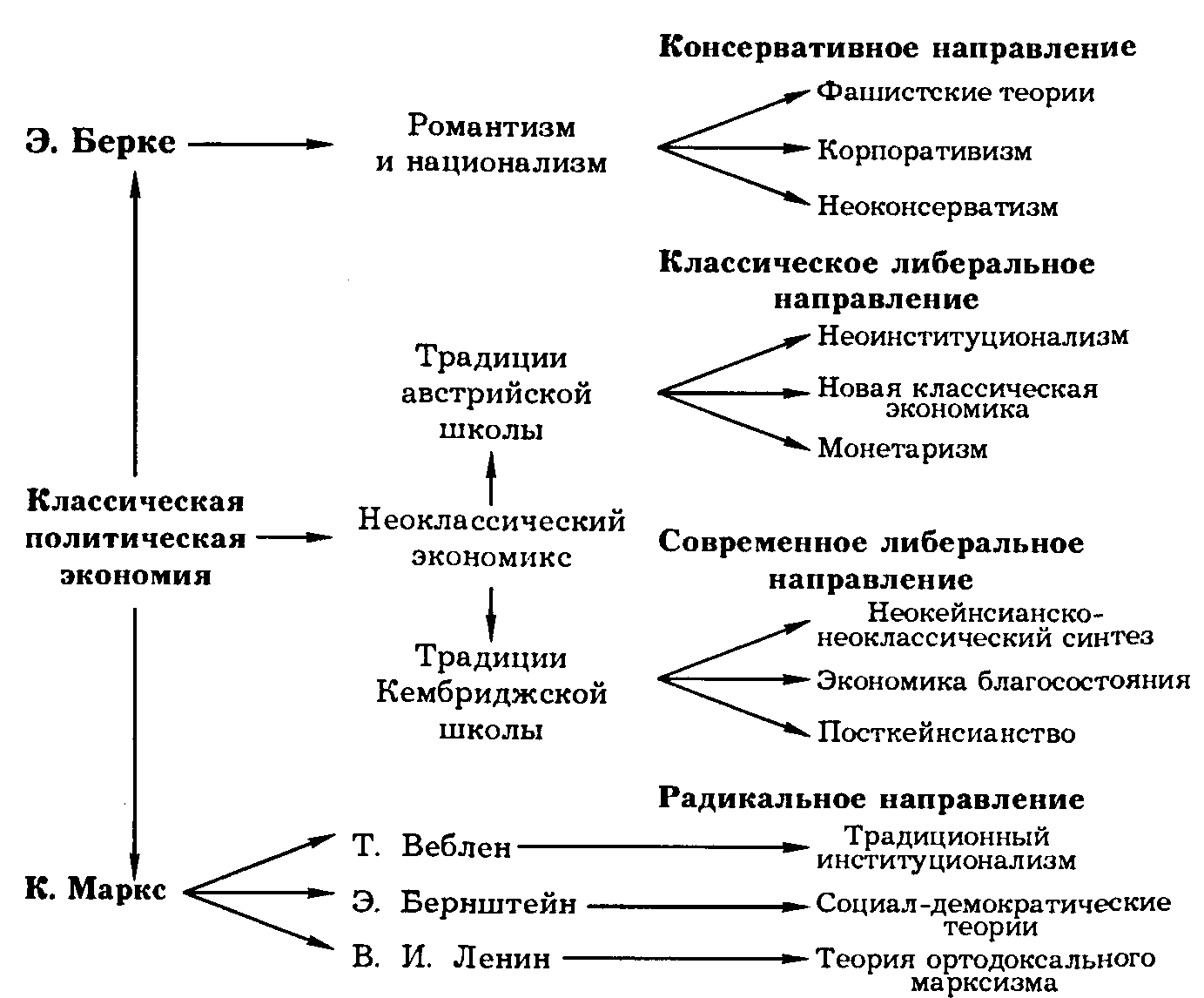

... человеческих знаний зародилась именно в меркантилизме. В 1615г. в «Трактате политической экономии» французский представитель меркантилизма А. Монкретьен (1575-1621) предложил специальный термин для характеристики экономической теории в эпоху меркантилизма – «политическая экономия», который прочно укоренился в экономической науке и использовался весьма длительный период. Политическая экономия в ...

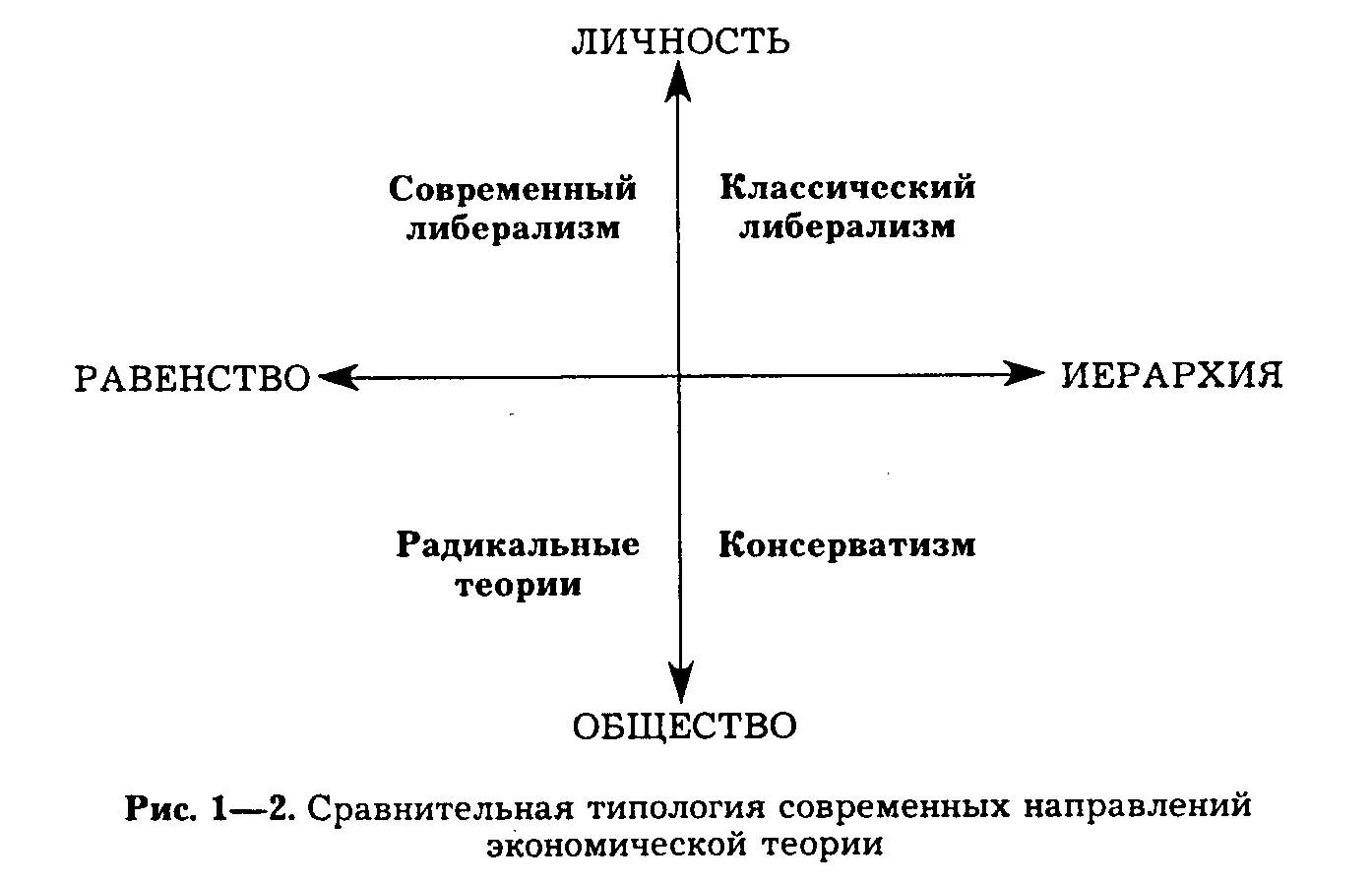

... такие стремления можно только с помощью государства. Неоклассическое направление интересует нас в том отношении, что сделанные в его русле теоретические выводы послужили полем для развития многих современных течений экономической мысли — монетаризма, неолиберализма и ряда теорий экономического роста. Название этого направления указывает на преемственность многих идей, выдвигавшихся классиками ...

0 комментариев