Навигация

Обеспечение предсказуемости и стабильности рынка долговых обязательств

6. Обеспечение предсказуемости и стабильности рынка долговых обязательств.

Однако кризисность российской ситуации даёт основания полагать, что даже самая сбалансированная политика, основанная на традиционных моделях управления внешним долгом, недостаточна для решения этой проблемы. Для снижения угрозы внешней задолженности национальной экономики России требуется реализация ряда дополнительных мер:

· отказ от привлечения международных кредитов на государственном уровне;

· разработка комплексной и ясной нормативной базы по вопросам внешних заимствований;

· создание единой системы управления внешним долгом для координации мер по снижению уровня задолженности и обеспечения более эффективного контроля за привлечением и использованием средств из-за рубежа;

· согласование политики по обслуживанию внешнего долга с финансовой и экономической политикой в целом, в особенности с денежно-кредитной и валютной.

Основополагающее влияние на эффективность государственной политики по обслуживанию внешнего долга оказывает, как известно, доверие к властям. Если такое доверие есть, гораздо шире выбор возможных долговых инструментов, выше гибкость долговой политики, а цена ошибки минимальна. Чем ниже уровень доверия к властям, тем большая ответственность ложится на правительство при формировании политики по погашению внешней задолженности и более велика "цена ошибки". В России эта цена непомерно высока. Для успешного решения данной проблемы хотя бы в перспективе необходимо сочетание двух факторов: с одной стороны, активного и эффективного экономического развития, создающего материальную основу для выплат по задолженности, а с другой - грамотной и рациональной политики в области внешних заимствований, проводимой в соответствии с главной целью деятельности любого государства - повышением благосостояния граждан.

2.2.Место России среди задолжников

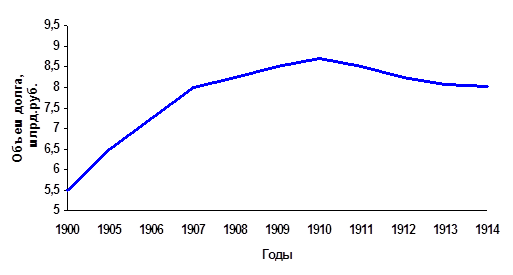

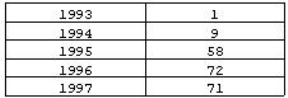

Управление государственным внешним долгом в последние годы оказалось в центре отечественной экономической дискуссии Причиной этого явился стремительный рост абсолютных и относительных размеров внешнего долга в течении двух десятилетий (см. рис.2 (приложение)). Увеличение долгового бремени стало результатом проведения последними советскими и первыми российскими правительствами ошибочной экономической политики, в том числе политики внешних заимствований, распада СССР, принятие Россией на себя его финансовых обязательств. Относительная тяжесть долга возросла также в результате значительного снижения курса рубля в 1991-1992гг. и в 1998г.

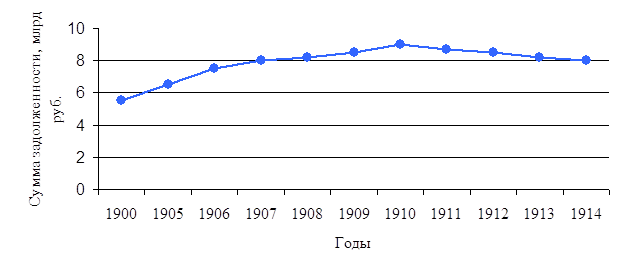

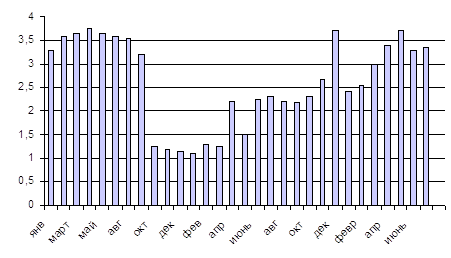

Увеличение внешнего долга сопровождалось взрывным ростом платежей по его обслуживанию и погашению, неспособность осуществлять которые дважды за последнее десятилетие приводила к национальным дефолтам - в декабре 1991г. и в августе 1998г. Ряд соглашений о реструктуризации долговых платежей коммерческим (в декабре 1991г., июле1993г., ноябре 1995г., ноябре 1998г., феврале 2000г.) и официальным (в апреле 1993г., июне1994г., июне 1995г., апреле 1996г., августе 1999г.) кредиторам позволил уменьшить долговую нагрузку на экономику страны, приходившуюся на период 1992-2000гг. В тоже время проведённые реструктуризации существенно увеличили её как в целом[1], так и в части, приходящейся на первое десятилетие наступившего столетия (см. рис.3 (приложение)). Долговой кризис не был преодолён, но созданные таким образом "пики" платежей в 2003, 2005, 2008гг. породили так называемую "проблему 2003г."

Достигнутая в начале 2000г. договорённость о полномасштабной реструктуризации российского коммерческого долга Лондонскому клубу

кредиторов с частичным его списанием вызвала у некоторых представителей российских властей надежду на повторение подобного успеха в отношениях с Парижским клубом. В рамках осуществления такого плана в бюджет 2001г. не были включены необходимые финансовые средства , а в начале 2001г. была предпринята попытка в одностороннем порядке прекратить платежи Парижскому клубу в части долга, унаследованного от бывшего СССР. Угроза применения санкции со стороны официальных кредиторов вынудила российские власти отказаться от дальнейшего осуществления этого плана. 19 января 2001г. они официально заявили о проведении политики обслуживания и погашения долга в соответствии с официальным графиком платежей. В течении февраля-апреля 2001г. возникшее отставание по платежам было ликвидировано.

Сравним значение показателей внешней задолженности России с аналогичными показателями других стран мира. Источником такой информации послужила Debtor Reporting System (DRS) - база данных Всемирного банка о состоянии внешнего долга большинства стран мира. В качестве года сравнения выбран 1999 год. Использование значений 1999г. представляется полезным также и потому, что в силу значительной девальвации рубля в реальном выражении в результате августовского кризиса 1998г. российские показатели в 1999г. оказались существенно более низкими, чем в предыдущие ему и последующие за ним годы

(см. рис 2 (приложение)). Таким образом, российские значения 1999г. представляют собой своего рода "пиковые" величины, преувеличивающие уровень внешней задолженности страны с точки зрения их среднесрочного тренда.

Среди 130 стран, данные по которым наиболее полно представлены в DRS, по пяти важнейшим показателям внешней задолженности, традиционно рассчитываемым Всемирным банком, Россия в 1999г. заняла места с 58 до 81 (см. табл. 2). Следовательно, в тяжелейший для России год от 57 до 80 стран- в зависимости от показателя - опережали её по относительной величине внешней задолженности. Иными словами, от 47 до 62% стран с сопоставимыми экономическими условиями находились в более тяжёлом с точки зрения долга положении, чем Россия.

Таблица 2

Место России в списках стран мира,

ранжированных по важнейшим индикаторам

внешней задолженности, традиционно рассчитываемым Всемирным банком, в 1999г. (130 стран) *

| Показатели | Место России |

| 1. Государственный внешний долг в % к экспорту | 62 |

| 2. Государственный внешний долг в % к ВНП | 80 |

| 3. Полные платежи по внешнему долгу в % к экспорту | 72 |

| 4. Процентные платежи в % к экспорту | 58 |

| 5. Процентные платежи в % к ВНП | 81 |

Используя показатели ВНП на душу населения и относительной величины приведённой стоимости полных платежей по внешнему долгу к ВНП и экспорту товаров и услуг, Всемирный банк классифицирует страны мира в зависимости от величины относительной задолженности и уровня дохода по шести группам: 1- страны с высоким уровнем задолженности и низким уровнем дохода; 2- страны с высоки уровнем задолженности и средним уровнем дохода;

_____________________________________________________________________

*А. Илларионов "Платить или не платить?" "Вопросы экономики", №5/2001г.

3- страны со средним уровнем задолженности и низким уровнем дохода ; 4- страны с низким уровнем задолженности и низким уровнем дохода; 5- страны с низким уровнем задолженности и средним уровнем дохода.

В качестве критериев, разделяющих данные группы стран, по состоянию на 1999г. использовались следующие величины: 755 долл. для показателя ВНП на душу населения, 80 и 48% для отношения приведённой стоимости долговых платежей к экспорту.

В настоящем исследовании душевой уровень ВНП, разделяющий страны

с низким и средним уровнями дохода, был оставлен тем же- 755 долл., а отношения приведённой стоимости долговых платежей к ВНП и экспорту были пересчитаны для отношений номинальной стоимости государственного внешнего долга к ВНП и экспорту. Полученные значения -соответственно 80 и 40% к ВНП и 260 и 130% к экспорту, - а также отношения полных платежей к экспорту и процентных платежей к экспорту и ВНП были нормированы таким образом , чтобы странам с максимальными значениями по каждому показателю соответствовала величина нормированного показателя , равная 100%, а остальным странам- величины нормированных показателей, пропорциональные соотношениям их исходных показателей.

Полученные результаты (см. рис. 6 (приложение)) наглядно демонстрируют, что даже в посткризисном 1999 голу по трём важнейшим показателям относительной задолженности Россия находилась в 4 группе - группе стран со средним уровнем задолженности, а по двум другим важнейшим показателям ( отношению государственного долга к ВНП и экспорту)- в 6 группе стран с низким уровнем внешней задолженности. Благодаря действию в последнее время ряда факторов (переход к практике полного обслуживания и погашения государственного долга, значительное сокращение внешних заимствований , рост национальной экономики и экспорта , существенное повышение курса рубля в реальном выражении) относительное бремя внешней задолженности в 2000-2001гг. сократилось по сравнению с 1999г.

Влияние краткосрочных конъюнктурных колебаний на показатели задолженности можно ослабить при усреднении их значений за несколько лет. Приведённые в таблице 3 величины показателей относительной задолженности России за пятилетие 1995-1999гг. подтверждают, что она не относится к странам с неприемлемо высокой долговой нагрузкой. По величинам относительных показателей полных платежей по внешнему долгу среди 130 стран мира Россия занимает места с 48 по 124, а по показателям чистых платежей- с 69 по 126.

Особый практический интерес представляют данные не только о фактической долговой нагрузке в прошлые периоды, но и об ожидаемой нагрузке в предстоящие годы и особенно в 2003г. Для ужесточения требований к результатам расчётов последние были проведены для показателей как

Таблица 3

Место России в списках стран, ранжированных по показателям бремени обслуживания государственного внешнего долга,

и параметры регрессионных уравнений зависимости

темпов экономического роста от платежей по внешнему долгу (данные в среднем значении за пятилетие 1995-1999гг., 130 стран)*

|

| В % к ВВП | В % к Монетизированной части ВВП | В % к экспорту товаров и услуг | За вычетом сальдо счёта текущих операций в % к ВВП | В % к доходам бюджета центрального правительства | В % к расходам бюджета центрального правительства | В % к доходам бюджета расширенного правительства | В % к расходам бюджета расширенного правительства |

| Полные платежи по внешнему долгу Место России Статистические параметры регрессионных уравнений a (t-статистика) b (t-статистика) R2 |

83 -0,065 (-0,94) 3,500 (9,61) 0,007 | 48 -0,022 (-1,79) 3,635 (11,64) 0,025 | 88 -0,028 (-1,35) 3,632 (9,286) 0,012 | 124 0,025 (0,85) 2,965 (7,96) 0,006 | 52 -0,025 (-1,33) 3,730 (8,86) 0,016 | 62 -0,021 (-1,05) 3,577 (8,72) 0,009 | -0,018 -0,018 (-0,92) 3,533 (8,57) 0,007 | 104 -0,012 (-0,57) 3,408 (8,403) 0,003 |

_____________________________________________________________________

*А. Илларионов "Платить или не платить?" "Вопросы экономики", №5/2001г.

полных, так и частичных платежей по внешнему долгу. Во втором случае рассматривался вариант осуществления всех приходящих на 2003г. долговых платежей исключительно за счёт бюджетных доходов- без привлечения каких бы то ни было внутренних или внешних ресурсов для полного или частичного рефинансирования основной части долга. Соответствующие величины долговой нагрузки были рассчитаны по отношению к ВВП, экспорту, сальдо платёжного баланса, доходам и расходам бюджетов центрального и расширенного правительства. Их прогнозные значения в 2003г. рассчитывались по двум вариантам: оптимистическому (о)- в соответствии со среднесрочным прогнозом российского правительства на 2001-2004гг. и получившему наименование "Россия (о)" и пессимистическому (п)- с более низкими значениями по сравнению с правительственными параметрами и получившему наименование "Россия 2003(п)". Полученные значения сопоставлялись с фактическими значениями чистых годовых платежей по внешнему долгу 130 стран мира в течении 1981-1999гг.(см. табл.9 (приложение ) и табл.4 ).

Эти данные показывают , что даже в случае наиболее неблагоприятного варианта развитие событий в 2003г. Россия по величине чистых долговых платежей оказывается на 102 месте в списке наблюдений, равном 2021. Развитие событий по более благоприятному сценарию приводит к перемещению России на 122 место. Хотя по значениям 2003г. относительное бремя российских долговых платежей оказывается более высоким, чем по значениям 1995-1999гг., оно всё же не является рекордным. По сравнению с, очевидно, максимально возможной величиной российских чистых долговых платежей в 2003г. в 5,2% ВВП в некоторых странах этот показатель превышал 10% и даже 15% ВВП (например, Ямайка в 1986г.). Удельный вес расходов центрального правительства, направляемых на обслуживание и погашение внешнего долга, в 32,5% нельзя назвать незначительным. Однако есть страны, которые в отдельные годы направляли на эти цели более половины, две трети и даже три четверти расходов своих центральных правительств.

Таблица 4

Место России в списках стран, ранжированных

по показателям бремени обслуживания государственного

внешнего долга, и параметры регрессионных уравнений зависимости темпов экономического роста от платежей по внешнему долгу

(годовые значения за период1981-1999гг., 2021 наблюдение)*

| Чистые платежи по обслуживанию внешнего долга: | ||||||||

| В % к ВВП | В % к монетизированной части долга | В % к экспорту товаров и услуг | За вычетом сальдо счёта текущих операций в % к ВВП | В % к доходам бюджета центрального правительства | В % к расходам бюджета центрального правительства | В % к доходам бюджета расширенного правительства | В % к расходам бюджета расширенного правительства | |

| 2000г. 2003г.(оптимистический) 2003г.(пессимистический) | 183 122 102 | 31 43 24 | 301 81 53 | 1642 1130 963 | 110 49 42 | 42 32 27 | 342 233 214 | 246 195 177 |

|

| ||||||||

| Статистические параметры регрессионных уравнений a (t-статистика) b (t-статистика) R2 | 0,063 (2,21) 3,080 (24,92) 0,002 | 0,000 (0,13) 3,020 (21,57) 0,000 | 0,010 (1,84) 3,090 (24,6) 0,002 | 0,004 (0,85) 3,050 (24,54) 0,000 | 0,013 (2,67) 3,090 (25,07) 0,004 | 0,014 (1,88) 3,060 (24,95) 0,002 | 0,017 (2,71) 3,100 (24,96) 0,004 | 0,011 (1,47) 3,064 (24,79) 0,001 |

_____________________________________________________________________

*А. Илларионов "Платить или не платить?" "Вопросы экономики", №5/2001г.

Таким образом, относительно параметров платёжного баланса, объёма ВВП, размеров фискальных показателей российские долговые платежи(не только фактически проведённые в последние годы, но и ожидаемые к осуществлению в ближайшем будущем, включая и 2003г.) не уникальны. Международные сопоставления убедительно показывают, что в настоящее время и в предстоящие годы Россия не является страной с экстремально высокой долговой нагрузкой.

2.3.Альтернативные стратегии взаимоотношений с кредиторами

В зависимости от фактически исполняемого графика платежей, факта проведения реструктуризации и размеров отклонения фактических платижей от первоначальной приведённой стоимости долга (ППСД)можно сформулировать шесть основных вариантов управления внешним долгом, отличающхся друг от друга следующими основными характеристиками (см табл. 5)

1- отсутствии реструктуризации долга, соблюдение оригинального графика платежей (ОГП), равенство фактических платежей ППСД;

2- реструктуризация долга (РД), согласование нового графика платежей (НГП), превышение фактическими платежами ППСД;

3- РД, НГП, равенство фактических платежей ППСД;

4- РД, НГП, фактические платежи меньше ПСД;

5- согласованное с кредиторами полное списание долга, отсутствие графика платежей, фактические платежи равны нулю;

6- дефолт, отсутствие графика платежей, фактические платежи равны нулю.

Ещё одной характеристикой данных вариантов, имплицитно представленной на схеме, является уровень платежей по внешнему долгу в краткосрочной перспективе (в течении нескольких ближайших лет)-ПКП находятся в 1 варианте, что, собственно , и является одной из важнейших причин проведения реструктуризации долга и изменения оригинального графика платежей. При последовательном переходе от1 варианта к 6 варианту величина ПКП, как правило, уменьшается, достигая нуля в 5 и 6 вариантах.

Таблица 5

Варианты управления внешним долгом

в зависимости от используемого графика платежей*

|

| Оригинальный график платежей | |

|

с кредиторами о платежах в соответствии с графиком платежей, отличающихся от ППСД |

Наличие договорённости о продолжении платежей о прекращении по ОГП по НГП, ведущему к: платежей- полное спи сание долга увелич- сохране- снижению ению нию ППСД ППСД ППСД | Отсутствие договорённости (дефолт) |

| Варианты: | 1 2 3 4 5 | 6 |

| 1) 2) отклонения фактических платежей по долгу от ППСД | ОГП НГП НГП НГП нет ФП= ФП= ФП= ФП= ФП=0 ППСД ППСД ППСД ППСД | Нет ФП=0 |

![]()

![]() Сокращения : ОГП- оригинальный график платежей;

Сокращения : ОГП- оригинальный график платежей;

НГП- новый график платежей (после реструктуризации);

ППСД- первоначальная приведённая стоимость долга.

Совокупные издержки осуществления того или иного варианта управления внешним долгом складываются из суммы фактических платежей по долгу (в соответствии с ОГП либо НГП) и издержек от изменения графика платежей и его макроэкономических и социально-политических последствий (см. рис.5 (приложение)). Частичные и совокупные издержки могут быть измерены в терминах приведённой стоимости долга, значения которой отложены на вертикальной оси. Варианты управления долгом размещены на горизонтальной оси. Варианты управления долгом размещены на горизонтальной оси таким образом, что при движении по ней слева направо величина платежей в

_____________________________________________________________________

*А. Илларионов "Платить или не платить?" "Вопросы экономики", №5/2001г.

краткосрочный перспективе уменьшается.

Параметры первой кривой- фактических платежей по внешнему долгу- определяется исходя из описания вариантов управления долгом, представленных выше на табл. 5. Фактические платежи в терминах ПСД по 1 и 3 вариантам равны, их максимальная величина достигается при реализации 2 варианта, минимальная- при реализации 4 варианта, 5 и 6 вариантах она равна нулю. Издержки от изменения графика платежей (вторая кривая) равны нулю при осуществлении 1 варианта, оказываются больше нуля , но остаются невысокими по 2 варианту, последовательно увеличиваются по 3 и 4 вариантам, становятся весьма значительными по 5 варианту и экстремальными по 6 варианту. Совокупные издержки (третья кривая) представляют собой сумму значений первых двух.

На рис. 4 ( см. приложение) видно, что наименьшие совокупные издержки в терминах ПСД ( наименьшая цена осуществления), хотя и сопровождаемые наиболее высокими расходами на платежи в краткосрочном периоде, соответствуют 1 варианту управления внешним долгом. При движении вправо- ко 2 варианту и далее- совокупные издержки по управлению внешним долгом последовательно увеличиваются. Они становятся неприемлемо высокими при попытках осуществления 6 варианта.

Таким образом, предлагаемая стратегия взаимоотношений с кредиторами, ведущая к изменению действующего графика платежей ( проведение реструктуризации), если она при этом не предусматривает значительного снижения проведённой стоимости долга, ведёт к экономическим потерям и потому представляется неоптимальной.

2.4.Альтернативные стратегии снижения долгового бремени

В зависимости от величины отклонения фактических чистых платежей по внешнему долгу (ЧПВД) от полных платежей, соответствующих их официальному графику(ГП)- независимо от того, является ли он оригинальным или выработанным в результате реструктуризации, - можно выделить шесть вариантов управления внешним долгом, отличающихся друг от друга следующими характеристиками (см. табл.6):

1- ЧПВД превышают платежи по графику;

2- ЧПВД равны платежам по графику;

3- ЧПВД меньше платежей по графику, но больше процентных платежей;

4- ЧПВД равны процентным платежам;

5- ЧПВД меньше процентных платежей, но больше нуля;

6- ЧПВД равны нулю или меньше нуля.

Нетрудно заметить, что критерием классификации в этом случае выступает удельный вес ЧПВД в полных платежах по внешнему долгу (ППВД). В первых двух вариантах ЧПВД совпадают с ППВД. При переходе к 3 и последующим вариантам управления долгом доля ЧПВД в ППВД последовательно снижается, становиться равной нулю (или отрицательной величиной) в 6 варианте. Одновременно с этим при переходе от 1 и 2 вариантов управления внешним долгом к 6 доля бюджетных доходов в источниках средств для проведения платежей снижается, а доля финансирования повышается.

Оценку сравнительных преимуществ каждого из представленных вариантов можно сделать исходя из издержек их проведения и последствий их осуществления для размеров номинального объёма долга. Поскольку финансирование для бюджета является ресурсом, как правило, более дорогим, чем его традиционные доходы, то при последовательном переходе от 1 варианта к 6 издержки их реализации последовательно возрастают (за счёт увеличения компонента финансирования в общем объёме средств для проведения платежей ). В то же время при переходе от 1 варианта к 6 номинальные объёмы долга последовательно возрастают.

Таблица 6

Варианты управления внешним долгом в зависимости от величины фактических чистых платежей по внешнем долгу и их источников*

| варианты | Отклонения фактических ЧПВД от платежей по графику (ПГ) | Источники средств для: | Последствия для размеров номинального объёма долга (НОД) | ||

| Процентных платежей (ПП) | Погашения основного долга (ПОД) | Полных платежей по внешнему долгу (ППВД) | |||

| 1 2 | ЧПВД>ПП+ПОД ЧПВД=ПП+ПОД ПП<ЧПВД<ПП+ПОД ЧПВД=ПП 0<ЧПВД<ПП ЧПВД<0 | БД БД БД БД БД,Ф Ф | БД БД БД,Ф Ф Ф Ф | БД БД БД,Ф БД,Ф БД,Ф Ф | Быстрое сокращение Сокращение Медленное сокращение Стабилизция Увеличение Быстрое увеличение |

Сокращения : ЧПВД-чистые платежи по внешнему долгу;

ПП-процентные платежи ,ПОД- погашение основного долга;

БД-бюджетные доходы, Ф-финансирование.

2.5.Альтернативные средства платежа

Предлагаемые для использования в операциях по обслуживанию и погашению внешнего долга средства платежа можно классифицировать следующим образом (см. табл.7): 1-наличные денежные средства; 2-государственные ценные бумаги; 3-корпоративные ценные бумаги; 4-товарные поставки; 5-долговые обязательства третьих сторон перед российским правительством; 6-иные государственные активы. В реальной жизни, естественно, возможны их сочетание в реальных пропорциях.

Важнейшим критерием для принятия решения об использовании того или иного средства платежа должно выступать соотношение их цен как в момент платежа, так и в прогнозируемой перспективе. Рациональная стратегия заключается в том, чтобы в качестве средств платежа использовать в первую

_____________________________________________________________________

*А. Илларионов "Платить или не платить?" "Вопросы экономики", №5/2001г.

очередь активы, более дорогие в данный момент, но дешевеющие в перспективе.

Использование активов, целесообразно откладывать до более позднего времени.

Таблица 7

Средства платежа по внешнему долгу и их источники*

| Варианты | Средства платежа | Источники |

| 1 | Наличные денежные средства | Бюджетные доходы налоговые неналоговые Финансирование реализация госактивов: запасов имущества собственности (приватизация) государственные займы внутренние, в том числе кредиты Центрального банка внешние |

| 2 | Государственные ценные бумаги | Эмиссия нового государственного долга |

| 3 | Корпоративные ценные бумаги | Государственные компании и принадлежащие государству доли в частных компаниях |

| 4 | Товарные поставки | Государственные закупки |

| 5 | Долговые обязательства перед российским правительством (например, третьих стран) | Платежи российских заёмщиков |

| 6 | Иные государственные активы | Иные государственные права (государственный земельный фонд и др.) |

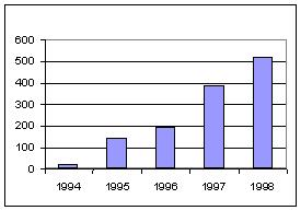

С этой точки зрения цены большинства предлагаемых "неклассических" средств платежа по сравнению с наличными деньгами, получаемые властями в качестве традиционных бюджетных доходов, являются, во-первых, весьма низкими и , во-вторых, растущими в перспективе (см. рис.7 (приложение), табл.8).

_____________________________________________________________________

*А. Илларионов "Платить или не платить?" "Вопросы экономики", №5/2001г.

Таблица 8

Относительные цены альтернативных

средств платежа по внешнему долгу*

| 1992 | 1993 | 1994 | 1995 | 1996 | 1997 | 1998 | 1999 | 2000 | 2001 | |

| Относительные цены, %: Экспортные поступления (индекс условий торговли в 1999г.=100%) Государственные ценные бумаги (новый долг) Товарные поставки (уровень внутренних цен в России в % к уровню цен в США) Акции Российских компаний (удельная рыночная капитализация российских компаний в % к удельной рыночной капитализации компаний развивающихся стран) | 99,8 10,8 - | 98,1 22,6 - | 119,4 90,7 40,9 0,9 | 110,8 88,8 59,4 2,9 | 103,7 93,0 76,0 4,7 | 97,7 95,9 75,6 19,1 | 89,1 79,7 64,0 10,8 | 100,0 69,7 40,6 5,2 | 148,1 86,8 42,1 8,8 | 173,2 91,1 43,7 14,3 |

| Справочно: Спрэд на российские ценные бумаги по сравнению с казначейскими облигациями США, базисные пункты

| - | - | 1100 | 1343 | 797 | 453 | 2677 | 4590 | 1620 | 1030 |

Одним из примеров очевидно неоптимального использования государственных активов является предлагаемый обмен части российского долга на акции российских компаний. В настоящее время акции крупнейших российских компаний в электроэнергетике, топливной промышленности, металлургии, телекоммуникациях ("голубые фишки")по отношению к бумагам аналогичных компаний развивающихся стран недооценены в разы. Бумаги компании "второго эшелона" в машиностроении, лесной, лёгкой, пищевой промышленности недооценены в ещё большей степени. В то же время устойчиво действующая тенденция конвергенции цен российского фондового рынка и фондовых рынков развивающихся стран позволяет надеяться на значительное повышение

относительной цены акции российских компаний в образном будущем. Таким

_____________________________________________________________________

*А. Илларионов "Платить или не платить?" "Вопросы экономики", №5/2001г.

образом, использование для целей обслуживания и погашения долга более дешёвых средств платежа при дальнейшем их неизбежном удорожании, к тому же при наличии более дорогих альтернатив, является неоптимальным и ведёт к существенным экономическим потерям.

Похожие работы

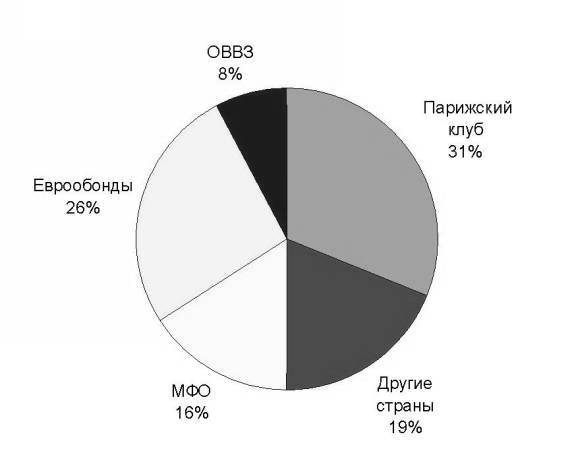

... за 1989 -1993 гг. в его рамках было заключено всего 66 реструктуризационных соглашений, в то время как в рамках Парижского - более 400. К 2001 г. в результате частичного списания совокупный внешний долг России снизился до $153-156 млрд. Ответ на традиционный российский вопрос «Куда девались деньги?» в настоящее время стал, наверное, уже риторическим. Основу кредитов, полученных Россией, ...

... меняя ее курса. Отказавшись платить долги своим и иностранным гражданам, правительство Советской России заложило основу новой финансовой культуры. В результате облигации, выдаваемые как часть заработной платы, оказались просто бумажками. Современная ситуация на рынке государственного долга Определение. Общая сумма обязательств государства по выпущенным и непогашенным государственным займам ...

... Российской Федерации 418,349 37,651 ОВГВЗ и ОГВЗ 1999 года 0,000 0,000 3. Основные направления политики Правительства РФ в области управления внешним государственным долгом. 3.1 Стратегия управления государственным внешним долгом Российской Федерации на 2003 – 2005 года. Внешний долг Российской Федерации формировался в неблагоприятных экономических и ...

... финансирование дефицита бюджета. 2.2. Внешний государственный долг В настоящее время правительство и общественность нашей страны все лучше осознают остроту проблемы государственного долга России. В сложившейся обстановке велик соблазн искать лишь краткосрочное решение проблемы. Между тем она является для нашей страны поистине стратегической. От того, как будет с самого начала поставлена задача ...

0 комментариев