Навигация

Основы организации инвестиционной деятельности

2. Основы организации инвестиционной деятельности.

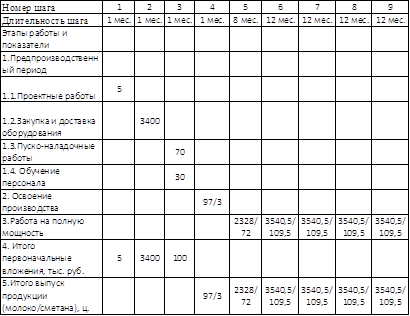

2.1. Инвестиционный портфель.

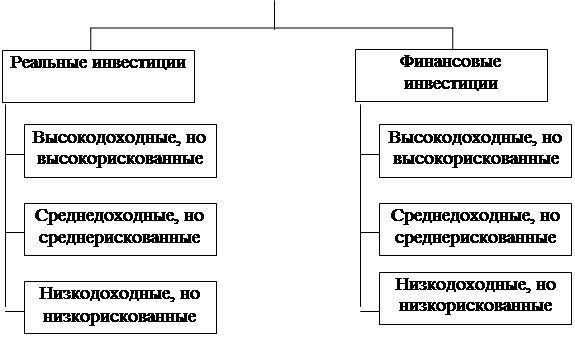

Структура портфеля

|

Рис. 2.1. Структура инвестиционного портфеля

Принципами формирования инвестиционного портфеля являются безопасность и доходность вложений, их стабильный рост, высокая ликвидность. Под безопасностью понимаются неуязвимость инвестиций от потрясений на рынке инвестиционного капитала и стабильность получения дохода. Ликвидность инвестиционных ценностей – это их способность быстро и без потерь в цене превращаться в наличные деньги. Как правило, наиболее низкой ликвидностью обладает недвижимость.

Ни одна из инвестиционных ценностей не обладает всеми перечисленными выше свойствами. Поэтому неизбежен компромисс. Если ценная бумага надежна, то доходность будет низкой, так как те, кто предпочитает надежность, будут предлагать высокую цену. Главная цель при формировании портфеля состоит в достижении наиболее оптимального сочетания между риском и доходом для инвестора. Иными словами, соответствующий набор инвестиционных инструментов призван снизить риск потерь вкладчика до минимума и одновременно увеличить его доход до максимума.

Методом снижения риска серьезных потерь служит диверсификация портфеля, т. е. вложение средств в проекты и ценные бумаги с различными уровнями надежности и доходности. Риск снижается, когда вкладываемые средства распределяются между множеством разных видов вложений. Диверсификация уменьшает риск за счет того, что возможные невысокие доходы по одному элементу портфеля будут компенсироваться высокими доходами по другому. Минимизация риска достигается за счет включения в портфель множества различных элементов, не связанных тесно между собой, чтобы избежать синхронности циклических колебаний их деловой активности.

Оптимальное количество элементов портфеля зависит от возможностей инвестора, наиболее распространенная величина – от 8 до 20 различных элементов инвестиционного портфеля.

Функции управления инвестиционным портфелемРассматривая вопрос о формировании портфеля, инвестор должен определить для себя значения основных параметров, которыми он будет руководствоваться. К основным параметрам инвестиционного портфеля относятся:

ü тип портфеля;

ü сочетание риска и доходности портфеля;

ü состав портфеля;

ü схема управления портфелем.

1. Существует два типа портфелей:

а) портфель, ориентированный на преимущественное получение дохода за счет высокого уровня прибыли от инвестиционных проектов, а также процентов и дивидендов по ценным бумагам;

б) портфель, направленный на увеличение объемов производства по видам продукции, а также преимущественный прирост курсовой стоимости входящих в него ценных бумаг.

2. В портфель обязательно должны входить различные по риску и доходности элементы. Причем, в зависимости от намерений инвестора, доли разнодоходных элементов могут варьироваться. Эта задача вытекает из общего принципа, который действует на инвестиционном рынке: чем более высокий потенциальный риск несет инструмент, тем более высокий потенциальный доход он должен иметь, и, наоборот, чем ниже риск, тем ниже ставка дохода.

3. Первоначальный состав портфеля определяется в зависимости от инвестиционных целей вкладчика – возможно формирование портфеля, предлагающего больший или меньший риск. Исходя из этого, инвестор может быть агрессивным или консервативным. Агрессивный инвестор – инвестор, склонный к высокой степени риска. В своей инвестиционной деятельности он делает акцент на вложение в рискованные бумаги и проекты. Консервативный инвестор – инвестор, склонный к меньшей степени риска. Он вкладывает средства в стабильно работающие предприятия, а также в облигации и краткосрочные ценные бумаги.

4. На практике существует несколько схем управления портфелем, каждая из которых определяет поведение инвестора в той или иной ситуации.

Первая схема. Инвестор заранее определяет границы, в рамках которых происходит разделение инструментов по риску, сроку и доходности, таким образом, формируются корзины с определенными характеристиками. Каждой корзине отводится определенный фиксированный вес (доля) в инвестиционном портфеле. Эта доля остается постоянной с течением времени. Состав корзин может меняться под воздействием различных факторов:

ü макроэкономической ситуации;

ü изменения критериев инвестора;

ü изменений произошедших с проектом или ценной бумагой.

Вторая схема. Инвестор придерживается гибкой шкалы весов корзин в инвестиционном портфеле. Первоначально портфель формируется исходя из определенных весовых соотношений между корзинами и элементами корзин. В дальнейшем они пересматриваются в зависимости от результатов анализа финансовой ситуации на рынке и ожидаемых изменений конъюнктуры товарного и финансового спроса.

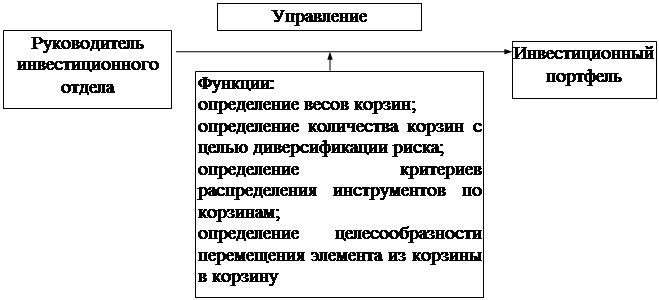

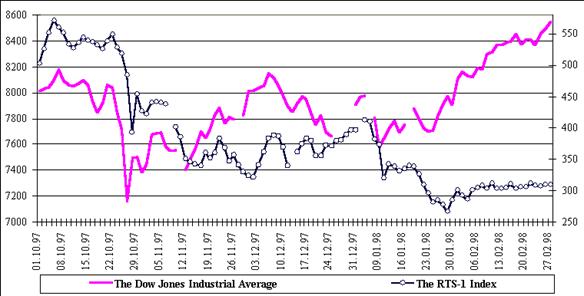

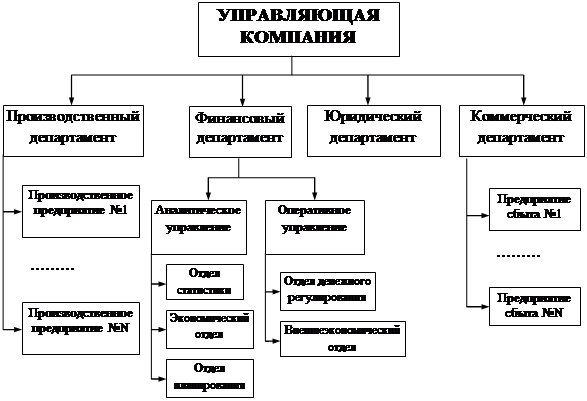

И та, и другая схема управления портфелем подразумевает иерархический подход к анализу и отбору, как элементов корзин, так и элементов портфеля. Суть иерархического подхода показана на рис. 2.2. Иерархический подход позволяет четко распределить полномочия и обязанности в группе инвестиционного менеджмента фирмы.

Руководитель группы или инвестиционного отдела выполняет функцию управления составом портфеля: определяет критерии распределения инструментов по корзинам, определяет веса корзин в портфеле, осуществляет координацию действий в случае перераспределения инструментов между корзинами.

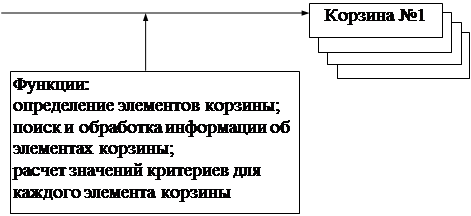

Каждый подчиненный, как правило, занимается или "ведет" одну или несколько корзин. Определяет состав, отслеживает текущую информацию по элементам, проводит анализ соответствия того или иного инструмента критериям своей корзины.

| |||||||

| |||||||

| |||||||

| |||||||

Рис. 2.2. Функции управления инвестиционным портфелем в иерархической системе управления

После определения функций управления портфелем рассмотрим виды элементов инвестиционного портфеля.

Похожие работы

... формируется только по конкретным направлениям деятельности, требующим обеспечения наиболее эффективного управления для достижения главной стратегической цели. В рамках инвестиционной стратегии предприятия разрабатывается политика: • управления реальными инвестициями; • управления финансовыми инвестициями; • формирования инвестиционных ресурсов; • управления инвестиционными рисками. 2. ...

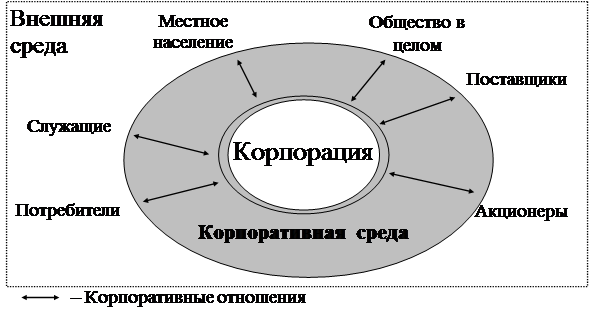

... существенно приблизить начальную цену пакета акций к рыночным котировкам: 1. Метод расчетной капитализации. 2. Метод группировок. 3. Практическая реализация основных положений инвестиционной стратегии корпорации 3.1. Основные критерии принятия решения на инвестирование Эффективность и внешняя среда Эффективность инвестиционной деятельности весьма важно рассматривать не только как ...

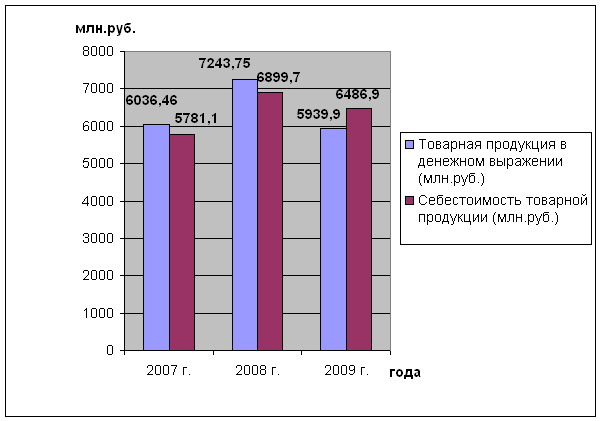

... проблемы с поставками сырья из-за границы – возникнет проблема с поиском новых клиентов, которые смогут поддерживать необходимый ассортимент, количество и качество сырья. 3.2 Мероприятия по совершенствованию инвестиционной деятельности предприятия На основании проведенного анализа предлагаю следующие изменения в инвестиционный проект предприятия: 1. Создание собственного WEB-сайта предприятия ...

... цельнометаллокордных шин (ЦМК-шин) мощностью 1,2 миллиона штук в год на территории ОАО «Нижнекамскшина». 3 Совершенствование управления инвестиционной привлекательностью предприятия на примере ОАО «Нижнекамскшина» 3.1 Пути повышения инвестиционной привлекательности предприятия Отрицательная динамика основных макроэкономических показателей, низкие темпы научно-технического прогресса, ...

0 комментариев