Навигация

Структура власності і необхідність конкуренції між банками

3.1. Структура власності і необхідність конкуренції між банками

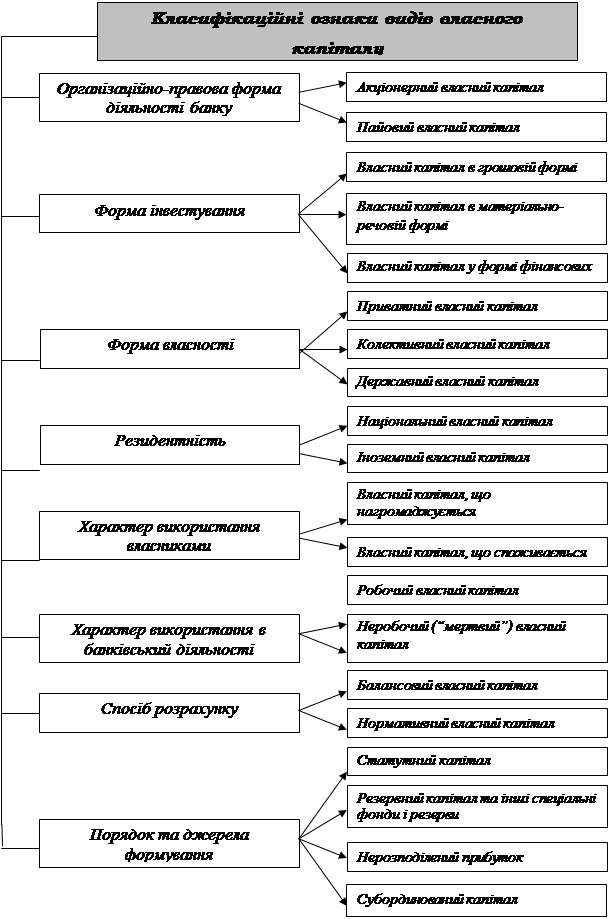

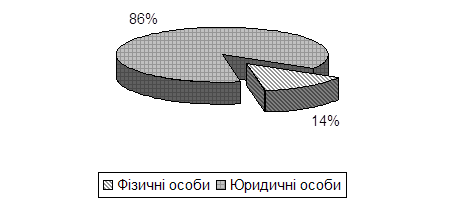

На початковому етапі реформування банківської системи необхідно вирішити проблему дозволу на комунальну власність у банківській справі, визначити частку кооперативної власності та дрібних акціонерів. Високі вкладення в статутні фонди крупних юридичних осіб, що в масовому порядку призводить до зв'язаного кредитування та до підвищення ризиків, по суті, роблять такі банки "киленьковими". Дуже незначна кількість банків перебуває в іноземній або суспільній власності.

Уніфікація структури власності повинна бути реалізована у вигляді заходів, що сприятимуть подальшим змінам у власності на банки, а саме у створенні:

а) прямої державної власності на порівняно невеликі банківські інститути, що виконують спеціалізовані завдання;

б) комунальної власноскі в банківській справі, тобто розширенню можливості місцевих органів влади мати частку власності в статутних фондах банків, а також комунальних кредитних інститутів;

в)умов щодо розширення частки кооперативної власності заснуванні кредитних інститутів.

Банківська система України дуже монополізована, тому посилення конкуренції в банкіському секторі України повинно пивести до зменшення розриву між депозитними та позичковими ставками, поліпшення якості всіх банківських послуг. Аби посилити конкуренцію, необхідно:

а) збільшити мінімальний розмір статутного капіталу існуючих банків. Різке підвищення розміру статутного капіталу, приведе до того, що банкам доведеться залучати новий капітал або зливатися.Цю проблему доцільніше вирішувати шляхом ліцензування банківських операцій залежно від розміру статутного капіталу;

б) запровадити антимонопольні закони щодо банківської діяльності на більш віддалену перспективу;

в) сприяти процесу реструктиризації банків, у результаті якої великі банки можуть подрібнюватись, а невеликі і середні - зливатися.

Якщо меншим банкам, що виникнуть у результаті цього процесу, доведеться надалі злитися з одним або кількома іншими комерційними банками, то відповідне поєднання активів, філіалів та досліду могло б привести до створення потужних та надзвичайно конкурентноспроможних банків.

Негайно слід розв'язати такі проблеми:

- знизитиподатковий прес на банківську систему для забезпечення зростання банківського капіталу відповідно до фінансово-кредитних потреб економіки;

- створити в державі систему підтримки банківських інвестицій і, зокрема, звільнити від оподаткування прибуток, який одержують банки від надання довгострокових кредитів;

- розробити механізм викупу будівель, де розміщенні комерційні банки, для забезпечення нормального функціонування цих банків, створення умов для інвестування банківського прибутку, використання цих будівель як гарантії та застави;

- запровадити пільгове оподаткування коштів комерційних банків, що спрямовуються на будівництво, обладнання грошових сховищ,розвиток матеріально-технічної бази;

- звільнити від оподаткування кошти, які комерційні банки направляють на створення страхових та резервних фондів для покриття кредитних та дипозитних ризиків;

- дозволити банкам самим визначати частку своєї участі в господарській діяльності і, не виходячи за рамки Державної програми заохочення інвестицій, визначити об'єкти інвестицій та умови спільної господарської діяльності на взаємовигідних умовах.

Це дасть змогу збільшити обсяги кредитних ресурсів і спрямувати їх на національну економіку, поліпшити оснащення комерційних банків, зацікавити їх в інвестуванні коштів.

3.2. Посилення конкуренції на кредитному ринку

Лібералізація і дерегулювання банківського законодавства в розвинутих країнах в останні десятиріччя сприяли загостренню конкурентної боротьби як в середині окремих фінансових інститутів, так і між ними. Це проявилося в тому, що в середині комерційних банків відбулось швидке перетворення так званих “оптових” банків що були зорієнтовані на операції з підприємцями і багатими клієнтами, в “роздрібні” фінансово-кредитні інститути. Метою останніх стало залучення якомога бильш широкої клієнтури з представників середнього класу і навіть незаможних громадян для акумуляції їх заощаджень і надання іпотечних і споживацьких позик.

Разом з тим загострилась конкуренція серед банківських закладів в кредитній сфері. Раніше вже зазначалось, що в ній все активніше почали діяти страхові компанії, пенсійні фонди тощо, які стали займатись традиційними банківськими операціями - прийомом вклавів, грошовими розрахунками, веденям поточних рахунків, кредитними картками, кредитуванням підприємницьких структур. Зазночимо, що скасування верхньої межі процентної ставки по депозитах, яка була встановлена в США в 1934 році, сприяло поліпшенню позицій комерційних банків у проведені пасивних і активних операцій.

Посилення конкуренції на фінансово-кредитному ринку проявилося в тому, що на ньому значно зросла роль крупних небанківських корпорацій, які по роду своєї діяльності не входили раніше в грошово-банківську інфраструктуру. Йдеться про те, що могутні промислові компанії і корпорації - “Форд мотор компані”, “IBM”, “BOEING” тощо почали створювати фінансові конгломерати, освоюючи невластиві їм кредитні й розрахункові операції. Для цього організовувались або навіть купувались діючі фінансово-кредитні заклади, які почали діяти на грошовому ринку і на ринку довгострокових кредитів. Намагаючись не порушувати банківське законодавство щодо проведення кредитних операцій різними суб’єктами, вказані конгломерати виконують лише деякі банківські функції, наприклад, здійснюють тільки активні операції. Такі нові фінасові підрозділи одержали назву “небанківські банки”. Багато з них ввели нові форми обслуговування для клієнтів, наприклад “рахунки управління готівкою”. На цих рахунках при допомозі найновішої комп’ютерної техніки й технології були об’єднані оплата чеків, операції з кредитними картками, купівля-продаж цінних паперів тощо. Інші небанківські корпорації спеціалізовані фінансово-кредитні заклади і через їх підрозділи включаються в кредитний ринок, надаючи також послуги по страхунанню, купівлі цінних паперів й нерухомості.

Формально не будучи банківськими закладами фінансові конгломерати і спеціалізовані фінансові установи не лише вторгаються в банківський бізнес, але й починають займатися такими операціями, які законодавством США не дозволяються банкам. В цій країні за останні роки спеціалізовані, в тому числі небанківські кредитні заклади, й роздрібні торговці почали надавати клієнтам багато видів фінансових послуг, які раніше були прерогативою лише комерційних банків (кредитні, депозитні, розрахункові операції). Крім них, фінансові конгломерати освоїли й надають споживачам такі послуги, якими не можуть займатися банки США (страхування, операції з нерухомістю, розміщення цінних паперів промислових компаній тощо).

Звуження сфери банківського обслуговування, поряд з посиленням ролі небанківських (спеціальзованих) закладів привело до суттєвих зрушень в фінансово-кредитній інфраструктурі, що були зумовлені як зростанням нестійкості кредитних ринків, так і зміною традиційних методів і форм залучення коштів і надання їх у вигляді позик підприємницьким структурам та населенню. Посилилась і необхіднісь пошуку комерційними банками нових форм управління своїх операцій з метою підвищення їх прибутковості. Стійка нестабільність ринків капіталу викликалась, насамперед, економічними труднощами й ускладненнями розвитку, які були характерні в 70-80 роках для всіх розвинутих країн. Основними їх проявами були (в деяких і залишаються) спади виробництва, інфляція, зростання зовнішньої заборгованості, криза платіжних балансів.

Співпадання в часі цих та інших негативних факторів в розвитку економіки країн Заходу привело до різких коливань процентних ставок на кредитних ринках. Наприклад, в США ставка по ділових позиках (“прайм райт”), які характеризують попит на кредитні ресурси, піднялись на початку 80-их років до 20 % річних. Це, звичайно, привело до підвищення процентних ставок і на інші кредити. Однак,m вже в середині 80-их років “прайм райт” знизився до 7,5 %,піднявшись до 10 % в кінці 1990 року. Такі суттєві коливання процентних ставок на протязі короткого періоду не могли викликати у інвесторів бажання купувати довгострокові зобов’язання і стимулювати банки надати кредитні ресурси на довгі строки. У клієнтів посилилась невпевненість в пибутковості вкладень, страх їх втратити внаслідок знецінення твердопроцентних цінних паперів. В цих умовах особливого значення набуває кваліфікація банківських менеджерів по фінансах, їх вміння застосовувати гнучкі форми акумуляції тимчасово вільних коштів у всіх юридичних та фізичних осіб та надання їх клієнтам або інвестування в ті чи інші проекти.

Характерною особливістю останніх років було розширення практикипрямого виходу могутніх промислових корпорацій на ринку кредитних ресурсів, без звернення до фінансових посередників. Такі корпорації почали пропонувати на подаж короткострокові незабезпечені зобов’язання (комерційні папери), надавати позичкові кошти сезонним споживачам.

Все більшого розвитку в останні роки набуває практика заміни традиційних форм банківського кредиту випуском на фондовий ринок цінних паперів. Цей процес одержав назву “сек’юритизація”, від англійського слова “сек’юритиз” - цінні папери. Зміст його полягає в об’єднанні банками у все зростаючих масштабах заставних зобов’язань клієнтів під нерухомість, дрібних позик і випуску під них цінних паперів. Виплата процентів по них і остаточне погашення відбулось із коштів, що поступали в ліквідацію заборгованості по позиках, які були забезпеченнями випуску цінних паперів. Використовуючи ці операції, банки почали скорочувати обсяги неліквідних активів (іпотек, контрактів по кредитах населенню тощо) і тим самим перекладати ризук неповернення позик на покупців цінних паперів. Це дозволило банкам поліпшити свої фінансові показники, скоротивши в балансі величину ризикових активів. Разом з тим, трансформуючи позики і підводячи під них забезпечення у вигляді цінних паперів, які продаються на фондовому ринку, банк обмежує свої можливості одержання доходу по кредитах, що негативно впливає на їх прибутковість і вимагає нових менеджерських рішень щодо розрахунків ефективності тих чи інших варіантів активних і пасивних операцій.

Похожие работы

... місцях по обсягам валюти балансу та обсягів балансового прибутку, за рівнем рентабельності активів та статутного капіталу ЗАТ КБ «Приватбанк» суттєво програє банкам, які спеціалізуються на роботі з юридичними особами. ВИСНОВКИ Досліджена в дипломному проекті фінансова діяльність комерційного банку – це діяльність, яка спричиняє зміни розміру та складу власного і залученого/запозиченого капіталу ...

... , №5, 1997, с.34. 34. Про порядок регулювання та аналіз діяльності комерційних банків: Інструкція НБУ, затверджена постановою Правління НБУ 14.04.1998 №141. 35. Аналіз діяльності комерційного банку. За редакцією д. е. н., проф. Ф.Ф. Бутинця, д. е. н., проф. А. М. Герасимовича. Ж.: ПП “РУТА”, 2001р. 36. Банківські операції: Підручник/ Під ред. А. М. Мороза, М. І. Савлука та ін.–К.,2000.–472с. ...

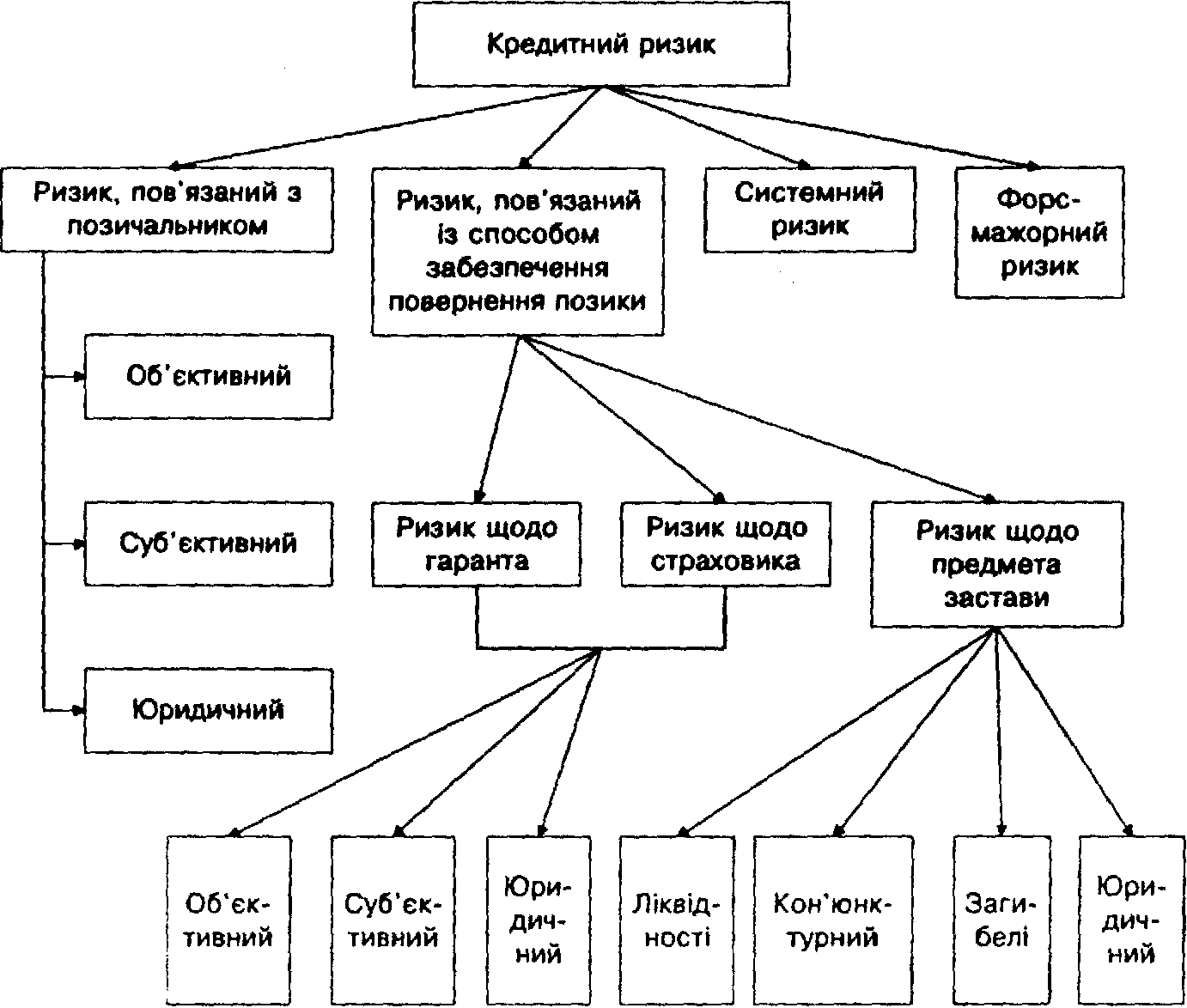

... кредитоспроможність можуть погіршитися або покращитися. Тому увага кредитних працівників Київської філії АКБ “МТ-Банк” повинна акцентуватись на покращенні ризик-менеджменту самого банку.71 Глава 3. Шляхи вдосконалення мінімізації кредитного ризику комерційного банку. 3.1.Зарубіжний досвід щодо мінімізації кредитного ризику. При формуванні і вдосконаленні банківської системи України обов”язковою ...

... що були у розпорядженні банків, недоліком необхідної інформації про позичальника. На сучасному етапі існують можливості для вирішення такого роду проблем, що сприяє успішній реалізації кредитної політики комерційного банку. Для вирішення ключового завдання кредитної політики - поліпшення оцінки кредитоспроможності позичальника необхідно: 1. Використовувати розширений набір фінансових коеф ...

0 комментариев