Навигация

Показатели ликвидности. 2. Показатели достаточности

1. Показатели ликвидности. 2. Показатели достаточности

капитал

X1=X1j*Y1j X2=X 2j*Y 2j

|  |

Y1=30% Y2=20%

R1=R0+0.3*X1 R2=R1+0.2*R2

![]()

![]() R=R4

R=R4

![]() Итоговая

Итоговая

Y3=25% синтетическая Y4=25%

R3=R2+0.25*X3

оценка R4=R3+0.25*X4

R3=R2+0.25*X3

оценка R4=R3+0.25*X4

3. Показатели рентабельности 4. Показатели качества

активов

X3=X3j*Y3j X4=X4j*Y4j (14)

Рейтинговый подход предполагает разработку системы значений показателей, в данном случае для оценки показателей финансового состояния банка. Эта система включает несколько уровней (групп, категорий) финансового состояния банков. Конечным результатом оценки является отнесение анализируемого банка к той или иной группе. В мировой практике существует три основных метода построения рейтинга: номерной, балльный и индексный.

Номерная система рейтинга заключается в построении сочетаний значений показателей финансового состояния банка и присвоении каждому из этих сочетаний определённого места в рейтинге. В соответствии с технологией построения номерная система рассчитана на слабо детализированную методику с небольшим охватом факторов, влияющих на финансовое состояние банка, имеющих небольшую шкалу критериальных значений. (15)

Для построения рейтинга в рамках более сложных методик используют балльную систему, которая позволяет осуществить оценку финансового состояния банка в баллах, присвоенных ему по каждому оценочному показателю. Сводная балльная оценка банка даёт возможность определить принадлежность последнего к той или иной группе банков. (16)

Помимо вышеназванных, широко распространённых в мировой банковской практике рейтинговых систем существует также относительно редко встречающийся индексный метод построения рейтинга. При его использовании производится расчёт индекса каждого из оценочных показателей финансового состояния банка. Расчёты могут производиться относительно базисных данных или средних значений, рассчитанных за ряд лет. (17)

III.4. Современная методика рейтинговой оценки надёжности

российских банков

Для получения рейтинговой оценки надёжности можно использовать упрощенный вариант методики, разработанный группой экспертов под руководством В. Кромонова, и применяемой для составления рейтинга надёжности банков газетой «Коммерсант Daily».

В качестве критериев надёжности используются 6 критериев.

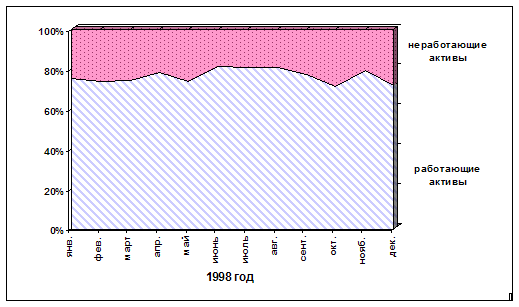

1. Генеральный коэффициент надёжности (К1), равный отношению капитала банка к работающим активам, показывает степень обеспечения рискованных вложений банка его собственным капиталом, за счёт которого будут погашаться возможные убытки в случае не возврата того или иного работающего актива:

К1 = К / Ар ,

где К - размер собственного капитала банка, а Ар - размер работающих (доходных рискованных) активов.

Данный коэффициент представляет особый интерес для кредиторов банка (в том числе вкладчиков).

2. Коэффициент мгновенной ликвидности (К2), равный отношению ликвидных активов банка к его обязательствам до востребования, показывает, использует ли банк средства на счетах клиентов в качестве собственных кредитных ресурсов и таким образом: а) в какой мере клиенты могут претендовать на получение процентов по остаткам на текущих и расчётных счетах; б) в какой мере банк в данный момент способен за счёт своих ликвидных активов выполнить свои текущие обязательства по пассиву.

Данный коэффициент имеет большое значение для клиентов, состоящих на расчётно-кассовом обслуживании в банке.

К2 = ЛА / ОВ ,

где ЛА - ликвидные активы, а ОВ - обязательства до востребования.

Похожие работы

... рынка, данный рынок имеет два уровня. На первом уровне его резидентами выступают кредитные учреждения и их клиенты, а в его основе лежат учетные, комиссионные, ломбардные и прочие операции коммерческих банков, других кредитных институтов или частных дисконтеров с векселями. На втором уровне субъектами являются только кредитные учреждения: с одной стороны - Центральный банк, с другой - учреждения ...

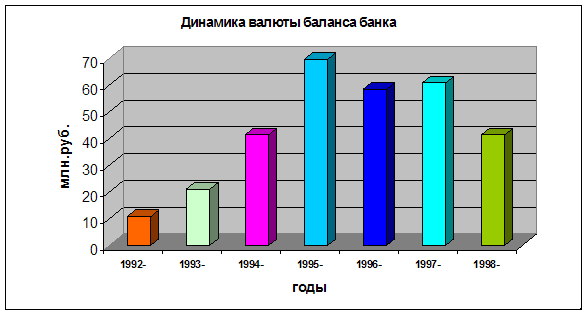

... . Их насчитывается 1476. Если сравнивать с началом 1995г., то можно сказать, что число коммерческих банков сократилось примерно в два раза. Но основным видом активных операций коммерческого банка как было, так и остается по сей день кредитование. Причем чрезвычайно вырос удельный вес краткосрочных кредитов. Во многом это объясняется высоким уровнем риска и неопределенностью в условиях кризиса. В ...

... необходимо рассматривать по данным месячных балансов, а сравнение за два и более лет- по данным годовых балансов с заключительными оборотами. 1.2.Современные подходы к анализу деятельности коммерческого банка. В связи с возрастающей ролью банковской системы региона в обслуживании экономических субъектов, расширением внешнеэкономических и межрегиональных связей, продолжающимся процессом ...

... , их финансовой устойчивости и платежеспособности. Целью этого анализа является обоснование управленческого решения при предоставлении кредитов с учетом минимизации риска. Внешний экономический анализ деятельности коммерческих банков осуществляется также контролирующими органами, в частности учреждениями Национального банка. Задачи экономического анализа и его информационная база. Перед анализом ...

0 комментариев