Навигация

Коммерческое кредитование в России

2.4. Коммерческое кредитование в России.

Необходимость коммерческого кредитования обуславливается тем, что в различных отраслях хозяйства время производства и время обращения капитала не совпадают: у одних предприятий товар произведен и готов к реализации, тогда как другие, заинтересованные в данном товаре, не располагают достаточным количеством средств для его приобретения. В таких случаях продажа в кредит способствует непрерывности процесса производства, обеспечивает ускорение процесса оборота капитала и увеличение прибыли.

Коммерческий кредит содержит в себе классические принципы любого кредита, а именно: принцип срочности, принцип платности, принцип возвратности. Наряду с этим, коммерческому кредиту присущи специфические свойства, отличающие его от других видов кредита, в частности, банковского.

Коммерческий кредит всегда возникает на базе реального производства и является отражением производственных процессов. Являясь продолжением производственного процесса, коммерческий кредит обычно дешевле других видов кредита. Так как применение коммерческого кредита требует наличие у продавца достаточного резервного капитала на случай замедления поступлений от должников, коммерческий кредит, при некоторых условиях, порождает ряд процессов и способен оживить экономику [1, стр. 36].

В хозяйственной практике выделяют пять основных способов предоставления коммерческого кредита:

вексельный способ;

открытый счет;

скидка при условии оплаты в определенный срок;

сезонный кредит;

консигнация.

Вексельный способ коммерческого кредитования, наиболее распространенный, подразумевает два варианта осуществления сделки. Первый вариант – коммерческий кредит оформляется простым векселем (соло-векселем), который выписывается и подписывается должником и содержит его безусловное обязательство уплатить кредитору определенную сумму в обусловленный срок и в определенном месте.

Векселедатель (должник)

Векселедержатель (кредитор)

![]()

простой вексель

Второй вариант – использование переводного векселя (тратты), который выписывается и подписывается кредитором (трассантом). Он содержит приказ должнику (трассату) оплатить в указанный срок обозначенную в векселе сумму третьему лицу (ремитенту).

переводной вексель

![]()

![]()

Векселедатель (должник)

Векселедержатель (кредитор)

акцептованный

Плательщик по переводному векселю

переводной

переводной

вексель

предъявление

переводного

векселя для

акцепта

Необходимо заметить, что переводной вексель как таковой не имеет силы законного платежного средства, поэтому должник обязан письменно подтвердить свое согласие произвести платеж по векселю в обозначенный срок.

Векселедержатель может оставить вексель в своей собственности и при наступлении срока платежа предъявит его должнику к погашению, он может также оплатить векселем новый товар, покупаемый им самим, или перепродать вексель, как ценную бумагу, другому кредитору. Векселя, таким образом, образуют вексельную массу, а свободно меняя своих владельцев, и вексельное обращение.

Оформление коммерческого кредита векселем имеет рая преимуществ перед, например, кредитным договором.

Во-первых, вексель мобилен, то есть может свободно передаваться из рук в руки в виде оплаты за услуги, в бюджет, в виде зачетов и т.п.

Во-вторых, вексель – это абстрактное долговое обязательство, не связанное с конкретными условиями сделки, поэтому с его помощью удобно производить взаимозачет задолженностей между предприятиями.

Вексель избавляет покупателя от необходимости предоплаты наличными деньгами. Этот кредитно-расчетный инструмент гасит взаимные долги по цепочке кредиторов, позволяет сократить потребность предприятий в оборотных средствах и обеспечивает целевое использование кредитов, в том числе на их пополнение, что, в свою очередь, влияет на возврат долгов (укрепляет платежную дисциплину).

Менее распространенной разновидностью коммерческого кредита является договор об открытом счете, согласно которому продавец не получает долговых обязательств покупателя, а открывает счет по задолженности. Погашение происходит периодическими платежами с короткими промежутками времени (один-два месяца).

Согласно договору об открытом счете, однажды принятому обеими сторонами, покупатель может делать периодические закупки без обращения за кредитом в каждом отдельном случае. Обычный порядок осуществления сделки следующий: когда покупатель заказывает товар, он немедленно отгружается, а платеж за него производится в установленные сроки после получения счета.

Другой способ коммерческого кредитования – скидка при условии оплаты в установленный период. Этот способ предусматривает такие условия: если платеж будет произведен покупателем в течение оговоренного в контракте периода после выписки счета, то из цены вычитается скидка; в противном случае вся сумма должна быть выплачена в указанный срок.

Сезонный кредит обычно применяется в процессе продвижения на рынок товаров и услуг, носящих периодический (''сезонный'') характер. Этот способ позволяет приобрести товары и услуги в течение всего финансового года с целью организации необходимых запасов перед пиком сезонных продаж и позволяет отсрочить платеж производителю до конца этих продаж.

Консигнация – способ коммерческого кредитования, при котором организация может получить товарно-материальные ценности без обязательства оплатить их по факту отгрузки. Если товары будут проданы, то будет осуществлен платеж производителю, а если нет, тот организация может вернуть товар. Консигнация обычно применяется при реализации новых, нетипичных товаров, спрос на которые трудно прогнозировать, и на мало исследованных новых рынках [1, стр. 36].

Надо заметить, что развитие рыночных коммерческих кредитов до 1998 г. протекало на фоне кризиса в экономике и производственной сфере. Основных причин такого положения несколько.

Первая причина – это ''обезденеживание'' реального сектора экономики: вымывание оборотных средств, сведение их к минимуму.

Сначала предприятия-производители, повышая цены, могли компенсировать эти потери. Поэтому уровень недостаточности оборотных средств повышался относительно медленными темпами. Но со снижением уровня инфляции этот компенсатор исчез, и прошли кардинальные изменения в структуре национального богатства страны.

По данным исследований Института экономики РАН, в 1990 г. на 66% основных средств приходилось 17% оборотных, и это было более или нормально. В 1997 г. этот показатель составил 2,1%, а это уже серьезный провал. Иными словами, предприятия должны были выживать, не имея оборотных средств.

В настоящее время, отношение оборотных фондов предприятий к объемам выпускаемой ими продукции (в денежном выражении) составляет по России менее 45%, Центральной России – менее 40% при экономически обоснованном нормативе 65%. Объем неплатежей в промышленности достиг 3,5% от валового внутреннего продукта. Доля федерального бюджета в сумме дебиторской задолженности предприятий (в названном объеме неплатежей) составляет более половины указанной суммы. Отсюда возникает вторая причина.

Вторая причина – эффект ''бюджетно-налогового бумеранга''. Каждый рубль не выполненных государством обязательств оборачивается потерей бюджета на 3-4 рубля. Невозможно рассчитывать на бесперебойные поступления в бюджет ''живых'' денег, если они в свою очередь не даются в экономику государством. Именно не выплаченная вовремя зарплата, недофинансированные бюджетные проекты сказываются на бюджете недополученными НДС, акцизами, подоходными налогами.

Третья причина – огромный государственный долг.

В таких условиях коммерческий кредит не мог быть востребован по причине нестабильности и крайней рискованности операций такого рода. Экономика не нуждалась в коммерческом кредите, который, возникает только на базе производственных процессов и призван обслуживать расширенное производство [1, стр. 37].

Более того, основой любой сделки по коммерческому кредитованию является доверие сторон и единое информационное поле. Это достижимо только при создании мощной современной инфраструктуры, в основу которой должны лечь последние достижения в области телекоммуникаций и цифровых технологий.

Похожие работы

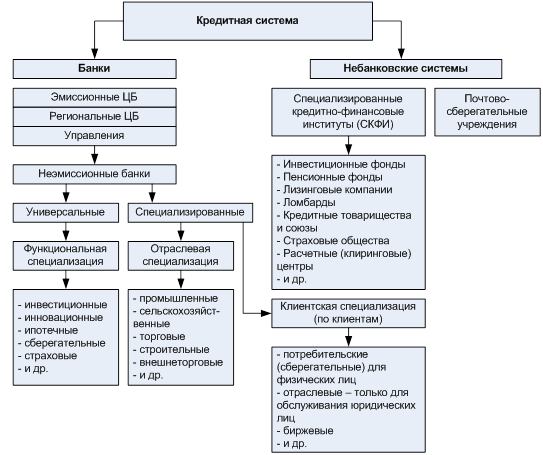

... учреждениям, располагающим квалифицированными кадрами для выполнения возлагаемых на них обязанностей. Страховые компании, инвестиционные, пенсионные и благотворительные фонды не относятся к звеньям денежно-кредитной системы, не имеют права совершать банковскую деятельность им не предоставляются. Они находятся на статусе банковских клиентов и в качестве таковых проводят расчетно-денежные операции ...

... Осуществляя выпуск и погашение правительственных обязательств, он воздействует на уровень ссудного процента. Перечисленные функции центрального банка создают реальные предпосылки для выполнения им функций регулирования всей денежно-кредитной системы страны, а тем самым и регулирования экономики. Функция денежно-кредитного регулирования и банковского надзора является на современном этапе важнейшей ...

... и особенности функционирования Созданию современной кредитной системы Российской Федерации предшествовал длительный исторический период, который определялся социально-экономическими условиями развития страны. В течение ХХ в. кредитная система России прошла несколько этапов формирования, но главными особенностями всего прошедшего периода была ориентация на административные методы руководства ...

... форму эксплуатации человека, которая стала бы орудием перестройки демократического социально справедливого общества, подъема жизненного уровня народа. Необходимость национальной финансовой системы обуславливает государственная самостоятельность Украины и перевод экономики на рыночные отношения. Украинская национальная финансовая система должна создать такую совокупность экономических отношений, ...

0 комментариев