Навигация

Направления реформирования налогообложения нефтяного комплекса

2.5 Направления реформирования налогообложения нефтяного комплекса

Сложившееся положение в налоговой сфере не способствует благоприятному инвестиционному климату и является одной из причин того, что даже в период благоприятной экономической конъюнктуры в нефтяном комплексе наблюдается отток инвестиций. Вот ключевые направления реформирования действующей налоговой системы.

1. Акциз на нефть и вывозная таможенная пошлина на нефть в их сегодняшнем виде должны быть отменены. В качестве альтернативы должен быть введен налог на сверхприбыль, который одновременно должен удовлетворять следующим требованиям:

- обеспечивать разный уровень налогообложения в зависимости от конечной цены реализации;

- обеспечивать справедливый раздел сверхприбыли от добычи нефти между государством и предприятиями;

- исчисляться по прозрачному алгоритму, что обеспечит стабильность и предсказуемость налоговых условий;

- учитывать в необходимых случаях индивидуальные особенности разрабатываемых месторождений, при этом не создавая чрезмерных стимулов для завышения затрат.

В результате предлагаемый налог на сверхприбыль, выполняя как фискальную, так и регулирующую функции акциза на нефть и вывозной таможенной пошлины, будет способствовать созданию благоприятного инвестиционного климата в российском нефтяном комплексе.

2. Эффективность введения налога на сверхприбыль может быть обеспечена только в случае решения проблемы трансфертных цен. Для выработки подходов к ее решению необходим всесторонний анализ существующего положения дел в сфере формирования цен на сырую нефть и богатой международной практики решения подобных проблем.

Наиболее простым с технической точки решением является привязка внутренних цен на нефть к мировым. Но это сделает цены на нефтепродукты практически недоступными для большинства российских потребителей. Во-первых, существуют значительная разница между паритетом покупательной способности и коммерческими курсами доллара и европейских валют (в результате, российский покупатель платит за товары, продаваемые по мировым ценам, в три-четыре раза больше, чем за "внутрироссийские"). Во-вторых, низкая эффективность переработки приведет к тому, что цены на нефтепродукты окажутся даже выше мировых. В-третьих, высокая энергоемкость российской экономики не позволяет перейти к мировым ценам без обвального падения производства, а повышение эффективности потребления энергии требует огромных инвестиций.

В сложившейся ситуации наиболее целесообразным представляется установить минимальную цену нефти для налогообложения исходя из стоимости корзины нефтепродуктов за вычетом стоимости переработки и норматива рентабельности (см. выше). Это обеспечит приближение применяемых компаниями цен к "справедливым" рыночным ценам.

Необходимо обеспечить симметричность в отношениях налоговых органов и предприятий. Это подразумевает, что не только налоговые органы имеют право доначислить налоги в случае, если, по их мнению, применяемые при продажах цены ниже рыночных, но и ВИНК должны иметь возможность при помощи официальной методики рассчитать, какие цены необходимо применять при сделках по продаже нефти внутри ВИНК, чтобы в дальнейшем эти цены не могли быть признаны налоговыми органами заниженными.

3. Ставка отчислений на ВМСБ (10% - для нефти) должна быть либо отменена, либо снижена до такого уровня, чтобы величина отчислений оказалась достаточной для финансирования фундаментальных и общерегиональных исследований. При этом введение этого налога целесообразно лишь в том случае, если расходование бюджетных средств будет осуществляться строго на эти цели.

Предлагаемые изменения налогообложения нефтяного комплекса могли бы привести к существенному улучшению условий хозяйствования для нефтяных компаний. Однако трудно предположить, что в современных условиях государство пойдет на отмену такого хорошо собираемого налога, как экспортная пошлина. В этих условиях мы против немедленного введения налога на сверхприбыль. В целом действующая система налогообложения нефтяного комплекса может быть сохранена при выполнении двух важных условий.

Взимание экспортной пошлины должно быть оформлено законодательно с четко – на уровне формулы – прописанной связью между ставкой пошлины и мировыми ценами. Это могло бы понизить степень неопределенности при планировании внутри нефтяных компаний и стимулировать осуществление инвестиционных проектов с большим периодом отдачи.

Вторым важным условием является поддержка государством высокого нынешнего уровня инвестиционной активности нефтяных компаний. Для этого необходимо, по крайней мере, не отменять существующих льгот по налогообложению при осуществлении компаниями вложений в основной капитал.

Заключение

Нефтяной комплекс в настоящее время обеспечивает значительный вклад в формирование положительного торгового баланса и налоговых поступлений в бюджеты всех уровней. Этот вклад существенно выше доли комплекса в промышленном производстве.

Нефтяные кампании делают весьма масштабные инвестиции. По темпам прироста вложения в нефтедобычу более чем в 4 раза превышают среднеотраслевые по промышленности.

Но основные фонды отрасли в значительной степени изношены, особенно велика степень их износа в нефтепереработке. Капитальный ремонт в нефтепереработке почти равен объему инвестиций. Недостаточность инвестиций в техническое перевооружение увеличивает вероятность техногенных катастроф. Для увеличения объемов нефтедобычи, а также для модернизации нефтепереработки комплекс нуждается в больших капиталовложениях. Есть основания полагать, что для поддержания и развития производства нефтяные кампании делают значительно большие капитальные вложения, чем отражено в статистической отчетности. По авторитетным заявлениям руководителей нефтяного бизнеса, а также исходя из проведенных нами экономических расчетов, реальный объем инвестиций примерно на 30% превышает объем, зафиксированный в отчетности. Причины занижения объема инвестиций в основной капитал кроются в чрезмерно обременительной российской налоговой системе и общей политико-правовой неопределенности деятельности нефтяных кампаний. Финансовым источником для дополнительных инвестиций в нефтяной комплекс в значительной степени служат средства, сэкономленные при использовании механизмов трансфертного ценообразования.

Для модернизации нефтяного комплекса в ближайшие 5 лет в него необходимо вложить, по разным оценкам, 25-40 млрд. долл. Наиболее приоритетными направлениями инвестиций в нефтяной комплекс на ближайшую перспективу следует считать:

- инвестиции в транспорт нефти на экспортных направлениях, включая дальневосточное;

- инвестиции в промышленную инфраструктуру нефтедобычи, включая трубное хозяйство нефтяных кампаний;

- инвестиции в нефтепереработку, имея в виду, что реализуемые здесь капиталоемкие и продолжительные проекты требуют кардинального улучшения инвестиционного климата.

Вопреки распространенному мнению, инвестиции в геологоразведку для нефтяных кампаний не являются первоочередными. Значительный задел в этой области был сделан еще в советские годы. Отсюда вытекает необходимость отмены налога на ВМСБ, тем более, что бюджетное расходование отраслевых фондов, созданных на основе этих отчислений крайне неэффективно.

При сохранении высоких цен на нефть российские нефтяные компании располагают необходимыми ресурсами для финансирования инвестиций в основной капитал. Уникальность ситуации в том, что масштабного привлечения прямых западных инвестиций в комплекс в настоящее время не требуется. Однако любые фискальные ужесточения могут обернуться либо необходимостью заимствований за границей, либо провалами в инвестировании развития отрасли.

Действующая в отношении нефтяного комплекса система регулирования играет негативную роль. Особенно опасны непредсказуемая политика квотирования экспорта, неопределенная курсовая политика, устойчиво растущие цены на услуги монополистов. Но наибольшую дестабилизирующую роль в нефтяном комплексе в настоящее время играет экспортная пошлина, произвольно и непредсказуемо устанавливаемая правительством. При изъятии дополнительных доходов нефтяного сектора государство вправе использовать лишь стабильные налоги - роялти (взимаемый с учетом условий добычи) и налог на прибыль. В определенных условиях допустим налог на сверхприбыль, складывающуюся в результате роста мировых цен на нефть.

Основные черты реформы налогообложения нефтяного комплекса выглядят следующим образом:

- налог на ВМСБ сокращается до 2% или отменяется вовсе, отменяется и акциз на нефть;

- экспортные пошлины либо отменяются, либо устанавливаются законодательно по жесткой формуле, привязывающей их ставки к мировым ценам на нефть;

- обосновывается и вводится налог на сверхприбыль, возникающую от высоких мировых цен на нефть;

- облегчается налогообложение инвестиций. Действующие льготы по налогообложению капиталовложений безусловно сохраняются.

Список использованной литературы:

1. Глазьев С.Ю. Нефтяная рента: плюсы и минусы опыта Аляски//Налоги в гражданском обществе. – СПб, 2003.

2. Кокурин Д., Мелкумов Г. Участники мирового рынка нефти//Российский Экономический Журнал. – 2003. - № 9.

3. Лиухто К. Российская нефть: производство и экспорт//Российский Экономический Журнал. – 2003. - № 9.

4. Стейнер Р. Налогообложение нефтедобычи и использование нефтяной ренты//Вопросы экономики. – 2003. - № 9.

5. Шмаров А.И. Нефтяной комплекс России и его роль в воспроизводственном процессе. – М., 2000.

6. http://www.akdi.ru

7. http://www.bp.com

8. http://www.federalreserve.gov

9. http://www.ipe.uk.com

10. http://www.nymex.gov

[1] Уже в следующем десятилетии число крупных игроков, вероятно, уменьшится наполовину. Слияние компаний ЮКОС и «Сибнефть» - один из признаков начала широкого процесса консолидации в этой сфере.

[2] Следует отметить, что многие иностранные фирмы являются на самом деле российскими компаниями, зарегистрированными за рубежом, чтобы извлечь выгоду из специальных привилегий, предоставляемых совместным предприятиям с иностранными партнерами.

[3] Russia Country Profile 2001. The Economist Intelligence Unit. L., 2001; Oil Sector. Troika Dialog, M., May 2001.

[4] http://www.eia.doe.gov.

[5] Экономика России: рост возможен. Исследование производительности ключевых отраслей. – М.: McKinsey Global Institute, 1999

Похожие работы

... с нефтью или нефтепродуктами. Поэтому цены по сделке устанавливаются на конкретный танкер на день сделки. По подсчетам специалистов, в настоящее время примерно 50—55% сделок, заключаемых на мировом рынке нефти и нефтепродуктов, совершается на спот-условиях. Следует несколько подробнее остановиться на характеристике этих двух форм торговли, чтобы стали более понятны последующие характеристики ...

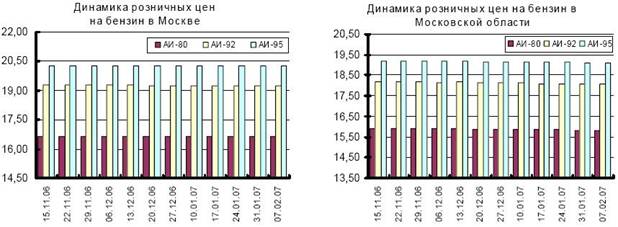

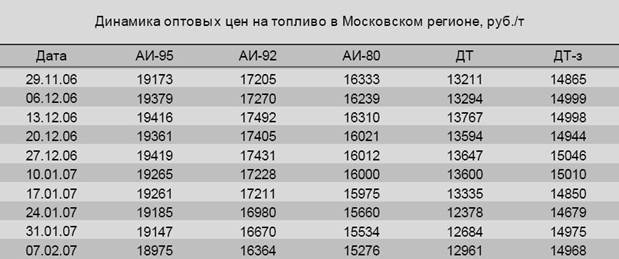

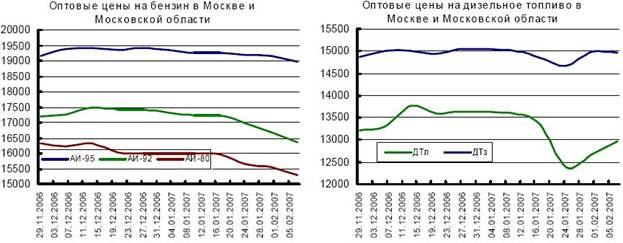

... танкерами.Увеличение масштабов транспортировки нефти через Балтийское море - намного более серьезная угроза интеграции России с ЕС, чем пресловутая проблема калининградского транзита.1. Рынок нефтепродуктов Московского региона. 1.1. Географические границы рынка. Географическими границами исследуемого оптового рынка нефтепродуктов определен Московский регион (Москва и Московская область) по ...

... . – 2007. - №12. – С.39-46. 9. Хубиев К. Противоречия экономического роста // Экономист. – 2006. – № 8. – С.46-49. 10. Цветков В.А. Проблемы развития российской экономики в среднесрочной перспективе // Экономика и управление: Российский научный журнал, 2008. – №2. – С.13-20. 11. Черковец В. Особенности нового этапа инновационного развития России // Экономист, 2008. – № 12. – ...

... батареи на Хелуанском коксохимическом заводе, реконструкция стекольного завода в Шобре, ведутся работы по строительству горно-обогатительного комбината в Абу Тартуре. Позитивное воздействие на развитие российско-египетских экономических связей оказала ратификация Парламентами обеих стран двух соглашений между Правительством Российской Федерации и Правительством Арабской Республики Египет: «О ...

0 комментариев