Навигация

Риск, и способы его оценки

1.2 Риск, и способы его оценки

Когда человек не уверен в том, что произойдет в будущем, но ему известна вероятность каждого из возможных результатов своих действий, принято считать, что он идет на риск или рискует. При этом люди добровольно идут на риск, который сопровождает их действия и поступки. Например, при покупке лотерейного билета потребитель рискует сравнительно небольшой частью своего дохода, равной цене этого билета. Однако в случае выигрыша его доход может существенно увеличиться.

Нередко человек стоит перед выбором степени риска. Допустим, он решает вопрос как ему поступить с накопленными сбережениями. Сбережения домашнего хозяйства можно хранить в «кубышке», можно положить их на банковский депозит или приобрести ценные бумаги. Для того чтобы принять обоснованное решение потребитель должен определить степень риска по каждому из возможных альтернативных вариантов использования своих сбережений.

Риск поддается количественному измерению. Для этого необходимо, прежде всего, знать все возможные последствия какого-то действия и вероятность наступления этих последствий. Если сложить сумму значений каждого из возможного результатов, умноженного на вероятность наступления каждого из результатов, то получим ожидаемое значение или математическое ожидание. Вернемся к нашему примеру о использованием сбережений домашнего хозяйства. Потребитель решил поместить все свои сбережения в размере одного миллиона рублей в коммерческий банк с высоким уровнем процентной ставки. В случае удачи он через определенный срок вернет себе свои сбережения и получит доход в сумме 400 тыс. рублей. Если же его постигнет неудача, то все его сбережения пропадут. При этом опыт показывает, что шанс на успех составляет 1:5. Каково будет ожидаемое значение или математическое ожидание в нашем примере? Вероятность успеха будет равна 0,2 при выигрыше в виде процента 400 тыс. рублей. Вероятность неудачи 0,8 при потере 1000 тыс. рублей. Отсюда математическое ожидание составит 0,2-(+400) + 0,8-(-1000) = 80 - 800 = -720. Налицо отрицательное математическое ожидание, риск вложения средств в данный коммерческий банк чрезмерно велик.

При количественной оценке риска потребителя интересует не только ожидаемое значение(математическое ожидание), но и изменчивость неопределенного результата. Меру изменчивости принято определять с помощью методов математической статистики — дисперсии и среднего квадратичного отклонения.

Вернемся вновь к нашему примеру с потребителем, стремящимся безопасно и выгодно разместить свои сбережения. Посчитав открытие депозита в коммерческом банке чрезмерно рискованным делом, он решил обратиться к рынку ценных бумаг. Здесь перед ним встала дилемма: либо купить государственные облигации и получать небольшой, но гарантированный доход, либо приобрести акции фирмы, по которым дивиденд может колебаться в широких пределах.

Допустим, что доход от облигаций будет равен 30 тыс. рублей. При этом на облигации может выпасть выигрыш в сумме 200 тыс. рублей, а вероятность такого исхода событий составляет одну тысячную. В случае же покупки акций доход потребителя составит 15 тыс. рублей при неблагоприятных для фирмы обстоятельствах и 120 тыс. рублей, если дела пойдут хорошо. При этом шансы благоприятного и не благоприятного исхода дел на данной фирме соотносятся друг с другое как 0,6:0,4.

Сведем в таблицу данные о возможных вариантах размещения сбережений потребителя на рынке ценных бумаг (см. табл. 8.1.1). Эти данные позволяют определить величину ожидаемого среднего дохода. В случае приобретения облигаций он составит (30-0,999) + (200-0,001) = 29,97 + 0,2 = 30,017 тыс. рублей, а при покупке акций (15 • 0,4) + (120 • 0,6) = 6 + 72=78 тыс. рублей.

Понятно, что действительный доход будет отличаться от ожидаемого среднего дохода. Чем больше величина отклонения действительного дохода от среднего ожидаемого, тем больше риск, и наоборот.

Варианты размещения сбережений на рынке ценных бумаг.

Варианты Варианты | Вариант № 1 | Вариант № 2 | ||

| ДОХОД | Вероятность | Доход | вероятность | |

| Покупка Облигаций | 30 | 0,999 | 200 | 0,001 |

| Покупка акций | 15 | 0,4 | 120 | 0,6 |

Количественно меру отклонения принято определять с помощью двух тесно связанных, но отличающихся друг от друга показателей — дисперсии и среднего квадратичного отклонения.

Дисперсия — это среднее значение квадрата отклонений действительного результата от ожидаемого. Заметим, что возведение в степень необходимо для того, чтобы не получить отрицательное значение показателя. В нашем примере величина дисперсии при покупке облигаций составит

(30 – 30,17)2 • 0,999 + (200 – 30,17)2 • 0,001 = 288,35,

а в случае приобретения акций

(15- 78)2 • 0,4 + (120 - 78)2 • 0,6=2646.

Если из полученных значений дисперсии извлечь квадратный корень, то получим второй показатель, характеризующий меру отклонения действительного результата от ожидаемого, который называется средним квадратичным отклонением. В нашем уловном примере среднее квадратичное отклонение при покупке облигаций составит 53,7 а в случае приобретения акций — 51,4.

Похожие работы

... , так как поддаётся однозначному измерению для измерения и требует субъективных оценок. 1.2 Риски и неопределенность: понятие и методы измерения В связи с развитием рыночных отношений хозяйственная деятельность в нашей стране приходится осуществлять в условиях нарастающей неопределенности ситуации и изменчивости экономической среды. Это значит, что возникает неясность и неуверенность в ...

... необходимости осуществления таких финансовых операций предприятие должно обеспечить получение необходимого дополнительного уровня доходности по ним не только за счет премии за риск, но и премии за ликвидность. Экономичность управления рисками. Основу управления финансовыми рисками составляет нейтрализация их негативных финансовых последствий для деятельности предприятия при возможном наступлении ...

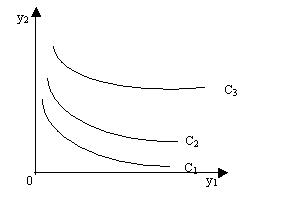

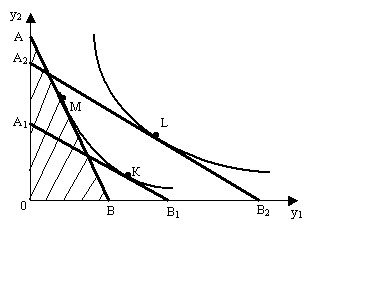

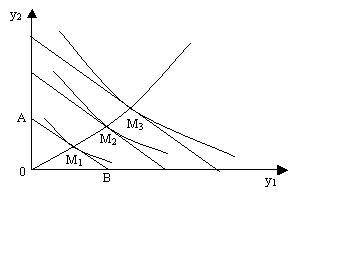

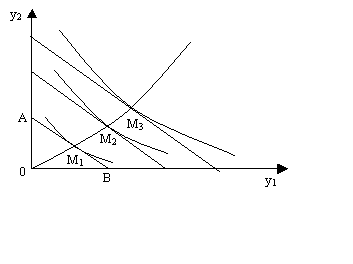

... производства, чем (6.3.4), представляется равенство где - отнесенный к моменту t временной лаг, (). Обозначим и составим матрицы с помощью которых систему (6.3.1)-(6.3.5) перепишем в виде В математической экономике магистралью называется траектория экономического роста, на которой пропорции производственных показателей (такие как темп роста производства, темп снижения цен) неизменны ...

... . Глава 1. Теоретико-методические аспекты оценки финансового риска. 1.1. Экономическая сущность, содержание, виды финансовых рисков. 1.2. Методы анализа финансовых рисков. 1.3. Оценка финансового риска в планировании деятельности предприятий реального сектора экономики. Глава 2. Оценка хозяйственной ситуации и ее анализ. 2.1. Оценка рисковых вложений капитала и ...

0 комментариев