Навигация

Инвестиции и экономический рост в переходной экономике

Министерство образования Российской Федерации

Тюменская Государственная Архитектурно-Строительная Академия

Кафедра «Экономической теории и права»

Курсовая работа

По дисциплине: «Макроэкономика»

Тема: «Инвестиции и экономический рост в переходной экономике»

Выполнил:

Студент группы Э-99-1

Абдразаков Р. И.

Проверила:

Лаптева В.И.

Тюмень – 2000 г.

Содержание

Стр.

Введение 3

1 Инвестиции и их факторы 4

1.1 Инвестиции, её факторы и график спроса на инвестиции 4

1.2 Изменение спроса на инвестиции 7

2 Инвестиции и экономический рост в рыночной экономике 102.1 Два подхода к связи между инвестициями и экономическим ростом 10

2.2 Подходы к определению экономически эффективного объёма производства 12

2.3 Инструменты воздействия на частные инвестиционные решения 15

2.4 Модели инвестиционной политики 20

3 Структура и эффективность инвестиций в переходной экономике 233.1 Инвестиционный климат в странах переходной экомики 23

3.2 Меры по привлечению инвестиций на ближайшую перспективу 29

3.3 Меры по активизации инвестиционной деятельности на средне и долгосрочной перспективе 36

Заключение 42

Список литературы 45

Введение

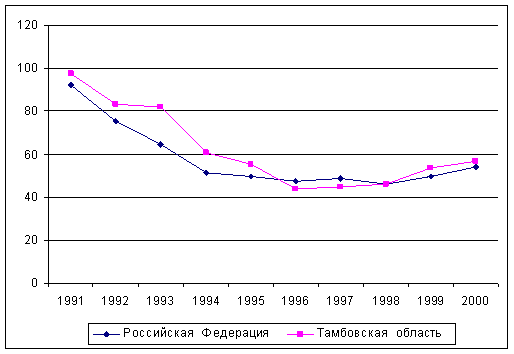

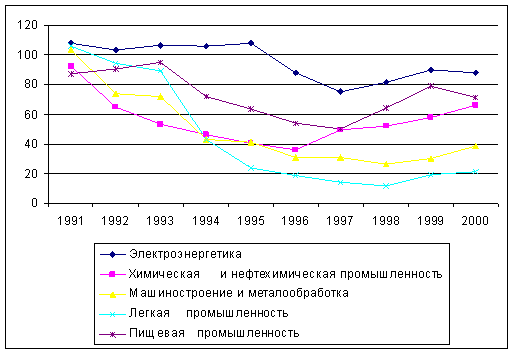

В своей курсовой я хочу рассказать о инвестициях, о том как инвестиции влияют на экономический рост в условиях переходной экономики и как создать условия благоприятствующие активизации инвестиционной деятельности.Выбрал я эту тему не случайно, Россия сейчас находится в тяжелой экономической ситуации. Производство перестало быть приоритетным и объектом управления. Продолжается его спад, особенно в отраслях связанных с внедрением новой техники и технологии. Следовательно, темпы и масштабы экономического развития в настоящее время полностью предопределяются политикой капитальных вложений в основной капитал.

Преодоление спада инвестиций в экономику, повышение возможности развития хозяйствующих субъектов в этом направлении является сегодня одной из центральных проблем. Однако, поддержка инвестиций в производство не стало приоритетным направлением, действующая в экономике механизмы способствуют отвлечению средств на другие цели.

Начиная с 1993 года, вследствие недостаточного финансирования не выполняются задания годовых инвестиционных программ по вводу в действие производственных объектов. Так, в 1993 году оно было выполнено на 30% в 1994 году на 31%, в 1995 году на 18%, в 1996 году на 11%, в 1997 году на 23%. Это вызывает недоверие отечественных и иностранных инвесторов государству как субъекту инвестиционной деятельности.[1]

Условия перехода на рыночные механизмы хозяйствования потребовали формирования нового содержания инвестиционного процесса.

В основных направлениях бюджетной политики до 2000 года подчеркивается, что для устойчивого экономического роста необходимо создать обстановку максимального благоприятствования для частных инвестиций. Признано необходимым ориентировать государственную политику на поддержку и стимулирование частной собственности и инвестиционной деятельности.

Таким образом тема моей курсовой работы очень актуальна на сегодняшний день. Россия встала на порог XXI века, но увы стоим мы не с гордо поднятой головой, а с стоим с протянутой к западу рукой, прося их об очередном кредите. Предыдущие инвестиции в нашу экономику не дали нам ожидаемого экономического роста. Поэтому целью своей курсовой работы я ставлю рассказать, что такое инвестиции, как связаны между собой инвестиции и экономический рост, как создать условия для активизации инвестиционной деятельности.

1. Инвестиции и их факторы

1.1. Инвестиции, их факторы и график спроса на инвестиции

Инвестиции – это расходы на создание, расширение реконструцию и техническое перевооружение основного капитала, а так же на связанные с этим изменения оборотного капитала. Инвестиционное решение принимается в зависимости от соотношения предельной выгоды и предельных издержек. Предельной выгодой от инвестиций является ожидаемая норма чистой прибыли, которую инвестор надеется получить. Предельными издержками является процентная ставка, то есть затраты на привлечение займа. Очевидно, что инвестор будет вкладывать капиталы только в те проекты, где ожидаемая чистая прибыль превышает процентную ставку. Поэтому ожидаемая норма чистой прибыли и процентная ставка являются двумя основными факторами, определяющими расходы на инвестиции.

Стимулом для капиталовложения служит прибыль; фирмы покупают капитальные товары только в том случае, когда рассчитывают получить прибыль от этих покупок. Предположим, владелец маленькой мебельной мастерской собирается вложить деньги в новый шлифовальный станок, который стоит 1000 руб. и имеет срок службы только один год. Новый станок должен увеличить объём выпуска продукции фирмы м доходы от реализации. Предположим теперь, что ожидаемый чистый доход (т.е. чистый доход за вычетом эксплуатационных расходов, таких, как затраты на электроэнергию, древесину, рабочую силу, определённые налоги и т.д.) от этого станка равен 1100 руб. Другими словами, после вычета эксплуатационных расходов оставшиеся ожидаемые чистый доход достаточен, чтобы покрыть затраты на приобретение станка – 1000 руб. - и принести прибыль – 100 руб. - со стоимостью станка – 1000 руб., находим, что ожидаемая норма чистой прибыли равна 10% (100 руб./1000 руб.). Фирмы иногда называют это “доходностью” инвестиций, подразумевая прибыль (отдачу), получаемую в результате инвестиций. Обозначим эту “доходность”, или “прибыль”, символом r

Одна из важных категорий издержек, связанных с инвестициями, которая не была учтена в примере, - это процентная ставка, т.е. цена, которую фирма должна заплатить, чтобы взять в долг денежный капитал, необходимый для приобретения реального капитала (шлифовального станка).

Мы можем рассматривать процентную ставку в контексте инвестиций и ожидаемой доходности, сделав, следующее обобщение: если ожидаемая норма чистой прибыли (10%) превышает величину процентной ставки (скажем, 7%,), то инвестирование будет рентабельным. Но если процентная ставка (скажем, 12%) превышает ожидаемую норму чистой прибыли (10%), то инвестирование не выгодно.

А если фирма не прибегает к заимствованию, а финансирует инвестиции за счет внутренних средств, которые она сберегла от прошлых прибылей. То и в этом случае роль процентной ставки как цены на инвестирования в реальный капитал не изменится. Изымая средства из сбережений и вкладывая их в станок, фирма несёт альтернативные издержки, потому что лишается процентного дохода, который она могла бы получить, ссудив эти средства ещё кому-нибудь.

В принятии инвестиционных решений главную роль играет не номинальная процентная ставка, а реальная. Потому что номинальная процентная ставка выражается в текущих ценах, а реальная – в постоянных или скорректированных с учетом инфляции ценах:

Реальная процентная ставка = Номинальная ставка – уровень инфляции

В нашем примере со станком мы исходили из постоянного уровня цен, поэтому все наши данные , включая процентную ставку, приводятся в реальном выражении.

В условиях инфляции дела обстоят несколько по-другому. Предположим, что инвестирование 1000руб. должно обеспечить реальную (с поправкой на инфляцию) ожидаемую норму чистой прибыли 10%, а номинальная процентная ставка составляет 15%. На первый взгляд может показаться, что инвестиция не выгодна. Но допустим, что текущие темпы инфляции 10% в год. Это значит, что инвестор получил бы обратно доллары, покупательная способность которых уменьшилась на 10%. Хотя номинальная процентная ставка 15%, реальная процентная ставка составляет 5%(15%-10%). Сравнивая эту реальную процентную ставку в 5% с ожидаемой нормой прибыли, составляющей 10%, находим, что инвестирование оказывается рентабельным и его следует принять.

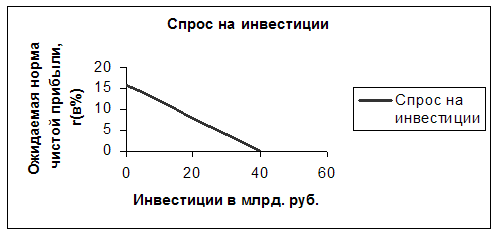

Зная факторы, влияющие на принятия инвестиционного решения отдельной фирмы, перейдём к общему спросу на инвестиционные товары со стороны всего предпринимательского сектора. Предположим, что каждая фирма рассчитала ожидаемую норму чистой прибыли от всех инвестиционных проектов, и эти данные были соединены воедино. Эти оценки можно суммировать, то есть последовательно сложить, задавая вопрос, какова стоимость инвестиционного проекта при ожидаемой норме прибыли.

Допустим, что нет перспективных инвестиций, которые могли бы принести ожидаемую норму прибыли в 16% или более. Но есть возможности вложить 5 млрд. руб. с ожидаемой нормой прибыли от 14 до 16%;дополнительные 5 млрд. руб., которые принесут от 12 до 14% прибыли; и ещё дополнительные 5 млрд. руб. в каждом последующим 2%-ном интервале, включая последний от 0 до 2%.

Суммируя эти числа, получим данные представленные в таблице 1

Таблица 1

| Ожидаемая норма чистой прибыли, r (в %) | Объём инвестиций (в млрд. руб. в год) |

| 16 | 0 |

| 14 | 5 |

| 12 | 10 |

| 10 | 15 |

| 8 | 20 |

| 6 | 25 |

| 4 | 30 |

| 2 | 35 |

| 0 | 40 |

Пользуясь данными, приведёнными в таблице 1, построим график представленный на рис. 1

|

Рис. 1

Кривая спроса на инвестиции

Имея эту обобщенную информацию об ожидаемых нормах чистой прибыли от всех возможных инвестиционных проектов, мы вводим понятие реальной процентной ставки. Из примера о шлифовальном станке мы знаем, что инвестиционный проект надо осуществлять в том случае, если норма чистой прибыли r превышает реальную процентную ставку i.

Давайте рассмотрим рис.1 , исходя из этого соображения. Если допустить что процентная ставка равна 12%, мы увидим, что затраты на инвестиции в размере 10 млрд. руб. окажутся выгодными. Это значит, что инвестиционные проекты стоимостью 10 млрд. руб. дадут ожидаемую норму прибыли в 12% или более, При “цене” в 12% спрос на инвестиционные товары составит по стоимости 10 млрд. руб. Если бы выгодно инвестировать дополнительные 5 млрд. руб., а общий объём спроса на инвестиционные товары достиг бы 15 млрд. руб. При 8% ставке ещё 5 млрд. руб. станут рентабельными , а общий спрос на инвестиционные товары составит 20 млрд. руб. при 6% инвестировать следовало бы 25 млрд. руб.

Применяя правило сопоставления предельных выгод и предельных издержек, в соответствии, с которым следует осуществлять все инвестиционные проекты до того момента, когда ожидаемая норма прибыли станет равной процентной ставке (r=i), мы обнаружим, что кривая на рис.1 представляет собой кривую спроса на инвестиции. На вертикальной оси отложены возможные различные цены инвестирования (различные реальные процентные ставки), а на горизонтальной оси – соответствующие объёмы требуемых инвестиционных товаров. Любая линия, построенная на основе таких данных, есть кривая спроса на инвестиции.

Такая концепция принятия инвестиционных решений позволяет предусмотреть важный аспект макроэкономической политики. А именно государство может, изменяя процентную изменять уровень инвестиционных расходов.

Похожие работы

... в обществе). Практическая значимость исследования состоит в том, что его результаты, основные выводы и обобщения способствуют более глубокому пониманию содержания экономического роста и его особенностей в переходной экономике. Конкретные рекомендации и практические предложения могут быть использованы органами государственного управления для разработки практических мер для увеличения объёма ...

... от других, но именно это и определяло ход реформ в данной стране, делая процесс трансформации сугубо индивидуальным, не похожим на аналогичные процессы в соседних странах. 3.3 Сущность и особенности инфляции в переходной экономике Действие рыночного механизма хозяйствования возможно лишь при наличии свободных цен, выступающих индикатором соотношения спроса и предложения, и благодаря этому - ...

... любого типа обязательно осуществляется воспроизводственный процесс. Его общие особенности по сравнению с «воспроизводством» в чистой системе можно было бы назвать специфическими закономерностями функционирования переходной экономики. К их числу следует отнести инерционность воспроизводства и интенсивное преимущественное развитие новых форм и отношений. Инерционность воспроизводства связана с ...

... , Россия не может выйти из системного кризиса, продолжить рыночные преобразования и создать условия для формирования социально ориентированной рыночной экономики. 2.2 Проблема ускорения темпов экономического роста в России Центральной проблемой экономико-политических дискуссий 2002-2003 гг. была проблема экономического роста. В дискуссии приняли участие практически все ведущие политики и ...

0 комментариев