Навигация

Доля кредиторской задолженности поставщикам и др. уменьшилась на 3,6 % или на 47844 рублей

3. Доля кредиторской задолженности поставщикам и др. уменьшилась на 3,6 % или на 47844 рублей.

В целом наблюдается высокая автономия п\п (высокий удельный вес собственного капитала - 81,3 %) и низкая степень использования заемных средств - 18,7 %.

Оценка ликвидности баланса.

Анализ ликвидности баланса сводится к проверке того, покрываются ли обязательства в пассиве баланса активами, срок превращения которых в денежные средства равен сроку погашения обязательств.

Из сравнительного аналитического баланса выделяются наиболее важные показатели для анализа ликвидности баланса (таблица 2.2.). Результаты расчетов по анализу ликвидности баланса по данным таблицы 2.3. показывают, ООО «Пластик» сопоставление итогов групп по активу и пассиву имеет следующий вид:

На начало 2001 года - { А 1< П 1; А 2 > П 2; А 3 > П 3; А 4 < П 4 }

На конец 2001 года - { А 1 < П 1; А 2 < П 2; А 3 > П 3; А 4 < П 4 }

Исходя из этого, можно охарактеризовать ликвидность баланса анализируемого предприятия как недостаточную.

Сопоставление А 1 - П 1 и А 2 - П 2 позволяет выявить текущую ликвидность п\п, что свидетельствует о неплатежеспособности в ближайшее время. Процент покрытия по наиболее срочным обязательствам, на конец года составил 35,4 %, что явно недостаточно.

Таблица 2.2. Анализ ликвидности баланса ООО «Пластик»| Актив | На начало года, руб. | На конец года, руб. | Пассив | На начало года, руб. | На конец года, руб. | Платежный излишек (+) Недостаток - | % покрытия обязательств | ||

| нач-ло года, руб. [2-5] | конец года, руб. [3-6] | нач-ло года, руб. 2:5x100 | конец года, руб. 3:6x100 | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Наиб-ее ликвид. Активы А 1 | 77576 | 101113 | Наиб-ее срочные пассивы П 1 | 333185 | 285341 | -255609 | -184228 | 23,3 | 35,4 |

| Быстро реал-ые Активы А 2 | 20503 | 253 | Кратко-срочные пассивы П 2 | -- | 27789 | 20503 | -27536 | -- | 0,01 |

| Медлен. Реали-ые активы А 3 | 296660 | 354550 | Долго-срочные пассивы П 3 | -- | -- | + 296660 | + 354550 | -- | -- |

| Трудно-реал-ые Активы А 4 | 1212721 | 1211459 | Постоянные пассивы П 4 | 1274275 | 1354245 | - 61554 | - 142786 | 95,1 | 89,5 |

| Баланс | 1607460 | 1667375 | Баланс | 1607460 | 1667375 | -- | -- | -- | -- |

Сравнение А 3 и П 3 отражает перспективную ликвидность, на ее основе прогнозируется долгосрочная ориентировочная платежеспособность. В данном анализе ликвидности баланса анализируемого предприятия третье неравенство отражает платежный излишек.

Теоретически недостаток средств по одной группе активов компенсируется избытком по другой, на практике менее ликвидные средства не могут заменить более ликвидные.

Проводимый по изложенной схеме анализ ликвидности баланса является приближенным. Более детальным является анализ платежеспособности, при помощи финансовых коэффициентов (см. табл. 2.4. ).

Оценка чистого оборотного капитала.

Следует обратить внимание на один важный показатель - чистый оборотный капитал, или чистые оборотные средства. Это абсолютный показатель помощью которого так же можно оценивать ликвидность п\п.

Чистый оборотный капитал равен разнице между итогами раздела 2 баланса “Оборотные активы” и разделом 6 баланса “Краткосрочные пассивы”. Изменение уровня ликвидности определяется по изменению (динамике) абсолютного показателя чистого оборотного капитала. Он составляет величину, оставшуюся после погашения всех краткосрочных обязательств. Рост этого показателя - повышение уровня ликвидности п\п.

На ООО «Пластик» краткосрочные пассивы полностью покрываются оборотными средствами (табл. 2.3.). За отчетный период значение чистого оборотного капитала увеличилось на 117,2 %, следовательно, ООО «Пластик» ликвидно и платежеспособно.

Таблица 2.3. Исчисление чистого оборотного капитала| Показатели | На начало 2001г., руб. | На конец 2001 г., руб. |

| 1. Оборотные активы | 400356 | 459046 |

| 2. Краткосрочные пассивы | 333185 | 313130 |

| 3. Чистый оборотный капитал (1-2) | 67171 | 145916 |

Оценка относительных показателей ликвидности и платежеспособности.

Проверяем анализ относительных показателей ликвидности и платежеспособности с помощью таблицы 2.4.

Таблица 2.4. Коэффициенты характеризующие ликвидность и платежеспособность за 2001 год (в долях единицы)

| Коэффициенты платежеспособности | На начало года | На конец года | Отклонение |

| 1. Общий показатель ликвидности | 0,53 | 0,7 | +0,17 |

| 2. Коэффициент абсолютной ликвидности | 0,23 | 0,32 | +0,09 |

| 3. Коэффициент критической оценки | 0,29 | 0,32 | +0,03 |

| 4. Коэффициент текущей ликвидности | 1,18 | 1,46 | +0,28 |

| 5. Коэффициент маневренности функционирующего капитала | 4,82 | 2,48 | -2,34 |

| 6. Доля оборотных средств в активах | 0,25 | 0,27 | +0,02 |

| 7. Коэффициент обеспеченности собственными средствами | 0,16 | 0,31 | +0,15 |

| 8. Коэффициент восстановления платежеспособности | -- | -- | -- |

Динамика коэффициентов характеризующих платежеспособность предприятия положительная. В конце отчетного периода предприятие могло оплатить 32% своих краткосрочных обязательств за счет денежных средств.

Коэффициент критической оценки показывает, какая часть краткосрочных обязательств п\п может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам с дебиторами, нормальное ограничение 0,7-0,8. На предприятии коэффициент критической оценки значительно ниже нормы составляет 0,32. Это отрицательная тенденция. Коэффициент текущей ликвидности позволяет установить, в какой кратности текущие активы показывают краткосрочные обязательства, интервал зависит от производственного цикла для торговли - 1,0, машиностроения -1,5, для судостроения - 2,5. У анализируемого предприятия на конец отчетного периода коэффициент текущей ликвидности составляет 1,46, т.е. превышает 1,0, можно сделать вывод о том, что п\п располагает некоторым объемом свободных ресурсов, формируемых за счет собственных источников.

Предприятие можно считать платежеспособным, т.к. сумма ее оборотных активов больше суммы краткосрочной задолженности. Коэффициент текущей ликвидности обобщает предыдущие показатели и является одним из показателей, характеризующих удовлетворенность бухгалтерского баланса.

Следует отметить снижение за анализируемый период коэффициента маневренности функционирующего капитала на 2,34. Из этого следует, что часть функционирующего капитала обездвиженная в производственных запасах и долгосрочной дебиторской задолженности, уменьшилась, что является положительным фактом.

Значение, коэффициента обеспеченности собственными средствами (L=0,31) дает основание считать структуру баланса удовлетворительной, так как показывает наличие собственных оборотных средств у предприятия необходимых для ее финансовой устойчивости.

Абсолютные показатели финансовой устойчивости ООО «Пластик»

Определим и оценим финансовую устойчивость п\п (таб 2.5.).

Таблица 2.5. Анализ финансовой устойчивости.

| Показатель | На начало периода, руб. | На коней периода, руб. | Абсолютное отклонение, руб. | Темп роста, % | |

| 1. Источники собственных средств (Ис) | 2279892 | 1357375 | 77483 | 106,1 | |

| 2. Внеоборотные активы (F) | 1212721 | 1211459 | -1262 | 99,9 | |

| 3. Собственные оборотные средства (Ес) [1-2] | 67171 | 145916 | 78745 | 217,2 | |

| 4. Долгосрочные кредиты и земные средства (Кт) | -- | -- | -- | -- | |

| 5. Наличие собственных оборотных средств и долгосрочных заемных источников для формирования запасов и затрат (Ет) [3+4] | 67171 | 145916 | 78745 | 217,2 | |

| 6. Краткосрочные кредиты и займы (К 1) | 333185 | 285341 | -47844 | 85,6 | |

| 7. Общая величина основных источников формирования запасов и затрат (Е ) [5+6] | 400356 | 431257 | 30901 | 107,7 | |

| 8. Величина запасов и затрат (Z) | 302277 | 357680 | 55403 | 118,3 | |

| 9. Излишек (недостаток) собственных оборотных средств для формирования запасов и затрат (+,-Ес) [3-8] | -235106 | -211764 | -23342 | 90 | |

| 10.Излишек (недостаток) собственных оборотных средств и долгосрочных заемных средств для формирования запасов и затрат (=,- Ет) [5-8] | -235106 | -211764 | -23342 | 90 | |

| 11.Излишек (недостаток) общей величины основных источников формирования запасов и затрат (=,- Ет) [7-8] | 98079 | 73577 | -24502 | 75 | |

| 12. Трехмерный показатель типа финансовой устойчивости (9; 10; 11) | На начало периода (0; 0; 1) | На конец периода (0; 0; 1) | -- | -- | |

Как показывают данные табл. 2.5, на п\п неустойчивое состояние и в начале и в конце 2001 года. Такое заключение сделано на основании следующих выводов:

- запасы и затраты не покрываются собственными оборотными средствами (Ес), на начало года покрывалось только 22,2 % ((67171:302277)х100%), но уже к концу года 40,8 %, но это явно недостаточно. Финансовая устойчивость может быть восстановлена путем обоснованного снижения запасов и затрат.

- негативным моментом является неудовлетворительное исполнение п\п внешних заемных средств. Долгосрочные кредиты и займы не привлекаются. Краткосрочные обязательства предоставлены в отчетности лишь кредиторской задолженностью, но она снизилась за анализируемый период на 14,4 %, т.е. администрация не использует заемные средства для производственной деятельности.

Относительные показатели финансовой устойчивости.

Исходя из данных бухгалтерского баланса коэффициенты характеризующие финансовую устойчивость имеют значения, приведенные в таблице 2.6.

Таблица 2.6. Коэффициенты характеризующие финансовую устойчивость

| Показатели | На начало года | На конец года | Изменение (+, -) |

| 1. Коэффициент капитализации | 0,26 | 0,23 | -0,03 |

| 2. Коэффициент обеспечения собственными источниками финансирования (И2) | 0,17 | 0,32 | +0,15 |

| 3. Коэффициент финансовой независимости (И 3) | 0,79 | 0,81 | +0,02 |

| 4. Коэффициент финансирования (И 4) | 3,84 | 4,34 | +0,5 |

| 5. Коэффициент финансовой устойчивости (И 5) | 0,79 | 0,81 | +0,02 |

| 6. Коэффициент финансовой независимости в части формирования запасов (И 6) | 0,22 | 0,41 | +0,19 |

Динамика коэффициента капитализации свидетельствует о достаточной финансовой устойчивости п\п, т.к. для этого необходимо, чтобы этот коэффициент был не выше единицы. На величину этого показателя влияют следующие факторы: высокая оборачиваемость, стабильный спрос на реализуемую продукцию, однако коэффициент капитализации даст лишь общую оценку финансовой устойчивости. Этот показатель необходимо рассматривать в увязке с коэффициентом обеспеченности собственными средствами. Он показывает, в какой степени материальные запасы имеют источником покрытия собственные оборотные средства. Как показывают данные табл. 2.6., у анализируемого предприятия этот коэффициент достаточно низок. Собственными оборотными средствами покрывалось на конец года лишь 32 % оборотных активов.

Значение коэффициента финансовой независимости выше критической точки, что свидетельствует о благоприятной финансовой ситуации, т.е. собственникам принадлежит 81 % в стоимости имущества. Этот вывод подтверждает и значение коэффициента финансирования.

Проведем обобщающую интегральную бальную оценку финансовой устойчивости предприятия (табл. 2.7.)

Таблица 2.7. Показатели платежеспособности финансовой устойчивости за 2001 год.

| Показатели финансового состояния | На начало периода | На конец периода | ||

| Фактическое значение | Количество баллов | Фактическ-ое значение | Количество баллов | |

| Коэффициент абсолютной ликвидности (L 2) | 0,23 | 8 | 0,32 | 14 |

| Коэффициент критической оценки (L 3) | 0,29 | 0 | 0,32 | 0 |

| Коэффициент финансовой независимости (И 3) | 0,79 | 17 | 0,81 | 17 |

| Коэффициент обеспеченности собственными источниками финансирования (И 2) | 0,17 | 5 | 0,32 | 12 |

| Коэффициент финансовой независимости в части формирования запасов (И 6) | 0,22 | 0 | 0,41 | 1 |

| Итого | 36 | 55,5 | ||

По данным табл. 2.7. можно заметить, предприятиеза отчетный период будучи на начало года п\п IV класса финансовой устойчивости, т.е. могло потерять средства и проценты даже после принятия мер к оздоровлению бизнеса, становится п\п III класса финансовой устойчивости. То есть ООО «Пластик» по методике интегральной бальной оценки финансовой устойчивости, на конец 2001 года является проблемным п\п, вряд ли существует угроза потери средств, но выполнение обязательств представляется сомнительным.

2.3 Анализ структуры продукции

Объем производства и реализации продукции являются взаимозависимыми показателями. В условиях ограниченных производственных возможностей и неограниченном спросе на первое место выдвигается объем производства продукции. Но по мере насыщения рынка и усилении конкуренции не производство определяет объем продаж, а наоборот, возможный объем продаж является основой разработки производственной программы. Предприятие должно производить только те товары и в таком объеме, которые оно может реально реализовать.

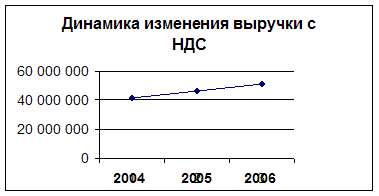

Темпы роста объема производства и реализации продукции, повышение ее качества непосредственно влияют на величину издержек, прибыль и рентабельность предприятия. По этому анализ данных показателей имеет важное значение.

Таблица 2.8. Анализ выполнения плана по выпуску и реализации продукции предприятием ООО «Пластик» за 2001 год

| Продукция | Производство продукции, т.руб | Реализация продукции, т.руб | ||||||

| План | Факт | +,- | % к плану | План | Факт | +,- | % к плану | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| 1. Пакеты серийные типа «майка» | 3588 | 3933 | 345 | 9,60 | 3567 | 3912 | 345 | 9,66 |

| 2. Пакеты фасовочные (фирменные) | 1305 | 1423 | 118 | 9,03 | 1295 | 1402 | 107 | 8,25 |

| 3. Пакеты «майка» заказные (фирменные) | 2045 | 2238 | 194 | 9,48 | 2033 | 2217 | 185 | 9,10 |

| ИТОГО | 6938 | 7594 | 656 | 9,46 | 6895 | 7531 | 636 | 9,23 |

Из таблицы видно, что за отчетный год план по выпуску готовой продукции перевыполнен на 9,46 %, а по реализации план перевыполнен на 9,23%, что на 636 тыс. рублей больше запланированного.

Важное значение для оценки выполнения производственной программы имеют и натуральные показатели объемов производства продукции. Их используют при анализе объемов производства по отдельным видам однородной продукции (табл.2.9).

Таблица 2.9. Выполнение производственного плана в натуральном выражении.

| Продукция | 2001 год | 2000 год факт тыс. штук | +,- | % | Темп Роста | |

| План тыс. штук | Факт тыс. штук | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1. Пакеты серийные типа «майка» | 13800 | 14045 | 10845 | 245 | 101,78 | 129,51 |

| 2. Пакеты фасовочные (фирменные) | 4500 | 4590 | 4101 | 90 | 102,00 | 111,92 |

| 3. Пакеты «майка» заказные (фирменные) | 4350 | 4389 | 4017 | 39 | 100,90 | 109,26 |

| Итого | 22650 | 23024 | 18963 | 374 | 101,65 | 82,36 |

Анализ таблицы показывает, что в натуральном выражении отмечен рост следующих видов продукции: объем производства серийных пакетов типа «майка» увеличился на 29,51 %, что в натуральном вырожении состовляет 3200 тыс. пакетов. Объем производства фасовочных пакетов и заказных пакетов типа «майка» увеличился на 11,92% и 9,26%.

Таблица 2.10. Динамика цены реализации произведенной продукциии

| Продукция | 2000 год руб. | 2001 год руб. | "+" "-" | % |

| 1. Пакеты серийные типа «майка», в шт. | 0,26 | 0,28 | 0,02 | 107,69 |

| 2. Пакеты фасовочные (фирменные), в шт. | 0,29 | 0,31 | 0,02 | 106,90 |

| 3. Пакеты «майка» заказные (фирменные), в шт. | 0,47 | 0,51 | 0,04 | 108,51 |

| Средняя цена | 0,34 | 0,37 | 0,03 | 107,84 |

Из таблицы видно, что в среднем цены на продукцию предприятия в 2001 году выросли на 7,84 % по сравнению с 2000 годом.

Похожие работы

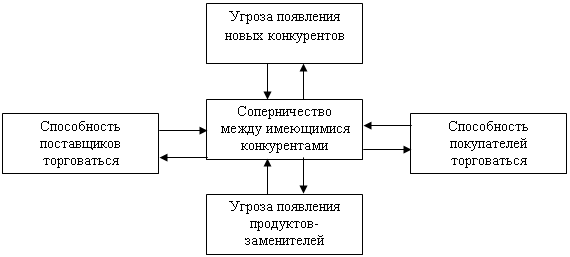

... конкуренцию, специализируясь на своих сегментах. Причем, «Рецикл» выигрывает за счет низких цен. 3. Разработка рекомендаций по повышению конкурентоспособности ООО «Перспективные компьютерные технологии» на рынке производства пластиковых карт На основе проведенного исследования можно сформулировать следующие рекомендации для ООО «Перспективные компьютерные технологии» по повышению своей ...

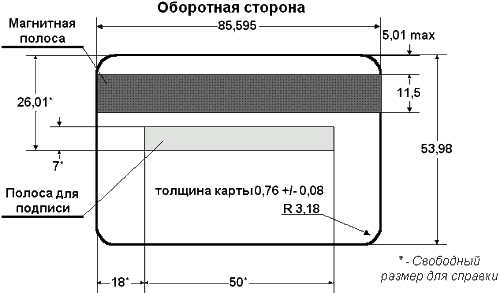

... А вот если увеличилась рентабельность, тогда вывод о повышении эффективности производства справедлив 3. ТЕХНИКО-ЭКОНОМИЧЕСКИЕ МЕРОПРИЯТИЯ ПО ПОВЫШЕНИЮ ЭФФЕКТИВНОСТИ ДЕЯТЕЛЬНОСТИ ООО «ЛИКТОР» ЗА СЧЁТ ПРИМЕНЕНИЯ СИСТЕМЫ ДИСКОНТА 3.1 Описание предлагаемого мероприятия – внедрение системы дисконтных карт Первые 500 работоспособных дисконтных бесконтактных чип-карт были выпущены на одном из ...

... анализ имеет важную научную и практическую значимость. Он дает более точное и полное определение внутрихозяйственных резервов для управления эффективностью деятельности предприятия. 3. Пути и способы улучшения управления эффективностью деятельности ООО «Навигатор» 3.1 Краткое описание проекта Цель проекта. Монтаж линии по производству и монтажу световых рекламных конструкций ТУ3612-014- ...

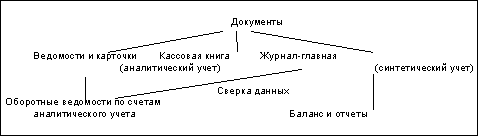

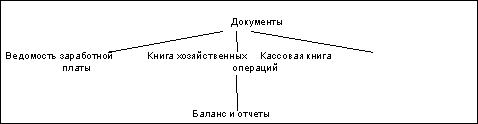

... документам Основные бухгалтерские проводки по учету удержаний из заработной платы приводятся в таблице: Если Ваше предприятие избрало для себя простую форму бухгалтерского учета (см. брошюру «Организация бухгалтерского учета»), то все расчеты по оплате труда и удержания из нее учитываются в ведомости «Учет заработной платы». Эта ведомость используется для расчета размеров заработной платы ...

0 комментариев