Навигация

2. Аналитический раздел.

Общие сведения о АО “Комбинат Североникель” и основные экономические показатели его деятельности.

Комбинат “Североникель” расположен в г. Мончегорске.

Это одно из самых крупных предприятий в мире в отрасли цветной металлургии. Продукция “Североникеля” пользуется спросом не только в России, но и за рубежом. Он один обеспечивает цветными металлами 20% мирового рынка.

Однако, в современных условиях, когда Россия находится в сложном экономическом положении, ситуация на "Североникеле", как и на многих других предприятиях- гигантах России, плачевная.

Неустойчивое положение усугубляется ещё и тем, что "Североникель" является городообразующим предприятием. 17% жителей города Мончегорска являются работниками комбината.

Переход к рыночной системе потребовал полной смены системы взаимоотношений, особенно на таких крупных предприятиях, как "Североникель".

Развал командно-административной системы в России привёл к ломке системы управления на предприятии. Были потеряны многие внешние связи. Это всё крайне отрицательно сказалось на экономических показателях "Североникеля". К сожелению, вопрос об управлении окончательно не решён до сих пор.

ОАО “Комбинат Североникель” входит в концерн “Норильский Никель”, контрольный пакет акций которого держит банк “Онексимбанк”.

Смена собственника стала причиной введения некоторых новшеств.

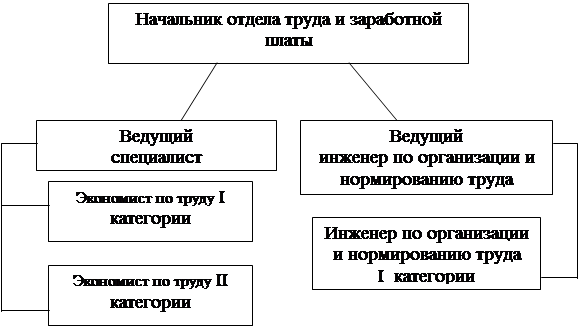

Полностью изменена структура управления предприятием ( структура управления комбинатом по состоянию на 1998 год приведена в Приложениях).

В течение 1996-97 г.г. было сокращено 504 работника. Планируется и дальнейшее сокращение. Однако, наряду с этим, значительно увеличился управленческий аппарат. Отдельно следует выделить проблему воровства на предприятии, которое за последние годы приняло угрожающие масштабы. Это говорит не столько о моральном разложении общества, сколько о неэффективной системе управления, которая нуждается в частичной реорганизации.

За последние годы , после смены собственника, были произведены некоторые полезные изменения. К примеру, на данный момент "Североникель" готовится к переходу на международную систему качества ISO-9000, что предполагает пересмотр не только системы качества продукта, но и системы производства и управления.

ISO-9000- признанная по всему миру система качества, переход к которой даёт возможность с большей уверенностью смотреть в будущее, особенно для такого предприятия, как "Североникель", т. к. 80% продукции комбината экспортируется. Возможно, это даст новый толчок к его развитию .

Но для того, чтобы реально оценить перспективу комбината, необходимо проанализировать его настоящее положение.

Основная экономическая информация.

Динамика выручки и прибыли "Североникеля" за 3 периода ( с конца 95-го года по конец 97-го) представлена в диаграмме:

Объём выручки уменьшился в 1996 году и резко увеличился в 1997-ом.

Уменьшение выручки во 2-м периоде привело к тому , что прибыль оказалась минимальной.

Несмотря на то, что в 3-ем периоде было произведено сокращение работающих, выручка резко возрасла. Выработка продукции на одного работающего за 1 год возрасла в 2 раза, что свидетельствует о некоторых положительных итогах реструктуризации.

Кроме того, затраты на заработную плату каждый период увеличивались в среднем на 20%, что перекрывало рост инфляции в 1996-97 годах.

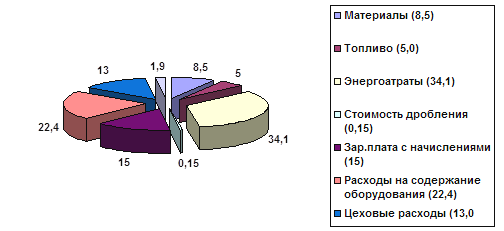

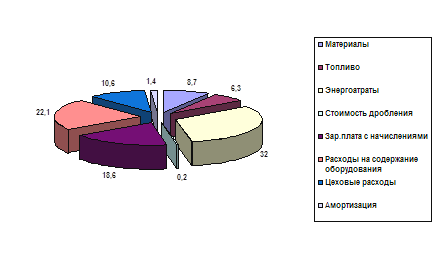

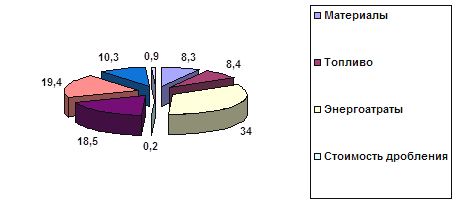

Как видно из диаграммы, прибыль от реализации на порядок отличается от объёма выручки. Это объясняется очень высокой себестоимостью продукции. Причем, основную долю себестоимости представляют материальные затраты.

Об этом говорят показатели материалоёмкости и материалоотдачи.

| Показатели | 1995 г. | 1996 г. | 1997 г. |

| Полная себестоимость | 2 309 624 377 | 2 808 613 899 | 3 993 030 671 |

| Материальные затраты на произведенную продукцию | 962 254 735 | 1 157 502 601 | 2 278 096 459 |

| Материалоотдача | 2,627 | 2,213 | 1,827 |

| Материалоемкость | 0,381 | 0,452 | 0,547 |

| Затраты на 1 рубль реализованной продукции | 0,91360 | 0,99540 | 0,95925 |

Отрасль цветной металлургии является сама собой материалоёмкой, но все предприятия данной отрасли в мире на современном этапе прилагают особые усилия к снижению себестоимости , т.к. на мировом рынке в последние годы проявляется тенденция к снижению цены на цветные металлы, в частности никель.

Высокая себестоимость является причиной низкой прибыли. Это подчеркивает показатель затрат на 1 рубль реализованной продукции. У "Североникеля" на 1 рубль продукции в среднем за анализируемый период приходится 97 копеек затрат.

В нижеприведенной таблице показаны данные себестоимости и прибыли "Североникеля".

| Показатели | 1995 г. | 1996 г. | 1997 г. |

| Себестоимость реализованной продукции | 2 086 755 075 | 2 547 458 398 | 3 756 871 356 |

| Полная себестоимость | 2 309 624 377 | 2 808 613 899 | 3 993 030 671 |

| Объем прибыли от основной деятельности | 218 427 038 | 9 610 175 | 169 611 454 |

| Объем балансовой прибыли | 147 754 228 | -14 886 833 | 136 137 334 |

| Чистая прибыль | 31 503 702 | -14 886 833 | 125 796 452 |

Особое внимание следует обратить на то, что в 1996 году "Североникель" имел отрицательную балансовую прибыль, вследствие чего предприятие не платило налога на прибыль. Это связано, в первую очередь, с тем, что в этом году "Североникель" имел очень низкую выручку.( 2 087 615 846 рублей на1996 год и 4 162 642 125 рублей - в 1997 году ). Возможно, это результат перебоев поставок сырья из Норильска, вследствие чего комбинат работал не на всю мощность, т.е. постоянные затраты оставались прежними ( на высоком уровне) , а переменные уменьшились пропорционально выпуску продукции , что повлияло на повышение себестоимости единицы продукции. Также в этот период наблюдается максимальная сумма амортизации.

Финансовое положение предприятия находится в непосредственной зависимости от того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги.

Показатели оборачиваемости оборотных активов представлены ниже:

| Показатели | 1996 г. | 1997 г. | Отклонение | Темпы роста |

| Продолжительность одного оборота (дни) | 294 | 305 | 10 | 1,04 |

| Оборачиваемость оборотных активов | 1,24 | 1,20 | -0,04 | 0,97 |

Заметно некоторое уменьшение коэффициента оборачиваемости, т.е. увеличение длительности одного оборота. Таким образом, деньги, вложенные в активы, превращаются в реальные деньги очень медленно, что еще больше затрудняет сложное финансовое положение предприятия.

Однако, существует несколько объективных факторов, влияющих на долгий срок продолжительности оборота:

специфика производства ( трудоемкое и материалоемкое );

продукция комбината закупается только крупными партиями и долгое время лежит на складе;

ограниченное количество непосредственных покупателей продукции.

Несмотря на это, увеличивать оборачиваемость оборотных активов необходимо с целью улучшения финансового состояния предприятия.

Интересная ситуация наблюдается в движении собственных средств. В 1997 году сумма собственных средств уменьшилась более чем на 40%. В это же время было израсходавоно 50% добавочного капитала. Возможно, это связано с переоценкой средств. При этом сумма основных промышленно- производственных фондов в каждом периоде уменьшалась в среднем на 0,2%.

Кроме того, необходимо заметить, что к концу 1997 года "Североникель" не имел просроченной задолженности. Дело в том, что в этом году комбинат получил максимальную чистую прибыль за весь анализируемый период.

Существует и используется система показателей эффективности деятельности, среди них коэффициенты рентабельности.

Этот коэффициенты показывают, какую прибыль получает предприятие с каждого рубля, вложенного в тот или иной оцениваемый показатель.

Таким образом, любая рентабельность прямопропорционально зависит от чистой прибыли. в 1995-96 годах чистая прибыль “Североникеля” была низкая, что прямо повлияло на показатели рентабельности, представленные ниже. В 1997 году чистая прибыль возрасла в 4 раза посравнению с 1995-ым, что явилось причиной , как видно из таблицы, больших темпов роста показателей рентабельности.

| Показатели | 1996 г. | 1997 г. | Отклонение | Темпы роста |

| Рентабельность продаж | 0,0036001 | 0,0177448 | 0,0141447 | 4,93 |

| Рентабельность затрат | 0,0037872 | 0,0182686 | 0,0211107 | 4,82 |

| Рентабельность средств | 0,0014389 | 0,0129963 | 0,0115573 | 9,03 |

| Фондорентабельность | 0,0015389 | 0,0104705 | 0,0089316 | 6,80 |

Особенно заметно повысилась рентабельность основных средств (в 9 раз), т.к. наряду с увеличением чистой прибыли наблюдается уменьшение основных средств, хотя абсолютный показатель остаётся достаточно низким.

Далее, как видно из нижепредставленной таблицы, текущих обязательств у “Североникеля“ несравнительно больше, чем денежных средств. Причём, денежных средств у комбината в 97 году на 19% стало меньше, тогда как текущих обязательств- на 36 % больше. Это подтверждает ухудшающуюся ликвидность предприятия.

| Показатели | 1996 г. | 1997 г. | Отклонение | Темпы роста |

| Средние ден. средства | 1 955 358,50 | 1 589 646,00 | -365 712,50 | 0,81 |

| Средние текущие обяз-тва | 2 146 948 362,50 | 2 912 950 627,00 | 766 002 264,50 | 1,36 |

Таким образом, на "Североникеле" наблюдается в конце анализируемого периода масштабное измение многих основных экономических показателей, что, вероятно, является следствием реструктуризации экономических отношений.

Для того, чтобы более глубоко оценить общую экономическую ситуацию на "Североникеле", необходимо провести более подробный анализ структуры баланса.

Анализ структуры баланса.

Анализ структуры баланса проводится для оценки наличия признаков банкротства предприятия. Для этого необходимо придерживаться определенной системы критериев установления неудовлетворительной структуры баланса.

Ниже представлены коэффициенты, на основании которых можно сделать общие выводы о состоянии структуры баланса "Североникеля".

| Показатели | 1995 г. | 1996 г. | 1997 г. | Норма |

| Коэффициент общей ликвидности | 0,752 | 0,808 | 0,564 | >=2 |

| Коэфициент обеспеченности запасов собственными источниками финансирования | -1,009 | -1,290 | -2,630 | >=0,1 |

| К восстановления платежеспособности | 0,390 | 0,343 | >=1 |

Способность предприятия платить по своим краткосрочным обязательствам называется ликвидностью. Иначе говоря, предприятие считается ликвидным, если оно в состоянии выполнить свои краткосрочные обязательства, реализуя текущие активы.

Итак, "Североникель" является не ликвидным в течение всего анализируемого периода, т. к. коэффициент текущей ликвидности не привышает даже 1 за все 3 периода.Это говорит о том, что краткосрочные пассивы- источники текущих средств предприятия не в состояниии обеспечить оборот - текущие активы комбината.

Наблюдается также сильное отклонение от нормы коэфициента обеспеченности запасов собственными источниками финансирования.

Коэффициент восстановления платежеспособности также намного ниже нормы для всех анализируемых периодов, что говорит о том, что "Североникель" не в состоянии стать платежеспособным в ближайшее время.

Таким образом, стуктура баланса комбината "Североникель" следует считать неудовлетворительным . Более того, его платежеспособность не поддается восстановлению , как минимум, в течение следующего года, т. к. коэффициент восстановления платежеспособности даже меньше 0,5.

В реальных сложившихся экономических условиях восстановить платежеспособность "Североникеля" невозможно.

Но для наиболее объективной оценки необходимо проанализировать финансовое состояние комбината по данным баланса.

Анализ финансового состояния комбината"Североникель" по данным агрегированного баланса.

При анализе динамики агрегированного баланса целесообразно использовать графические методы.

Из данных графиков вытекает, что величина постоянных активов прямопропорционально зависит от величины средств предприятия.

Дело в том, что более половины всех постоянных активов составляют основные средства предприятия, использующиеся в процессе производства. А в пассиве они отражаются как собственные средства, которые и были уменьшены ( возможно, переоценены ) в 1997 году. Это повлекло за собой и резкое уменьшение уставного капитала "Североникеля".

В текущих активах , в 1996 году наблюдается резкое увеличение счетов к получению, а именно статьи “Покупатели и заказчики” (стр. 241) в первой форме.

Таким образом, высокая дебеторская задолженность способствовала и увеличению общих активов ( в 1996 году самая большая валюта баланса), текущих активов, что также повлияло на рост чистого оборотного капитала.

В пассиве наблюдается постепенное снижение доли собственных средств в валюте баланса. Причем, до переоценки в 1996 году уставной капитал составлял около 100% собственных средств, а после переоценки - уже больше 150% .

Дело в том, что накопленный капитал был положительным лишь в первом периоде (95 году) , а в 96-97 годах стал отрицательным:

Это говорит о том, что убытки “Североникеля” стали превышать суммы, направленные в фонд накопления, социальный фонд и т.д. Резкое возрастание убытков предприятия к концу 1997 года подтверждает его несостоятельность платежеспособности. Вероятно, что именно поэтому у “Североникеля” впервые в 1997 году за весь анализируемый период появилась догосрочная дебеторская задолженность в размере 448 000 000 рублей.

Кроме того, в 1996-97 годах резко возрала задолженность:

перед бюджетом ( в 9 раз),

по заработной плате ( в 4 раза).

задолженность перед поставщиками ( в 2 раза, хотя к концу 97 года она была большей частью погашена).

Необходимо обратить внимание на то, что к 1997 году сумма краткосрочных кредитов заметно уменьшилась ( в 6 раз) . А в 1997 году, как уже было сказано, был взят крупный долгосрочный кредит.

Таким образом, можно сделать вывод, что "Североникель" постепенно перешел с системы краткосрочного кредитования на долгосрочное.

Это говорит о том, что на комбинате началась проводиться капитальная реструктуризация. В подтверждение тому служит тот факт , что в 1997 году было проведено сокращение численности работников на 504 человека.

В общем, чистый оборотный капитал комбината постоянно уменьшается, что говорит о том, что предприятие не в состоянии обеспечивать оборот собственными средствами.

Анализ основных средств предприятия.

Фонды предприятия делятся на промышленно-производственные и непромышленные, а также фонды непроизводственного назначения. Производственную мощность предприятия определяют промышленно-производственные фонды, которые на "Североникеле” остаются примерно на одном уровне в течение всего анализируемого периода.

При анализе формы 5 (3. Амортизируемое имущество, II. Основные средства) становится ясным, что в 1997 году "Североникель" сократил стоимость всех зданий, относящихся к непроизводственным фондам, вследствие чего основные средства

Коэффициентный анализ ликвидности.

Способность предприятия платить по своим краткосрочным обязательствам называется ликвидностью. Иначе говоря, предприятие считается ликвидным, если оно в состоянии выполнить свои краткосрочные обязательства, реализуя текущие активы.

Исходя из сказанного, в практике аналитической работы используют целую систему показателей ликвидности. Рассмотрим некоторые показатели, характеризующие ликвидность предприятия.

| Показатели | 1995 г. | 1996 г. | 1997 г. | прирост (96-95) | прирост (97-96) | темпы роста (96-95) | темпы роста (97-96) |

| Коэффициент общей ликвидности | 0,752 | 0,808 | 0,564 | 0,056 | -0,244 | 1,074 | 0,698 |

| Коэффициент промежуточной ликвидности | 0,526 | 0,660 | 0,420 | 0,134 | -0,240 | 1,255 | 0,636 |

| Коэффициент абсолютной ликвидности | 0,023 | 0,001 | 0,030 | -0,022 | 0,029 | 0,043 | 30,000 |

| Коэффициент маневренности | -0,050 | -0,100 | -0,634 | -0,050 | -0,534 | 2,000 | 6,340 |

| Доля оборотных средств в активах | 0,126 | 0,277 | 0,297 | 0,151 | 0,020 | 2,200 | 1,074 |

| Чистый оборотный капитал | -312 247 081 | -582 441 891 | -1 246 950 166 | -270 194 810 | -664 508 275 | 1,865 | 2,141 |

Коэффициент общей ликвидности представляет собой отношение всех текущих активов к краткосрочным обязательствам. Он позволяет установить, в какой кратности текущие активы покрывают краткосрочные обязательства. В общем случае нормальными считаются значения этого показателя, находящиеся в пределах 2.

Следует иметь в виду, что если отношение текущих активов и краткосрочных обязательств ниже, чем 1:1, то можно говорить о высоком финансовом риске, связанном с тем, что предприятие не в состоянии оплатить свои счета.

Коэффициент промежуточной ликвидности - определяется как отношение денежных средств, ценных бумаг и дебиторской задолженности к краткосрочным обязательствам. Этот показатель характеризует, какая часть текущих обязательств может быть погашена не только за счет наличности, но и за счет ожидаемых поступлений за отгруженную продукцию, выполненные работы или оказанные услуги. Нормативное ограничение для коэффициента промежуточной ликвидности Кклі1.

Коэффициент абсолютной ликвидности исчисляется как отношение денежных средств и быстрореализуемых ценных бумаг (II раздел актива) к краткосрочным обязательствам. Краткосрочные обязательства предприятия, представленные суммой наиболее срочных обязательств и краткосрочных пассивов, включают: кредиторскую задолженность и прочие пассивы (с учетом замечания к коэффициенту кредиторской задолженности и прочих пассивов; это замечание относится также к коэффициенту краткосрочной задолженности); ссуды не погашенные в срок; краткосрочные кредиты и заемные средства.

Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время. Нормальное ограничение этого коэффициента следующее: Кал і 0.2 : 0.5

На данном графике коэффициент абсолютной ликвидности выведен на дополнительную ось, т.к. по сравнению с остальными показателями он почти равен 0. Таким образом стала заметна динамика абсолютной ликвидности. Выявляется, что "Североникель" практически был не в состоянии погасить краткосрочную задолженность к концу 96 года.

Кроме того, даже наиболее высокий показатель абсолютной ликвидности в 1997 году неудовлетворителен, т.к. 0,030), причем ликвидность быстрореализуемых активов постоянно возрастает с средним темпом роста 1,9. Но это мало влияет на общую ликвидность баланса, которая неудовлетворительна.

Анализ рентабельности и прибыльности.

Рентабельность к.л. показателя показывает, какую прибыль получает предприятие с каждого рубля, вложенного в этот показатель.

| Показатели | 1995 г. | 1996 г. | 1997 г. | прирост (96-95) | прирост (97-96) | темп (96/95) | темп (97/96) |

| Прибыльность переменных затрат | 44,842 | 2,049 | 31,238 | -42,793 | 29,190 | 0,046 | 15,248 |

| Прибыльность постоянных затрат | 11,985 | 0,597 | 4,916 | -11,388 | 4,319 | 0,050 | 8,231 |

| Прибыльность затрат | 9,457 | 0,462 | 4,248 | -8,995 | 3,785 | 0,049 | 9,185 |

| Прибыльность продаж по основной деятельности | 8,640 | 0,460 | 4,075 | -8,180 | 3,614 | 0,053 | 8,851 |

| Прибыльность затрат балансовая | 6,397 | -0,716 | 3,409 | -7,114 | 4,126 | -0,112 | -4,759 |

| Прибыльность затрат чистая | 1,364 | -0,716 | 3,150 | -2,080 | 3,867 | -0,525 | -4,398 |

| Прибыльность всех продаж | 0,013 | -0,007 | 0,030 | -0,020 | 0,038 | -0,563 | -4,222 |

| Точка безубыточности | 603 355 906,71 | 605 035 532,15 | 624 401 910,86 | 1 679 625,440 | 19 366 378,708 | 1,003 | 1,032 |

| Запас прочности | 76,134 | 71,018 | 85,000 | -5,116 | 13,982 | 0,933 | 1,197 |

| Абсолютное отклонение | 1 924 695 538,29 | 1 482 580 313,85 | 3 538 240 214,14 | -442 115 224,440 | 2 055 659 900,292 | 0,770 | 2,386 |

Как видно из данной таблицы, прибыльность всех показателей намного меньше в 1996 году. Это объясняется тем, что в этом периоде "Североникель" получил минимальную прибыль.

Кроме того, прибыльность всех видов затрат в 1995 году больше , даже чем в 1997, несмотря на то, что в последнем периоде выручка была максимальная.Однако, прибыльность всех затрат чистая и прибыльность всех продаж имеют максимальный уровень именно в 1997 году. Это объясняется тем, что данные показатели расчитываются с учетом чистой прибыли, что, вероятно, наиболее объективно. При анализе структуры чистой прибыли выявилось, что её высокий уровень в 1997 году объясняется низкой суммой налога на прибыль ( процент начисления в 10,4 раза меньше, чем в 1995 году).Причем, если бы ставка налога на прибыль осталась прежней, сумма чистой прибыли в 1997 году не привышала бы чистую прибыль в 1995 году.

Следовательно, показатели рентабельности с учетом чистой прибыли для анализа эффективности затрат не столь объективны.

При изучении рентабельности с учетом балансовой прибыли или прибыли от основной деятельности, выясняется, что эффективность всех затрат на "Североникеле" заметно упала по сравнению с 1995 годом. Это еще подтверждается повышенным темпом роста точки безубытночности ( на 3,5% по сравнению с 1995 годом).

Однако, в 1997 году значительно возрос запас прочности. Это объясняется тем, что в этом периоде выручка повысилась в 1,65 раз по сравнению с 1995 годом, и в 2 раза по сравнению с 1996 годом. Вероятно, это объясняется тем, что на продукцию "Североникеля" возрос спрос или были найдены новые каналы сбыта.

Анализ деловой активности предприятия.

Финансовое положение предприятия, его ликвидность, платежеспособность, зависит от того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги.

При анализе основных показателей оборота выясняется, что по сравнению с 1996 годом, в 1997-ом году большинство показателей оборота как в затратном, так и в кредитном циклах, уменьшились. Вследствие чего уменьшилась продолжительность этих циклов ( продолжительность затратного цикла уменьшилась на 47%, а кредитного- на 35% ). Однако чистый цикл в обоих периодах отрицателен, что свидетельствует о том, что предриятие осуществляет свою деятельность в основном за счет заемных средств, т. к. своих средств не достаточно. Обнадеживает лишь одно: чистый цикл в 1997 году стал больше на 17%.

Итак, заметное уменьшение затратного цикла свидетельствует о том, что на "Североникеле" значительно повысилась деловая активность, что может служить признаком дальнейшего развития предприятия.

Анализ эффективности трудовых ресурсов.

К трудовым ресурсам относится та часть населения, которая обладает необходимыми физическими данными, знаниями и навыками труда в соответствующей отрасли. Достаточная обеспеченность предприятий нужными трудовыми ресурсами, их рациональное использование, высокий уровень производительности труда имеют большое значение для увеличения объемов продукции и повышения эффективности производства. В частности, от обеспеченности предприятия трудовыми ресурсами и эффективности их использования зависят объем и своевременность выполнения всех работ, эффективность использования оборудования, машин, механизмов и как результат - объем производства продукции, ее себестоимость, прибыль и ряд других экономических показателей.

При анализе нижеприведенной таблицы выявляется, что , несмотря на сокращение работнивов в 1997 году , объем продукции увеличился. Следовательно, заметно возрос и показатель объема продукции на одного рабочего ( в 1997 году в 1,65 раз больше, чем в 1995 году), что говорит о повышении эффективности труда. Кроме того, при сокращении численности работников в 1997 году, повышается объем заработной платы, что стало причиной значительного повышения среднемесячной заработной платы.

При анализировании доли прибыли от основной деятельности на 1 рабочего выясняется, что самая высокая эффективность труда по основной деятельности была в 1995 году, а затем она упала:

| Эффективность труда | ед. изм. | 1995 г. | 1996 г. | 1997 г. | Отклонение (96-95) | Отклонение (97-96) | Темп роста | Темп роста |

| Заработная плата | тыс. руб. | 160 196 276 | 208 850 386 | 242 727 077 | 48 654 110 | 33 876 691 | 1,304 | 1,162 |

| Среднесписочная численность | чел. | 12 354 | 12 354 | 11 850 | 0 | -504 | 1,000 | 0,959 |

| Среднемесячная заработная плата | руб. | 2161,193 | 2817,581 | 3413,883 | 656,388 | 596,302 | 1,304 | 1,212 |

| Темп роста з\п (базовый) | % | 1 | 1,304 | 1,515 | 0,304 | 0,211 | 1,304 | 1,162 |

| Темп роста з\п (цепной) | % | 1 | 1,304 | 1,162 | 0,304 | -0,142 | 1,304 | 0,891 |

| Темп роста численности | % | 1 | 1,000 | 0,959 | 0,000 | -0,041 | 1,000 | 0,959 |

| Объем продукции | тыс. руб. | 2 625 376 398 | 2 107 116 861 | 4 162 642 125 | -518 259 537 | 2 055 525 264 | 0,803 | 1,976 |

| Продукция на 1 рабочего | тыс. руб. | 212 512,25 | 170 561,51 | 351 277,82 | -41 950,75 | 180 716,31 | 0,803 | 2,060 |

| Удельный объем произведенной продукции на 1 рубль з/п | руб. | 16,388 | 10,089 | 17,149 | -6,299 | 7,060 | 0,616 | 1,700 |

| Доля прибыли от основной деятельности на 1 рабочего | тыс. руб. | 17 680,67 | 13 729,27 | 14 313,20 | -3 951,40 | 583,93 | 0,777 | 1,043 |

| Доля прибыли от реализации на 1 рубль з\п | руб. | 1,363 | 0,046 | 0,699 | -1,317 | 0,653 | 0,034 | 15,186 |

Причем в 1996 году особо низкие показатели эффективности труда объясняются лишь очень низким уровнем выручки и прибыли, который, скорее всего связан с проблемами поставок сырья и с затруднениями в сбыте.

Итак, на "Североникеле" наблюдается снижение эффективности труда даже в условиях сокращения численности работающих.

| БАЛАНС | ф1 | ||||

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | |||||

| Наименование позиций | код стр | на начало 1996 г. | на конец 1996 г. | на начало 1997 г. | на конец 1997 г. |

| Нематериальные активы (04,05) | 110 | 374 085 | 776 397 | 776 397 | 496 671 |

| в том числе: | |||||

| организационные расходы | 111 | ||||

| патенты, лицензии, товарные знаки, иные аналогичные с перечисленными права и активы | 112 | 374 085 | 776 397 | 776 397 | 496 671 |

| Основные средства (01,02,03) | 120 | 5 810 610 177 | 5 737 404 885 | 5 737 404 885 | 2 796 543 697 |

| в том числе: | |||||

| земельные участки и объекты природопользования | 121 | ||||

| здания, сооружения, машины и оборудования | 122 | 5 737 404 885 | 2 796 543 697 | ||

| Незавершенное строительство (07,08,61) | 130 | 540 395 249 | 524 491 459 | 524 491 459 | 648 458 843 |

| Долгосрочные финансовые вложения (06,82) | 140 | 19 288 236 | 53 783 099 | 53 783 099 | 74 938 376 |

| в том числе: | |||||

| инвестиции в дочерние общества | 141 | 57 425 | 10 845 481 | ||

| инвестиции в зависимые общества | 142 | 17 953 313 | 20 821 638 | ||

| инвестиции в другие организации | 143 | 18 946 263 | 20 059 400 | 2 048 662 | 3 212 672 |

| займы, предоставленные организациям на срок более 12 месяцев | 144 | 341 973 | 33 723 699 | 33 723 699 | 40 058 585 |

| прочие долгосрочные финансовые вложения | 145 | ||||

| Прочие внеоборотные активы | 150 | ||||

| ИТОГО по разделу I | 190 | 6 370 667 747 | 6 316 455 840 | 6 316 455 840 | 3 520 437 587 |

| II. ОБОРОТНЫЕ АКТИВЫ | |||||

| Запасы | 210 | 328 901 795 | 426 721 259 | 511 332 504 | 429 399 063 |

| в том числе: | |||||

| сырье, материалы и другие аналогичные ценности (10,15,16) | 211 | 154 763 238 | 192 275 028 | 192 275 028 | 112 810 079 |

| животные на выращивании и откорме (11) | 212 | 32 649 | |||

| малоценные и быстроизнашивающиеся предметы (12,13,16) | 213 | 6 986 644 | 11 865 712 | 11 865 712 | 13 213 087 |

| затраты в незавершенном производстве (издержках обращения) (20,21,23,29,30,36,44) | 214 | 70 338 491 | 107 129 120 | 191 740 365 | 161 260 303 |

| готовая продукция и товары для перерподажи (40,41) | 215 | 71 839 771 | 115 033 541 | 115 033 541 | 134 534 556 |

| товары отгруженные (45) | 216 | 7 073 468 | |||

| расходы будущих периодов | 217 | 24 941 002 | 417 858 | 417 858 | 507 570 |

| прочие запасы и затраты | 218 | ||||

| Налог на добавленную стоимость по приобретенным ценностям (19) | 220 | 28 246 949 | 135 801 148 | 135 801 148 | 101 522 180 |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230(1А) | 229 224 126 | 92 091 401 | 92 091 401 | 140 076 704 |

| в том числе: | |||||

| покупатели и заказчики (62,76,82) | 231 | 123 627 636 | 39 984 617 | 39 984 617 | |

| векселя к получению (62) | 232 | ||||

| задолженность дочерних и зависимых обществ (78) | 233 | ||||

| авансы выданные (61) | 234 | 17 884 460 | 7 485 541 | 7 485 541 | |

| прочие дебиторы | 235 | 87 712 030 | 44 621 243 | 44 621 243 | 140 076 704 |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 562 520 974 | 1 884 206 563 | 1 931 255 595 | 931 793 794 |

| в том числе: | |||||

| покупатели и заказчики (62,76,82) | 241 | 228 656 637 | 1 159 478 802 | 668 599 848 | 188 757 112 |

| Наименование позиций | код стр | на начало 1996 г. | на конец 1996 г. | на начало 1997 г. | на конец 1997 г. |

| векселя к получению (62) | 242 | 6 092 876 | 6 092 876 | 14 181 123 | |

| задолженность дочерних и зависимых обществ (78) | 243 | 2 618 637 | |||

| задолженность участников (учредителей) по взносам в уставный капитал (75) | 244(П) | ||||

| авансы выданные (61) | 245 | 24 032 407 | 4 119 638 | 4 119 638 | 84 849 786 |

| прочие дебиторы | 246 | 309 831 930 | 714 515 247 | 1 252 443 233 | 641 387 136 |

| Краткосрочные финансовые вложения (56,58,82) | 250 | 27 183 111 | 1 715 237 | 1 715 237 | 42 600 390 |

| в том числе: | |||||

| инвестиции в зависимые общества | 251 | ||||

| собственные акции, выкупленные у акционеров | 252 | ||||

| прочие краткосрочные финансовые вложения | 253 | 27 183 111 | 1 715 237 | 1 715 237 | 42 600 390 |

| Денежные средства | 260 | 2 321 071 | 1 589 646 | 1 589 646 | 40 893 472 |

| в том числе: | |||||

| касса (50) | 261 | 289 252 | 188 302 | 188 302 | 139 136 |

| расчетные счета (51) | 262 | 7 486 | 32 409 | 32 409 | 57 331 |

| валютные счета (52) | 263 | 2 023 460 | 1 368 246 | 1 368 246 | 7 199 095 |

| прочие денежные средства (55,56,57) | 264 | 873 | 689 | 689 | 33 497 910 |

| Прочие оборотные активы | 270 | 266 445 | |||

| ИТОГО по разделу II | 290 | 1 178 398 026 | 2 542 125 254 | 2 673 785 531 | 1 686 552 048 |

| III. УБЫТКИ | |||||

| Непокрытые убытки прошлых лет (88) | 310 | 159 096 631 | 509 593 723 | 565 727 066 | |

| Непокрытый убыток отчетного года | 320 | 679 995 787 | 1 173 051 672 | ||

| ИТОГО по разделу III | 390(П) | 159 096 631 | 679 995 787 | 509 593 723 | 1 738 778 738 |

| БАЛАНС (сумма строк 190+290+390) | 399 | 7 708 162 404 | 9 538 576 881 | 9 499 835 094 | 6 945 768 373 |

| ПАССИВ | |||||

| IV. КАПИТАЛ И РЕЗЕРВЫ | |||||

| Уставный капитал (85) | 410 | 9 859 719 | 9 859 719 | 9 859 719 | 9 859 719 |

| Добавочный капитал (87) | 420 | 6 266 673 326 | 6 326 140 359 | 6 326 140 359 | 3 105 258 647 |

| Резервный капитал (86) | 430 | 985 972 | 985 972 | 985 972 | 985 972 |

| в том числе: | |||||

| резервные фонды, образованные в соответствии с законодательством | 431 | ||||

| резервные фонды, образованные в соответствии с учредительными документами | 432 | 985 972 | 985 972 | 985 972 | 985 972 |

| Фонды накопления (88) | 440 | 165 522 925 | 165 522 925 | 165 522 925 | |

| Фонд социальной сферы (88) | 450 | 2 383 803 | 2 383 803 | 2 383 803 | 588 238 525 |

| Целевые финансирование и поступления (96) | 460 | 1 315 678 | 1 208 359 | 693 089 | |

| Нераспределенная прибыль прошлых лет (88) | 470 | ||||

| Нераспределенная прибыль отчетного года (88) | 480 | ||||

| ИТОГО по разделу IV | 490 | 6 446 741 423 | 6 506 101 137 | 6 505 585 867 | 3 704 342 863 |

| V. ДОЛГОСРОЧНЫЕ ПАССИВЫ | |||||

| Заемные средства (92,95) | 510 | 24 000 000 | |||

| в том числе: | |||||

| Наименование позиций | код стр | на начало 1996 г. | на конец 1996 г. | на начало 1997 г. | на конец 1997 г. |

| кредиты банков, подлежащие погашению более чем через 12 месяцев после отчетной даты | 511 | ||||

| прочие займы, подлежащие погашению более чем через 12 месяцев после отчетной даты | 512 | 24 000 000 | |||

| Прочие долгосрочные пассивы | 520 | 424 000 000 | |||

| ИТОГО по разделу V | 590 | 448 000 000 | |||

| VI. КРАТКОСРОЧНЫЕ ПАССИВЫ | |||||

| Заемные средства (90,94) | 610 | 191 534 766 | 101 459 855 | 101 459 855 | 32 347 022 |

| в том числе: | |||||

| кредиты банков | 611 | 41 040 536 | 80 647 837 | 80 647 837 | |

| прочие займы | 612 | 150 494 230 | 20 812 018 | 20 812 018 | |

| Кредиторская задолженность | 620 | 1 069 886 215 | 2 931 015 889 | 2 892 789 372 | 2 708 501 571 |

| в том числе: | |||||

| поставщики и подрядчики (60,76) | 621 | 734 533 960 | 1 406 278 846 | 1 406 794 116 | 508 130 333 |

| векселя к уплате (60) | 622 | 6 092 876 | 6 092 876 | 72 827 378 | |

| задолженность перед дочерними и зависимыми обществами (78) | 623 | 9 766 | |||

| по оплате труда (70) | 624 | 19 409 443 | 47 838 101 | 47 838 101 | 30 325 102 |

| по социальному страхованию и обеспечению (69) | 625 | 41 911 949 | 185 921 908 | 185 921 908 | 249 930 952 |

| задолженность перед бюджетом (68) | 626 | 120 109 459 | 1 081 623 128 | 1 043 011 800 | 1 100 760 405 |

| авансы полученные (64) | 627 | 51 978 380 | 13 855 741 | 13 855 714 | 76 446 077 |

| прочие кредиторы | 628 | 101 943 024 | 189 405 318 | 189 274 857 | 670 071 558 |

| Расчеты по дивидендам (75) | 630 | ||||

| Доходы будущих периодов (83) | 640 | 46 945 403 | |||

| Фонды потребления (88) | 650 | ||||

| Резервы предстоящих расходов и платежей (89) | 660 | 5 631 514 | |||

| Прочие кратоксрочные пассивы | 670 | ||||

| ИТОГО по разделу VI | 690 | 1 261 420 981 | 3 032 475 744 | 2 994 249 227 | 2 793 425 510 |

| БАЛАНС (сумма строк 490+590+690) | 699 | 7 708 162 404 | 9 538 576 881 | 9 499 835 094 | 6 945 768 373 |

| ОТЧЕТ О ДВИЖЕНИИ КАПИТАЛА | ф3 | 1996 | 1997 | ||||||||||||||

| код стр | остаток на нач года | поступило в отчет году | израсходовано в отчет году | остаток на конец года | остаток на нач года | поступило в отчет году | израсходовано в отчет году | остаток на конец года | |||||||||

| I. Собственный капитал | |||||||||||||||||

| Уставный (складочный) капитал | 010 | 9859719 | 9859719 | 9859719 | 9859719 | ||||||||||||

| Добавочный капитал | 020 | 6266673326 | 59467033 | 6326140359 | 6326140359 | 3220881712 | 3105258647 | ||||||||||

| Резервный фонд | 030 | 985972 | 985972 | 985972 | 985972 | ||||||||||||

| 040 | |||||||||||||||||

| Нераспределенная прибыль прошлых лет | 050 | ||||||||||||||||

| Фонды накопления- всего | 060 | 165522925 | 165522925 | 165522925 | 165522925 | ||||||||||||

| 061 | |||||||||||||||||

| 062 | |||||||||||||||||

| Фонд социальной сферы | 070 | 2383803 | 2383803 | 2383803 | 3149694963 | 2563840241 | 588238525 | ||||||||||

| 080 | |||||||||||||||||

| Целевые финансирование и поступления из бюджета | 090 | 1315678 | 10175557 | 10282876 | 1208359 | ||||||||||||

| Целевые финансирование и поступления из отраслевых и межотраслевых внебюджетных фондов- всего | 100 | 4609963 | 4609963 | 693089 | |||||||||||||

| 101 | |||||||||||||||||

| 102 | |||||||||||||||||

| Итого по разделу I | 130 | 6446741423 | 74252553 | 14892839 | 6506101137 | 6505585867 | 3149694963 | 5950244878 | 3704342863 | ||||||||

| II. Прочие фонды и резервы | |||||||||||||||||

| Фонды потребления- всего | 140 | 161981737 | 161981737 | 172708378 | 172708378 | ||||||||||||

| 141 | |||||||||||||||||

| 142 | |||||||||||||||||

| Резервы предстоящих расходов и платежей- всего | 150 | 61696898 | 56065384 | 5631514 | |||||||||||||

| 151 | |||||||||||||||||

| 152 | |||||||||||||||||

| 153 | |||||||||||||||||

| 154 | |||||||||||||||||

| 155 | |||||||||||||||||

| 156 | |||||||||||||||||

| резервы- всего | 160 | ||||||||||||||||

| 170 | |||||||||||||||||

| Итого по разделу II | 180 | 161981737 | 161981737 | 0 | 234405276 | 228773762 | 5631514 | ||||||||||

| Справки | 1996 г. | ||||||||||||||||

| наименование показателя | код стр | остаток на нач года | остаток на конец года | остаток на нач года | остаток на конец года | ||||||||||||

| 1) Чистые активы | 185 | 6258082165 | 5999321709 | ||||||||||||||

| из бюджета | из отраслевых и межотр фондов | из бюджета | из отраслевых и межотр фондов | ||||||||||||||

| 2) Получено на: | 3795612 | 347200 | |||||||||||||||

| финансирование капитальных вложений | 191 | 10175557 | 10175557 | ||||||||||||||

| финансирование научно-исследовательских работ | 192 | ||||||||||||||||

| возмещение убытков | 193 | ||||||||||||||||

| социальное развитие | 194 | 347200 | |||||||||||||||

| прочие цели | 195 | 3795612 | |||||||||||||||

| ОТЧЕТ О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ | ф4 | 1996 | 1997 | ||||||||||||||

| наименование показателя | код стр | сумма | по тек деят | сумма | по тек деят | по фин д-ти | |||||||||||

| 1. Остаток денежных средств на нач года | 010 | 2321071 | 1 589 646 | ||||||||||||||

| 2. Поступило денежных средств- всего | 020 | 420836325 | 420836325 | 2 808 236 513 | 2 808 236 513 | 25 294 | |||||||||||

| в том числе | |||||||||||||||||

| выручка от реализации товаров, работ, услуг | 030 | 234853610 | 234853610 | 2 709 560 346 | 2 709 560 346 | ||||||||||||

| выручка от реализации основных средств и иного имущества | 040 | 19267494 | 19267494 | 32 194 702 | 32 194 702 | 25 294 | |||||||||||

| авансы, полученные от покупателей | 050 | 31748107 | 31748107 | 62 916 835 | 62 916 835 | ||||||||||||

| бюджетные ассигнования и иное целевое финансирование | 060 | 2631042 | 2631042 | 394 020 | 394 020 | ||||||||||||

| безвозмездно | 070 | ||||||||||||||||

| кредиты, займы | 080 | 60040628 | 60040628 | 2 072 497 | 2 072 497 | ||||||||||||

| дивиденды, проценты по финансовым вложениям | 090 | ||||||||||||||||

| из банка в кассу организации | 100 | 49921272 | |||||||||||||||

| прочие поступления | 110 | 22374172 | 22374172 | 1 098 113 | 1 098 113 | ||||||||||||

| 3. Направлено денежных средств- всего | 120 | 421567750 | 421567750 | 2 768 932 687 | 2 768 932 687 | 794 127 769 | |||||||||||

| в том числе: | 1 044 606 494 | 1 044 606 494 | |||||||||||||||

| на оплату приобретенных товаров, оплату работ, услуг | 130 | 216752877 | 216752877 | ||||||||||||||

| на оплату труда | 140 | 61143596 | 8 595 145 | ||||||||||||||

| отчисления на социальные нужды | 150 | 9696373 | 40 271 | ||||||||||||||

| на выдачу подотчетных сумм | 160 | 5780095 | 5780095 | 502 217 | 502 217 | ||||||||||||

| на выдачу авансов | 170 | 33815150 | 33815150 | 72 971 052 | 72 971 052 | ||||||||||||

| на оплату долевого участия в строительстве | 180 | ||||||||||||||||

| на оплату машин, оборудования и транспортных средств | 190 | ||||||||||||||||

| на финансовые вложения | 200 | 794 127 769 | 794 127 769 | ||||||||||||||

| на выплату дивидендов, процентов | 210 | ||||||||||||||||

| на расчеты с бюджетом | 220 | 63660679 | 63660679 | 13 022 651 | 13 022 651 | ||||||||||||

| на оплату процентов по полученным кредитам, займам | 230 | 8953264 | 8953264 | ||||||||||||||

| сдача в банк из кассы организации | 240 | 723822 | |||||||||||||||

| прочие выплаты, перечисления | 250 | 21041894 | 21041894 | 835 067 088 | 835 067 088 | ||||||||||||

| 4. Остаток денежных средств на конец отчетного периода | 260 | 1589646 | 40 893 472 | ||||||||||||||

| Справочно: | |||||||||||||||||

| Из строки 020 поступило по наличному расчету (кроме данных по строке 100)- всего | 270 | 18324689 | 16 888 671 | ||||||||||||||

| в том числе по расчетам | |||||||||||||||||

| с юридическими лицами | 280 | 3512244 | 3 869 971 | ||||||||||||||

| с физическими лицами | 290 | 9805160 | 13 018 700 | ||||||||||||||

| из них с применением | |||||||||||||||||

| контрольно-кассовых аппаратов | 291 | 5007285 | 2 958 173 | ||||||||||||||

| бланков строгой отчетности | 292 | 10 060 527 | |||||||||||||||

| 295 | 92 327 | ||||||||||||||||

| 296 | 4 451 090 | ||||||||||||||||

ПРИЛОЖЕНИЕ К БУХГАЛТЕРСКОМУ БАЛАНСУ Ф5

1. Движение заемных средств

| наименование показателя | код стр | ост на нач 1996 года | получено | погашено | ост на кон 1996 года | ост на нач 1997 г. | получено | погашено | ост на кон. года |

| Долгосрочные кредиты банков | 110 | ||||||||

| в том числе не погашенные в срок | 111 | ||||||||

| Прочие долгосрочные займы | 120 | 30 000 000 | 6 000 000 | 24 000 000 | |||||

| в том числе не погашенные в срок | 121 | ||||||||

| Краткосрочные кредиты банков | 130 | 41040536 | 358703246 | 319095945 | 80647837 | 80 647 837 | 737 968 259 | 816 309 781 | 2 306 315 |

| в том числе не погашенные в срок | 131 | ||||||||

| Кредиты банков для работников | 140 | ||||||||

| в том числе не погашенные в срок | 141 | ||||||||

| Прочие краткосрочные займы | 150 | 150494230 | 127941851 | 257624063 | 20812018 | 20 812 018 | 22 050 719 | 12 822 030 | 30 040 707 |

| в том числе не погашенные в срок | 151 |

2.Дебиторская и кредиторская задолженность

| наименование показателя | код стр | ост на нач года | возникло обязательств | погашено обязательств | ост на кон года | ост на нач года | возникло обязательств | погашено обязательств | ост на кон года |

| Дебиторская задолженность: | |||||||||

| краткосрочная | 210 | 562520974 | 3479225797 | 2157540208 | 1884206563 | 1 931 255 595 | 875 830 007 | 1 875 291 808 | 931 793 794 |

| в том числе просроченная | 211 | 6054000 | 2628246059 | 1423976537 | 1210323522 | 1 210 323 522 | 1 210 323 522 | ||

| из нее длительностью свыше 3 месяцев | 212 | ||||||||

| долгосрочная | 220 | 229224126 | 321315527 | 458448252 | 92091401 | 92 091 401 | 146 333 506 | 98 348 203 | 140 076 704 |

| в том числе просроченная | 221 | ||||||||

| из нее длительностью свыше 3 месяцев | 222 | ||||||||

| из стр. 220 задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты | 223 | 229224126 | 321315527 | 4584482252 | 92091401 | 92 091 401 | 146 333 506 | 98 348 203 | 140 076 704 |

| кредиторская задолженность: | |||||||||

| краткосрочная | 230 | 1069886215 | 3252451175 | 1391321501 | 2931015889 | 2 892 789 372 | 1 426 435 319 | 1 610 723 120 | 2 708 501 571 |

| в том числе просроченная | 231 | 279000000 | 2560296230 | 918272190 | 1921024040 | 1 921 024 040 | 1 921 024 040 | ||

| из нее длительностью свыше 3 месяцев | 232 | ||||||||

| долгосрочная | 240 | 424 000 000 | 424 000 000 | ||||||

| в том числе просроченная | 241 | ||||||||

| из нее длительностью свыше 3 месяцев | 242 | ||||||||

| из стр. 240 задол-ть, платежи по к-й ожидаются более чем через 12 месяцев после отчетной даты | 243 | ||||||||

| Обеспечения | |||||||||

| полученные | 250 | 35889000 | 561968125 | 509767666 | 88089459 | ||||

| в том числе от третьих лиц | 251 | ||||||||

| выданные | 260 | 30983000 | 374813344 | 259848466 | 118947878 | ||||

| в том числе третьим лицам | 261 | ||||||||

| 1) Движение векселей | |||||||||

| Векселя выданные | 262 | 274647973 | 162344973 | 111803000 | 111 803 000 | 1 677 004 287 | 1 291 979 909 | 496 827 378 | |

| в том числе просроченные | 263 | 24 700 000 | |||||||

| Векселя полученные | 264 | 399500402 | 393407583 | 6092876 | 6 092 876 | 393 358 565 | 385 270 318 | 14 181 123 | |

| в том числе просроченные | 265 | ||||||||

| 2) Дебиторская задолженность по поставленной продукции (работам, услугам) по факт. себест-ти | 266 | 401987802 | 2443893323 | 2094882136 | 750998089 | 591 824 663 | 2 845 835 053 | 3 220 512 828 | 217 146 888 |

| за предыд. год | за прошлый год | за предыд. год | за прошлый год | ||||||

| 3) Списана дебиторская задолженность | |||||||||

| на финансовые результаты | 267 | 648952 | 10685 | 316 100 | 648 952 | ||||

| в том числе по истечении предельного срока | 268 | 648952 | 10685 | 316 100 | 468 952 |

4) Перечень организаций дебиторов, имеющих наибольшую задолженность

| Наименование | код | Остаток долга на конец 1996 г. | Наименование | Остаток долга на конец 97 г. | ||

| всего | в т. ч. длительностью свыше 3 месяцев | всего | в т. ч. длительностью свыше 3 месяцев | |||

| РАО "Норильский Никель" | 270 | 266416227 | АОЗТ "Эстер" | 116 739 760 | 116 739 760 | |

| 271 | ООО СП "Лантра" | 88 127 195 | 88 127 195 | |||

| АОЗТ "Ферум-Сервис" | 272 | 2498554 | 2498554 | РАО "Норильский никель" | 69 595 060 | 69 595 060 |

| ТОО "Югинвестстрой" | 273 | 4396959 | 4396959 | ВОИ | 15 395 517 | 15 395 517 |

| Уральский электрохим. комбинат | 274 | 2208550 | Кольская ассоциация ДС | 13 348 782 | 13 348 782 | |

| АО "Владимирметаллоопторг" | 275 | 1940415 | 1940415 | Администрация г. Мончегорска | 140 605 015 | 140 605 015 |

| "Кола Интернэшнл" | 276 | 4863208 | Южуралникель | 9 134 591 | 9 134 591 | |

| АОЗТ "Интерросимпекс" | 277 | 6766808 | ТОО БК-308 | 9 062 102 | 9 062 102 | |

| ВС "Техностроэкспорт" | 278 | 12369642 | 12369642 | |||

3. Амортизируемое имущество

| наименование показателя | код стр | ост на нач 96 года | поступило | введено | ост на кон 96 года | ост на нач 97 года | поступило | введено | ост на кон 97 года |

| I. Нематериальные активы | |||||||||

| Права на объекты интеллект-ой собственности | 310 | 43 | 43 | 607 179 | 311 226 | 7058 | 911 347 | ||

| в том числе права, возникающие: | |||||||||

| из автор-х и иных дог-ов на произ-я науки, лит-ры, иск-ва и объекты смеж. прав, на прог-ы ЭВМ, БД и т.д. | 311 | 607 076 | 311 226 | 7 058 | 911 244 | ||||

| из патентов на изобретения, промыш. образцы, коллекцион. достижения, из свидет-в на полез. модели, тов. знаки и знаки обслуживания или лиценз-х договоров на их использование | 312 | 43 | 43 | 103 | 103 | ||||

| из прав на ноу-хау | 313 | ||||||||

| Права на пользование обособ-ми природными объектами | 320 | ||||||||

| Организационные расходы | 330 | ||||||||

| Деловая репутация организации | 340 | ||||||||

| Прочие | 349 | 490957 | 733391 | 2756 | 1221591 | 614 455 | -411 244 | 203 211 | |

| Итого (сумма строк 310+320+330+340+349) | 350 | 490957 | 733391 | 2756 | 1221591 | 1 221 634 | -100 018 | 7 058 | 1 114 558 |

| II. Основные средства | |||||||||

| Земельные участки и объекты природопользования | 360 | ||||||||

| Здания | 361 | 5118004152 | 17171479 | 34837383 | 5100338248 | 5 100 338 248 | -17 002 469 | 2 734 582 531 | 2 348 753 248 |

| Сооружения | 362 | 1271509383 | 1370071 | 15452046 | 1257427408 | 1 257 427 408 | 26 045 302 | 207 986 657 | 1 075 486 053 |

| Машины и оборудование | 363 | 2148226976 | 41350318 | 50739868 | 2139337426 | 2 139 337 426 | 5 128 635 | 62 559 610 | 2 081 906 451 |

| Транспортные средства | 364 | 102 302 621 | 15 402 445 | 9 636 030 | 108 069 036 | ||||

| Производственный и хозяйственный инвентарь | 365 | 13 060 837 | 59 604 | 3 061 841 | 10 058 500 | ||||

| Рабочий скот | 366 | ||||||||

| Продуктивный скот | 367 | ||||||||

| Многолетние насаждения | 368 | ||||||||

| Другие виды основных средств | 369 | 246706 | 9662 | 1284 | 255084 | 255 084 | 18 441 | 5 187 | 268 338 |

| Итого (сумма строк 360-369) | 370 | 8654705085 | 64645875 | 106629336 | 8612721624 | 8 612 721 624 | 29 651 858 | 3 017 831 856 | 5 624 541 626 |

| в том числе | |||||||||

| производственные | 371 | 5419161373 | 47859690 | 88555317 | 5378465746 | 5 378 465 746 | 7 306 794 | 171 652 389 | 5 214 120 151 |

| непроизводственные | 372 | 3235543712 | 16786185 | 18074019 | 3234255878 | 3 234 255 878 | 22 345 064 | 2 846 179 467 | 410 421 475 |

| III. Малоцен. быстроизнашив-ся предметы - итого | 380 | 14995105 | 33578397 | 23286809 | 25286693 | 25 286 694 | 38 690 667 | 39 000 907 | 24 976 454 |

| в том числе: | |||||||||

| на складе | 381 | 6986644 | 20585223 | 14578693 | 12293519 | 11 865 712 | 20 019 021 | 18 671 646 | 13 231 087 |

| в эксплуатации | 382 | 8008461 | 12993174 | 8708116 | 12993174 | 13 420 982 | 18 671 646 | 20 329 261 | 11 763 367 |

Справка к разделу 3

| наименование показателя | код стр | остаток на нач 96 г. | остаток на кон. 96 г. | остаток на начало 97 года | остаток на кон. 97 г. | ||

| Из строки 371, графы 3 и 6: | |||||||

| передано в аренду- всего | 385 | 503442000 | 501068150 | 501 068 150 | 158 210 105 | ||

| в том числе: | |||||||

| здания | 386 | 465155880 | 464967153 | 464 967 153 | 122 638 935 | ||

| сооружения | 387 | 92547 | 92 547 | 369 409 | |||

| 388 | 37498960 | 31383093 | |||||

| 389 | 787160 | 4625357 | |||||

| переведено на консервацию | 390 | 33310006 | 33310006 | 33 310 006 | 788 699 | ||

| Износ амортизируемого имущества: | |||||||

| нематериальных активов | 391 | 116872 | 445237 | 445 237 | 617 887 | ||

| основных средств- всего | 392 | 2844094908 | 2875316739 | 2 875 316 739 | 2 827 997 929 | ||

| в том числе: | |||||||

| зданий и сооружений | 393 | 669347375 | 569796571 | 569 796 571 | 1 267 543 290 | ||

| машин, оборудования, транспортных средств | 394 | 2168136970 | 2299042268 | 2 299 042 268 | 1 555 419 342 | ||

| других | 395 | 6640563 | 6477900 | 6 477 900 | 5 035 297 | ||

| малоценных и быстроизнашивающихся предметов | 396 | 8008461 | 13420021 | 13 420 982 | 11 763 367 | ||

| Справочно: | |||||||

| Результат по индексации в связи с переоценкой основных средств: | |||||||

| первоначальной (восстановительной) стоимости | 397 | 4889645971 | |||||

| износа | 398 | 1776401279 | |||||

| Имущество, находящееся в залоге | 400 | ||||||

Похожие работы

... затратах и отклонениях в необходимых аналитических группировках. Наличие такой информации на предприятии позволяет принять меры к устранению нежелательных отклонений и развить тенденции, способствующие снижению уровня производственных затрат. Заключение В данном отчете приложены систематизированные материалы о деятельности предприятия ОАО «Комбинат Южуралникель», о структуре аппарата у

... 83%. Такое положение вещей позволяет сделать вывод о необходимости проведения технического перевооружения на карьерах ОАО «Олкон». Раздел 2. Разработка бизнес-плана направленного на повышение экономическая эффективность производства ферритовых стронциевых порошков на ОАО «Олкон» Глава 1. Расширение производства ферритовых стронциевых порошков 1.1. Предпосылки расширения производства Реальность ...

... Глава II. Методики исследования загрязнения окружающей среды и оценки ее качества Для выполнения задач и достижения цели были разработаны нами методики исследования комплексной эколого-геохимической оценки урболандшафтов Волгоградской агломерации, которая заключается в исследовании почв, растительности, оценки выбросов промышленных предприятий и влияния ОС на здоровье человека. 2.1 ...

... на реке Нотта создан для хранения и увеличения маточного поголовья и промысловых запасов озерно-речных сигов и кумжи. 3. Историко-культурные и этнографические достопримечательности как рекреационные ресурсы Кольского полуострова Кольский полуостров издавна осваивался и поэтому он имеет очень богатую историю. Люди поселились на его территории еще до нашей эры. До наших дней дошли ...

0 комментариев