Навигация

Етапи та загальна система лізингового процесу

2.1. Етапи та загальна система лізингового процесу.

Як згадувалось вище, класичній лізинговій угоді відповідає як мінімум два договори:

договір купівлі-продажу, між лызингодавачем і постачальником;

безпосередньо договір фінансової оренди між лізингодавачем і лизингополучетелем.

Крім цього, якщо лізингодавач використовує позикові засоби для купівлі майна, він укладає кредитний договір із банком, для страхування лізингового майна - договір страхування, технічне обслуговування забезпечується договіром на технічне обслуговування.

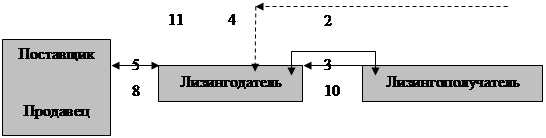

Схема механізму багатосторонньої лізингової угоди.

1

1-кредит; 2-оплата устаткування; 3-продаж устаткування; 4-лізинговий договір; 5-лізингові платежі; 6-постачання устаткування; 7-страхування устаткування. 1

Не зупиняючись на договорі купівлі-продажу відзначимо, що в ньому обов'язково повинні бути присутнім такі положення:

майно купується з метою наступної передачі його лізингоотримувачу (вказується його найменування) у рамках договору лізингу;

замовник передає всі свої зобов'язання лізингоотримувачу за винятком платіжних, надає йому право безпосередньо пред'явити всі претензії до постачальника;

Основним документом лізингової угоди, є договір фінансової оренди (лізингу). Він укаладається між власником майна (лізингодавачем) і користувачем (лізингоотримувачем) про надання останньому в тимчасове володіння і користування для підприємницької діяльності об'єкта лізингу.

У договорі фінансової оренди повинні бути присутні такі положення:

Предмет договору

Порядок поставки і прийому майна

Права й обов'язки сторін

Використання майна, ремонт і модифікації

Страхування

Термін лізингу

Лізингові платежі і штрафні санкції

Відповідальність сторін

Порядок вирішення суперечок

Умови дострокового розірвання договору

Дії сторін по завершенню угоди

Інші умови

Форс-мажор

Юридичні адреси і банківські реквізити

Паралельно з підготуванням договору купівлі-продажу лізингодавач і лізингоотримувач майна підписують договір фінансової оренди (лізингу).

У преамбулі вказуються найменування сторін і прізвища осіб уповноважених підписувати договір.

У предметі договори вказується майно, що буде куплено і передано користувачу в тимчасове користування, його вартість, місце і терміни постачання. Як правило, транспортні витрати по доставці майна виділяються окремою сумою, тому що оплачуються лізингоотримувачем . Тут же згадується, що постачальник знає мету придбання маана. Також варто зазначити, чи брав участь лізингодавач у виборі майна і постачальника.

Обов'язковою умовою договору лізингу є вказівка термінів його дії, причому датою початку числення терміна договору є дата приймання майна лізингоотримувачем .

Окремий поділ у договорі лізингу присвячений порядку постачання і прийняття лізингового майна. У ньому відбивається, які сторони приймають устаткування. Як правило, це постачальник, лізингодавач і лізингоотримувач . У деяких випадках лізингодавач може передати свої права по прийняттю устаткування лізингоотримувачу. Обов'язково вказується термін, протягом якого майно повинно бути прийнято.

Передача майна оформляється актом передачі, що підписується всіма сторонами, які беруть участь у передачі майна. В акті засвідчується, що поставлене майно відповідає усім вимогам, записаним у заявці, цілком укомплектовано, дієздатне та готово до використання. З моменту підписання акта-передачі починається не тільки формальний відлік терміна договору лізингу, а до лізингоотримувача переходять всі права як звичайного одержувача (за винятком права власності) і всі ризики. У випадку виявлення переборних дефектів, що не впливають на нормальне функціонування устаткування, лізингоотримувач вказує їх в акті передачі, і узгоджує із постачальником терміни їхній усунення. Якщо постачальник не усуне недоліки в зазначений в акті термін, то лізингодавач або в його особі лізингоотримувач може зажадати заміни об'єкта лізингу. Невиконання постачальником вимог лизингодавача дає останньому можливість розірвати договір купівлі-продажу.

При відмові лізингоотримувача прийняти майно через дефекти, що виключають його нормальне використання, робиться відповідний запис в акті передачі. Крім цього, лізингоотримувач повинний у писемній формі довести до відома лізингодавача з докладним описом виявлених недоліків. Зазначена рекламація дає лізингодавачу право розірвати договір купівлі-продажу і зажадати заміни майна.

Підписання акта передачі майна є важливим моментом лізингової угоди, тому що з цього моменту на лізингоотримувача переходить багато прав й обов'язків лізингодавача і додаткової відповідальності, а саме:

- починається термін відліку

лізингового договору;

лізингодавач звільняється від відповідальності перед лізингоотримувачем за якість і придатність майна, гарантійних зобов'язань постачальника, збиток, що виникає в результаті його використання;

ризик випадкової загибелі, втрати, псування, розкрадання майна переходить до лізингоотримувачу;

лізингоотримувач приймає усе права лізингодавача стосовно постачальника, пов'язані з можливістю щиро висунути претензії по якості майна, ремонту і гарантійному обслуговуванню.

У договорі лізингу повинно бути відбите положення, що право власності на майно протягом його терміна належить лізингодавачу . Лізингоотримувач має виключне право володіння і користування предметом лізингу. Прибутки, отримані користувачем на лізинговому майні, належать лізингоотримувачу .

Лізингоотримувач повинний використовувати майно по прямому призначенню, зазначеному в договорі і не має права вносити в нього зміни і модифікації без згоди лізингодавача . У випадку якщо лізингоотримувач за згодою лізингодавача , вираженого в писемній формі, зробив за свій рахунок поліпшення предмета лізингу, без шкоди для предмета лізингу, лізингоотримувач має право після припинення договору лізингу на відшкодування вартості таких покращень, якщо інше не передбачено договором лізингу. Якщо ж лізингоотримувач без згоди в писемній формі лізингодавача зробив за рахунок власних коштів поліпшення предмета лізингу, без шкоди для нього, лізингоотримувач не має права на відшкодування вартості цих поліпшень. У будь-якому випадку поліпшення є власністю лізингоотримувача .

У процесі використання майна лізингоотримувач зобов'язаний підтримувати його в робочому стані, експлуатувати відповідно до інструкції, використовувати з метою, передбачених у договорі, здійснювати поточний і профілактичний ремонт, а в обговорених випадках і капітальний.

Лізингодавач має право в будь-який час провести інспекцію і перевірити, чи за призначенням використовується майно. Крім цього, на першу вимогу лізингодавача лізингоотримувач зобов'язаний надати інформацію про свій фінансовий стан за формою, що може бути передбачена в лізинговому договорі.

У договорі може бути спеціальний поділ, де перераховані права й обов'язку сторін, або ці питання можуть бути відбиті в спеціалізованих поділах.

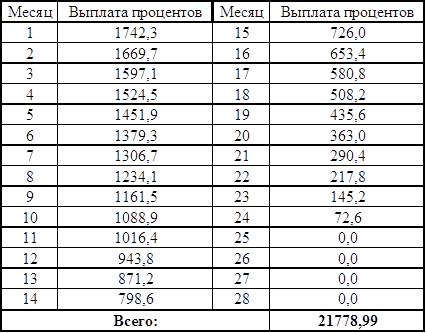

Основним обов'язком лізингоотримувача є своєчасна виплата лізингових платежів. Цьому питанню присвячується окремий поділ договору.

У залежності від форми платежу розрізняють:

грошові платежі, коли платежі провадяться за рахунок коштів; компенсаційні

платежі, коли розрахунок провадиться або товарами, або шляхом надання зустрічної послуги лізингодавачу ;

змішані платежі, коду поряд із грошовими виплатами припускаються платежі товарами або послугами.

У залежності від застосовуваного методу нарахування лізингових платежів розрізняють:

платежі з фіксованою загальною сумою. Лізингова плата в цьому випадку містить у собі амортизаційні відрахування від вартості арендованого устаткування, плата за користування позиковими засобами, суму комісійної винагороди лізингодавачу і плату за надані їм додаткові послуги згідно з угодою;

платежі з авансом (депозитом), коли лізингоотримувач майна спочатку надає лізингодавачу аванс у момент підписання угоди у встановленому розмірі, а потім після підписання акта приймання-решти виплачує періодично внесками загальну суму лізингового платежу (за мінусом авансу);

мінімальні платежі, що складають суму всіх лізингових платежів, які повинний зробити лізингоотримувач за весь період лізингу, а також суму, що він повинний сплатити, якщо має намір придбати майно у власність після закінчення терміна лізингу.

По періодичності виплат виділяють:

періодичні платежі (щорічні, щоквартальні, щомісячні), що сплачуються по узгодженому сторонами графіку, який додається до лізингової угоди;

одночасні платежі, застосовувані в сполученні з періодичними внесками випадках, якщо угоді передбачена виплата авансу.

З урахуванням фінансового стану і платіжних можливостей лізингоотримувача в договорі можуть встановлюватися різноманітні засоби сплати лізингових платежів, у відповідності з якими розрізняють платежі:

рівними частками;

із розмірами, що збільшуються; такі платежі застосовувані в основному лізингоотримувачами з нестійким фінансовим становищем, коли на початковому етапі лізингу користувачу зручніше вносити лізингову плату невеличкими внесками, а потім у міру освоєння устаткування і нарощування темпів випуску виробленої на ньому продукції збільшувати їх;

с розмірами, що зменшуються, (прискорені платежі); використовуються лізингоотримувачами зі стійким фінансовим становищем, коли в початковий період лізингу користувач віддає перевагу погасити велику частину своєї заборгованості лізингодавачу. 1

У випадку затримки виплати лізингових платежів у договорі повинні бути передбачені штрафні санкції за порушення термінів виплат періодичних платежів.

У окремому розділі визначається порядок страхування майна і ті дії, що повинні бути початі при настанні страхового випадку. Як правило, усі ризики по доставці майна несе лізингодавач, а всі ризики після підписання акта передачі приймає на себе лізингоотримувач. З настанням страхового випадку лізингоотримувач зобов'язаний відповідно до договору фінансового лізингу почати ряд обов'язкових дій:

довести до відома лізингову компанію про настання страхового випадку;

відремонтувати за свій рахунок пошкоджене устаткування і привести його в робочий стан;

замінити за свій рахунок його іншим устаткуванням, якщо воно не може бути відремонтовано, або було викрадено або знищено;

виплатити суму розрива угоди в тому випадку, якщо він не може відремонтувати або замінити майно;

забезпечити своєчасність і повноту сплати лізингових платежів і по закінченні терміна дії лізингового договору викупити майно на домовлених раніше умовах.

У лізинговому договорі обов'язково повинні бути присутні умови, при яких угода може бути розірвана достроково з ініціативи як лізингоотримувача , так лізингодавача.

Основною причиною, по якій лізингоотримувач може розірвати угоду, є недоліки, виявлені при прийомі устаткування і такі, за наявності яких неможливо його нормальне використання.

У лізингодавача таких причин набагато більше. Вони можуть бути розбиті на дві групи:

умови, що звільняють сторони від виконання договору лізингу і від якоїсь відповідальності. У основному ці умови пов'язані з реалізацією договору купівлі-продажу, що був анульований до постачання майна лізингоотримувачу, або коли продавець виявився не в змозі його поставити;

умови, що пов'язані з неналежним виконанням своїх обов'язків лізингоотримувачем . Ними можуть бути: використання майна не по призначенню, невиконання зобов'язань по виплаті лізингових платежів або погашенню заборгованості по платежам і штрафам, ліквідація лізингоотримувача, анулювання договору купівлі-продажу з вини лізингоотримувача.

У даному випадку лізингоотримувач повинний заплатити лізингодавачу так названу суму покриття угоди, що включає:

невиплачену суму лізингових платежів із пенею;

залишкову суму майна на момент закінчення терміна договору, якщо в ньому передбачений викуп майна;

неустойку.

Права лізингодавача на дострокове розірвання договору лізингу можуть бути гарантовані введенням у господарську практику механізму опціону, при якому лізингоотримувач одержує за визначену плату право вибору, або продовжити договір до витікання нормативного терміна служби устаткування, або викупити устаткування. Механізм опціонів у таких країнах, як США, Німеччина, Франція ставиться до обов'язкових вимог. У той час як у Нідерланд опціон носить рекомендаційний характер, а в Японії взагалі не застосовується. 1

При цьому в Японії передбачена передача лізингоотримувачу об'єкта лізингу за нульову або номінальну винагороду.

Справа в тому, що лізингоотримувачу по умовах виробництва, що змінилися, може виявитися непотрібним устаткування, узяте в лізинг, або його експлуатація за якимись причинами стають нерентабельної. У цьому випадку підприємству буде вигідно викупити устаткування до витікання нормативного терміна служби, щоб продати його, здати в оренду або передати в сублизинг. Все це значно розширює права лізингоотримувача і надає йому нові можливості в реалізації інвестиційної стратегії.

У однім з останніх поділів договору описуються дії сторін по завершенню угоди в зв'язку з витіканням його терміна. Можливі три варіанти:

Лізингоотримувач :

повертає майно лізингодавачу ;

укладає новий договір лізингу;

придбає майно у власність.

Майно повертається лізингодавачу в працездатному стані з урахуванням фізичного зносу. При поверненні лізингового майна користувач повинний доставити його в місце, зазначене лізингодавцем і передати його згідно акту передачі, що буде свідчити про виконання сторонами всіх зобов'язань за договором і його завершенням. Всі витрати по доставці майна лізингодавачу і відповідальність за його цілісність несе лізингоотримувач .

Як правило, у фінансовому лізингу реалізуються другий і третій варіанти, тому що лізингодавач цілком не зацікавлений у поверненні майна. Йому вигідніше укласти новий договір, на пільгових для лізингоотримувача умовах, або продати майно за чисто символічну плату.

Для продовження оренди лізингового майна лізингоотримувач виходить із цією пропозицією до лізингодавача, як правило, не пізніше 30-ти днів до закінчення договору (конкретний термін повинний бути зазначений у договорі). При виконанні всіх зобов'язань лізингоотримувача по лізингових платежах сторони укладають новий договір.

У випадку якщо в договорі лізингу був передбачений викуп майна, та після сплати останніх лізингових платежів, сторони укладають договір купівлі-продажу лізингового майна, ціна якого визначена в лізинговому договорі. Право на викуп майна лізингоотримувач має незалежно від того, чи є даний пункт у договорі або немає (фінансовий лізинг). Він може вийти з цією пропозицією до лізингодавачу до закінчення договору, узгодити з ним ціну, укласти договір купівлі-продажу, оплатити його і стати власником майна.

Підготовка та обгрунтування лізингової угоди.

Проведенню лізингових операцій лізинговою компанією або банком-лізингодавцем передує велика організаційна робота. Загальною метою попередньої роботи є пошук потенційних клієнтів, зацікавлених в здійсненні лізингу. Разом з тим ініціатива в проведенні лізингових операцій може бути вихідною і від майбутнього лізингоодержувача, який самостійно знаходить лізингову компанію (банк) з необхідним обладнанням.

Більшість лізингових компаній починають переговори з потенційними клієнтами з пропозицією надати їм бізнес-план проекту, для здійснення якого потрібно лізингувати устаткування. Саме на етапі оцінки бізнес-плану лізингові компанії віхиляють більшість запропонованих їм проектів. Співвідношення прийнятих лізинговими компаніями обертань, розглянутих проектів і реалізованих контрактів може співвідноситися як 100:50:5. Більшість відхилених проектів залишаються без розгляду багато в чому через відсутність правильно підготовленого бізнес-плану. У будь-якому випадку можна сказати, що у разі невдалого бізнес- плану та відмови лізингової компанії, лізингоотримувач стає більш підготовленим до таких переговорів з іншою лізинговою компанією.

У деяких випадках, коли менеджери лізингової компанії прогнозують вигідний проект, вони можуть допомогти потенційному лізингоотримувачу скласти докладний бізнес-план цього проекту. У цьому випадку процес переговорів лізингодавця з лізингоотримувачем включає елементи консультування останнього з питань поліпшення фінансових показників запропонованого проекту, оптимізації оподатковування і т.д.

Вимоги, запропоновані лізинговими компаніями до бізнес-плану, як правило різняться лише незначно. Нижче приведена структура типового бізнес-плану:

Похожие работы

... : предприятие прибыльно, для повышения прибыльности необходимо изыскивать средства для расширения лизинговой деятельности. 3. Сравнительная оценка использования финансового лизинга и банковского кредита на примере деятельности ООО «АФТ-ЛИЗИНГ» Для потенциального лизингополучателя основной проблемой является выбор между различными вариантами формирования пассивов, для финансирования приобретаемых ...

... , включаются лизингополучателем в себестоимость продукции, уменьшая налогооблагаемую прибыль (п.00 ст. 000 Налогового кодекса Российской Федерации). - Различные расходы лизингодателя на содержание переданного по договору лизинга имущество, в том числе и амортизация по нему, включаются в себестоимость в составе внереализационных расходов и уменьшают его налогооблагаемую прибыль (п.0 ст.000 ...

... законодательства - 1995 - № 27 - ст. 2591; 1996 - № 18 - ст. 2154 13. Постановление Правительства РФ № 80 от 1.02.2001 года “Об утверждении положения о лицензировании финансовой аренды (лизинга) в Российской Федерации” // Российская газета - 2001 - № 32-33 - С. 6 14. Постановление Правительства РФ № 167 от 26.02.1996 года “Об утверждении Положения о лицензировании лизинговой деятельности в РФ” ...

... , что более правильно придерживаться точки зрения говорящей о том, что договор лизинга является самостоятельным видом договора. ГЛАВА 2. ПРАВОВЫЕ ОСНОВЫ РЕГУЛИРОВАНИЯ ДОГОВОРА ЛИЗИНГА. § 1. Этапы развития лизинговой деятельности в России. В 70 - 80-е годы лизинг рассматривался советскими внешнеторговыми организациями ...

0 комментариев