Навигация

Организация краткосрочного финансового

4. Организация краткосрочного финансового

планирования

Подход к организации краткосрочного финансового анализа и планирования зависит прежде всего от размера компании. В табл.1 даны перечень сотрудников, возглавляющих работу по краткосрочному финансовому планированию в компаниях разной величины, и численность персонала, занятого выполнением этих функций. В малых компаниях обычным является совмещение функций, поэтому один человек может быть президентом компании и ее казначеем. В средних компаниях, как правило, существует специализация и для управления денежными средствами приходится держать отдельный штат работников. В больших организациях, через которые проходит большой поток денежных средств, существует специальный штат для планирования и управления движением денежных средств; нередко даже в региональных отделениях таких компаний бывает должность менеджера по наличным средствам.

Таблица 1.

Планирование и управление движением денежных средств

| Размер организации | Ответственные должностные лица | Численность персонала |

| Малые | Президент/казначей Вице – президент/главный бухгалтер Казначей Помощник казначея | 0-2 |

| Средние | 1-10 | |

| Большие | Более 10 |

5. Принципы краткосрочного финансового

планирования

Цели краткосрочного финансового управления таковы:

1) обеспечение соблюдения графика производства;

2) обеспечение сбыта;

3) сведение к минимуму расходов на финансирование;

4) обеспечение ликвидности компании.

Для достижения этих целей лучше стремится к тому, чтобы сроки погашения средств (кредитов) совпадали с продолжительностью жизни активов. Если такого совпадения нет, то компания будет нести ненужный риск и дополнительные издержки. Если долгосрочные активы финансируются за счет краткосрочных пассивов, то менеджерам придется постоянно искать возможности рефинансирования, что увеличивает риск, поскольку необходимые в какой-то момент денежные средства могут оказаться недоступными или доступными по существенно более высокой цене. К тому же повторение операции рефинансирования ведет к росту трансакционных издержек (и денег, и времени менеджеров). С другой стороны, финансирование краткосрочных нужд за счет долговременных обязательств ведет к тому, что издержки долгосрочного финансирования оказываются выше, чем доход от краткосрочного инвестирования активов, а в результате снижается прибыль.

Значение ликвидности высоко, потому что менеджеры всегда должны быть готовы оплачивать обязательства компании и использовать неожиданные возможности. Поэтому в краткосрочном финансовом планировании нужно уравновешивать требования к ликвидности с потерями из-за того, что не использованы возможности выгодного вложения оборотных средств. В табл. 2 обозначены типы проблем, возникающих при стремлении к оптимальному управлению ликвидными средствами.

Таблица. 2

Проблемы, возникающие при стремлении к оптимальному управлению ликвидными средствами

| Компонент оборотного капитала | Форма | Если компонент слишком мал | Если компонент слишком велик |

| 1 | 2 | 3 | 4 |

| Денежные средства | Наличные деньги Депозит до востребования | Риск нехватки денег: неплатежеспособность | Неполучение прибыли от вложений на рынке краткосрочных капиталов |

| 1 | 2 | 3 | 4 |

| Легкореализуемые ценные бумаги | Вложения на рынке краткосрочных капиталов | Недостаток ресурсов, нужных для оплаты плановых и неожиданных потребностей компании | Неверное использование небольших инвестиционных ресурсов, нужных для реальных капиталовложений |

| Дебиторская задолженность | Открытые счета постоянных потребителей | Слишком жесткая и неконкурентная кредитная политика | Чрезмерная щедрость в представлении товарных кредитов |

| Товарно-материальные запасы | Сырье и полуфабрикаты Незавершенное производство Готовая продукция | Неспособность удовлетворять спрос Уменьшение продаж Остановки производства | Расходы на хранение будут выше необходимых Риск морального старения |

| Краткосрочное финансирование | Кредиты банков Кредитные линии Коммерческие векселя | Недостаток краткосрочных активов и перебои производства | Чрезмерно высокие издержки Финансирование неработающих и непроизводительных активов |

Добиваться совпадения сроков жизни активов и источников финансирования можно по-разному. В некоторых обстоятельствах преднамеренное несовпадение между сроками жизни текущих активов и текущих пассивов может привести к снижению издержек. Но обычно снижение издержек ведет к повышению риска.

Похожие работы

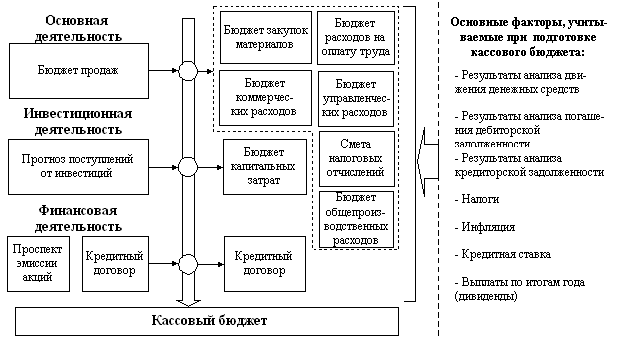

... денежных средств» 1.2.1 «Метод составления бюджета денежных средств» Бюджета движения денежных средств состоит из двух частей: приходы (источники денежных средств); расходы (использование денежных средств). Разработка бюджета движения денежных средств начинается с определения источников и составных частей возможных поступлений денежных средств в бюджетный период. В общем случае источники денежных ...

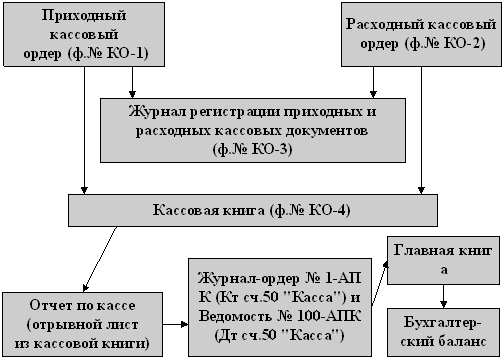

... , открытого ему банком и, таким образом, есть основным документом, согласно которому бухгалтер составляет корреспонденцию счетов о движении денежных средств. Выписка банка заменяет собой регистр аналитического учета по расчетному счету и одновременно служит основанием для бухгалтерских записей. Все приложенные к выписке документы гасятся штампом ”погашено”. Ошибочно зачисленные или списанные с ...

... рассмотрения, изучения и принятия соответствующих мер. 2. ТЕОРЕТИЧЕСКИЕ И МЕТОДИЧЕСКИЕ ОСОБЕННОСТИ УЧЕТА И ОТЧЕТНОСТИ О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ 2.1. Основные теоретические положения по учету и отчетности о движении денежных средств Для ведения производственной деятельности каждому предприятию необходимо иметь в необходимых размерах оборотные средства, т.е. средства, которые ...

... 57 обособленно. Данный вопрос рассмотрен теоретически, так как в ООО "Таир-Дон" отсутствуют валютный и специальные счета в банках. 3. Анализ движения денежных средств в ООО "ТАИР-ДОН" 3.1 Цель и задачи анализа в управлении денежными средствами организации Для оценки эффективности использования денежных средств организации следует установить цель и задачи управления их потоками (таблица ...

0 комментариев