Навигация

КРЕДИТОСПОСОБНОСТЬ СТРОИТЕЛЬНЫХ ОРГАНИЗАЦИЙ КАК ОСНОВА ОРГАНИЗАЦИИ КРЕДИТНЫХ ОТНОШЕНИЙ

3. КРЕДИТОСПОСОБНОСТЬ СТРОИТЕЛЬНЫХ ОРГАНИЗАЦИЙ КАК ОСНОВА ОРГАНИЗАЦИИ КРЕДИТНЫХ ОТНОШЕНИЙ

В современной банковской практике определение возможности предоставления ссуды осуществляется посредством анализа кредитоспособности клиента. Кредитоспособным считается предприятие, которое может представить банку двойную гарантию: успешной, прибыльной деятельности и материального обеспечения ссуды. Обладание реальным имуществом и реальным доходом является гарантией погашения долга. У банков объективно существует необходимость в анализе надежности партнеров. С развитием рыночных отношений и частной инициативы анализ кредитоспособности клиента, его репутация имеют решающее значение при заключении кредитной сделки.

При исследовании государственных предприятий, когда собственник обезличен, используется, как правило, анализ балансов. В балансе отражаются вся деятельность предприятия, его внутренние и внешние взаимоотношения. Анализ баланса помогает банковскому работнику установить размер риска, который он принимает на себя, предоставляя данному предприятию кредит, определить, насколько кредит обеспечивается ценностями, показанными в балансе, и прибылью, полученной от этих ценностей, и в каких пределах кредит является разумным для данного клиента.

Оценка баланса происходит на основе изучения соотношений между наиболее важными составными частями баланса, на базе так называемого статистического метода анализа баланса, который строится на законе больших чисел. Только в результате исследования большого количества наблюдений можно выявить закономерности общих явлений и статистических законов. В применении к анализу балансов данный метод позволяет установить для отдельных групп предприятий определенные соотношения активных частей баланса. Соизмеряя показатели балансов, можно судить, насколько прочно финансовое положение предприятия и успешна его хозяйственно-финансовая деятельность. Вместе с тем следует подходить к этому процессу творчески, учитывая и индивидуальные особенности заемщика.

Одним кз основных критериев оценки баланса, учитываемых при определении кредитоспособности, служит значение финансовых коэффициентов, характеризующих ликвидность баланса. Наиболее важные среди них: коэффициент покрытия и коэффициент ликвидности. При их исчислении используются общие подходы и учитываются отраслевые особенности. Под ликвидностью обычно понимают способность предприятия своевременно выполнять свои обязательства перед кредиторами. Она зависит от общей задолженности и суммы ликвидных средств. Все активы баланса подразделяют по степени их ликвидности, а пассивы—по срокам наступления платежей.

Показатели баланса подрядных строительных организаций имеют определенную специфику. Хозяйственно-финансовая деятельность этих организаций характеризуется высоким уровнем производственных запасов, значительным размером товаров отгруженных и сданных работ, относительно низким уровнем обеспеченности собственными оборотными средствами. Эти особенности должны быть учтены при оценке кредитоспособности подрядных организаций.

По степени подвижности ликвидные активы подрядных организаций можно сгруппировать в два класса. К первоклассным ликвидным средствам относятся наличность, денежные средства на счетах, ценные бумаги и другие краткосрочные финансовые вложения. В расчет принимаются остатки средств в кассе, на расчетном, валютном счетах, прочих счетах в банке и другие денежные средства. Ликвидными средствами второго класса являются товары отгруженные и сданные работы, срок оплаты которых не наступил, дебиторская задолженность, оборачиваемость которой не превышает 90 дней, приобретенные акции предприятий.

Особенность строительных организаций состоит в том, что балансовые остатки статьи «Товары отгруженные и сданные работы» составляют основной удельный вес от остатков ликвидных средств второго класса. Это требует дополнительного анализа со стороны банка. Во-вторых, к разряду ликвидных относятся лишь товары отгруженные и сданные работы, срок оплаты которых не наступил, поэтому необходимо проводить проверку правильности предоставляемых предприятием сведений. Во-вторых, часть остатков этой статьи может быть связана с неплатежеспособностью заказчика и не иметь перспектив погашения. Следовательно, банк подрядчика должен постоянно контролировать структуру и содержание данной статьи. При возникновении тенденций у заказчика к увеличению доли просроченной задолженности по счетам банк должен корректировать размер остатков по статье «Товары отгруженные и сданные работы», принимаемых в расчет ликвидных средств второго класса. Это может изменить объем ликвидных средств и значение финансовых коэффицнентоз.

К разряду ликвидных средств относится счет дебиторов со сроком оборачиваемости до 90 дней. Эта статья баланса должна быть подвергнута тщательному анализу. В международной практике считается, что чем прочнее активы предприятия и главным образом счет дебиторов, тем предприятие надежнее. Упрочение баланса прямо связано с упрочением счета дебиторов, стремлением размещать денежные средства и товары только у надежных партнеров. С целью снижения риска банк может корректировать размер дебиторской задолженности на предполагаемый размер сомнительных долгов.

Ликвидными средствами считаются также легкореализуемые элементы оборотных активов. У подрядных организаций к ним относятся производственные запасы и прочие запасы и затраты, за исключением износа малоценных и быстроизнашивающихся предметов и излишних и ненужных товарно-материальных ценностей.

Незавершенное производство не включается в состав ликвидных средств, поскольку строительство объекта ведется несколько лет и не может рассматриваться в качестве быстрореализуемого актива. В некоторых случаях незавершенное строительство может быть отнесено к ликвидным средствам. Условием этого должно быть окончание строительства в планируемом году. а также страхование объекта.

Объем и структура долговых обязательств подрядных организаций складываются. из задолженности по заработной плате и отчислениям на социальное страхование, краткосрочной задолженности по банковским кредитам и долгосрочной задолженности.

При исчислении коэффициентов, характеризующих кредитоспособность подрядных организаций, в расчет принимаются долговые обязательства, подлежащие погашению в ближайшее время, и соответствующие ликвидные средства.

Коэффициент покрытия рассчитывается как отношение ликвидных активов и легкореализуемых элементов оборотных средств к краткосрочным обязательствам. Значение коэффициента свидетельствует о степени финансовой состоятельности организации. Превышение подвижного актива над краткосрочными обязательствами показывает размер находящихся в обороте предприятия собственных средств. Длительное время считалось, что двукратное превышение ликвидных активов является хорошим показателем; впоследствии уровень значения этого коэффициента оценивался как достаточный, если он превышал 1,5. Более высокое значение коэффициента является, как правило, результатом наличия чрезмерных материальных запасов и дебиторской задолженности или непроизводительного использования денежных средств, находящихся на счетах в банках. В то же время, если значение коэффициента покрытия менее 1, предприятие считается некредитоспособным. В этом случае следует прекратить выдачу ссуд либо потребовать дополнительные гарантии. Большое влияние на уровень коэффициента оказывает скорость оборота кредита и запасов товарно-материальных ценностей.

Коэффициент ликвидности рассчитывается как отношение общей суммы наличных денег и долгов к получению к краткосрочным обязательствам. Значение коэффициента более точно характеризует способность хоз-органа удовлетворить кредиторов по первому требованию. Дебиторская задолженность, отраженная в балансе, должна учитываться со скидкой на образование резерва для сомнительных долгов. Размер скидки определяет банк по результатам анализа тенденций в изменении доли покупателей-неплательщиков. Если уровень коэффициента ниже единицы, то это означает, что организация не в состоянии справиться с такими платежами. Если соотношение 2:1, то предприятие считается кредитоспособным.

Поскольку ликвидность отдельных элементов оборотных активов неодинакова, то может исчисляться дополнительный показатель платежеспособности, характеризующий степень платежеспособности подрядчика,—коэффициент ликвидности оборотного актива.

Оценка только двух финансовых коэффициентов — покрытия и ликвидности, даже если их уровень удовлетворителен, т. е. превышает единицу, не может служить окончательным критерием кредитоспособности подрядчика, поскольку они не дают полной качественной характеристики оборотных средств. Заключение о кредитоспособности делается с учетом других оценочных показателей.

Особое место в анализе кредитоспособности подрядных строительных организаций занимает показатель обеспеченности подрядчика собственными средствами. Поскольку подрядные строительные организации используют кредит банка в основном для формирования оборотных средств, постольку при оценке кредитоспособности следует учитывать обеспеченность собственными оборотными средствами. Показатель обеспеченности собственными средствами исчисляется в процентах как отношение собственных средств к итогу баланса. Он имеет особое значение для строительства, что объясняется низким уровнем обеспеченности подрядных организаций собственными средствами в проведении затрат по незавершенному производству.

К числу дополнительных показателей, позволяющих сделать более обоснованный вывод о кредитоспособности подрядчика, относятся: кредитоспособность заказчика; средний срок продолжительности строительства; наличие объема работ, выполненных с начала строительства, по незаконченным объектам, срок сдачи которых заказчику истек; обеспеченность собственными средствами программы строительно-монтажных работ; прибыльность подрядчика. Если кредитоспособность заказчика ниже первого класса, то не следует повышать класс кредитоспособности подрядчика.

Одним из основных общеэкономических показателей работы строительных организаций является объем незавершенного производства строительно-монтажных работ. При оценке кредитоспособности организации существенное значение для банка имеет наличие у подрядчика незавершенного производства строительно-монтажных работ с просроченными сроками сдачи заказчику. Если подрядная организация по уровню значений финансовых коэффициентов признается кредитоспособной и в то же время на ее балансе числится объем незавершенного производства строительно-монтажных работ с просроченными сроками сдачи заказчику, то такая организация не может быть отнесена к числу кредитоспособных.

Предметом анализа банка выступают структура и оборачиваемость дебиторско-кредиторской задолженности. Оборачиваемость дебиторской задолженности показывает, в течение какого времени возвращаются средства от покупателей. Так как особенностью подрядных организаций является значительный удельный вес дебиторской задолженности, то важно сравнивать размер дебиторской и кредиторской задолженности, соответствие скорости обращения задолженности. Оценить, достаточно ли у подрядной организации средств для покрытия текущих обязательств, может ли она расплачиваться с поставщиками и кредиторами, можно путем вычитания из ликвидных активов долговых обязательств краткосрочного характера.

Для определения условий предоставления кредита следует определить класс кредитоспособности клиента. Выявление классности происходит на основе сравнения полученных значений финансовых коэффициентов с критериальным уровнем, свойственным для данного класса, и их рейтинга. Критериальный уровень коэффициен покрытия, ликвидности баланса и обеспеченности собственными оборотными средствами зависит от отраслевых особенностей и условий рынка. Поэтому либо необходимо вывести среднеотраслевые значения финансовых коэффициентов, либо банк на основе обсчета показателей по всем обслуживаемым строительным организациям должен исчислить уровень значений для каждого класса кредитоспособности.

В зависимости от степени кредитоспособности все предприятия делятся на три группы: предприятие в высшей степени кредитоспособные; надежные партнеры;предприятия некредитоспособные. Значения коэффициентов и показателей на уровне средних величин являются основанием для отнесения заемщика ко второму классу, выше среднего уровня — к первому и ниже среднего—к третьему классу.

Рейтинг, или значимость, каждого показателя в системе определяется индивидуально экономистом банка по каждой организации и зависит от долговой политики банка.

Общая оценка кредитоспособности подрядной организации рассчитывается в баллах. Произведение рейтинга каждого показателя на класс представляет собой балльную оценку.

Первый класс присваивается, если клиент набрал100—150 баллов, второй—151—250 баллов, третий класс—251—300 баллов.

В зависимости от установленной степени кредитоспособности, выраженной в баллах, банк определяет условия предоставления кредита либо отказывает в ссуде. Для предприятий первого класса предусматривается льготный режим кредитования: размер выдачи ссуды может определяться самим предприятием, устанавливается льготный процент за кредит и т. д. Для предприятий второго класса, как правило, действует обычный порядок предоставления кредита. Наконец, предприятиям третьего класса следует отказывать в кредите. Вместе с тем подрядным организациям с низким уровнем кредитоспособности банк может оказывать кредитную помощь на условиях повышенных процентных ставок за рисковые операции либо путем предоставления дополнительных гарантий, например, страхования.

При кредитовании подрядных организаций кредитный риск банка связан не только с оценкой баланса, но и сферой деятельности. Риск банка при предоставлении кредитов в инвестиционную сферу обусловлен непредсказуемостью будущего, так как возврат кредита растягивается на несколько лет. Кроме того, выдача среднесрочных и долгосрочных кредитов требует привлечения банками ресурсов долгосрочного характера. Поэтому при заключении долгосрочных кредитных соглашений банки должны крайне осторожно и расчетливо ограничивать квоты своих вложений. Рассмотрение всех деталей по возникшей задолженности и по самому должнику должно быть скрупулезным; главной здесь является цель предоставления кредита. Выдача кредита на сооружение жилья оказывается менее рискованным мероприятием. В международной практике такие кредитные вложения расцениваются как выгодные. Направление ссуд на сооружение промышленных объектов, напротив, требует осторожности, подробного анализа всех деталей кредитного соглашения. Риск банка при кредитовании промышленных объектов зависит от "жоно-мнческого успеха предприятия в будущем. Необходимо учитывать стремительный технический прогресс, поскольку вновь создаваемый или реконструированный объект может оказаться устаревшим. Следовательно, банк может предоставлять кредит на срок не более 10— 15 лет.

Похожие работы

... . И важнейшей из стоящих сегодня проблем является выбор модели вторичного ипотечного рынка. 1.2. Система ипотечного кредитования как инструмент преодоления кризисных явлений в строительстве в условиях транзитивной экономики Ипотечное кредитование выступает существенным фактором экономического и социального развития страны. Его роль становится особенно заметной для страны в период выхода из ...

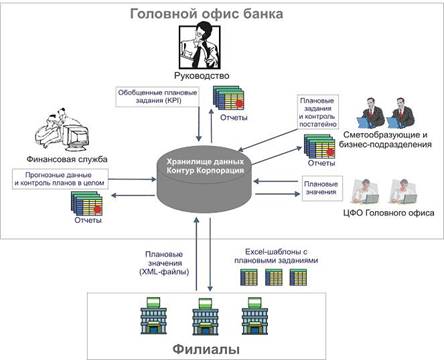

... управления и финансирующих банков объемы государственного кредита на планируемый год. Министерство финансов сообщает банкам, учреждения которых будут осуществлять государственное кредитование, планы финансирования капитальных вложений по органам хозяйственного управления - заемщикам в поквартальном разрезе. Этим банкам оно перечисляет средства для кредитования, имеющие строго целевое назначение. ...

... - потенциальных потребителях; - положения на рынке и его конъюнктуры. ОАО «Ориенбанк» в дальнейшем планирует работать с клиентами в сфере предоставлении ипотечного кредитовании. Таблица 1 - Прогноз кредитных вложений на 1.01.06 На 1.04.06 на 1.07.06 на 1.10.06 на 1.01.07 Общий размер ссуд - всего: в т.ч. а) в нацвалюте б) в инвалюте 120 083 884 ...

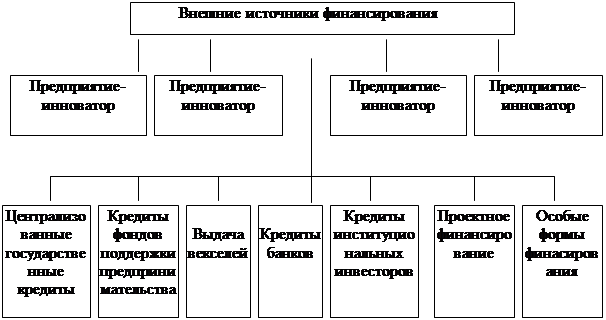

... частных институциональных эмитентов (в том числе инвестиционных фондов). Капиталообразующие инвестиции (капиталовложения) — это сумма средств, необходимых для строительства (расширения, реконструкции, модернизации) и оснащения оборудованием инвестируемых объектов, расходов на подготовку капитального строительства и прироста оборотных средств, нужных для нормального функционирования предприятия. ...

0 комментариев