Навигация

2.3. Обіг облігацій.

Облігація - це боргове зобов'язання, відповідно до котрого позичальник гарантує кредитору виплату певної суми після закінчення певного терміна і виплату щорічного прибутку у вигляді фіксованого або плаваючого відсотка.

Облігації приносять їхнім власникам прибуток у виді фіксованого відсотка від своєї номінальної вартості. Навіть якщо цей відсоток змінюється (облігації з плаваючою ставкою), ті самі зміни носять строго визначений характер. Тому облігації називаються цінним папером із фіксованим прибутком.

Облігації мають загальну (або номінальну) ціну, викупну і ринкову ціну. Номінальна ціна надрукована на самій облігації і служить у якості бази при подальших перерахунках і при нарахуванні відсотків. По викупній ціні, яка може збігатися, а може не збігатися з номінальної, що залежить від умов позики, емітент викуповує облігацію після закінчення терміну позики. Ринкова (курсова) ціна облігацій визначається виходячи з умов самої позики і ситуації, що склалася в момент реалізації на ринку облігацій.

Значення ринкової ціни облігації, виражене у відсотках до її номіналу, називається курсом облігації. Звичайно в якості номіналу облігації задається величина 100 або 1000 грошових одиниць.

Однієї з основних характеристик облігації є термін її дії (дозрівання), після закінчення якого тримач одержує вартість облігації, тобто відбувається її повне погашення.

По строку дії облігації діляться на :

- короткочасні - від року до 3 років;

-середньо тривалі - від 3 до 7 років;

-довготривалі - від 7 до 30 років;

- безстрокові - виплата відсотків робиться невизначено довго й у такий спосіб відшкодовується сума, витрачена на купівлю облігації, а інвестори одержують прибуток від наступної виплати відсотків.

Для державних і корпораційних облігацій насамперед передбачається періодична виплата прибутків у вигляді відсотків і робиться вона по купонах, (наприклад, облігації державної ощадної позики). Купон являє собою вирізний талон із надрукованої на ньому цифрою купонної ставки. Факт виплати прибутку відзначають вилученням купона з карти, що додається до облігації. У залежності від умов позики купонний прибуток може нараховуватися по кварталах, півріччям і один раз у рік.

Важливою умовою, що характеризує випуск облігацій, є його забезпечення, тобто майново - матеріальна база емітента, що забезпечує повернення вартості облігації у випадку банкрутства останнього.

Особливим видом облігацій є конвертовані. Після закінчення певного терміну ці облігації можуть бути обміняними на звичайні акції по встановленій обмінній шкалі. Це правило називається конверсійним привілеєм.

Купляючи конвертовані облігації, інвестор переслідує дві мети: забезпечити безпеку вкладень і стабільного притоку прибутку, властивим облігаціям, можливість множення капіталу, яку дають звичайні акції. Конвертовані облігації приваблюють тих інвесторів, що зацікавлені в зрості компанії й у той же час прагнуть уникнути будь-якого значного ризику. Однак за цей привілей інвестор одержує більш низький відсоток.

Випуск занадто великої кількості конвертованих облігацій може привести до негативних наслідків. Коли значна кількість інвесторів поміняють їх на акції, то підприємство може загубити контроль над власністю. У цьому випадку емітент здійснює певні дії для захисту від розводнения акцій шляхом відповідних обмежень конверсійного привілею інвестора. Конвертовані облігації за невелику премію можуть бути відкликані.

Розмір відсотка по облігаціях визначається низкою факторів: терміном, на який вони випущені; їх надійністю; рівнем інфляції; банківським відсотком. У умовах інфляції відсоток по короткострокових облігаціях часто виявляється вище, чим по довгостроковим. Вирішальну роль у визначенні процентної ставки по облігації грають два основних фактори: рівень інфляції і ступінь ризику придбання облігації. Чим менш надійні облігації, тим вище відсоток. Тому процентна ставка встановлюється у залежності від рівня надійності облігацій.

За що цінуються облігації? На відміну від акцій облігації є цінними паперами з фіксованим і, головне, гарантованим із боку фірми прибутком. На відміну від власників акцій тримачі облігацій не є співвласниками акціонерного підприємства, а усього лише його кредитором. Ця обставина, як вважається, у цілому знижує ризикованість цього роду інвестицій, тому що тримач облігацій має право першочерговості в одержанні прибутків або поверненні своїх основних коштів у випадку зменшення прибули підприємства, також у випадку банкрутства.

У той же час прибутки по облігаціях відносно нижче, вони строго фіксовані, тобто на відміну від дивідендів по акціях не зростуть навіть при сверхудалої діяльності підприємства.

Ринкові, біржові ціни на облігації різних організацій і випусків, так само як і на акції, схильні коливанням, викликаним безліччю факторів. Насамперед ці коливання зв'язані зі зміною ринкових процентних ставок на кредити. Якщо позикові гроші на фінансових ринках раптом за якимись причинами дешевшають, тобто кредитні ставки в банках зменшуються, і як слід - нові тиражі облігацій пропонують меншу щорічну норму прибутку, то в цьому випадку ранні випуски облігацій із фіксованим прибутком, установленим на минулих, більш вигідних умовах, стають значно привабливими для всіх інвесторів. Облігації ці відчувають підвищений попит, а ринкова ціна починає зростати, додатково збагачивая їх власника, поки не досягне деякої рівноваги. Зворотне відбувається у випадку подорожчання кредитів і появи на ринках облігацій із більш вигідними умовами, що забезпечують більший щорічний прибуток.

Незважаючи на всі ці небезпеки, облігації вважаються в цілому, більш безпечним видом інвестицій, чим акції й інші види цінних паперів. Для багатьох інвесторів представляється психологічно більш комфортним мати фіксований щорічний прибуток, а наприкінці обговореного терміна повернення усієї вкладеної колись суми.

Похожие работы

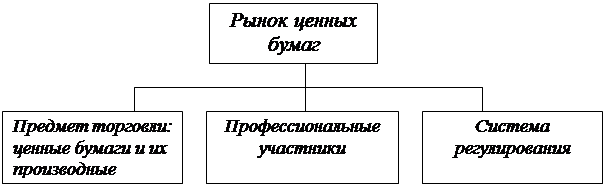

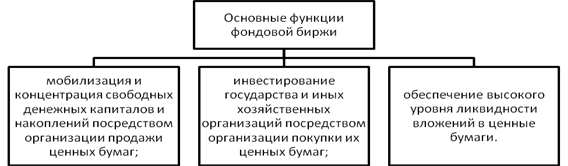

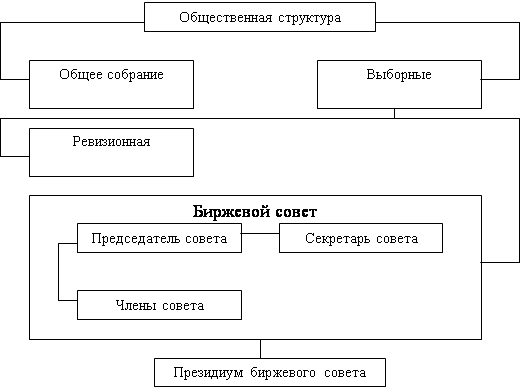

... выступают в качестве первых элементов инфраструктуры рынка, благодаря которым происходит упорядочение движения товарных потоков, собирается необходимая информация о положении дел на отдельных рынках товаров и услуг. Другим важнейшим элементом рыночной инфраструктуры являются фондовые биржи. Это место, где находят друг друга продавец и покупатель ценных бумаг, где цены на эти бумаги определяются ...

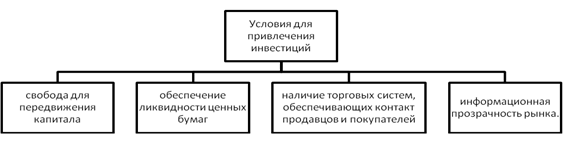

... между различными субъектами хозяйственной жизни. В итоге функционирование вторичного рынка обеспечивает постоянную структурную перестройку экономики в целях повышения её рыночной эффективности и выступает столь же необходимым для существования фондового рынка, как и первичный рынок. Однако роль вторичного рынка этим не ограничивается. Вторичный рынок обеспечивает ликвидность ценных бумаг, ...

... Брянска), Киевская, Бакинская и ряд других. Все они содействовали развитию товарно-денежных отношений в стране, ее экономическому подъему, утверждению на пути рыночной экономики. В стране действовали и такие элементы рыночной инфраструктуры, как таможни, страховые общества, налоговые службы, различные аукционы и т. д. Эволюционное экономическое развитие Российской экономики было прервано Первой ...

... рынков» [9, с 14-15]. Вывод Рассмотрев структурную и функциональную роли биржи можно утверждать, что современная рыночная экономика, уже не может существовать без ценных бумаг и фондовых бирж – они стали ее неотъемлемой частью. Биржа представляет собой, сложную систему; как организационной структуры, так и структуру проведение торгов. Биржа играет конструктивную роль в развитии фондового ...

0 комментариев