Навигация

Принципы инвестиционной деятельности страховщика на макроэкономическом уровне

2.1. Принципы инвестиционной деятельности страховщика на макроэкономическом уровне

Краткий экскурс в историю страхования жизни, проведенный в первой главе настоящей работы, позволяет сделать вывод о том, что компании страхования жизни активно участвовали в финансовых отношениях с момента их зарождения и продолжали развиваться вместе с ними на протяжении всей истории своего развития.

Безусловно, и сегодня в условиях рынка компании страхования жизни продолжают участвовать в разнообразных финансово-кредитных отношениях. При этом они активно вовлечены в инвестиционный процесс.

Анализ имеющейся на данный момент в Украине законодательной базы, регламентирующей процесс осуществления инвестиций и деятельность страховых компаний, позволяет сформулировать следующее определение инвестиционной деятельности страховщика.

Инвестиционная деятельность страховщика представляет собой совокупность его практических действий, направленных на реализацию инвестиций, то есть всех видов имущественных и интеллектуальных ценностей, которые вкладываются в объекты предпринимательской деятельности, в результате которой создается прибыль (доход) или достигается социальный эффект.

Для осуществления анализа инвестиционной деятельности страховщика на примере одной из запорожских страховых компаний необходимо выделить две существенных, на наш взгляд, характеристики инвестиций как экономической категории. Во-первых, исходя из приведенного определения, инвестиции могут осуществляться страховщиком как в материальной (имущественные ценности), так и нематериальной (интеллектуальные ценности) форме. Во-вторых, результатом инвестирования и критерием оценки эффективности инвестиций страховщика выступает не только прибыль, полученная от реализации конкретных инвестиционных мероприятий, но и социальный эффект, который, по определению, также достигается с помощью инвестирования.

С учетом указанных характеристик проведем анализ инвестиционной деятельности акционерной страховой компании, осуществляющей страхование жизни в Запорожском регионе, - АСК «Новый Днепр». Данная страховая компания работает на рынке страхования жизни с 1995 года, в настоящее время осуществляет страхование жизни на основании лицензии № 890/872-2 (выдана Укрстрахнадзором 29.10.97г. сроком на 10 лет). Необходимо отметить, что компания «Новый Днепр» осуществляет страхование жизни наряду с другими – рисковыми видами страхования, что несколько усложняет анализ деятельности, связанной со страхования жизни. Однако такое совмещение различных видов страховой деятельности не является исключением, поскольку в настоящее время в Украине нет компаний, которые занимаются исключительно страхованием жизни. Причины этого явления будут рассмотрены в третьей главе настоящей работы, а объектом исследования данной главы является деятельность АСК «Новый Днепр», связанная с осуществлением страхования жизни.

Источниками информации для нижеприведенного анализа явились как формы отчетности, которые являются общими для всех субъектов хозяйственной деятельности Украины и утверждены Министерством финансов, так и специальные формы отчетности, которые заполняются только страховщиками и утверждаются Комитетом по делам надзора за страховой деятельностью в Украине (Укрстрахнадзором). К первым относятся:

Форма № 1 «Баланс предприятия» (1996-1998 г.г.);

Форма № 2 «Отчет о финансовых результатах» (1996-1998г.г.);

Форма № 3 «Отчет о финансово-имущественном состоянии» (1996-1998г.г.)

К специфически страховым формам отчетности, используемым в настоящей работе, можно отнести следующие:

Форма № 1-Укстрахнадзор «Отчет о доходах и расходах страховщика» (1996-1998г.г.)

Форма № 2-Укрстрахнадзор «Общие показатели страховой деятельности по страхованию жизни» (1996-1998г.г.)

Форма № 6-Укрстрахнадзор «Обеспечение платежеспособности страховщика, размещение страховых резервов» (1996-1998г.г.)

Значимость инвестиционной деятельности страховщика для экономики в целом вызывает необходимость разграничения вложения средств компанией «Новый Днепр» на двух уровнях:

макроэкономическом

микроэкономическом

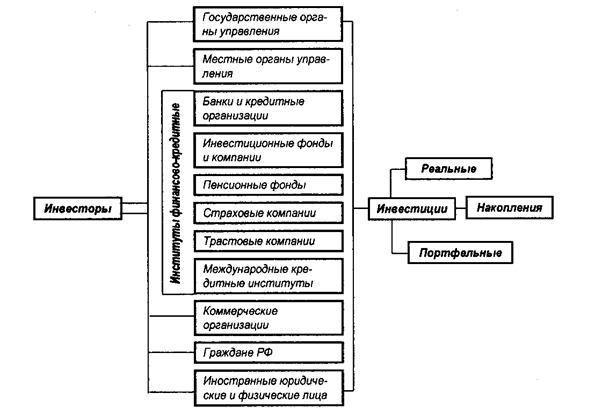

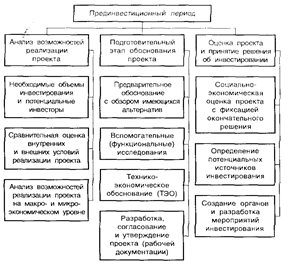

Вовлеченность страховой компании «Новый Днепр» в инвестиционный процесс на макроуровне можно представить в виде схемы (рис. 2.1).

![]()

![]()

![]()

![]()

![]()

![]()

![]() Страховая

компания

Страховая

компания

![]()

![]()

П![]() оставщики Прямые

сделки Потребители

оставщики Прямые

сделки Потребители

капитала капитала

![]()

![]()

Финансовые рынки:

![]() денежные (краткосрочные)

денежные (краткосрочные)

![]()

![]() рынки капиталов (долгосрочные)

рынки капиталов (долгосрочные)

Рис. 2.1 Инвестиционная деятельность страховой компании «Новый Днепр» на макроуровне

Страховая компания “Новый Днепр” аккумулирует разрозненные небольшие взносы, которые она получает от страхователей (на рис. 2.1 - поставщиков капитала) и превращает их в постоянно пополняющийся фонд резервов по страхованию жизни. Затем страховщик инвестирует часть этого фонда с целью получения дополнительного дохода, предоставляя его тем самым в распоряжение потребителей капитала. Таким образом, оказывая услугу по страхованию жизни, страховая компания “Новый Днепр” способствует, как и любая другая компания страхования жизни, осуществлению передвижения («перелива») средств на рынке капитала, превращая пассивные денежные потоки в потоки активного капитала.

Очевидно, что деятельность и значение инвестиционной деятельности страховщика на макроуровне связаны с вопросами формирования и использования страховых резервов, которые выступают в качестве источников инвестиционных ресурсов страховой компании на макроэкономическом уровне.

При этом следует отметить, что в мировой практике наблюдается четкое разграничение методик формирования резервов по рисковым и накопительным (Рис.1.3) видам страхования. Применительно к Украине это разграничение было введено еще Декретом КМУ в 1993 году, в котором оговаривалось, что “Резервы по страхованию жизни формируются отдельно от резервов по рисковым видам страхования” [9]. Однако методика формирования резервов по страхованию жизни появилась только в октябре 1995 года [10], а затем неоднократно пересматривалась и изменялась. Несмотря на это, компания «Новый Днепр» начала осуществлять страхование жизни уже в начале 1995 года. Данные, характеризующие динамику изменения размеров страховых платежей и объемов резервов по страхованию жизни, сформированных АСК «Новый Днепр» в 1995-1998г.г., изложены в Таблицах 2.1,2.2.

Таблица 2.1

Динамика поступлений страховых платежей

в АСК «Новый Днепр» в 1995-1998 г.г.

| Годы | Поступления страховых платежей, тыс.грн | Абсолютный прирост (снижение), тыс.грн. | Темпы роста, (снижения), % | Темпы прироста (снижения),% | |||

| базисный | цеп ной | базис ный | Цеп ной | Базис Ный | цеп цой | ||

| 1995 год | 637,000 | - | - | 100 | 100 | - | - |

| 1996 год | 0,0 | -637,000 | -637,000 | 0 | 0 | -100,0 | -100,0 |

| 1997 год | 6,354 | -630,646 | 6,354 | 1,0 | - | -99,0 | - |

| 1998 год | 39,800 | 597,200 | 33,446 | 6,3 | 626,4 | -93,7 | 526,4 |

Данные за 1995 год приведены с учетом обмена карбованцев на гривни

Таблица 2.2

Объемы резервов по страхованию жизни, сформированные

АСК «Новый Днепр» в 1995-1998 г.г.

| Годы | Объем резервов, тыс.грн | Абсолютный прирост (снижение), тыс.грн. | Темпы роста, (снижения), % | Темпы прироста (снижения),% | |||

| Базисный | цепной | базис ный | Цеп ной | базис ный | цеп ной | ||

| 1995 год | 150,24 | - | - | 100 | 100 | - | - |

| 1996 год | 150,24 | 0 | 0 | 100 | 100 | - | - |

| 1997 год | 2,57 | -147,67 | -147,67 | 1,7 | 1,7 | -98,3 | -98,3 |

| 1998 год | 6,20 | -144,04 | 3,63 | 4,1 | 241,7 | -95,9 | 141,7 |

Исходя из данных Таблиц 2.1,2.2, можно сделать следующие выводы. В 1995 году АСК «Новый Днепр», руководствуясь Декретом «О страховании» 1993 года, в котором не оговаривались критерии выделения договоров страхования жизни в отдельную категорию, и собственными разработками, получила в виде страховых платежей 637000 грн., что позволило компании сформировать резервы в размере 150240 грн. Затем наблюдается полное отсутствие поступлений страховых платежей в 1996 году. Сумма страховых резервов при этом остается неизменной – 150240 грн., то есть сумма, которая была сформирована для обеспечения обязательств перед страхователями по договорам, заключенным еще в 1995 году. В 1996 году такие договора не заключились, поэтому и поступлений новых страховых платежей не наблюдается. Причины временного ухода компании с рынка страхования жизни связаны с изменением внешней среды, а именно, с появлением новых законодательных и нормативных актов, регламентирующих осуществление страхования жизни в Украине. Так, 27 октября 1995 года Укрстрахнадзором был издан Приказ № 75, которым утверждалась Временная методика формирования резервов страхования жизни и предписывалось “... страховщикам, применяющим Правила (условия) страхования жизни, которые не отвечают требованиям этой Временной методики, с 15 ноября 1995 года приостановить заключение договоров страхования жизни (дополнительных соглашений к действующим договорам страхования) и подать в Комитет по делам надзора за страховой деятельностью Правила (условия) страхования жизни с учетом требований Временной методики формирования резервов страхования жизни” [10].

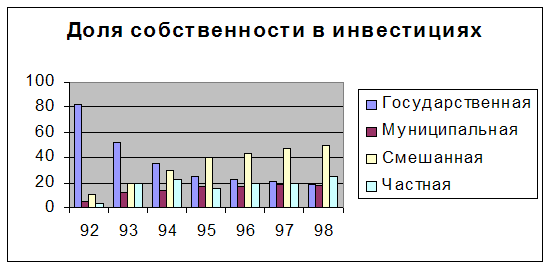

В новых условиях персоналу компании «Новый Днепр» пришлось приступить к разработке Правил страхования жизни и отказаться от заключения новых договоров со страхователями. Новые Правила страхования жизни страховой компании «Новый Днепр» были разработаны и утверждены Укрстрахнадзором только в середине 1997 года. Соответственно, возможность возобновления страхования жизни появилась у компании только в ноябре 1997 года, что нашло выражение в значительном снижении объемов поступлений страховых платежей. Так, в 1997 году компании удалось привлечь только 6354 грн., что составляет всего лишь 1% от поступлений страховых платежей в 1995 году. В 1998 году наблюдается незначительный рост поступлений страховых платежей по договорам страхования жизни на 33,446 тыс. грн. в абсолютном выражении и на 526% (или в 5,26 раза) относительно аналогичного показателя 1997 года. Сопоставление с показателями 1995 года показывает, что в 1998 году поступило страховых платежей на 93,7% меньше, чем в 1995, что в абсолютном выражении составило 597,2 тыс.грн. Исчисленные показатели свидетельствуют о том, что наибольший объем страховых платежей приходится на 1995 год, затем наблюдается их полное отсутствие в 1996 году и небольшой прирост в 1998 году относительно показателя 1997 года. Следовательно, темпы снижения показателя страховых платежей несколько замедлились в 1998 году по сравнению с 1997 годом. Указанные тенденции можно изобразить в виде графиков (рис. 2.2,2.3).

В прямой зависимости от объема полученных страховых платежей находится величина сформированных резервов страхования жизни, то есть, чем больший объем платежей удалось привлечь страховой компании по заключенным договорам страхования жизни, тем большие резервы она обязана сформировать для обеспечения выплат своим страхователям. Эта зависимость подтверждается показателями АСК «Новый Днепр». Данные Таблицы 2.2 свидетельствуют о том, что изменение объема резервов по страхованию жизни компа

Рис.2.2

Изменение

объема страховых

платежей, полученных

АСК «Новый

Днепр» в 1995-1998г.г.

Р

ис.2.3

Темпы

снижения поступлений

страховых

платежей АСК

«Новый Днепр»

в 1996-1998г.г.

пании

в 1995-1998г.г. характеризовалось

теми же закономерностями,

что и динамика

поступлений

страховых

платежей. Наибольший

объем резервов

приходится

на 1995 год и составляет

150,24 тыс.грн.. В 1996

году сумма

страховых

резервов осталась

неизменной

в связи с тем,

что компания

не заключила

новых договоров

страхования.

В 1997 году наблюдается

резкое снижение

объемов резервов

до 2,57 тыс.грн., что

составляет

лишь 1,7% от аналогичного

показателя

1995 года. В 1998 году

наблюдается

увеличение

суммы страховых

резервов в 2,4

раза по сравнению

с 1997 годом, однако

по отношению

к 1995 году исследуемый

показатель

снизился на

95,9%, что в абсолютном

выражении

составило

144,04 т

ыс.грн.

(рис.2.4,2.5).

Рис.2.4 Резервы по страхованию жизни АСК «Новый Днепр» в 1995-1998г.г.

Рис.2.5 Темпы снижения величины резервов страхования жизни, сформированных АСК «Новый Днепр» в 1996-1998 г.г.

Если проанализировать структуру всех резервов АСК «Новый Днепр» (Таблица 2.3), можно прийти к выводу о том, что наряду с резервами страхования жизни данная страховая компания формирует значительные по своим объемам технические резервы, при том что действующим законодательством страховым компаниям, осуществляющим страхование жизни, запрещено оказывать услуги по другим видам страхования. Так, в 1995 году удельный вес резервов по страхованию жизни в общей структуре резервов страховых обязательств компании составил 53%, а технических резервов – 47%. В 1996 году наблюдается снижение удельного веса резервов страхования жизни до 13%, что сопровождалось увеличением удельного веса технических резервов на 40 пунктов до 87%. В 1997 году снижение удельного веса резервов страхования жизни продолжилось еще более высокими темпами относительно 1995 года. Анализируемый показатель в 1997 году составил лишь 0,63%. Однако в 1998 году он увеличился в 12,25 раза по сравнению с 1997 годом и составил 7,72%. Несмотря на такой рост, наибольший удельный вес в 1998 году приходился на технические резервы (рис.2.6).

Таблица 2.3

Страховые резервы АСК «Новый Днепр» в 1995-1998г.г. по видам страхования

| №п/п | Виды страхования | Страховые резервы | |||||||

| 1995 год | 1996 год | 1997 год | 1998 год | ||||||

| Абсол знач., тыс. грн. | Уд. вес, % | Абсол знач., тыс. грн. | Уд. Вес, % | Абсол знач., тыс. грн. | Уд. вес, % | Абсолзнач., тыс. грн. | Уд. вес, % | ||

| 1. | Страхование жизни (резерв страхования жизни) | 150,24 | 52,54 | 150,24 | 13,48 | 2,57 | 0,63 | 6,20 | 7,72 |

| 2. | Другие виды страхования (технические резервы) | 135,73 | 47,46 | 964,26 | 86,52 | 399,03 | 99,37 | 74,10 | 92,28 |

| Итого: | 285,97 | 100,0 | 1114,5 | 100,0 | 401,60 | 100,0 | 80,30 | 100,0 | |

Вышеуказанные тенденции сопровождались снижением общей суммы страховых резервов с 285,97 тыс.грн. в 1995 году до 80,3 тыс.грн. в 1998. Следовательно, увеличение объема технических резервов было достигнуто не за счет расширения поля деятельности компании, а исключительно за счет снижения удельного веса резервов страхования жизни, связанного с изменениями законодательной базы, регулирующей осуществление страхования жизни, рассмотренными выше. Кроме того, как показывает зарубежная практика, на этапе внедрения страхования жизни этот вид страхования практически всегда является убыточным и начинает приносить прибыль только по истечении некоторого времени, когда компании удается сформировать значительные резервы. Следовательно, снижение активности АСК «Новый Днепр» при осуществлении страхования жизни является вполне закономерным процессом, обусловленным как изменениями законодательства Украины, так и общемировой практикой.

Р

ис.2.6

Структура

страховых

резервов АСК

«Новый Днепр»

в 1995-1998 г.г.

Что касается технических резервов, то их наличие объясняется следующим. Закон «О страховании» от 7 марта 1996 года [6] устанавливал, что компании, получившие лицензию на страхование жизни до вступления в силу данного Закона (а именно это и имело место в случае с компанией «Новый Днепр»), с 1 января 1997 года не имеют права заниматься другими видами страхования. Позже этот срок был продлен до 1 января 1998 года. Следовательно, в соответствии с действующим законодательством компания «Новый Днепр» с 1 января 1998 года имеет право заниматься только страхованием жизни. В этих быстро изменяющихся условиях компания «Новый Днепр» была вынуждена полностью перейти на страхование жизни и отказаться от заключения договоров на страхование рисков. Однако страховщик не имеет права отказаться от выполнения своих обязательств по рисковым договорам страхования, которые он заключил до внесения соответствующих изменений в законодательство. Поэтому наличие технических резервов по рисковым видам страхования объясняется наличием договоров страхования рисков, срок действия которых еще не истек к настоящему моменту.

Таким образом, проведенный анализ позволяет сделать вывод о том, что инвестиционные ресурсы АСК «Новый Днепр» на макроуровне в период с 1995г. по 1998 г. имели тенденцию к снижению. Соответственно снизилась и активность инвестиционной деятельности компании на макроэкономическом уровне. Об этом свидетельствуют данные Таблиц 2.4,2.5.

Так, в 1995 году компания располагала страховыми резервами в размере 298,7 тыс.грн., а в 1998 году – лишь 80,3 тыс.грн. Сформированные страховые резервы размещались компанией в соответствии с Положением «О порядке формирования, размещения и учета страховых резервов по видам страхования, другим, чем страхование жизни» [12]. Это связано с тем, что в настоящее время не существует законодательно-нормативных актов, регламентирующих размещение резервов по страхованию жизни. А поскольку АСК «Новый Днепр» осуществляет не только страхование жизни, то в размещении страховых резервов она ориентируется на нормативы, установленные для размещения резервов по иным видам страхования.

Таблица 2.4

Направления размещения страховых резервов АСК «Новый Днепр»

в 1995-1998 г.г.

| №п/п | Направления размещения резервов | Годы | |||||||

| 1995 год | 1996 год | 1997 год | 1998 год | ||||||

| Абсол знач., тыс. Грн. | Уд. вес, % | Абсол знач., тыс. Грн. | Уд. Вес, % | Абсол знач., Тыс. Грн. | Уд. Вес, % | Абсолзнач., тыс. Грн. | Уд. вес, % | ||

| 1. | Денежные средства на р/с | 5,32 | 1,86 | 10,12 | 0,91 | 6,72 | 1,67 | 4,32 | 5,38 |

| 2. | Банковские депозиты | 76,64 | 26,80 | 546,16 | 49,00 | 127,85 | 31,84 | 34,57 | 43,05 |

| 3. | Недвижимость | 28,60 | 10,00 | 111,45 | 10,00 | 40,16 | 10,00 | 8,00 | 9,96 |

| 4. | Государственные облигации внутреннего займа | 23,30 | 8,15 | 20,75 | 1,87 | 15,43 | 3,84 | 7,83 | 9,75 |

| 5. | Ссуды юр.лицам (обеспеченные гарантиями) | 81,94 | 28,65 | 46,70 | 4,19 | 16,15 | 4,02 | 18,84 | 23,46 |

| 6. | Права требования к перестраховщикам | 70,17 | 24,54 | 379,32 | 34,03 | 195,29 | 48,63 | 6,74 | 8,40 |

| Итого | 285,97 | 100,0 | 1114,5 | 100,0 | 401,60 | 100,0 | 80,30 | 100,0 | |

Данные Таблиц 2.4, 2.5 свидетельствуют о том, что в период 19951998г.г. основными направлениями размещения средств резервов, сформированных АСК «Новый Днепр» явились: банковские депозиты, обеспеченные гарантиями ссуды юридическим лицам и права требования к перестраховщикам. Удельный вес этих направлений в общей структуре размещенных резервов в 1995 году составил 26,8%, 28,65% и 24,54% соответственно. В 1996 году произошло увеличение удельного веса сумм резервов, вкладываемых в банковские депозиты, в результате чего их удельный вес составил 49%. Вместе с тем в 1996 году произошло снижение удельного веса сумм, направляемых на предоставление обеспеченных гарантиями ссуд юридическим лицам до 4,19%. В 1997 и 1998 г.г. наибольший удельный вес также приходился на такой вид вложений, как банковские депозиты. Особый интерес представляет анализ вложений средств резервов в недвижимость, который свидетельствует о том, что несмотря на изменения этого показателя от 28,6 тыс.грн. в 1995 году до 8 тыс.грн. в 1998 году, удельный вес этой статьи в общей структуре размещенных резервов оставался практически неизменным на уровне 10%. Такая стабильность продиктована требованиям действующего законодательства, которыми установлена максимальная величина средств резервов, вкладываемых страховщиком в недвижимость.

Таблица 2.5

Направления размещения резервов страхования жизни

АСК «Новый Днепр» в 1995-1998 г.г.

| №п/п | Направления размещения резервов | Годы | |||||||

| 1995 год | 1996 год | 1997 год | 1998 год | ||||||

| Абсол знач., тыс. грн. | Уд. вес, % | Абсол знач., тыс. грн. | Уд. вес, % | Абсол знач., тыс. грн. | Уд. вес, % | Абсолзнач., тыс. грн. | Уд. вес, % | ||

| 1. | Денежные средства на р/с | 5,45 | 3,63 | 5,45 | 3,63 | - | - | - | - |

| 2. | Банковские депозиты | 56,39 | 37,53 | 56,39 | 37,53 | 2,57 | 100,00 | 6,20 | 100,0 |

| 3. | Недвижимость | 14,24 | 9,48 | 14,24 | 9,48 | - | - | - | - |

| 4. | Государственные облигации внутреннего займа | 38,67 | 25,73 | 38,67 | 25,73 | - | - | - | - |

| 5. | Ссуды юр.лицам (обеспеченные гарантиями) | 25,49 | 16,97 | 25,49 | 16,97 | - | - | - | - |

| 6. | Права требования к перестраховщикам | 10,00 | 6,66 | 10,00 | 6,66 | - | - | - | - |

| Итого | 150,24 | 100,00 | 150,24 | 100,00 | 2,57 | 100,00 | 6,20 | 100,00 | |

Что касается размещения резервов страхования жизни, то здесь также наблюдается преобладание вложений средств в банковские депозиты. Удельный вес этой статьи был наибольшим на протяжении всего периода (1995-1998г.г.). Однако следует отметить, что если в 1995 и 1996 г.г. наряду с банковскими депозитами АСК «Новый Днепр» осуществляла вложения средств и по некоторым другим направлениям, таким как, недвижимость (14,24 тыс.грн.), государственные облигации (38,67 тыс.грн.), ссуды юридическим лицам (25,49 тыс.грн.), то в 1997-1998 г.г. единственным направлением вложений являются банковские депозиты. Это связано с тем, что в 1997-1998 г.г. суммы сформированных резервов незначительны, чтобы обеспечить возможность их вложения в недвижимость или ссуды юридическим лицам. Так, в 1997 году компанией было сформировано и размещено на банковских депозитах 2,57тыс.грн., а в 1998 году – 6,2 тыс.грн.

Анализ эффективности инвестиционной деятельности АСК «Новый Днепр» на макроэкономическом уровне при существующей системе показателей, отражаемых в отчетности страховщика, ограничивается показателем рентабельности инвестиций, который рассчитывается по формуле:

Ди

Ри= (2.1)

и

где:

Ри – рентабельность инвестиционной деятельности страховщика

Ди – доход от инвестирования и размещения временно свободных денежных средств

и – суммы инвестированных средств, грн.

Поскольку доход от инвестирования и размещения временно свободных денежных средств рассчитывается суммарно по всем вложениям, то в нашем случае рентабельность инвестиций на макроуровне АСК «Новый Днепр» по годам составит:

Ри (1995) = 96,4 : 285,97=33,71%

Ри (1996) = 296,4 : 1114,5=26,59%

Ри (1997) = 127 : 401,6=31,62%

Ри (1998) = 0 : 80,3 = 0,00%

Исчисленные показатели свидетельствуют о том, что динамика рентабельности инвестиционной деятельности АСК «Новый Днепр» на макроэкономическом уровне в период с 1995 по 1998 г.г. характеризовалась значительными колебаниями. Если в 1995 году на 1 грн. вложенных средств компании удалось получить 33,71 коп. прибыли, то в 1996 году – только 26,59 коп. Далее в 1997 году наблюдается некоторое увеличение анализируемого показателя – до 31,62%, после чего в 1998 году доход от инвестирования и размещения временно свободных денежных средств страховщика падает до нуля, соответственно доводя показатель рентабельности инвестиций до нулевой отметки. Отмеченные тенденции демонстрирует диаграмма (рис. 2.7).

Р

ис.11.

Рентабельность

инвестиционной

деятельности

АСК «Новый

Днепр» на

макроэкономическом

уровне

Анализируя инвестиционную деятельность страховщика на макроуровне необходимо учитывать, что исчисленные показатели характеризуют прибыль, полученную от вложения средств всех страховых резервов компании, поскольку показатель дохода от инвестирования и размещения временно свободных денежных средств не рассчитывает отдельно по каждому виду резервов. В условиях стабильно функционирующей экономики это и не нужно, поскольку компании осуществляют или страхование жизни, или другие виды страхования. Однако в условиях переходного периода, который переживает в настоящее время украинское страхование, когда возможным становится совмещение различных видов страхования в рамках одной компании, по нашему мнению, необходимо разделение инвестиционного дохода, полученного от инвестирования технических резервов и резервов страхования жизни. Отсутствие такого разграничения в настоящее время лишает нас возможности исчислить показатель рентабельности инвестирования временно свободных средств резервов страхования жизни.

Тем не менее, проведенный анализ свидетельствует о том, что общая рентабельность инвестиционной деятельности АСК «Новый Днепр» на макроуровне резко упала при переходе компании на осуществление страхования жизни. В этих условиях страховщику необходимо изыскать возможные источники средств для обеспечения стабильной деятельности компании. Таким источником могут стать внутренние ресурсы компании, которые формируются не только за счет страхования жизни, но и за счет доходов от осуществления других видов страхования. По-своему уникальная ситуация, сложившаяся на рынке страховых услуг Украины на сегодняшний день, позволяет страховщику компенсировать убытки, возникающие на первых этапах осуществления страхования жизни за счет резервов по другим видам страхования, инвестируя тем самым на микроуровне внутренние ресурсы в развитие накопительного страхования. Рассмотрению инвестиционной деятельности страховой компании на микроэкономическом уровне посвящен следующий подраздел настоящей работы.

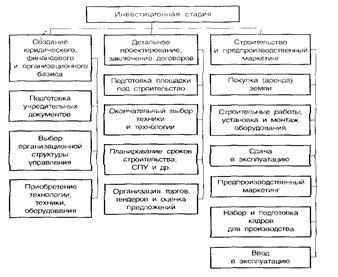

2.2. Основные направления размещения инвестиционных ресурсов компании страхования жизни на микроуровне

Приступая к анализу инвестиционной деятельности АСК «Новый Днепр» на микроэкономическом уровне, необходимо рассмотреть возможные источники ресурсов, необходимых для ее осуществления. Все источники формирования инвестиционных ресурсов анализируемой компании страхования жизни можно подразделить на 3 основные группы:

собственные;

заемные;

привлеченные.

В рамках каждой группы можно выделить конкретные виды источников финансирования инвестиций в развитие страхования жизни (рис.2.8).

Источники формирования инвестиционных ресурсов компании страхования жизни

| 1. Собственные | 2. Заемные | 3. Привлеченные |

|

| ||

| 1. Часть прибыли, направляемая на производственное развитие: 1.1. Прибыль от осуществления страхования жизни 1.2. Прибыль от инвестирования и размещения страховых резервов | 1. Долгосрочные кредиты банков и других финансово-кредитных структур | 1. Эмиссия акций компании |

| 2. Амортизационные отчисления | 2. Эмиссия облигаций компании | 2. Взнос сторонних отечественных и зарубежных инвесторов в уставный фонд |

| 3. Страховое возмещение по перестрахованию | 3. Целевые государственные кредиты | 3. Безвозмездно предоставляемые государственными органами и коммерческими структурами средства на целевое инвестирование |

| 4. Ранее осуществленные долгосрочные финансовые вложения, срок погашения которых истекает в текущем периоде | 4. Налоговый инвестиционный кредит | |

| 5. Реинвестируемая путем продажи часть основных фондов | 5. Инвестиционный лизинг | |

| 6. Иммобилизуемая в инвестиции часть излишних оборотных активов |

Рис.2.8 Источники формирования инвестиционных ресурсов компании страхования жизни

Проанализируем каждую группу источников формирования инвестиционных ресурсов применительно к АСК «Новый Днепр».

Среди собственных источников финансирования инвестиций в развитие страхования жизни данной компании главную роль играет прибыль, остающаяся в ее распоряжении после уплаты налогов и других обязательных платежей. Что касается амортизационных отчислений, то их значение в качестве источника инвестиционных ресурсов для данной компании невелико, поскольку в соответствии с действующим законодательством хозяйственные общества, к числу которых и принадлежит акционерная страховая компания «Новый Днепр», не формируют амортизационный фонд, а относят износ основных фондов непосредственно на издержки производства. В случае с компаниями, не принадлежащими к страховым, значение амортизационных отчислений как источника инвестиционных ресурсов заключается в возможности уменьшения объекта налогообложения на сумму накопленного износа. Однако для страховых компаний эта возможность отсутствует, поскольку объектом налогообложения является не прибыль, а валовые доходы, то есть сумма страховых взносов, страховых платежей или страховых премий, накопленных страховщиком в течение отчетного периода по договорам страхования [11]. Возможность использования амортизационных отчислений в качестве инвестиционных ресурсов ограничивается еще и тем, что с 1 января 1999 года 10% от суммы начисленных амортизационных отчислений подлежит перечислению в бюджет [12].

Основным собственным источником внутренних инвестиционных ресурсов анализируемой страховой компании является прибыль. Рассмотрим основные направления использования прибыли АСК «Новый Днепр» в 1996-1998г.г. Данные Таблицы 2.6 позволяют сделать вывод о том, что основными направлениями использования прибыли страховщика в рамках реинвестиционного процесса в течение 1996-1998 г.г. явились: расходование прибыли на отчисления в резервный (страховой фонд), поощрение, а также развитие производства и социальное развитие.

Именно на эти статьи приходится наибольший удельный вес в период 1996-1998г.г. Так, удельный вес сумм, направляемых из прибыли на отчисления в резервный (страховой) фонд, который обязаны формировать все акционерные общества, независимо от вида деятельности, в 1996 году составил 30,7% или 57 тыс.грн. в абсолютном выражении. В 1997 году этот показатель снизился до 4,2 тыс.грн., что составило только 4,6% от общей суммы прибыли, то есть удельный вес этой статьи использования прибыли снизился на 26,1% по сравнению с 1996 годом, а в 1998 году – на 26,5% по отношению к показателю 1996 года и на 0,4% по отношению к показателю 1997 года (Таблица 2.7). При этом, в 1997

Таблица 2.6Направления использования прибыли АСК «Новый Днепр»

в 1996-1998 г.г.

| №п/п | Наименование направления | Годы | |||||

| 1996 год | 1997 год | 1998 год | |||||

| Абсол знач., тыс. грн. | Уд. вес, % | Абсол знач., тыс. грн. | Уд. Вес, % | Абсол знач., Тыс. Грн. | Уд. вес, % | ||

| 1. | Платежи в бюджет | 55,9 | 30,0 | 7,2 | 8,0 | 5,1 | 15,4 |

| 2. | Отчисления в резервный (страховой) фонд | 57,0 | 30,7 | 4,2 | 4,6 | 1,4 | 4,2 |

| 3. | Использовано на: | ||||||

| 4. | производственное развитие | 27,8 | 14,9 | 28,1 | 31,0 | 24,3 | 73,4 |

| 5. | социальное развитие | 2,5 | 1,3 | 35,1 | 38,7 | - | - |

| 6. | поощрения | 0,3 | 0,2 | 16,0 | 17,7 | 2,3 | 7,0 |

| дивиденды | 26,7 | 14,3 | - | - | - | - | |

| другие цели | 16,1 | 8,6 | - | - | - | - | |

| Итого | 186,3 | 100,0 | 90,6 | 100,0 | 33,1 | 100,0 | |

| Наименование направления использования прибыли | Удельный вес по годам, % | Изменение удельного веса, %. | ||||

| 1996 год | 1997 год | 1998 год | 97/ 96 | 98/ 96 | 98/ 97 | |

| Платежи в бюджет | 30,0 | 8,0 | 15,4 | -22,0 | -14,6 | +7,4 |

| Отчисления в резервный (страховой) фонд | 30,7 | 4,6 | 4,2 | -26,1 | -26,5 | -0,4 |

| Использовано на: | 14,9 | 31,0 | 73,4 | +16,1 | +42,4 | +58,5 |

| производственное развитие | ||||||

| социальное развитие | 1,3 | 38,7 | - | 37,4 | - | - |

| поощрения | 0,2 | 17,7 | 7,0 | +17,5 | +6,8 | -10,7 |

| дивиденды | 14,3 | - | - | - | - | - |

| другие цели | 8,6 | - | - | - | - | - |

| Итого | 100,0 | 100,0 | 100,0 | - | - | - |

и 1998г.г. произошло уменьшение абсолютного значения сумм, направляемых в резервный фонд, на 52,8 тыс.грн. и 55,6 тыс.грн. по сравнению с 1996 годом, что в относительном выражении составило 92,6% и 97,6% соответственно (Таблица 2.8).

Таблица 2.8Динамика использования прибыли АСК «Новый Днепр» в 1996-1998г.г.

| Наименование направления использования прибыли | Абсолютный прирост (снижение), тыс.грн. | Темпы роста, (снижения), % | Темпы прироста (снижения),% | ||||||

| 97/ 96 | 98/ 96 | 98/ 97 | 97/ 96 | 98/ 96 | 98/ 97 | 97/ 96 | 98/ 96 | 98/ 97 | |

| Платежи в бюджет | -48,7 | -50,8 | -2,1 | 12,9 | 9,1 | 70,8 | -87,1 | -90,9 | -29,2 |

| Отчисления в резервный (страховой) фонд | -52,8 | -55,6 | -2,8 | 7,4 | 2,4 | 33,3 | -92,6 | -97,6 | -66,7 |

| Использовано на: | +0,3 | -3,5 | 4 --3,8 | 1 1101,1 | 8 787,4 | 8 886,5 | +1,1 | -12,6 | -13,5 |

| производственное развитие | |||||||||

| социальное развитие | +32,6 | - | - | 1404 | - | - | 1304 | - | - |

| поощрения | +15,7 | +2,0 | -13,7 | 5333 | 766,7 | 14,4 | 5233 | 666,7 | -85,6 |

| дивиденды | - | - | - | - | - | - | - | - | - |

| другие цели | - | - | - | - | - | - | - | - | - |

| Итого | -95,7 | -153,2 | -57,5 | 48,6 | 17,8 | 36,5 | 51,4 | -82,2 | -63,5 |

Что касается средств, направляемых на поощрения, динамика удельного веса этого вида инвестиций характеризовалась значительными, причем разнонаправленными колебаниями от 1,3% в 1996 году до 17,7% в 1997 (рис.2.9). Затем в 1998 году наблюдается снижение удельного веса сумм, расходуемых из прибыли на поощрения, в результате которого анализируемый показатель составил 2,3 тыс.грн. или 7% от общей суммы используемой прибыли.

Аналогичная ситуация наблюдается по направлению средств на социальное развитие. Удельный вес этой статьи инвестирования прибыли в 1997 году составил 38,7% против 1,3% в 1996, а в 1998 году АСК «Новый Днепр» вообще отказалась от этого направления использования прибыли. На графике (рис.2.9) это демонстрирует резкий нисходящий вид кривой.

Р

ис.2.9

Изменение

удельного веса

направлений

использования

прибыли АСК

«Новый Днепр»

в 1996-1998г.г.

Особый интерес представляет такое направление использования прибыли как «Платежи в бюджет». Само по себе это направление расходования прибыли не является инвестиционным вложением. Однако возможные колебания ставок и объектов налогообложения позволяют хозяйствующим субъектам высвободить дополнительные средства для инвестирования в развитие производства, социальное развитие и пр.

Изменение удельного веса этой статьи в общей структуре использования прибыли АСК «Новый Днепр» свидетельствует о том, что в 1997 году произошло его уменьшение на 22%, а в 1998 – на 14,6% по сравнению с показателем 1996 года (Таблица 2.7, рис.2.9). Показатели динамики, исчисленные для данной статьи, позволяют сделать вывод о том, что в 1997 году произошло снижение сумм, направляемых в бюджет на 48,7 тыс.грн. (или на 87,1% в относительном выражении) по сравнению с 1996 годом, а в 1998 – на 50,8 тыс.грн. в абсолютном выражении и на 90,9% в относительном выражении по сравнению с 1996 годом (Таблица 2.8). Как видим, снижение абсолютного значения сумм, направляемых в бюджет, сопровождалось снижением их удельного веса в общей структуре использования прибыли. Указанные колебания произошли в связи с изменением законодательства, регламентирующего налогообложение прибыли страховых компаний. Так, если в 1996 году АСК «Новый Днепр» была обязана уплатить в бюджет 30% от полученной прибыли, исчисляемой как разница между доходами и расходами, то после введения в действие нового Закона «О налогообложении прибыли предприятий» [11] 1 июля 1997 года в качестве объекта налогообложения страховых компаний стали рассматриваться валовые доходы от страховой деятельности (кроме страхования жизни), облагаемые по ставке 3%. Что касается прибыли, полученной от осуществления страхования жизни, то методика ее исчисления в настоящее время является объектом многочисленных дискуссий и споров, поскольку ее определение, приведенное в Законе «О страховании» [6] не дает возможности ни Укрстрахнадзору, ни самим страховым компаниям дать однозначную трактовку этого понятия. А это в свою очередь существенно усложняет деятельность компаний, осуществляющих страхование жизни. Дополнительные трудности в процессе определения прибыли от страхования жизни связаны с существованием в настоящее время нескольких, законодательно закрепленных определений страхования жизни как экономической категории, которые различаются в зависимости от сферы их применения (бухгалтерский учет, налоговый учет и пр.)

Таким образом, анализ динамики показателей, характеризующих вложение прибыли АСК «Новый Днепр» в социальное развитие и резервный фонд, а также ее использование на отчисления в бюджет, свидетельствует о том, что в период с 1996 по 1998 год имело место снижение этих сумм как в абсолютном, так и в относительном выражении. Вместе с тем по статье «Поощрения» наблюдается значительный рост. Так, в 1997 и 1998 г.г. на поощрения компанией было направлено в 53,3 и 7,7 раза средств больше, чем в 1996 году и они достигли 16 тыс.грн. в 1997 и 2,3 тыс.грн. в 1998г.г. соответственно. Это свидетельствует о том, что АСК «Новый Днепр» ориентирует свою инвестиционную политику на микроуровне на повышение мотивации работников компании. Немаловажную роль в выборе именно этого направления инвестиций играет тот факт, что страхование жизни является намного более трудоемким видом страхования, чем, например, страхование ответственности или страхование от несчастных случаев. В таких условиях особенно важное значение приобретает удовлетворенность служащих компании материальными условиями своей работы.

С точки зрения инвестиций, наибольший интерес представляет такое направление использования прибыли страховой компании, как «Производственное развитие». Исчисленные показатели динамики позволяют сделать вывод о том, что в 1997 году произошло увеличение абсолютного размера сумм, направляемых АСК «Новый Днепр» на развитие производства, до 28,1 тыс.грн. по сравнению с 27,8 тыс.грн. в 1996 году, следовательно абсолютный прирост анализируемого показателя составил 0,3 тыс.грн. Однако этот незначительный абсолютный прирост сопровождался существенным увеличением удельного веса сумм, расходуемых на развитие производства в общей структуре используемой прибыли. Так, в 1997 году удельный вес данной статьи составил 31%, что почти в два раза превышает аналогичный показатель 1996 года. Затем в 1998 году происходит снижение абсолютного размера сумм, направляемых на производственное развитие, в результате чего значение анализируемого показателя составило 24,3 тыс.грн., что на 3,5 тыс.грн. меньше показателя 1996 года и на 3,8 тыс.грн. ниже показателя 1997 года. Однако указанное снижение абсолютного размера сумм, используемых компанией на производственное развитие, также как и в 1997 году сопровождалось ростом их удельного веса в общей структуре расходования прибыли. Так, в 1997 году последний достиг отметки в 31%, а в 1998 – 73,4%, что на 16,1% и 42,4 % больше аналогичного показателя 1996 года соответственно. Такая динамика на первый взгляд может показаться противоречивой. Поэтому проанализируем это направление инвестиционной деятельности страховщика более подробно.

Анализ показателей структуры и динамики, исчисленных для направлений использования прибыли на развитие производства (Таблицы 2.9, 2.10, 2.11), свидетельствует о том, что в период с 1996 по 1998 год наибольший удельный вес инвестиций в развитие производства приходился на статьи: «Приобретение основных фондов», «Семинары персонала», «Литература», «Командировочные из прибыли». Следовательно, эти направления осуществления инвестиционной деятельности внутри компании АСК «Новый Днепр» и явились приоритетными в сложившейся обстановке.

Таблица 2.9Использование прибыли АСК «Новый Днепр» на развитие производства

в 1996-1998 г.г.

| №п/п | Наименование направления | Годы | |||||

| 1996 год | 1997 год | 1998 год | |||||

| Абсол знач., тыс. грн. | Уд. вес, % | Абсол знач., тыс. грн. | Уд. вес, % | Абсол знач., Тыс. грн. | Уд. вес, % | ||

| 1. | Ремонт автотранспортных средств | 2,3 | 8,3 | 1,2 | 4,3 | 2,1 | 8,6 |

| 2. | Приобретение основных фондов | 14,7 | 52,9 | 12,1 | 43,0 | 12,3 | 50,6 |

| 3. | Стоянка автомобилей | 3,1 | 11,1 | 2,0 | 7,1 | - | - |

| 4. | Аренда основных средств | 1.2 | 4,3 | 0,8 | 2,9 | - | - |

| 5. | Бензин | 0,5 | 1,8 | 0,2 | 0,7 | 0,4 | 1,7 |

| 6. | Семинары персонала | 2,0 | 7,2 | 3,0 | 10,7 | 8,1 | 33,3 |

| 7. | Амортизационные отчисления | 0,6 | 2,2 | 0,3 | 1,1 | - | - |

| 8. | Командировочные из прибыли | 2,2 | 7,9 | 7,3 | 25,9 | - | - |

| 9. | Литература | 1,2 | 4,3 | 1,2 | 4,3 | 1,4 | 5,8 |

| Итого использовано на развитие производства | 27,8 | 100,0 | 28,1 | 100,0 | 24,3 | 100,0 | |

Снижение балансовой прибыли страховщика в 1997-1998 г.г. по сравнению с 1996 годом привело к уменьшению сумм, направляемых на развитие производства в 1998 году по сравнению в аналогичным показателем 1996 и 1997 г.г. После незначительного увеличения в 1997 году на 0,3 тыс.грн. (1,1% в относительном выражении) он снизился на 3,8 тыс.грн. (13,6%) в 1998 году (Таблица 2.10).

В 1997 году, несмотря на увеличение сумм, направляемых на развитие производства в целом, произошло уменьшение объема средств, затрачиваемых компанией на приобретение основных фондов (на 2,6 тыс.грн.), ремонт автотранспортных средств (на 1,1. тыс.грн.), что нашло выражение в снижении удельного веса этих статей в структуре прибыли, используемой на развитие производства, на 9,9% и 4% соответственно (Таблица 2.11). Прирост в 1997 году наблюдается только по статьям «Семинары персонала» (на 1 тыс.грн. в абсолютном выражении и на 50% в относительном) и «Командировочные из прибыли» (на 5,1 тыс.грн. в абсолютном выражении и на 231,8% в относительном).

Таблица 2.10Динамика использования прибыли АСК «Новый Днепр» на развитие производства в 1996-1998г.г.

| Наименование направления использования прибыли | Абсолютный прирост (снижение), тыс.грн. | Темпы роста, (снижения), % | Темпы прироста (снижения),% | ||||||

| 97/ 96 | 98/ 96 | 98/ 97 | 97/ 96 | 98/ 96 | 98/ 97 | 97/ 96 | 98/ 96 | 98/ 97 | |

| Ремонт автотранспортных средств | -1,1 | -0,2 | +0,9 | 52,2 | 91,3 | 175,0 | -47,8 | -8,7 | +75,0 |

| Приобретение основных фондов | -2,6 | -2,4 | +0,2 | 82,3 | 83,7 | 101,7 | -17,7 | -16,3 | +1,7 |

| Стоянка автомобилей | -1,1 | - | - | 64,5 | - | - | -35,5 | - | - |

| Аренда основных средств | -0,4 | - | - | 66,7 | - | - | -33,3 | - | - |

| Бензин | -0,3 | -0,1 | +0,2 | 40,0 | 80,0 | 200,0 | -60,0 | -20,0 | +100,0 |

| Семинары персонала | +1,0 | +6,1 | +5,1 | 150,0 | 405,0 | 270,0 | +50,0 | +305,0 | +170,0 |

| Амортизационные отчисления | -0,3 | - | - | 50,0 | - | - | -50,0 | - | - |

| Командировочные из прибыли | +5,1 | - | - | 331,8 | - | - | 231,8 | - | - |

| Литература | 0,0 | +0,2 | +0,2 | 100,0 | 116,7 | 116,7 | 0,0 | +16,7 | +16,7 |

| Итого использовано на развитие производства | +0,3 | -3,5 | -3,8 | 101,1 | 87,4 | 86,4 | +1,1 | -12,6 | -13,6 |

В 1998 году наблюдаются более благоприятные тенденции. Так, абсолютный и относительный прирост по сравнению с 1997 годом можно проследить по всем направлениям инвестиций: «Ремонт автотранспортных средств» – 0,9 тыс.грн. (75%), «Приобретение основных фондов» – 0,2 тыс.грн. (1,7%), «Семинары персонала» – 5,1 тыс.грн. (170%), «Литература» – 0,2 тыс.грн. (16,7%). Увеличение объема средств, инвестируемых компанией «Новый Днепр» в вышеуказанные направления, удалось достичь за счет отсутствия инвестиций по таким направлениям, как «Аренда основных средств», «Бензин», «Командировочные из прибыли».

Таблица 2.11 Изменение удельного веса сумм, направляемых АСК «Новый Днепр» на развитие производства в 1996-1998г.г.| Наименование направления использования прибыли | Удельный вес по годам, % | Изменение удельного веса, %. | ||||

| 1996 год | 1997 год | 1998 год | 97/ 96 | 98/ 96 | 98/ 97 | |

| Ремонт автотранспортных средств | 8,3 | 4,3 | 8,6 | -4,0 | +0,3 | +4,3 |

| Приобретение основных фондов | 52,9 | 43,0 | 50,6 | -9,9 | -2,3 | +7,6 |

| Стоянка автомобилей | 11,1 | 7,1 | - | -4,0 | - | - |

| Аренда основных средств | 4,3 | 2,9 | - | -1,4 | - | - |

| Бензин | 1,8 | 0,7 | 1,7 | -1,1 | -0,1 | +1,0 |

| Семинары персонала | 7,2 | 10,7 | 33,3 | +3,5 | +26,1 | +22,6 |

| Амортизационные отчисления | 2,2 | 1,1 | - | -1,1 | - | - |

| Командировочные из прибыли | 7,9 | 25,9 | - | +18,0 | - | - |

| Литература | 4,3 | 4,3 | 5,8 | 0,0 | +1,5 | +1,5 |

| Итого использовано на развитие производства | 100,0 | 100,0 | 100,0 | - | - | - |

Отдельно проанализируем показатели структуры и динамики, исчисленные для статьи “Приобретение основных фондов”, поскольку на эту статью приходится наибольший удельный вес в структуре прибыли, расходуемой на производственное развитие. При этом необходимо отметить, что большую часть приобретаемых основных средств представляют компьютеры с соответствующим программным обеспечением и иная вычислительная техника. В 1997 году произошло снижение абсолютного значения сумм, направляемых страховщиком на приобретение основных фондов, на 2,6 тыс. грн. (рис.2.10), что в относительном выражении составило 17,7% (рис.2.11). Наряду с этим в 1997 году произошло снижение удельного веса этой статьи в общей структуре прибыли, направляемой на развитие производства, на 9,9% по сравнению с показателем 1996 года. Затем в 1998 году наблюдается увеличение объема

Р

ис.2.10

Объемы

вложений в

приобретение

основных фондов

АСК “новый

Днепр” в 1996-1998 г.г.

средств, направляемых на приобретение основных фондов на 0,2 тыс.грн. (1,7%), при этом удельный вес этой статьи расходования прибыли увеличился на 7,6%. Это свидетельствует о том, что в течение исследуемого периода темпы роста удельного веса этой статьи превышали темпы роста этого показателя в абсолютном выражении.

Р

ис.2.11

Темпы

прироста объема

вложений АСК

«Новый Днепр»

в приобретение

основных фондов

в 1996-1998г.г.

Такое изменение в структуре инвестиций на развитие производства в условиях снижения показателя балансовой прибыли стало возможным лишь благодаря уже упоминавшемуся снижению удельного веса других статей использования прибыли.

Вместе с тем, снижение абсолютного значения этого показателя по результатам 1997 года оказало влияние на то, что в указанный период было введено в эксплуатацию основных фондов на сумму 13,9 тыс.грн. при одновременном выбытии основных средств на сумму 63,1 тыс.грн., что привело к снижению первоначальной стоимости основных фондов по состоянию на 01.01.98г. на 49,2 тыс.грн. Это частично связано также с необходимостью досрочного списания некоторых основных средств, которые ввиду морального износа выбывают еще до истечения возможного срока использования. Поэтому в 1998 году АСК «Новый Днепр» увеличила объем средств, направляемых на приобретение основных фондов. Это позволило сократить разрыв между стоимостью вновь введенных и выбывших в течение года основных фондов до 16,4 тыс.грн.

Кроме того данные Таблицы 2.12 говорят о том, что в период с 1996 по 1998 г.г. реализуемая страховщиком инвестиционная политика на микроэкономическом уровне позволила обеспечить существенные качественные сдвиги в обеспечении компании компьютерами. Так, если в 1996 году наибольший удельный вес (60%) приходился на компьютеры третьего поколения, то в 1998 году 47,4% всех компьютеров составляли компьютеры четвертого поколения - IBM 484, а 21,1% - компьютеры класса Pentium, позволяющие значительно повысить скорость обработки как входящих, так и внутрифирменных информационных потоков.

Таблица 2.12

Структура вычислительной техники АСК «Новый Днепр»| Годы | Виды компьютеров | Итого | |||||

| IBM 384 | IBM 484 | Pentium 100 | |||||

| Кол-во, шт. | Уд.вес,% | Кол-во, шт. | Уд.вес,% | Кол-во, шт. | Уд.вес,% | ||

| 1996 год | 6 | 60,0 | 4 | 40,0 | - | 10 | |

| 1997 год | 6 | 42,9 | 6 | 42,9 | 2 | 14,2 | 14 |

| 1998 год | 6 | 31,5 | 9 | 47,4 | 4 | 21,1 | 19 |

Небезынтересной в свете вышеизложенного анализа кажется имеющаяся информация о средствах электронно-вычислительной техники одной из зарубежных компаний. Так, по данным балансового отчета за 1998 год компания Pan American Life располагала компьютерными системами, общая стоимость которых составила 2 448 414 американских долларов [?-Интернет]. Безусловно, в сложившихся условиях такие данные просто несопоставимы с аналогичными показателями отечественных компаний страхования жизни.

Тем не менее, положительные тенденции можно отметить также, анализируя изменения производственной площади, которой располагает компания «Новый Днепр». Если в 1996 году производственные площади составляли 120,13 кв.м, то в 1998 году за счет инвестирования средств в приобретение основных фондов они были расширены до 180.7 кв.м.

Таблица 2.13

Эффективность использования капитальных вложений в расширение производственной площади АСК “Новый Днепр” в 1996-1998г.г.

| Годы | Производственные площади, кв.м | Изменения | |||||

| Абсол. прирост | Темпы роста,% | Темпы прироста,% | |||||

| цепной | Базис Ный | цепной | базис ный | Цепной | базис ный | ||

| 1996 год | 120,13 | - | - | - | - | - | - |

| 1997 год | 120,13 | 0,0 | 0,0 | 100,0 | 100,0 | 0,0 | 0,0 |

| 1998 год | 181,70 | 61,57 | 61,57 | 151,3 | 151,3 | 51,3 | 51,3 |

Дополнительные сведения о численности работников АСК «Новый Днепр» позволяют исчислить производственную площадь, приходящуюся в среднем на каждого работника компании (Таблица 2.14).

Исчисленные данные свидетельствуют о том, что после снижения показателя, характеризующего производственную площадь, приходящуюся на одного работка компании, в 1997г. на 1,8 кв.м/чел.(37,5%) по сравнению с 1996 годом, в 1998 году произошло увеличение анализируемого показателя на 43,3% по отношению к 1997 году, в результате чего он достиг 4,3 кв.м/чел. Необходимо также учесть тот факт, что около 50% работников компании составляют страховые агенты, которые в целях расширения страхового поля посещают клиентов-страхователей на дому. Внедрение такой практики обусловлено наличием положительного зарубежного опыта осуществления так называемого «надомного» страхования. Таким образом, персонал АСК «Новый Днепр», составляющий штат страховых агентов, в рабочее время работает за пределами компании. Следовательно, фактическое значение показателя, характеризующего площадь, приходящуюся на 1 работника компании выше расчетного почти в 2 раза.

Таблица 2.14

Эффективность использования вложений в приобретение основных фондов АСК «Новый Днепр» в 1996-1998г.г.

| Годы | Произв. Площади, кв.м | Численность работающих, чел. | Произв.площади на 1 чел., кв.м/чел. | Изменения произв.площади на 1 чел. | |||||

| Абсол. прирост | Темпы роста,% | Темпы прироста,% | |||||||

| Цепной | базис ный | цепной | Базис Ный | Цепной | Базис Ный | ||||

| 1996 год | 120,13 | 25 | 4,8 | - | - | - | - | - | - |

| 1997 год | 120,13 | 40 | 3,0 | -1,8 | -1,8 | 62,5 | 62,5 | -37,5 | -37,5 |

| 1998 год | 181,70 | 42 | 4,3 | 1,3 | -0,5 | 143,3 | 89,5 | +43,3 | -10,5 |

Таким образом, анализ изменения структуры и эффективности вложений в развитие производства свидетельствует о том, что в 1998 году компания «Новый Днепр» изменила инвестиционную политику на микроуровне и перешла от стратегии диверсификации к стратегии концентрации. В 1998 году компания целенаправленно увеличила инвестиции в несколько избранных в качестве приоритетных направлений и отказалась от инвестирования других, менее важных статей. Исходя из приведенного анализа, такими приоритетными направлениями явились статьи: «Приобретение основных фондов», «Семинары персонала», «Литература».

Показатели структуры и динамики, исчисленные по направлениям использования прибыли АСК «Новый Днепр» на развитие производства в 1996-1998г.г., свидетельствует о том, что страховщик наибольшее внимание уделяет повышению фондовооруженности, а также квалификационного уровня персонала и его информированности. При этом реализация первого направления позволила значительно увеличить скорость обработки информации, а следовательно расширить страховое поле и повысить скорость и качество обслуживания клиентов компании, а второе направление можно рассматривать как интеллектуальные инвестиции, которые в будущем при прочих равных условиях неизбежно приведут к увеличению балансовой прибыли. Насколько эффективно использовались инвестиционные вложения анализируемой компании в действительности можно оценить с помощью системы показателей, характеризующих деятельность АСК «Новый Днепр» в 1996-1998г.г. Количественная оценка эффективности инвестиционной деятельности страховщика на микроэкономическом уровне приведена в следующем подразделе настоящей работы.

Похожие работы

... , выполнении с высокой степенью надежности долгосрочных контрактов по экспорту газа. Стратегической целью является становление ОАО "Газпром" лидером среди глобальных энергетических компаний посредством освоения новых рынков, диверсификации видов деятельности, обеспечения надежности поставок. Государство является собственником контрольного пакета акций ОАО "Газпрома" — 50,002% Группа "Газпром" ...

... характеристик населения до политико-экономического менталитета местных властей. В связи с тем, что наш регион является одним из наиболее инвестиционно-привлекательных субъектов РФ, изучение инвестиционной деятельности Тюменской области необходимо не только на региональном уровне, но и на уровне Федерации в целом. Глава 2. Инвестиционная деятельность в Тюменской областиТюменская область уже ...

... предприятия занимаются инновационными разработками крайне неактивно, что не соответствует общему мировому опыту в этой области деятельности. Глава 2. Инвестиционная деятельность предприятия 2.1 Определение инвестиционной политики предприятия Система хозяйственных решений, определяющих объем, структуру и направления инвестиций как внутри хозяйствующего объекта (предприятия, фирмы, компании ...

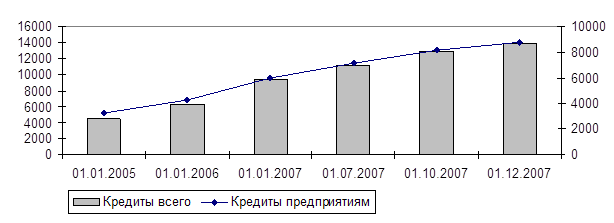

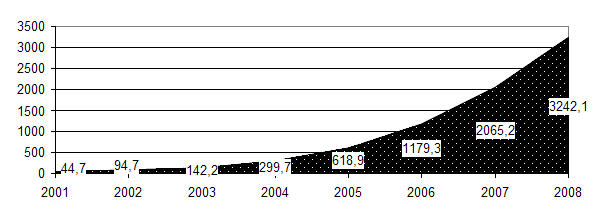

... условиях кредитования (т.е. увеличивают заемные средства предприятия - заемщика), а на условиях вложения собственных денежных средств в собственный капитал объекта инвестирования. Кроме того, в инвестиционной деятельности банка наблюдается увеличение вложений в векселя, так, если на 01.01.2007г. операций по учету векселей сторонних эмитентов было осуществлено на сумму 1038614 тыс руб, то к июлю ...

0 комментариев