Навигация

Планирование инвестиционной стратегии страховщика

2.4. Планирование инвестиционной стратегии страховщика

Инвестиционная деятельность страховщика представляет собой довольно продолжительный процесс и поэтому должна осуществляться с учетом определенной перспективы. Формирование направлений этой деятельности с учетом перспективы представляет собой процесс разработки инвестиционной стратегии страховщика. Под инвестиционной стратегий компании страхования жизни следует понимать формирование системы долгосрочных целей инвестиционной деятельности и выбор наиболее эффективных путей их достижения [13]. Долгосрочной целью анализируемой компании является расширение деятельности в сфере оказания услуг страхования жизни. Что касается путей достижения этой цели, то в условиях, сложившихся к настоящему моменту в АСК «Новый Днепр», таких путей несколько. Во-первых, учитывая прогнозируемые изменения законодательства Украины о страховании в части требований к размеру уставного фонда страховщиков, возможным является увеличение уставного фонда компании за счет взносов учредителей в размере 50 тыс.грн. Тогда размер уставного фонда АСК «Новый Днепр» составит 300 тыс.грн. Во-вторых, возможно обращение к заемным средствам финансово-кредитных учреждений, причем кредиты, к которым прибегает страховщик, могут быть как долгосрочными (4 года), так и среднесрочными (2 года). Сформируем вышеуказанные альтернативы осуществления инвестирования страхования жизни в соответствующие проекты и определим наиболее эффективный из них (Таблица 2.21).

Таблица 2.21

Исходные данные по различным инвестиционным проектам для расчета показателя чистого приведенного дохода

| Показатели | Инвестиционный проект 1 | Инвестиционный проект 2 | Инвестиционный проект 3 |

| Объем инвестируемых средств, тыс.грн. | 50,0 | 80,2 | 45,2 |

| Период эксплуатации инвестиционного проекта, лет | 3 | 4 | 2 |

| Сумма денежного потока, тыс.грн. | 262,4 | 420,7 | 122,5 |

| 1-й год, всего в том числе: | 53,8 | 61,0 | 53,2 |

| Чистая прибыль | 27,5 | 31,2 | 27,3 |

| Амортизационные отчисления | 26,3 | 29,8 | 25,9 |

| 2-й год всего в том числе: | 87,9 | 69,2 | 69,3 |

| Чистая прибыль | 60,9 | 36,5 | 40,2 |

| Амортизационные отчисления | 27,0 | 32,7 | 29,1 |

| 3-й год, всего в том числе: | 120,7 | 130,2 | - |

| Чистая прибыль | 80,6 | 65,3 | - |

| Амортизационные отчисления | 40,1 | 64,9 | - |

| 4-й год, всего в том числе | - | 140,3 | - |

| Чистая прибыль | 76,0 | - | |

| Амортизационные отчисления | 64,3 | - |

На основании данных Таблицы 2.21 и планируемых процентных ставок рассчитаем чистую текущую стоимость денежных потоков по каждому из рассматриваемых проектов (Таблица 2.22)

Таблица 2.22

Расчет чистой текущей стоимости денежных потоков по инвестиционным проектам

| Годы | Инвестиционные проекты | ||||||||

| Проект 1 | Проект 2 | Проект 3 | |||||||

| Доходы | Фактор текущей стоимости при ставке 65% | Текущая стоимость | Доходы | Фактор текущей стоимости при ставке 80% | Текущая стоимость | Доходы | Фактор текущей стоимости при ставке 60% | Текущая стоимость | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1-й год, всего в том числе: | 53,8 | 0,606 | 32,6 | 61,0 | 0,556 | 33,9 | 53,2 | 0,625 | 33,3 |

| Чистая прибыль | 27,5 | 0,606 | 16,7 | 31,2 | 0,556 | 17,3 | 27,3 | 0,625 | 17,1 |

| Амортизационные отчисления | 26,3 | 0,606 | 15,9 | 29,8 | 0,556 | 16,6 | 25,9 | 0,625 | 16,2 |

| 2-й год, всего в том числе: | 87,9 | 0,367 | 32,3 | 69,2 | 0,309 | 21,4 | 69,3 | 0,390 | 27,1 |

| Чистая прибыль | 60,9 | 0,367 | 22,4 | 36,5 | 0,309 | 11,3 | 40,2 | 0,390 | 15,7 |

| Амортизационные отчисления | 27,0 | 0,367 | 9,9 | 32,7 | 0,309 | 10,1 | 29,1 | 0,390 | 11,4 |

| 3-й год, всего в том числе: | 120,7 | 0,220 | 26,5 | 130,2 | 0,172 | 22,4 | - | - | - |

| Чистая прибыль | 80,6 | 0,220 | 17,7 | 65,3 | 0,172 | 11,2 | - | - | - |

| Амортизационные отчисления | 40,1 | 0,220 | 8,8 | 64,9 | 0,172 | 11,2 | - | - | - |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 4-й год, всего в том числе: | - | - | - | 140,3 | 0,095 | 13,3 | - | - | - |

| Чистая прибыль | - | - | - | 76,0 | 0,095 | 7,2 | - | - | - |

| Амортизационные отчисления | - | - | - | 64,3 | 0,095 | 6,1 | - | - | - |

| ИТОГО | 262,4 | - | 91,5 | 400,7 | - | 91,0 | 122,5 | - | 60,4 |

С учетом рассчитанной настоящей стоимости денежных потоков определим чистый приведенный доход с помощью формулы:

ЧПД=ДП-ИС (2.3)

где

ЧПД – чистый приведенный доход

ДП – сумма денежного потока в настоящей стоимости за весь период эксплуатации проекта.

Тогда:

ЧПД(1)=91,5-50,0=41,5

ЧПД(2)=91,0-80,2=10,8

ЧПД(3)=60,4-45,2=15,2

Таким образом, сравнение показателей чистого приведенного дохода по рассматриваемым инвестиционным проектам показывает, что Проект 1 является более эффективным, чем Проект 2 и Проект 3, несмотря на то, что сумма средств, инвестируемых по Проекту 2, больше. Вместе с тем, сопоставление данных Таблицы 2.22 с данными Таблицы 2.23 свидетельствует о том, что будущая стоимость вклада по всем инвестиционным проекта превышает будущую стоимость денежного потока.

Таблица 2.23.

Расчет будущей стоимости вклада при разных условиях инвестирования в страхование жизни

| № варианта | Настоящая стоимость, тыс.грн. | Ставка процента,% | Будущая стоимость вклада, в конце | |||

| 1-го периода | 2-го периода | 3-го периода | 4-го периода | |||

| 1 | 50,0 | 65 | 82,5 | 136,1 | 224,6 | - |

| 2 | 80,2 | 80 | 144,4 | 259,8 | 467,7 | 841,9 |

| 3 | 45,2 | 60 | 72,3 | 115,7 | - | - |

Следующим показателем, характеризующим эффективность инвестиционных проектов, является индекс доходности. В методическом отношении он напоминает оценку по ранее применяемому показателю «коэффициент эффективности капитальных вложений». Вместе с тем по экономическому содержанию это совершенно иной показатель, так как в качестве дохода от инвестиций выступает не чистая прибыль, а денежный поток. Следует отметить, что ввиду того, что в данном случае инвестиции в страхование жизни осуществляются единовременно, нет необходимости приводить их к настоящей стоимости. Рассчитаем индекс доходности по каждому из рассматриваемых инвестиционных проектов по формуле:

ИД=ДП/ИС (2.4)

где

ИД - индекс доходности по инвестиционному проекту;

ДП – сумма денежного потока в настоящей стоимости;

ИС – сумма инвестиционных средств, направляемых на реализацию инвестиционного проекта.

Тогда индекс доходности для рассматриваемых инвестиционных проектов составит:

ИД (1)=91,5/50,0=1,83

ИД (2)=91,0/80,2=1,13

ИД (3)=60,4/45,2=1,33

Сравнение инвестиционных проектов по показателю «индекс доходности» показывает, что Проект 1 является наиболее предпочтительным для АСК «Новый Днепр», так как ИД (3)

Похожие работы

... , выполнении с высокой степенью надежности долгосрочных контрактов по экспорту газа. Стратегической целью является становление ОАО "Газпром" лидером среди глобальных энергетических компаний посредством освоения новых рынков, диверсификации видов деятельности, обеспечения надежности поставок. Государство является собственником контрольного пакета акций ОАО "Газпрома" — 50,002% Группа "Газпром" ...

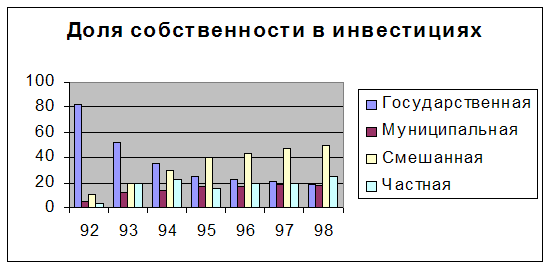

... характеристик населения до политико-экономического менталитета местных властей. В связи с тем, что наш регион является одним из наиболее инвестиционно-привлекательных субъектов РФ, изучение инвестиционной деятельности Тюменской области необходимо не только на региональном уровне, но и на уровне Федерации в целом. Глава 2. Инвестиционная деятельность в Тюменской областиТюменская область уже ...

... предприятия занимаются инновационными разработками крайне неактивно, что не соответствует общему мировому опыту в этой области деятельности. Глава 2. Инвестиционная деятельность предприятия 2.1 Определение инвестиционной политики предприятия Система хозяйственных решений, определяющих объем, структуру и направления инвестиций как внутри хозяйствующего объекта (предприятия, фирмы, компании ...

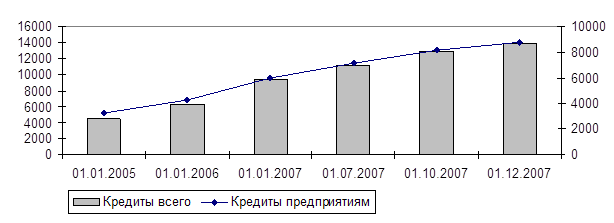

... условиях кредитования (т.е. увеличивают заемные средства предприятия - заемщика), а на условиях вложения собственных денежных средств в собственный капитал объекта инвестирования. Кроме того, в инвестиционной деятельности банка наблюдается увеличение вложений в векселя, так, если на 01.01.2007г. операций по учету векселей сторонних эмитентов было осуществлено на сумму 1038614 тыс руб, то к июлю ...

0 комментариев