Навигация

Оценка эффективности деятельности компании страхования жизни

2.3. Оценка эффективности деятельности компании страхования жизни

Анализируя эффективность деятельности компании АСК «Новый Днепр» необходимо прежде всего отметить, что данная страховая компания обладает значительными финансовыми и материальными ресурсами, основная часть которых мобилизована в виде основных фондов и других активов. Это обусловлено спецификой осуществляемой деятельности, поскольку именно страховые компании в соответствии с законодательством Украины в настоящее время обязаны формировать значительные по своим размерам фонды денежных средств в виде различного рода резервов для обеспечения своей платежеспособности в случае наступления страхового случая. При этом страховые компании должны быть устойчивы по отношению не только к собственно страховому риску, но и к другим видам рисков (инвестиционному, финансовому).

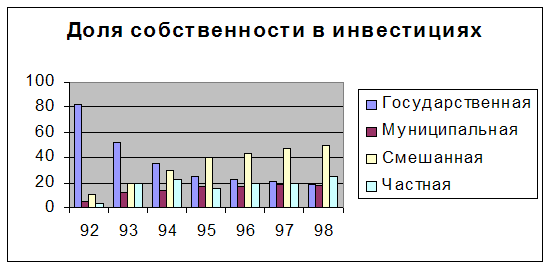

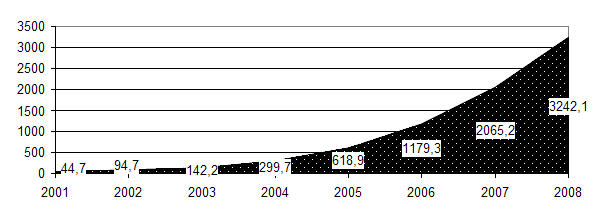

Ввиду этого, данная страховая компания в течение своей деятельности обеспечивает формирование страхового фонда не только за счет поступлений от страховых премий (страховых платежей), но и за счет прибыли. Этот процесс, с точки зрения инвестиций, можно рассматривать как «самоинвестирование», поскольку увеличение резервного фонда страховщика неизбежно скажется на его репутации как стабильной хозяйственной единицы, способной обеспечить выплаты по всем своим обязательствам перед страхователями даже в случае банкротства компании. Кроме того, в 1997 году в связи с изменениями законодательства Украины о страховании у компании возникла необходимость значительного увеличения уставного фонда (100.000 ЭКЮ), который на 1.01.98 года составил 250 тыс. грн., то есть вырос в 834 (!) раза по сравнению с 1996 годом и в 2,7 раза по сравнению с началом 1997 года (Таблица 2.17). Ввиду того, что данная компания является акционерным обществом, такое резкое увеличение уставного фонда повлекло дополнительные расходы на эмиссию акций, что неизбежно отразилось на снижении балансовой прибыли в 1997 и 1998 г.г. до 90,6 тыс.грн. и 33,1 тыс.грн. соответственно (рис.2.12). Снижение балансовой прибыли привело, в свою очередь, к снижению показателя доходности страховых платежей (Таблица 2.15).

Р

ис.2.12

Прибыль АСК

«Новый Днепр»

в 1996-1998г.г.

Исходя из данных Таблицы 2.15 можно сделать вывод о том, что в 1996 году доходность страховых платежей, полученных АСК «Новый Днепр» находилось на высоком уровне – 72,4%, то есть на каждую гривню средств, полученных в виде премий по заключенным договорам страхования, компании удалось получить 72,4 коп. балансовой прибыли. Однако в 1997 году произошло резкое снижение данного показателя на 66,9 тыс.грн. в абсолютном выражении и на 92,5% в относительном. В 1998 году темпы падения доходности страховых

Таблица 2.15 Динамика доходности страховых платежейАСК «Новый Днепр» в 1996-1998 г.г.

| Годы | Расчетные показатели | Доходность страховых платежей, % | |||||||

| Абсол. прирост | Темпы роста,% | Темпы прироста,% | |||||||

| Балансовая прибыль, тыс.грн. | Сумма страховых платежей, тыс.грн. | Цепной | базис ный | цепной | Базис Ный | Цепной | Базис Ный | ||

| 1996 год | 186,3 | 257,4 | 72,4 | - | - | - | - | - | - |

| 1997 год | 90,6 | 1660,7 | 5,5 | -66,9 | -66,9 | 7,5 | 7,5 | -92,5 | -92,5 |

| 1998 год | 33,1 | 504,3 | 6,6 | +1,1 | -65,8 | 120 | 9,1 | +20,0 | -90,9 |

платежей несколько замедлились и составили 65,8 тыс.грн. в абсолютном выражении и 90,9% относительно 1996 года. Указанная тенденция отображена на графике (рис.2.13). Вместе с тем в 1998 году наблюдается незначительный рост 1,1 тыс.грн. в абсолютном выражении и 20% в относительном) относительно аналогичного показателя 1997 года.

Особый интерес в свете анализа эффективности инвестиционной деятельности АСК «Новый Днепр» на микроэкономическом уровне представляют показатели платежеспособности и финансовой стабильности страховщика. Именно они определяют инвестиционную привлекательность страховщика на макро- и микроуровнях.

Показатели финансово-экономического состояния АСК “Новый Днепр” можно рассчитать по данным баланса на 01.01.96, 01.01.97, 01.01.98 и 01.01.99 (Таблица 2.16, 2.17, 2.18).

Р

ис.2.13

Доходность

страховых

платежей АСК

«Новый Днепр»

в 1996-1998г.г.

Платежеспособность страховщика представляет собой способность покрытия его обязательств теми активами, которые представляют реальные ценности, а потому являются ликвидными и рассчитывается по формуле:

(РА II + РА III ) – ( РП II + РП III) (2.2)

где

РА II – итог второго раздела актива баланса

РА III – итог третьего раздела актива баланса

РП II – итог второго раздела пассива баланса

РП III – итог третьего раздела пассива баланса.

Исходя из данных Таблиц 2.16, 2.17, 2.18, платежеспособность АСК «Новый Днепр» составляет:

на 01.01.96 - (8,8+366,6) – 21,4=354 тыс.грн.;

на 01.01.97 - (9,1+1293,3) – 229,6=1072,8 тыс.грн.;

на 01.01.98 - (5,9+640,5) – 29,0=617,4 тыс.грн.

на 01.01.99 - (6,2+206,2) – 58,1=154,3 тыс.грн.

Таблица 2.16

Исходные данные для расчета показателей платежеспособности АСК «Новый Днепр в 1996-1998г.г.

| Раздел баланса | Дата отчетного периода | |||||||

| 01.01.96 | 01.01.97 | 01.01.98 | 01.01.99 | |||||

| Актив | Пассив | Актив | Пассив | Актив | Пассив | Актив | Пассив | |

| Раздел 1 | 109,9 | 463,8 | 202,7 | 1275,5 | 138,0 | 755,4 | 246,4 | 400,7 |

| Раздел 2 | 8,8 | - | 9,1 | - | 5,9 | - | 6,2 | - |

| Раздел 3 | 366,6 | 21,4 | 1293,3 | 229,6 | 640,5 | 29,0 | 206,2 | 58,1 |

| Баланс | 485,3 | 485,3 | 1505,1 | 1505,1 | 784,4 | 784,4 | 458,8 | 458,8 |

В соответствии с исчисленными данными состояние АСК “Новый Днепр” можно охарактеризовать как платежеспособное, так как текущие активы страховщика превышают его обязательства до конца года.

Платежеспособность страховой компании является далеко не единственным показателем, характеризующим эффективность ее деятельности в течение отчетного периода. Помимо показателя платежеспособности существует целый ряд коэффициентов ликвидности, оборачиваемости и т.д., которые позволяют охарактеризовать деятельность компании страхования жизни с различных сторон. Современные средства вычислительной техники и программное обеспечение позволяют несколько упростить процесс расчета указанных коэффициентов. Поэтому в настоящей работе для анализа эффективности деятельности АСК «Новый Днепр» в 1996-1998г.г. использована программа, позволяющая исчислить значения соответствующих коэффициентов с помощью электронных таблиц “Excel”.

Таблица 2.17

Данные об активах АСК “Новый Днепр” за 1996-1998г.г.

| тыс.грн. | ||||

| АКТИВ | Код | На | На | На |

| строки | 01.01.97 | 01.01.98 | 01.01.99 | |

| 1 | 2 | 3 | 4 | 5 |

| I. Основные средства и иные внеоборотные активы | ||||

| Основные средства: | ||||

| - остаточная стоимость | 010 | 202,7 | 138,0 | 116,4 |

| - износ * (02) | 011 | 27,0 | 42,5 | 47,7 |

| - первоначальная стоимость * (01) | 012 | 229,7 | 180,5 | 164,1 |

| Оборудование (07) | 035 | |||

| Долгосрочные финансовые вложения (58) | 040 | 130,0 | ||

| Имущество в аренде (11) | 050 | |||

| Иные внеоборотные активы | 060 | |||

| Всего по разделу I | 070 | 202,7 | 138,0 | 246,4 |

| II. Запасы и затраты | ||||

| Производственные запасы (05, 06, 08, 10) | 080 | 8,8 | 5,7 | 5,8 |

| Животные на выращивании и откорме (09) | 090 | |||

| Малоценные и быстроизнашивающиеся предметы: | ||||

| - остаточная стоимость | 100 | |||

| - износ * (13) | 101 | 2,2 | 3,7 | 5,4 |

| - первоначальная стоимость * (12) | 102 | 2,2 | 3,7 | 5,4 |

| Незавершенное производство (03, 20, 21, 23, 29, 30, 36, 43, 44) | 110 | |||

| Затраты будущих периодов (31) | 120 | 0,3 | 0,2 | 0,4 |

| Всего по разделу II | 150 | 9,1 | 5,9 | 6,2 |

| III. Денежные средства, расчеты и прочие активы | ||||

| Расчеты с дебиторами: | ||||

| - за товары, работы и услуги, срок опл.кот.не наступил (62, 76) | 170 | 346,0 | 102,5 | |

| - за товары, работы и услуги, не оплаченные в срок (62, 76) | 180 | 4,1 | 17,2 | |

| - с бюджетом (68) | 200 | 8,3 | ||

| - с персоналом по прочим операциям (73) | 210 | 20,0 | 67,9 | 48,4 |

| - с другими дебиторами (63, 70, 71, 72, 73, 76, 84) | 240 | 0,3 | 0,8 | 0,5 |

| Краткосрочные финансовые вложения (58) | 250 | 700,0 | 15,6 | |

| Денежные средства: | ||||

| - касса (50) | 260 | |||

| - расчетный счет (51) | 270 | 3,1 | 8,2 | 0,6 |

| - валютный счет (52) | 280 | |||

| - другие денежные средства (54, 55, 56) | 290 | 450,3 | 0,3 | |

| Иные оборотные активы | 310 | 119,6 | 205,2 | 21,1 |

| Всего по разделу III | 320 | 1 293,3 | 640,5 | 206,2 |

| Баланс (сумма строк 070, 150, 320) | 330 | 1 505,1 | 784,4 | 458,8 |

На первом этапе необходимо осуществить ввод данных в наиболее приемлемой для осуществления последующего расчета форме – то есть в виде таблиц “Excel”. (Таблицы 2.17, 2.18). На основании данных Таблиц 2.17-2.19 программой рассчитываются показатели так называемых агрегированных форм (бухгалтерского баланса и отчета о финансовых результатах), а также средние показатели, которые выступают в качестве промежуточных данных.

Таблица 2.18

Данные о пассивах АСК «Новый Днепр» в 1996-1998г.г.

| ПАССИВ | Код | На | На | На |

| строки | 01.01.97 | 01.01.98 | 01.01.99 | |

| 1 | 2 | 3 | 4 | 5 |

| I. Источники собственных и приравненных к ним средств | ||||

| Уставный фонд (капитал) (85) | 400 | 92,0 | 250,0 | 250,0 |

| Дополнительный капитал (88) | 405 | 9,6 | ||

| Резервный фонд (88) | 410 | 5,7 | 9,9 | 11,3 |

| Специальные фонды и целевое финансирование (87, 88, 96) | 430 | 63,3 | 93,9 | 62,2 |

| Резервы будущих выплат и платежей (89) | 460 | 1 114,5 | 401,6 | 67,6 |

| Прибыль: | ||||

| - нераспределенная отчетного года (80) | 480 | |||

| - использованная в отчетном году * (81) | 481 | 186,3 | 90,6 | 33,1 |

| - отчетного года * (80) | 482 | 186,3 | 90,6 | 33,1 |

| Всего по разделу I | 495 | 1 275,5 | 755,4 | 400,7 |

| II. Долгосрочные пассивы | ||||

| Кредиты банков (92) | 500 | |||

| Заемные средства (95) | 510 | |||

| Иные долгосрочные пассивы | 520 | |||

| Всего по разделу II | 530 | 0,0 | 0,0 | 0,0 |

| III. Расчеты и иные краткосрочные пассивы | ||||

| Кредиты банков (90) | 600 | |||

| Заемные средства (95) | 610 | 15,8 | ||

| Расчеты с кредиторами: | ||||

| - за товары, работы и услуги, срок опл.кот. не наст. (60, 76) | 630 | 2,8 | 30,1 | |

| - за товары, работы и услуги, не оплаченные в срок (60, 76) | 640 | 9,6 | 2,1 | |

| - с бюджетом (68) | 670 | 47,4 | 5,0 | 2,7 |

| - по внебюджетным платежам (65) | 680 | 4,0 | 0,3 | 1,3 |

| - по страхованию (69) | 690 | 2,8 | 2,3 | |

| - по оплате труда (70) | 700 | 7,9 | 9,1 | |

| - с дочерними предприятиями (78) | 710 | |||

| - с участниками (75) | 715 | 158,0 | ||

| - с другими кредиторами (71, 76) | 720 | 4,4 | 0,6 | |

| Иные краткосрочные пассивы | 740 | 10,5 | ||

| Всего по разделу III | 750 | 229,6 | 29,0 | 58,1 |

| Баланс (сумма строк 495, 530, 750) | 760 | 1 505,1 | 784,4 | 458,8 |

Таблица 2.19

Данные о финансовых результатах деятельности АСК “Новый Днепр” в 1996-1998г.г.

| тыс.грн. | ||||

| Наименование показателя | Код | На | На | На |

| строки | 01.01.97 | 01.01.98 | 01.01.99 | |

| 1 | 2 | 3 | 4 | 5 |

| 1. Финансовые результаты | ||||

| Выручка от реализации продукции | 10 | 257,4 | 1 660,7 | 504,3 |

| Затраты на пр-во реализованной продукции | 40 | 78,1 | 1 708,5 | 479,3 |

| Коммерческие затраты | 45 | |||

| Результат от реализации | 50 | 179,3 | -47,8 | 25,0 |

| Прочие операционные доходы и расходы | 60 | 11,9 | 6,5 | |

| Доходы от владения корпоративными правами | 70 | |||

| Проценты к получению | 80 | 127,5 | 2,4 | |

| Прочие внереализационные доходы | 85 | 7,0 | -1,0 | -0,8 |

| Балансовая прибыль (убыток) | 100 | 186,3 | 90,6 | 33,1 |

| 2. Использование прибыли | ||||

| Платежи в бюджет | 200 | 55,9 | 7,2 | 5,1 |

| Отчисления в резервный фонд | 210 | 57,0 | 4,2 | 1,4 |

| Использовано на: | ||||

| - увеличение уставного фонда | 215 | |||

| - производственное развитие | 220 | 27,8 | 28,1 | 24,3 |

| - социальное развитие | 230 | 2,5 | 35,1 | |

| - поощрения | 240 | 0,3 | 16,0 | 2,3 |

| - дивиденды | 245 | 26,7 | ||

| - изъятие выручки | 250 | |||

| - пополнение оборотных средств | 255 | |||

| - прочие цели | 260 | 16,1 |

Заключительным этапом работы программы является расчет коэффициентов, характеризующих финансовое состояние компании. Результаты этих расчетов представлены в таблице (Таблица 2.20).

Данные Таблицы 20 позволяют сделать следующие выводы относительно деятельности компании «Новый Днепр» в 1996-1998г.г. В 1998 году компании удалось сформировать значительно больший по своим размерам средний рабочий капитал – 151,25 тыс.грн. Это позволило компании обеспечить рентабельность активов и продаж на уровне 4% и 5% соответственно, в то время как в 1997 году эти показатели были отрицательными ввиду того, что значение операционной прибыли в этот период также было отрицательным.

Таблица 2.20

Показатели финансового состояния АСК «Новый Днепр» в 1996-1999г.г.

| Наименование показателей | Код | На | На | На |

| строки | 01.01.97 | 01.01.98 | 01.01.99 | |

| 1 | 2 | 3 | 4 | 5 |

| ОБЩИЕ | ||||

| Чистые активы | ЧА | 176,80 | 353,80 | 333,10 |

| Собственный оборотный капитал | СОК | 1 302,40 | 646,40 | 212,40 |

| Рабочий капитал | РК | -25,90 | 215,80 | 86,70 |

| Средние чистые активы | СЧА | 265,30 | 343,45 | |

| Средний рабочий капитал | СРК | 94,95 | 151,25 | |

| РЕНТАБЕЛЬНОСТИ | ||||

| Рентабельность активов | РА | -4% | 4% | |

| Рентабельность чистых активов | РЧА | -18% | 7% | |

| Чистая рентабельность собственного капитала | ЧРСК | -17% | 7% | |

| Рентабельность продаж | РП | -3% | 5% | |

| ОБОРАЧИВАЕМОСТИ (в разах) | ||||

| Активов | ОА | 1,45 | 0,81 | |

| Чистых активов | ОЧА | 6,26 | 1,47 | |

| Основных средств | ООС | 9,75 | 3,96 | |

| Дебиторской задолженности | ОДЗ | 4,30 | 1,23 | |

| Запасов | ОЗ | 235,66 | 83,36 | |

| Незавершенного производства | ОНП | |||

| Кредиторской задолженности | ОКЗ | 1,94 | 1,72 | |

| ОБОРАЧИВАЕМОСТИ (в днях) | ||||

| Активов | ОА | 248 | 444 | |

| Чистых активов | ОЧА | 58 | 245 | |

| Основных средств | ООС | 37 | 91 | |

| Дебиторской задолженности | ОДЗ | 84 | 294 | |

| Запасов | ОЗ | 2 | 4 | |

| Сырья и материалов | ОСМ | 2 | 4 | |

| Кредиторской задолженности | ОКЗ | 185 | 209 | |

| ЛИКВИДНОСТИ | ||||

| Коэффициент абсолютной ликвидности | АЛ | 0,86 | 0,02 | 0,13 |

| Коэффициент срочной ликвидности | СЛ | 0,96 | 1,49 | 1,64 |

| Коэффициент общей ликвидности | ОЛ | 0,97 | 1,50 | 1,69 |

| ФИНАНСОВОЙ УСТОЙЧИВОСТИ | ||||

| Коэффициент финансирования (собств./заемн.) | Кфин | 0,12 | 0,82 | 2,65 |

| Коэффициент автономии (собств./валюта) | Кавт | 0,11 | 0,45 | 0,73 |

| Коэфф. Маневренности (собств.обор.капит./собств.капит.) | КМ | 8,09 | 1,83 | 0,64 |

Что касается показателей оборачиваемости, то все они снизились по состоянию на 01.01.99 года по сравнению с показателями на 01.01.98 года. Максимальное значение наблюдается по показателю оборачиваемости запасов. Даже после снижения в 1998 году его значение составило 83,4 раза. Изменение показателя оборачиваемости, выраженного в днях, происходило в противоположном направлении, то есть количественное его выражение выросло в 1998 году по сравнению с 1997 годом. Так, например, показатели оборачиваемости кредиторской и дебиторской задолженности составили по состоянию на 01.01.99 года 209 и 294 дня по сравнению со 185 и 84 днями по состоянию на 01.01.98 года соответственно. Это свидетельствует о том, что в 1998 году произошло замедление оборачиваемости активов, запасов, дебиторской и кредиторской задолженностей, а также основных средств. Причем оборачиваемость последних в 1998 году упала более чем в 4 раза (245:58).

Для страховой компании большое значение имеет обеспечение возможности выплаты по всем своим обязательствам на любой данный момент времени. Поэтому особенно важными становятся показатели ликвидности, характеризующие способность страховщика использовать свои активы в качестве непосредственных средств платежа или подготовить их к быстрому превращению в денежную форму без потери их текущей стоимости. Исчисленные данные говорят о том, что по состоянию на 01.01.99 года все коэффициенты ликвидности увеличились относительно 01.01.98 года. Однако по показателю абсолютной ликвидности в 1998 году произошло снижение на 0,73 (0,13-0,86) по сравнению с аналогичным показателем на 01.01.97 года. Оптимальное значение этого показателя находится в пределах 0,2-0,3, значит АСК «Новый Днепр» по состоянию на 01.01.98 года обладает недостаточным объемом денежных средств для обеспечения выплат по своим краткосрочным обязательствам. С другой стороны, в соответствии с исчисленными коэффициентами общей ликвидности по состоянию на 01.01.97 года на 1 грн. краткосрочных обязательств приходилось 97 коп. оборотных активов, по состоянию на 01.01.98 – 1,5 грн. и на 01.01.99 – 1,69 грн., следовательно наблюдается тенденция увеличения оборотных средств. (рис.2.14). Существенное различие значений коэффициентов абсолютной и общей ликвидности свидетельствует о том, что значительная часть оборотных активов АСК «Новый Днепр» аккумулирована в виде дебиторской задолженности.

Р

ис.2.14

Коэффициенты

ликвидности

АСК «Новый

Днепр» в 1996-1998 г.г.

Что касается финансовой устойчивости АСК «Новый Днепр», то она характеризуется коэффициентами финансирования, автономии и маневренности. Эти коэффициенты в течение 1996-1998г.г. характеризовались разнонаправленными изменениями. Так, например, коэффициент финансирования, характеризующий соотношение собственных и заемных средств, увеличился с 0,12 по состоянию на 01.0.97 до 0,82 на 01.01 года и 2,65 на 01.01.99. Это означает, что по состоянию на 01.01.1999 года на 1 гривню заемных средств приходилось 2,65 грн. собственных или на каждые 2,65 грн. собственных средств было привлечено 1 грн. заемных. Коэффициент автономии так же, как и коэффициент финансирования в 1996-1998 г.г. имел положительную тенденцию к росту (рис.2.15) и на начало 1999 года составил 0,73, что свидетельствует о том, что на каждую гривню активов страховщика приходится 0,73 грн. собственных средств, следовательно активы компании на 73% обеспечены собственными средствами. Противоположная тенденция наблюдается по коэффициенту маневренности, характеризующему соотношение собственного оборотного капитала и собственного капитала в целом. Если на начало 1997 года он составлял 8,09, то на 01.01.98 он снизился до 1,83, а на 01.01.99 – до 0,64. Вышеуказанные тенденции в изменении показателей финансовой устойчивости изображены на графике (рис. 2.15)

Р

ис.2.15

Коэффициенты

финансовой

устойчивости

АСК «Новый

Днепр» в 1996-1998г.г.

Таким образом, исходя из вышеуказанных расчетов показателей деятельности страховщика, можно сделать вывод, что финансовое положение АО «Новый Днепр» по данным баланса и отчета о финансовых результатах можно охарактеризовать как платежеспособное, ликвидное, финансово устойчивое. Следовательно, в 1998 году, несмотря на финансовые трудности, страховщику удалось обеспечить свою платежеспособность, ликвидность и финансовую устойчивость. В условиях нестабильного законодательства Украины о страховании и всеобъемлющего экономического кризиса такие результаты деятельности страховщика можно рассматривать как положительные. Проведенный в ходе научно-исследовательской работы анализ свидетельствует о том, что достижения таких результатов страховщику удалось обеспечить за счет осуществления продуманной инвестиционной политики и рационального выбора приоритетных направлений ее осуществления в рамках компании.

Ориентация страховщика в осуществлении инвестиционной деятельности внутри компании на интеллектуальные инвестиции и инвестиции в развитие производства, которая привела к повышению профессионально-квалификационного уровня персонала, совершенствованию информационного обеспечения и, как следствие, - к улучшению скорости и качества обслуживания клиентов-страхователей, - все это позволило увеличить поступления в виде страховых платежей, за счет чего удалось покрыть непредвиденные расходы, возникшие в связи с существенными изменениями законодательства Украины о страховании.

Похожие работы

... , выполнении с высокой степенью надежности долгосрочных контрактов по экспорту газа. Стратегической целью является становление ОАО "Газпром" лидером среди глобальных энергетических компаний посредством освоения новых рынков, диверсификации видов деятельности, обеспечения надежности поставок. Государство является собственником контрольного пакета акций ОАО "Газпрома" — 50,002% Группа "Газпром" ...

... характеристик населения до политико-экономического менталитета местных властей. В связи с тем, что наш регион является одним из наиболее инвестиционно-привлекательных субъектов РФ, изучение инвестиционной деятельности Тюменской области необходимо не только на региональном уровне, но и на уровне Федерации в целом. Глава 2. Инвестиционная деятельность в Тюменской областиТюменская область уже ...

... предприятия занимаются инновационными разработками крайне неактивно, что не соответствует общему мировому опыту в этой области деятельности. Глава 2. Инвестиционная деятельность предприятия 2.1 Определение инвестиционной политики предприятия Система хозяйственных решений, определяющих объем, структуру и направления инвестиций как внутри хозяйствующего объекта (предприятия, фирмы, компании ...

... условиях кредитования (т.е. увеличивают заемные средства предприятия - заемщика), а на условиях вложения собственных денежных средств в собственный капитал объекта инвестирования. Кроме того, в инвестиционной деятельности банка наблюдается увеличение вложений в векселя, так, если на 01.01.2007г. операций по учету векселей сторонних эмитентов было осуществлено на сумму 1038614 тыс руб, то к июлю ...

0 комментариев