Навигация

Источники и виды финансирования бизнеса

Ирина Александровна Никонова, доктор экономических наук, профессор, заместитель председателя правления Межрегионального инвестиционного банка, преподаватель МАИ, соавтор четырех книг.

При принятии решения о реализации какой-либо инвестиционной задачи или проекта возникает вопрос, каким источником финансирования воспользоваться и как из множества источников выбрать наиболее предпочтительный. Вот краткая классификация этих методов.

При возникновении в компании какой-либо инвестиционной задачи или проекта после принятия решения о целесообразности их реализации возникают следующие вопросы: каким источником финансирования воспользоваться и как из множества альтернативных источников выбрать наиболее предпочтительный?

Классификацию видов финансирования можно задать по нескольким признакам:

1. В зависимости от срока, на который требуется финансирование (что не всегда совпадает со сроком реализации проекта или решения других производственных задач), различают:

Краткосрочное финансирование

— Срок: до 1 года. — Цели:

пополнение оборотных средств (оборотного капитала);

закупка сырья;

финансирование незавершенного производства, запасов готовой продукции;

выплата зарплаты и др.

Долгосрочное финансирование

— Срок: более года. — Цели:

обеспечение развития и роста компании;

внедрение новых технологий, новых продуктов, оборудования;

развитие дистрибьюторами сети;

развитие систем управления и др.

2. В зависимости от природы источников (инструментов) различают внутренние и внешние источники (инструменты) финансирования, классификация которых в сочетании со сроком, на который требуется финансирование, выглядит следующим образом:

Краткосрочные

— внутренние:

реструктуризация дебиторской и кредиторской задолженности;

продажа активов;

собственные источники: прибыль, фонды;

амортизация;

снижение уровня запасов.

— внешние:

кредиты и займы;

выпуск векселей и других долговых инструментов;

дотации, субсидии, господдержка.

Долгосрочные

— внутренние:

сдача в аренду помещений, оборудования;

продажа активов;

продажа убыточных направлений бизнеса, неосновных производств;

реинвестирование прибыли, уменьшение дивидендных выплат.

— внешние:

кредиты и займы;

эмиссия акций и облигаций;

бартер;

факторинг, форфейтинг;

лизинг;

проектное финансирование;

концессионные соглашения;

госгарантии, налоговые льготы, гранты и др.

3. В соответствии со структурой пассивов и необходимостью возврата привлеченных средств различают:

Собственные средства

эмиссия акций;

прибыль;

фонды, добавочный капитал;

бюджетное финансирование;

гранты.

Заемные средства

эмиссия облигаций;

выпуск векселей;

кредиты и займы;

лизинг;

различные типы концессионных соглашений.

Процедуру выбора рациональных для компании источников финансирования (при решении конкретной проблемы или проекта) можно разбить на пять этапов:

1. Ответы па вопросы: для чего нужны средства, сколько, на какой срок, возможное обеспечение и т. д. 2. Формирование перечня потенциальных источников финансирования. 3. Ранжирование источников финансирования по показателю стоимости (обслуживания) каждого источника в порядке возрастания стоимости. 4. Расчеты эффективности проекта (мероприятия) с учетом определенного источника финансирования или их сочетания, начиная с самых дешевых. 5. Выбор наиболее рационального сочетания источников не только по показателям эффективности проекта, но и с учетом критерия стоимости компании (бизнеса).

Формат публикации не позволяет нам рассмотреть здесь все источники и виды финансирования. Поэтому далее мы рассмотрим лишь два из них: лизинг (в качестве примера долгосрочного финансирования) и факторинг (как пример краткосрочного финансирования).

Лизинг как форма долгосрочного финансирования

Согласно базисному определению Европейской федерации национальных ассоциаций по лизингу оборудования (Eurolease): «Лизинг — это договор аренды завода, промышленных товаров, оборудования, недвижимости для последующего использования в производственных целях арендатором, в то время как эти товары покупаются арендодателем и именно он сохраняет за собой право собственности (в том числе на весь период действия лизингового договора)».

Объекты и субъекты лизинговой сделки. Объектом лизинга (лизингового договора) ныне чаще всего выступает капитальная продукция: машины, оборудование, транспортные средства и другие инвестиционные товары. Их можно ранжировать по следующим базисным труппам:

оборудование промышленного назначения;

транспортное оборудование;

электронно-вычислительные, упаковочные и сортировочные машины, конторское оборудование разного типа, оргтехника и т.д.

средства телевизионной и дистанционной связи;

лицензии, ноу-хау, компьютерные программы и т.д.

В международной практике в лизинговой сделке обычно принимают непосредственное участие три субъекта. Первый субъект — это собственник имущества (лизингодатель), предоставляющий его в пользование (аренду) на условиях комплексного лизингового соглашения. В качестве лизингодателей могут выступать: дочернее предприятие (учреждение) коммерческого банка, в Уставе которого предусмотрен этот вид кредитно-ссудной деятельности; финансовая компания, создаваемая специально для реализации лизинговых операций, основной и фактически единственной функцией которой является реальная оплата арендуемого имущества, т.е. финансирование сделки; специализированная лизинговая компания, которая в дополнение к финансовому обеспечению сделки берет на себя комплекс услуг нефинансового характера, в частности содержание и ремонт имущества, замену изношенных частей, консультации по использованию промышленного оборудования и т.д.

Вторым субъектом лизинговой сделки является реальный пользователь арендованного имущества — лизингополучатель, в качестве которого может выступать юридическое лицо независимо от формы собственности.

Третий субъект лизинговой сделки — продавец имущества лизингодателю (поставщик). Это также может быть любое юридическое лицо: производитель имущества, снабженческо-сбытовая, торговая фирма и др.

В зависимости от конкретных экономических условий фактическое число участников лизинговой сделки может варьироваться.

В зависимости от состава участников (субъектов) сделки подразделяются на прямой и косвенный лизинг.

Прямой лизинг предполагает, что собственник имущества (поставщик) непосредственно сдает объект в лизинг (двусторонняя сделка). Лизинге участием двух сторон (хотя официальная статистика по этим операциям отсутствует), по оценкам экспертов, занимает относительно скромное положение в общем числе и совокупном объеме заключаемых лизинговых контрактов: не более 5—7%.

Косвенный лизинг представляет собой передачу имущества только через посредника. Это может быть схема классической трехсторонней сделки (поставщик — лизингодатель — лизингополучатель) либо— при крупных сделках— многосторонняя схема с большим числом участников. Лизинг с участием множества сторон (более трех) распространен как форма финансирования сложных крупномасштабных объектов.

По типу имущества различается:

лизинг движимого имущества (в частности, машино-технический лизинг);

лизинг недвижимости.

По степени окупаемости имущества выделяют:

лизинг с полной окупаемостью, при котором в течение срока действия одного первоначально заключенного договора реализуется полная выплата лизингодателю покупной стоимости арендуемого имущества;

лизинг с неполной окупаемостью, когда в течение срока действия одного первичного договора окупается только часть стоимости арендуемого имущества.

В зависимости от условий амортизации различают:

лизинг с полной амортизацией и соответственно с полной выплатой покупной стоимости объекта лизинга;

лизинг с неполной амортизацией и соответственно с частичной (долевой) выплатой стоимости.

В соответствии с двумя установленными выше признаками классификации идентифицируют финансовый и оперативный лизинг.

Оперативный лизинг (operating leasing) распространяется на арендные отношения, при которых совокупные расходы лизингодателя, связанные с приобретением и содержанием сдаваемого в аренду оборудования, не могут быть покрыты арендными платежами в течение срока лишь одного лизингового контракта, а покрываются на основе многократных арендных договоров. Для оперативного (эксплуатационного) лизинга характерны следующие признаки:

Похожие работы

... , может составить себе более точное представление о справедливой рыночной стоимости акций. Кроме того, брокер получает комиссионное вознаграждение от сделок с акциями предприятия. 2. Источники и виды финансирования В реальной деятельности необходимо понимать, что Ваш проект - один из многих. Как в России, так и в любой части мира источников финансовых средств не хватает, и поэтому такие ...

... , согласного портиться за покупателя, так как слишком часто должники оказываются несостоятельными. Необходимо учесть также инфляционные процессы, происходящие в стране. Как и любой другой вид предпринимательской деятельности, финансовое предпринимательство облагается налогами, и предприниматель обязан отчислять определенную долю прибыли (дохода) в государственный и местный бюджеты в виде денежных ...

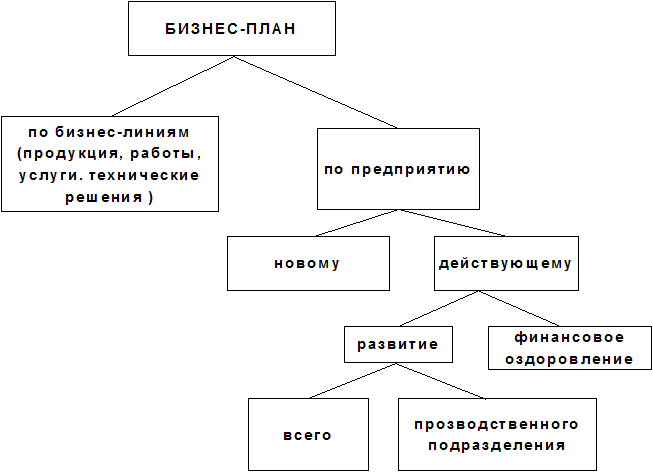

... по форме, содержанию, структуре и т.д. Классификация бизнес-планов по объектам бизнеса представлена на рис.1. Рис 1. Бизнес-планы согласно приведенной типологии разрабатывается в различных модификациях в зависимости от назначения: по бизнес линиям (продукция, работы, услуги, технические решения), по предприятию в целом (новому или действующему). Бизнес-планы ориентированы, прежде всего, ...

... следующие задачи: ¾ раскрыть экономическое содержание форм и методов организации финансирования инвестиций в корпоративном секторе экономики; определить роль облигационного механизма финансирования инвестиций на микро- и макроуровне; ¾ исследовать процессы привлечения инвестиций в российскую экономику, провести сравнительный анализ основных инструментов финансирования инвестиций ...

0 комментариев