Навигация

÷ 100 - налоговая ставка

15 ÷ 100 - налоговая ставка.

Уплата единого налога производится налогоплательщиком по итогам налогового периода не позднее 25-го числа первого месяца следующего налогового периода.

Сумма единого налога, исчисленная за налоговый период, уменьшается налогоплательщиками на сумму страховых взносов на обязательное пенсионное страхование, осуществляемое в соответствии с законодательством Российской Федерации, уплаченных за этот же период времени при выплате налогоплательщиками вознаграждений своим работникам, занятым в тех сферах деятельности налогоплательщика, по которым уплачивается единый налог, а также на сумму страховых взносов в виде фиксированных платежей, уплаченных индивидуальными предпринимателями за свое страхование, и на сумму выплаченных пособий по временной нетрудоспособности. При этом сумма единого налога не может быть уменьшена более чем на 50 процентов по страховым взносам на обязательное пенсионное страхование.

Суммы единого налога зачисляются на счета органов федерального казначейства для их последующего распределения в бюджеты всех уровней и бюджеты государственных внебюджетных фондов в соответствии с бюджетным законодательством Российской Федерации.

Глава II. Сравнительная оценка налоговых режимов, применяемых в сфере услуг

2.1 Краткая характеристика ООО «Клэр»

Предприятие “Клэр” представляет собой общество с ограниченной ответственностью и ведет свою деятельность на основе Гражданского кодекса РФ и одобренного Советом Федерации. Общество является юридическим лицом и действует на основе Устава, имеет собственное имущество, самостоятельный баланс и расчетный счет. Предприятие зарегистрировано администрацией Ленинского района г. Калуги. Номер регистрационного удостоверения – 1389.

ООО “ Клэр” создано частным индивидуальным предприятием на основе частной собственности. Размер уставного капитала – 25 000 рублей.

Руководство деятельности предприятия ведет директор Попов И.П. , 1947 г. рождения, окончил в 1972 году. Он самостоятельно решает вопросы деятельности предприятия, действует от его имени, имеет право первой подписи, распоряжается имуществом предприятия, осуществляет прием и увольнение работников.

Бухгалтер- Беляева О.И. - ведет деятельность по составлению документальных отчетов предприятия, имеет право второй подписи.

Основной вид предполагаемой деятельности – оказание парикмахерских, маникюрных услуг населению.

2.2Сравнительная оценка налоговых режимов

Оценку эффективности налоговых режимов выполним по следующему алгоритму:

На основе единых исходных данных по объему продаж и определенным операционным расходам.

По всей совокупности налогов, установленных для того или иного налогового режима, в соответствии с действующими правилами определения финансового результата.

Финансовый результат (чистая прибыль, чистый доход), остающийся в распоряжении хозяйствующего субъекта, с одной стороны, и совокупность налогов и сборов, подлежащих уплате в бюджет и внебюджетные фонды, с другой стороны,- показатели, которые используются в дальнейшем для оценки налогового потенциала систем налогообложения.

Налоговый потенциал оценим с помощью приведенных выше показателей эффективности налогового менеджмента. Сопоставление их по всем системам налогообложения позволяет выбрать приоритетный, при прочих разных условиях, режим.

Система налогообложения вмененного дохода, основанная не столько на распределении объема продаж, сколько на определении потенциального возможного дохода в зависимости от вида деятельности, площадей и других натуральных величин, участвует в сравнительном анализе с большой долей условности.

Рассмотрим формирование финансового результата на условных цифрах при различных налоговых режимах, начав с обычного налогового режима (табл. 2.2). В качестве исходных данных используем:

- доходы от реализации парикмахерских услуг – 2360000руб.

- фонд оплаты труда – 500000руб.

- материальные и приравненные к ним расходы в виде расчетов с поставщиками – 1180000руб., включая НДС, в том числе реклама (с НДС) 177000руб.,

- налог на имущество – 20000руб.

Таблица 2.2.

Расчет финансового результата при обычном налоговом режиме

| № п/п | Наименование Показателя | Расчет Финансового показателя | Алгоритм расчета показателей | Налоговые Издержки |

| 1 | Доходы | 2360000 | По условию | |

| 2 | НДС начисленный | 360000 | с.1*18/118 | 360000 |

| 3 | Выручка от реализации | 2000000 | с.1-с.2 | |

| 4 | Расходы по реализации: | 1705500 | с.4.1+с.4.2+ +с.4.3+с.4.4+ +с.4.5 | |

| 4.1 | ФОТ | 500000 | По условию | |

| 4.2 | Единый соц. налог (ЕСН) | 178000 | 26% ФОТ | 178000 |

| 4.3 | Материальные и приравненные к ним расходы | 1000000 | По условию | - 180000 |

| 4.4 | Налог на имущество | 20000 | По условию | 20000 |

| 4.5 | Налог на рекламу | 7500 | 5% от 150000 | 7500 |

| 5 | Прибыль от реализации | 294500 | с.3-с.4 |

| 6 | Сальдо прочих Операционных и Внереализацион- ных Доходов и расходов | - | - | |

| 7 | Прибыль до налогообложения | 294500 | с.5+/-с.6 | |

| 8 | Налог на прибыль | 70680 | 24% от с.7 | 70680 |

| 9 | Чистая прибыль | 223820 | с.7-с.8 | |

| Всего налогов и сборов | 456180 | |||

Как видно из расчета, для обычного налогового режима финансовый результат, остающийся в распоряжении хозяйствующего субъекта, составляет менее 10% от полученных доходов, а налоговые издержки превышают чистую прибыль в 2 раза. Как было показано ранее, в системе налогообложения индивидуальных предпринимателей, зарегистрированных без образования юридического лица, финансовый результат представлен в виде предпринимательского дохода, а основной акцент в налогообложении делается на подоходный налог с физических лиц. Причем законодательством предусмотрен различный режим налогообложения для фонда оплаты труда наемных работников и налогообложения личного дохода предпринимателя. Обеспечение сопоставимости оценки данной системы налогообложения с предыдущими расчетами обуславливает необходимость включения в них расходов на оплату труда наемных работников. Рассчитаем финансовый результат для этого налогового режима (табл. 2.3).

Табл. 2.3.

Расчет финансового результата для режима налогообложения индивидуальных предпринимателей

| № п/п | Наименование показателя | Расчет Финансового результата | Алгоритм Расчета показателя | Налоговые Издержки |

| 1 | Доходы | 2360000 | По условию | |

| 2 | НДС начисленный | 360000 | с.1*18/118 | 360000 |

| 3 | Вычитаемые расходы | 1685500 | с.3.1+с.3.2+ +3.3+с.3.4 | |

| 3.1 | ФОТ наемных работников | 500000 | По условию | |

| 3.2 | Социальный Налог от ФОТ Наемных работников | 178000 | 35,6% ФОТ | 178000 |

| 3.3 | Материальные и Приравненные к ним расходы | 1000000 | По условию | - 180000 |

| 3.4 | Налог на рекламу | 7500 | 5%от 150000 | 7500 |

| 4 | Совокупный облагаемый налог | 314500 | с.1-с.2-с.3 | |

| 5 | Подоходный налог | 40885 | 13% от с.4 | 40885 |

| 6 | Социальный налог От совокупного дохода предпринимателя | 41514 | 13,2% от с.4 | 41514 |

| 7 | Чистый доход | 232101 | с.4-с.5-с.6 | |

| Всего налогов и сборов | 447899 | |||

Заметим, что улучшить финансовый результат и минимизировать совокупные налоговые издержки не удается, если использовать теневой вариант оплаты труда наемных работников, что часто практикуется индивидуальными предпринимателями. Результаты расчета приведены в таблице 2.4.

Табл. 2.4.

Расчеты финансового результата для режима налогообложения индивидуальных предпринимателей (без использования наемного труда)

| № п/п | Наименование показателя | Расчет финансового Результата | Алгоритм Расчета показателя | Налоговые Издержки |

| 1 | Доходы | 2360000 | По условию | |

| 2 | НДС начисленный | 360000 | С.1*18/118 | 360000 |

| 3 | Вычитаемые расходы | 1007500 | С.3.1+с.3.2 | |

| 3.1 | Материальные И приравненные К ним расходы | 1000000 | По условию | -180000 |

| 3.2 | Налог на рекламу | 7500 | 5% от 150000 | 7500 |

| 4 | Совокупный Облагаемый доход | 992500 | с.1-с.2-с.3 | |

| 5 | Подоходный налог | 129025 | 13% от с.4 | 129025 |

| 6 | Социальный налог | 131366 | 13,2% от с.4 | 131366 |

| 7 | Чистый Совокупный доход | 732109 | с.4-с.5-с.6 | |

| Всего налогов и сборов | (-500000) | 447891 |

При упрощенном налоговом режиме финансовый результат формируется в виде чистого дохода, а основным налогом, как было показано ранее, является единый налог. Причем действующим порядком предусмотрено взимание единого налога от валовой выручки и от совокупного дохода. Следовательно, для определения стартовой эффективности этого налогового режима необходимо выполнить расчёты для обоих вариантов.

Рассчитываем чистый доход и совокупность налогов и сборов при упрощенном налоговом режиме по приведенном выше исходным данным для варианта налогообложения дохода (табл.2.5), а также для варианта налогообложения дохода за вычетом расходов (табл.2.6).

Таблица 2.5.

Расчет финансового результата для упрощенного налогового режима (разновидность – налогообложение дохода)

| № п/п | Наименование показателя | Расчет финансового показателя | Алгоритм Расчета показателей | Налоговые издержки |

| 1 | Доходы | 2360000 | По условию | |

| 2 | Единый налог | 141600 | 6% от с.1 | 71600 |

| 3 | Расходы: | 1750000 | с. 3.1 + с.3.2 + с3.3 | |

| 3.1 | ФОТ | 500000 | По условию | |

| 3.2 | Взносы на Обязательное Пенсионное страхование | 70000 | 14% ФОТ | 70000 |

| 3.3 | Материальные И приравненные к ним расходы | 1180000 | По условию | |

| 4 | Чистый доход | 538400 | с.1 – с.2скорр. - с.3 | |

| Всего налогов и сборов | 141600 | |||

Таблица 2.6.

Расчет финансового результата для упрощенного налогового режима

(разновидность- налогообложение дохода за вычетом расходов)

| № п/п | Наименование показателя | Расчет финансового результата | Алгоритм Расчета Показателей | Налоговые Издержки |

| 1 | Доходы | 2360000 | По условию | |

| 2 | Вычитаемые расходы | 1750000 | с.2.1+с.2.2+с.2.3 | |

| 2.1 | Фонд оплаты труда | 500000 | По условию | |

| 2.2 | Взносы на обяза- тельное страхование | 70000 | 14% ФОТ | 70000 |

| 2.3 | Материальные и Приравненные К ним расходы | 1180000 | По условию | |

| 3 | Доходы за вычетом Расходов | 610000 | с.1-с.2 | |

| 4 | Единый налог | 91500 | 15% от с.3 | 45750 |

| 5 | Чистый доход | 564250 | с.3-с.4скорр. | |

| Всего налогов и сборов | 115750 | |||

Из расчетов, приведенных в таблицах, можно сделать вывод, что из двух вариантов определения единого налога наименьший уровень совокупных налоговых издержек наблюдается при налогообложении доходов за вычетом расходов.

Система налогообложения вмененного дохода «вписывается» в сравнительную оценку систем налогообложения весьма условно в связи с тем, что в данном случае основу налогообложения составляет не столько фактический объем продаж, сколько потенциально возможный доход, определяемый через совокупность натуральных и стоимостных показателей и систему корректирующих коэффициентов. Теоретически налогооблагаемый оборот в данном случае должен включить в себя так называемую неформальную экономику, составляющую, по общепризнанным оценкам, не менее 40% от официальных оборотов. Абстрагируясь от теневых оборотов, обеспечивая тем самым способность выполняемых сравнительных оценок, рассчитаем финансовый результат и совокупный уровень налоговых издержек для системы налогообложения вмененного дохода (табл. 2.7).

Таблица 2.7.

Расчет финансового результата для системы налогообложения вмененного дохода

| № п/п | Наименование показателя | Расчет Финансового результата | Алгоритм Расчета показателей | Налоговые Издержки |

| 1 | Доходы | 2360000 | По условию | |

| 2 | Единый налог | 354000 | 15%от с.1 | 284000 |

| 3 | Вычитаемые расходы | 1750000 | с.3.1+с.3.2+с.3.3 | |

| 3.1 | ФОТ | 500000 | По условию | |

| 3.2 | Взносы на обязательное Пенсионное страхование | 70000 | 14% ФОТ | 70000 |

| 3.3 | Материальные и приравненные к ним расходы | 1180000 | По условию | |

| 4 | Чистый доход | 326000 | с.1-с.2скорр.-с.3 | |

| Всего налогов и сборов | 354000 | |||

Сведем результаты расчетов по всем системам налогообложения в единую таблицу (табл. 2.8).

Таблица 2.8.

Сводная таблица финансовых результатов и налоговых издержек

| Система налогообложения | Финансовый результат (чистая Прибыль, чистый доход) | Налоговые издержки |

| Обычный налоговый режим | 223820 | 456180 |

| Режим налогообложения ПБЮЛ | 232101 | 447899 |

| Упрощенная система (с единым налогом от дохода) | 538400 | 141600 |

| Упрощенная система (с единым налогом от дохода за вычетом расходов) | 564250 | 115750 |

| Система налогообложения вмененного дохода | 326000 | 354000 |

На основе приведенных данных можно определить стартовую эффективность налоговых режимов, применяемых в сфере услуг. Используем в этих целях основные показатели эффективности налогообложения – общий коэффициент эффективности налогообложения и налогоемкость.

Общий коэффициент эффективности налогообложения (Кобщ) характеризует соотношение чистой прибыли/чистого дохода (Пчист), остающегося в распоряжении организации, и совокупных налоговых издержек (Инал):

Кобщ=Пчист/åИнал.

При этом в налоговые издержки следует включать как косвенные налоги на доходы в размере сумм, так и налоги, относимые на затраты и финансовые результаты, включая чистую прибыль.

Налогоемкость (Кне) – показатель, характеризующий сумму налоговых платежей, преходящую на единицу реализованных товаров, работ и услуг:

Кне=åИнал/О.

В объем продаж, как результирующий показатель деятельности организации, следует включать выручку от реализации товаров, работ и услуг и полученные от покупателей суммы косвенных налогов – НДС.

Приведенные выше показатели всесторонне характеризуют эффективность налогового менеджмента. Однако в силу особенностей отечественной хозяйственной среды в экономической литературе практически отсутствуют рекомендуемые значения общего коэффициента эффективности налогообложения. Лишь в отношении показателя «налогоемкость» специалист по налоговому планированию А.Васильев приводит оценочную шкалу:

если значение показателя составляет не более 20%, то налоговое планирование может быть ограничено рамками четкого ведения бухгалтерского учета и внутреннего документооборота, использование прямых льгот и самообразованием главного бухгалтера;

в интервале 20-45% налоговое планирование должно стать частью общего финансового управления и контроля, для чего требуется привлечение специально подготовленного персонала или участие внешних налоговых консультантов (аудиторов);

в интервале 45-70% налоговое планирование должно стать важнейшим элементом стратегического планирования, необходимы обязательный налоговый анализ и экспертиза организационных, юридических и финансовых мероприятий и инноваций, вероятнее всего потребуется сотрудничество с профессиональными налоговыми консультантами, а также юристами, специализирующимися в области налогообложения и налогового права;

если показатель превышает 70%, вряд ли бизнес целесообразен в дальнейшем.

Рассчитаем общий коэффициент эффективности налогообложения и налогоемкость для различных налоговых режимов (табл. 2.9).

Таблица 2.9.

Сравнительная оценка налоговых режимов (в%)

| Система налогообложения | Общий коэффициент Эффективности Налогообложения | Налогоемкость продаж %. |

| Обычный налоговый режим | 0,49 | 19,3 |

| Режим налогообложения ПБЮЛ | 0,52 | 19,0 |

| Упрощенная система (с единым налогом от дохода) | 3,80 | 6,0 |

| Упрощенная система (с единым налогом от дохода за вычетом рас-в | 4,87 | 4,9 |

| Система налогообложения вмененного дохода | 0,92 | 15,0 |

Рассчитанные выше коэффициенты позволяют сделать выводы о стартовой эффективности основных налоговых режимов, действующих в малом предпринимательстве:

по соотношению финансового результата и совокупных налоговых обязательств (общий коэффициент эффективности налогообложения) приоритетным с позиции финансового и налогового менеджмента является упрощенный налоговый режим (вариант налогообложения доходов за вычетом расходов), где финансовый результат (чистый доход, остающийся в распоряжении организации/предпринимателя) почти в 5 раз превышает совокупные налоговые издержки;

по удельному весу совокупных налоговых обязательств в объеме продаж (налогоемкость) наиболее выгодным для налогоплательщика является также упрощенный налоговый режим (разновидность – налогообложение дохода за вычетом расходов), так как в этом случае совокупность предусмотренных налогов и сборов составляет менее 5% оборота;

обычный налоговый режим – самый распространенный в настоящее время в сфере услуг – является самым обременительным с позиции налогового менеджмента;

система налогообложения вмененного дохода является второй по приоритетности для налогоплательщика по основным показателям эффективности налогового менеджмента; однако в каждом конкретном случае на результат может оказать существенное влияние региональная составляющая, так как налог на вмененный доход является региональным и субъекты Федерации могут существенно повлиять на результат расчета вмененного дохода через корректирующие коэффициенты.

В целом следует отметить, что сложившаяся к настоящему времени в стране налоговая система является одной из наиболее либеральных в Европе и уровень налогообложения выдерживается в пределах «кривой Лаффера» - 34% налоговых изъятий, после которого возрастание уровня налогообложения ведет к снижению налоговых поступлений (см. табл. 2.9, показатель «налогоемкость»). Кроме того, в рамках существующих налоговых режимов совокупный уровень налоговых издержек может быть уменьшен в 4 раза. Это говорит о том, что выбор налогового режима следует рассматривать как одно из важнейших направлений финансовой политики.

Заключение

Налоговая система является одним из главных элементов рыночной экономики. Она выступает главным инструментом воздействия государства на развитие хозяйства, определения приоритетов экономического и социального развития. В связи с этим необходимо, чтобы налоговая система России была адаптирована к новым общественным отношениям, соответствовала мировому опыту.

Нестабильность наших налогов, постоянный пересмотр ставок, количества налогов, льгот и т.д., несомненно, играет отрицательную роль, особенно в период перехода российской экономики к рыночным отношениям, а также препятствует инвестициям как отечественным, так и иностранным. Нестабильность налоговой системы на сегодняшний день - главная проблема реформы налогообложения.

Жизнь показала несостоятельность сделанного упора на чисто фискальную функцию налоговой системы: обирая налогоплательщика, налоги душат его, сужая тем самым налогооблагаемую базу и уменьшая налоговую массу.

Анализ реформаторских преобразований в области налогов в основном показывает, что выдвигаемые предложения касаются отдельных элементов налоговой системы (прежде всего размеров ставок, предоставляемых льгот и привилегий; объектов обложения; усиления или замены одних налогов на другие).

На сегодняшний день существует огромный, причем теоретически обобщенный и осмысленный, опыт взимания и использования налогов в странах Запада. Но ориентация на их практику весьма затруднена, поскольку было бы совершенно неразумно не уделять первостепенное внимание специфике экономических, социальных и политических условий сегодняшней России, ищущей лучшие пути реформирования своего народного хозяйства.

В принципиальном плане основные направления государственной политики в области налоговой реформы определены в Указе Президента "Об основных направлениях налоговой реформы в Российской Федерации и мерах по укреплению налоговой и платежной дисциплины". В частности, к ним относятся следующие задачи:

• построение стабильной налоговой системы, обеспечивающей единство, непротиворечивость и неизменность в течение финансового года системы налогов и других обязательных платежей;

• сокращение общего числа налогов путем их укрупнения и отмены целевых налогов, не дающих значительных поступлений;

• облегчение налогового бремени производителей продукции (работ, услуг);

• сокращение льгот и исключений из общего режима налогообложения.

Эти задачи предполагают создание более выгодных условий для предпринимательской деятельности в России. Совершенствование налогообложения неразрывно связано с созданием прочных экономических отношений. От того, как скоро это будет создано, зависит формирование устойчивых предпосылок для постепенного превращения системы налогообложения в фактор экономического роста.

Конечно, наше налоговое законодательство оставляет желать много лучшего, но тем не менее его необходимо досконально знать, особенно в части налогообложения, т.к. это касается каждого гражданина, ибо всем известно, что “незнание законов не освобождает от ответственности”. Так лучше знать и платить меньше и правильно, а для этого нужно просто знать законы страны, в которой живешь, какими бы странными и несправедливыми они порой не казались.

Вопрос о налогообложении малого бизнеса приобрел особую актуальность в переходной экономике России. Наличие малоэффективных производств, снижение занятости, социальные и, как следствие, политические проблемы делают жизненно необходимым создание условий для деятельности в независимых от государства и крупного капитала сферах самостоятельной и инициативной, но не имеющей стартового капитала, части населения страны. Благодаря изменениям в УСН, введенным в действие 01.01.2003 г. эта система стала более удобной и привлекательной. Она позволила снизить расходы субъектам малого предпринимательства и упорядочить ведение отчетности. Конечно, она не стала идеальной, еще не все проблемы и вопросы разрешены. Но сделан большой шаг по направлению к совершенствованию УСН.

Я думаю, возможность использования особого режима налогообложения для малого бизнеса следует рассматривать как льготу. Она не должна быть использована крупными предприятиями, дабы малые предприятия смогли конкурировать с крупными, тем самым препятствуя монополизации нашего рынка.

Список литературы

Гражданский кодекс Российской Федерации. Части 1 и 2. – М., 2002г. –198с.

Налоговый Кодекс РФ. Части 1 и 2. – М, Проспект, 2003 г.- 431 с.;

Глава 26.2 "Упрощенная система налогообложения" НК РФ;

Закон РФ от 27.12.91 № 2118-1 "Об основах налоговой системы в Российской Федерации" (в ред. от 31.12.2001);

Федеральный закон от 15.12.2001 № 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации" (в ред. от 29.05.2002);

Малые предприятия. Субъекты малого предпринимательства. - М.: “Ось-89”, 1996;

Попов П.А. Сжато об упрощенном // Главная книга. 2003 г. № 11 С. 10-17

Хабарова Л.П. Упрощенная система налогообложения. - М., ООО "Бухгалтерский бюллетень БББ", 2003г. - 240с.;

Юткина Г.Ф.. Налоги и налогообложение: Учебник. — М.: ЮНИТИ, 2001;

Пансков В.Г. Налоги и налогообложение в Российской Федерации. Учебник для вузов. 2-е изд., перераб. и доп. – М.: Книжный мир, 2000. – 457с;

Рагимов С.Н. Налогообложение малого предпринимательства. М.: Книжная редакция «Финансы» - 2001 г.;

Сайт www.nalog.ru в Интернете.

Для подготовки данной работы были использованы материалы с сайта http://www.referat.ru/

Похожие работы

... предпринимателей; экономического роста, увеличения объемов производства и услуг; обеспечения справедливого распределения произведенного продукта и т.п. 3.2 Принципы и механизмы налогообложения предпринимательской деятельности в странах Запада Принципы налогообложения в странах Запада выработались на практике в течение длительного времени и нашло свое отражение в основных концепциях и ...

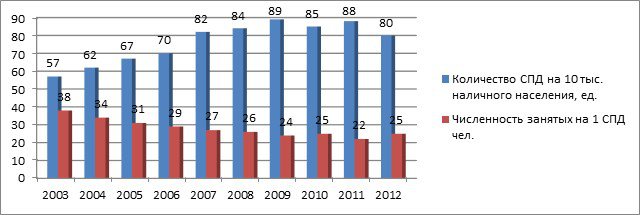

... и зарубежных ученных- экономистов; дано определение предпринимательство в составе с хозяйственным Кодексом Украины. РАЗДЕЛ 2. ИНФОРМАЦИОННО АНАЛИТИЧЕСКОЕ ОБЕСПЕЧЕНИЕ СТАТИСТИЧЕСКОГО ИЗУЧЕНИЕ ПРЕДПРИНИМАТЕЛЬСКОЙ ДЕЯТЕЛЬНОСТИ 2.1 Характеристика деятельности управления структурной статистики, статистики финансов и реестра статистических единиц Управление структурной статистики, статистики финансов ...

... выходных пособий и оплате труда с лицами, работающими по трудовому договору, в том числе и по контракту, т. е. с наемными работниками. 2. Учет и отчетность граждан, осуществляющих предпринимательскую деятельность В соответствии с ФЗ «О бухгалтерском учете» индивидуальные предприниматели освобождаются от обязанности вести учет бухгалтерский учет. Учет имущества индивидуального предпринимателя ...

... регулирующей функции налогов, баланс между задачами по обеспечению социально-незащищенных слоев населения и потребностью способствовать подъему экономики. Г Л А В А 2 1. Налоговый механизм индивидуального предпринимательства в рыночной экономике России. Предпринимательская деятельность граждан, осуществляемая без образования юридического лица, регулируется в основном теми же правилами и нормами ...

0 комментариев