Навигация

Государственный долг, как следствие бюджетного дефицита

2.2 Государственный долг, как следствие бюджетного дефицита.

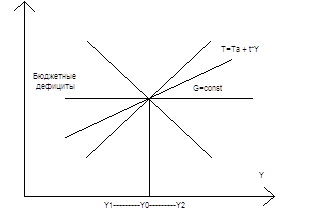

Одной из проблем, порождаемых бюджетным дефицитом – это проблема государственного долга.

Государственный долг – это сумма непогашенных дефицитов госбюджетов, накопленная за всё время существования страны. [9, стр.208]

Рассмотрим проблему государственного долга, как следствие бюджетного дефицита от её истоков.

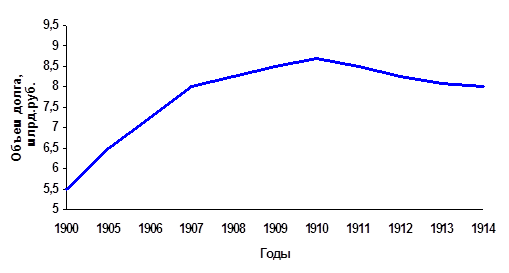

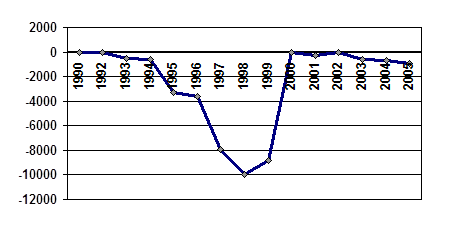

Кредитная история России началась в 1769 г., когда Екатерина II сделала первый заем в Голландии. За последующие два с половиной столетия Российская империя заняла на рынке примерно 15 млрд. руб. Большая часть этих средств накануне революции была погашена. К этому моменту старейшими займами в составе русского государственного долга оставались 6%-ные займы 1817-18 гг. Их нарицательный капитал составлял 93 млн. руб., а непогашенная часть к 1 января 1913г. равнялась 38 млн. руб. На графике отражена динамика государственного долга Российской империи в начале XX в.: сумма задолженности возросла в период русско-японской войны и революции, а затем стабилизировалась.

Рисунок 1 - Объём задолжности бюджета с 1900 до 1914гг. [10, стр.90]

На протяжении всего XIX в. и в начале XX в. расходы государства превышали его доходы. Во второй половине XIX в. правительство активно финансировало строительство железных дорог, а также выкупало в казну частные линии.

Стремясь сгладить влияние экстраординарных расходов на структуру бюджета, оно разделяло бюджет на обыкновенный и чрезвычайный. Первый пополнялся из традиционных источников доходов (налоги, акцизы и пр.), доходную часть второго на 90% составляли средства полученные от внутренних и внешних займов. Именно заемные средства шли на финансирование строительства железных дорог, ведение войн и борьбу со стихийными бедствиями. При благоприятном положении часть чрезвычайного бюджета шла на покрытие расходов по долгосрочной оплате государственных займов. Платежи по займам (проценты и погашение) осуществлялись за счет обыкновенного бюджета. [10, стр.91]

Стремительный рост внешнего долга в 80-90-х годах вызвал волну дискуссий, связанных с проблемой управления госдолгом. Ошибочная экономическая политика последних советских и первых российских правительств в части внешних заимствований, а также принятие Россией на себя финансовых обязательств СССР существенно увеличили долговое бремя. Относительная тяжесть долга возросла также в результате значительного снижения реального курса рубля в 1991-1992 гг. и в 1998 г.

Увеличение внешнего долга сопровождалось взрывным ростом платежей по его обслуживанию и погашению. Неспособность осуществлять выплаты дважды за последние десятилетие – в декабре 1991 г. и августе 1998 г. – привела к национальным дефолтам. Соглашения о реструктуризации долговых платежей нельзя признать удачными. Хотя они позволили уменьшить нагрузку на экономику страны в течение 1992-2000 гг., но существенно увеличили бремя внешнего долга, как в целом, так и в части, приходящейся на первое десятилетие XXI века.

Лет десять тому назад вряд ли кто-нибудь мог предположить, что Россия окажется в весьма неприглядном положении ненадежного должника, вынужденного просить отсрочки по непосильным для нее долговым платежам, и что проблема управления внешним долгом станет постоянной заботой ее экономических и финансовых органов. С одной стороны, подтвердились опасения ненадежной платежеспособности наших должников из развивающихся стран и стран СЭВа, а с другой — по ряду причин оказалось невозможным избежать быстрого нарастания валютной задолженности западным кредиторам. Связано это было в основном с дефицитностью платежного баланса и государственного бюджета, ухудшением ценовых условий внешней торговли, общим сокращением товарного экспорта и поставок военной техники.

В 1992-1999 гг. советские долги на сумму в 91 млрд. долл. были реструктурированы, причем просроченные процентные платежи в 19,7 млрд. долл. были переоформлены как новый долг. За те же годы российское правительство получило новые займы на сумму 74,3 млрд.долл., в том числе 23,6 млрд. в счет погашения основной части долга. Таким образом, оно увеличило размеры основного долга на 50,7 млрд.долл. Однако за прошедшие девять лет общий объем государственного внешнего долга возрос не на 70,4 млрд. долл. (19,7 + 50,7), а на 83,6 млрд. – с 67,8 млрд. на конец 1991 г. до 155,6 млрд. на конец 1998 г. [13, стр. 8-9]

В результате проведенных реструктуризаций долговой кризис был отложен. Одновременно была создана ситуация “пиковых” платежей в 2003, 2005, 2008г.

Достигнутая в начале 2000г. договоренность о полномасштабной реструктуризации российского коммерческого долга Лондонскому клубу кредиторов с частичным его списанием вызвала у некоторых представителей российских властей надежду на повторение подобного успеха в отношениях с Парижским клубом. В бюджете 2001г. не были предусмотрены средства для соответствующих платежей, а в начале 2001г. была принята попытка в одностороннем порядке прекратить платежи Парижскому клубу по долгу, наследованному от бывшего СССР. Однако угроза применения санкций со стороны официальных кредиторов вынудила российские власти отказаться от дальнейшего осуществления этого плана.

Внешэкономбанк по поручению Минфина РФ осуществил платежи в счет погашения и обслуживания долга перед странами – членами Парижского клуба кредиторов на общую сумму эквивалентную 1,79 млрд. долларов США. Платеж был произведен в девяти валютах.

В целом по основным показателям долговой нагрузки Россия относится к государствам с умеренным уровнем долга. По состоянию на 2002 год отношение платежей по обслуживанию долга к доходам федерального бюджета составило 12%.

Схема погашения долга перед Парижским клубом такова, что наибольший объем выплат традиционно приходится на февраль. Например, нынешняя составляет 10% от всей суммы выплат, которые приходятся на 2003. Для сравнения: платежи МВФ обычно не превышают 60 млн. долл., правда, платить приходится по 3-4 раза в месяц. [19]

Минфин РФ оценивает общий объем платежей по государственному внешнему долгу России в 2004 году на уровне $16,1 млрд., включая $9 млрд. в счет погашения долга и $7,1 млрд. - в счет его обслуживания.

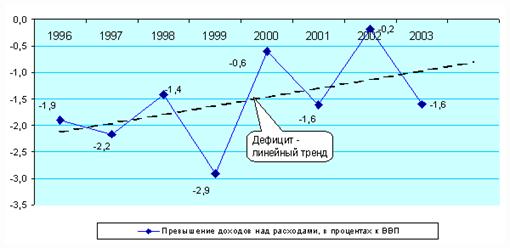

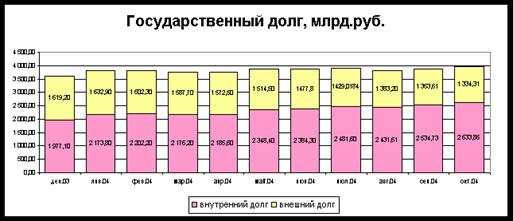

Возьмём за пример основные показатели задолжности нашей страны с 2002 года по 2004. (см. приложение 2) Из приложения видно, что задолжность постепенно погашается, что ведёт к снижению бюджетного дефицита.

Но если вернуться к дню сегодняшнему приблизительная величина выплат на 2005 год составила около 16,5 миллиардов долларов, а в 2003 году составила $17,3 млрд., в том числе в счет погашения долга - $10,5 млрд., в счет обслуживания - $6,8 млрд. По мнению аналитиков Всемирного банка, несмотря на столь значительную сумму выплат, российский платежный баланс в кратко- и среднесрочной перспективе будет устойчивым. С учетом проведенных ранее операций по выкупу долговых обязательств, объем которых финансовые рынки оценивают приблизительно в $2,1 млрд., обслуживание долга в 2004 году не представляло затруднений, - говорится в докладе Всемирного банка. [21]

Таблица 3 - Задолженность перед иностранными государствами РФ. Апрель 2004 г. (млн. долларов США) [24]

| Основной долг | % | |

| Задолженность перед странами-официальными кредиторами, банками и фирмами | 147,207 | 21,156 |

| Задолженность перед международными финансовыми организациями | 363,315 | 29,955 |

Парижский клуб - неинституциализированное объединение стран-кредиторов (Австралия, Австрия, Бельгия, Великобритания, Германия, Дания, Ирландия, Испания, Италия, Канада, Нидерланды, Норвегия, Россия, США, Финляндия, Франция, Швейцария, Швеция, Япония), созданное в 1956 году для обсуждения и урегулирования проблем задолженности развивающихся стран по государственным или имеющим государственную гарантию кредитам.

Россия - член Парижского клуба с 1997 года.

Лондонский клуб - международное объединение частных коммерческих банков, сформирован в конце 70-х годов для решения проблем, возникших из-за неспособности ряда стран (в первую очередь развивающихся) регулярно обслуживать внешнюю задолженность.

В отличие от Парижского Лондонский клуб занимается вопросами задолженности перед частными коммерческими банками, кредиты которых не находятся под защитой госгарантий или страхования. Основные методы решения долговых проблем: реструктуризация задолженности, отсрочка погашения, предоставление возобновляемых кредитов.

В 1994-1996 годах Лондонский клуб осуществил реструктуризацию внешней задолженности Польши, Болгарии, Румынии, Венгрии, а также некоторых развивающихся стран (например, Бразилии и Габона), в 1999 г. России (задолженность Внешэкономбанка).

В настоящее время на внутренний долг приходится 15% от объема долга, а на внешний долг – 85%. К 1 января 2006 года на внутренний долг России будет приходиться 25% от общего объема задолженности, а на внешний долг – 75%. [25]

Объем погашения государственного долга в период с 2004 по 2005г. составит более 29,3 млрд. долл., в том числе внешнего долга - 18,9 млрд. долл., внутреннего долга - около 10,4 млрд. долл. Об этом говорится в материалах Минфина РФ, представленных на парламентских слушаниях по управлению госдолгом, проходящих сегодня в Совете Федерации. Объем внутреннего долга в 2004-2005гг. рассчитан, исходя из потенциального спроса и предложения на госбумаги, и возрастет до 1 трлн руб. (6,7% ВВП) на начало 2005г. и до 1,2 трлн руб. (7,3% ВВП) на начало 2006г. [22]

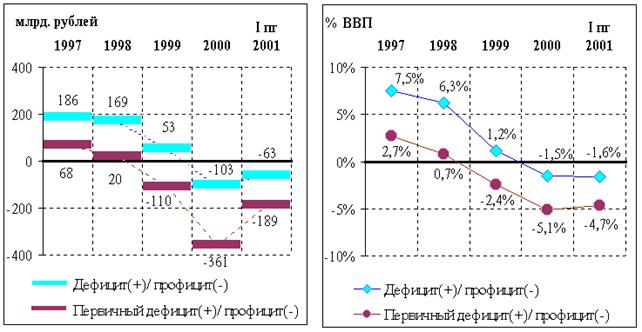

Объем государственного внешнего долга России, к 1 января 2004 года составил $126.8 млрд., к 2005 году $122.7 млрд., к 2006 году - $113.3 млрд., внутреннего - $25.7 млрд. к 2004 году, $29.5 млрд. - к 2005 году, $34.4 млрд. - к 2006 году. Эти показатели намного лучше чем в позапрошлые года. (см. приложение 1) Такой прогноз содержится в Основных направлениях политики Правительства РФ в сфере госдолга на 2003-2005 годы. Этот документ, подготовленный Минфином, был рассмотрен на заседании кабинета министров 6 марта 2003 года. [16]

Объем внешних заимствований РФ в 2004 году может составить около $4 млрд., в 2005 году - около $6 млрд., говорится в разработанном Минфином РФ проекте основных направлений политики правительства в сфере госдолга на 2003-2005 годы. Правительство рассмотрит документ на очередном заседании 6 марта.

По расчетам Минфина РФ, в ближайшие годы Россия в состоянии привлекать на внешних рынках не более $5-6 млрд., на внутреннем - не более $7-8 млрд. без существенного ухудшения условий заимствований.

В период 2004-2005 годов объем погашения госдолга РФ составит более $29,3 млрд., в том числе внешнего долга - $18,9 млрд., внутреннего - $10,4 млрд., отмечается в документе. В нем напоминается, что на 1 января 2003 года объем внешнего госдолга РФ составил $123,5 млрд., или 36,2% ВВП, что почти на 30% меньше показателей на начало 2000 года, когда внешний долг составлял $158,4 млрд., или 89,5% ВВП.

Таким образом, основы формирования эффективной модели решения бюджетного дефицита существуют. Тем не менее реальная его сущность значительно сложнее и представляет собой взаимодействие экономических и политических интересов властных уровней и структур государства, направленных на формирование, присвоение, распоряжение и использование денежных ресурсов общества посредством системы налогов, платежей, сборов и системы бюджетных ассигнований и расходов. Именно в рамках данной системы заключен процесс финансового обращения внутри самого государства, выражающийся в специфических финансовых кругооборотах бюджетных денежных ресурсов между их источниками (юридическими и физическими лицами), органами власти и субъектами присвоения ресурсов.

III. Бюджнтный дефицит в зарубежных странах

Похожие работы

... отдачи в виде возможных источников погашения задолженности, возникшей в связи с привлечением заемных средств для финансирования бюджетного дефицита. Только отдельные из них позволяют надеяться на повышение эффективности в отраслях экономики и получение источников для погашения государственного долга. По этому поводу следует заметить, что в практике бюджетного планирования бюджетный дефицит ...

... этом дефицит бюджета был увеличен погашением основной суммы внутреннего долга. Задачей бюджетной политики РБ в области регулирования дефицита государственного бюджета является дальнейшее его сокращение. 2.3 БЮДЖЕТНЫЙ ДЕФИЦИТ И ГОСУДАРСТВЕННЫЙ ДОЛГ В РЕСПУБЛИКЕ БЕЛАРУСЬ Палата представителей Национального собрания в первом чтении одобрила проект Закона "О бюджете на 2005 год". Бюджет на ...

... , однако возникают определенные изменения в экономической жизни, последствия которых могут быть весьма значительны. Это связано с тем, что погашение государственного внутреннего долга приводит к перераспределению доходов внутри страны. Бюджетный дефицит и государственный долг тесно связаны, так как, во-первых, государственный займ — важнейший источник покрытия бюджетного дефицита; во-вторых, ...

... . С согласия кредиторов правительство может переоформить краткосрочную и долгосрочную задолженность или отсрочить выплату внешнего долга. 3. Особенности бюджетного дефицита и государственного долга в Республике Беларусь 3.1 Динамика бюджетного дефицита в Республике Беларусь Очевидно, что после распада СССР Беларуси достались практически разваленная постсоветская экономика, несовершенная ...

0 комментариев