Навигация

Коэффициент финансовой независимости (Equity to Total Assets)

5. Коэффициент финансовой независимости (Equity to Total Assets)

Характеризует зависимость фирмы от внешних займов. Чем ниже значение коэффициента, тем больше займов у компании, тем выше риск неплатежеспособности. Низкое значение коэффициента отражает также потенциальную опасность возникновения у предприятия дефицита денежных средств. Интерпретация этого показателя зависит от многих факторов: средний уровень этого коэффициента в других отраслях, доступ компании к дополнительным долговым источникам финансирования, особенности текущей производственной деятельности.

Рассчитывается по формуле:

Рекомендуемые значения: 0.5 - 0.8

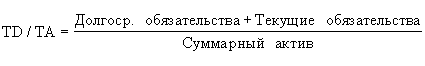

6. Суммарные обязательства к суммарным активам (Total debt to total assets)

Еще один вариант представления структуры капитала компании. Демонстрирует, какая доля активов предприятия финансируется за счет долгосрочных займов.

Рассчитывается по формуле:

Рекомендуемые значения: 0.2 - 0.5

7. Долгосрочные обязательства к активам (Long-term debt to total assets)

Демонстрирует, какая доля активов предприятия финансируется за счет долгосрочных займов.

Рассчитывается по формуле:

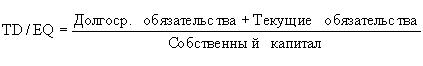

8. Суммарные обязательства к собственному капиталу (Total debt to equity)

Отношение кредитных и собственных источников финансирования. Также, как и TD/TA, является еще одной формой представления коэффициента финансовой независимости.

Рассчитывается по формуле:

Рекомендуемые значения: 0.25 - 1

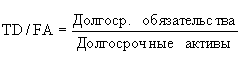

9. Долгосрочные обязательства к внеоборотным активам (Long-term debt to fixed assets)

Демонстрирует, какая доля основных средств финансируется за счет долгосрочных займов.

Рассчитывается по формуле:

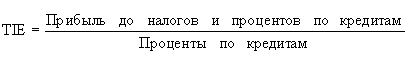

10. Коэффициент покрытия процентов (Times interest earned), раз

Характеризует степень защищенности кредиторов от невыплаты процентов за предоставленный кредит и демонстрирует: сколько раз в течение отчетного периода компания заработала средства для выплаты процентов по займам. Этот показатель также позволяет определить допустимый уровень снижения прибыли, используемой для выплаты процентов.

Рассчитывается по формуле:

Рекомендуемые значения: > 1

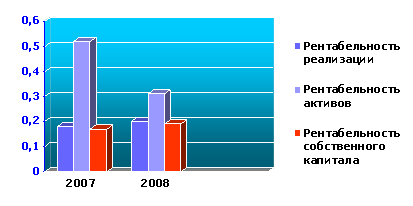

III. Profitability ratios - Коэффициенты рентабельности

Коэффициенты рентабельности показывают, насколько прибыльна деятельность компании.

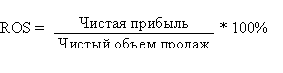

11. Коэффициент рентабельности продаж (Return on sales), %

Демонстрирует долю чистой прибыли в объеме продаж предприятия.

Рассчитывается по формуле:

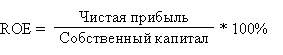

12. Коэффициент рентабельности собственного капитала (Return on shareholders’ equity), %

Позволяет определить эффективность использования капитала, инвестированного собственниками предприятия. Обычно этот показатель сравнивают с возможным альтернативным вложением средств в другие ценные бумаги. Рентабельность собственного капитала показывает, сколько денежных единиц чистой прибыли заработала каждая единица, вложенная собственниками компании.

Рассчитывается по формуле:

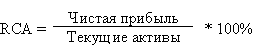

13. Коэффициент рентабельности оборотных активов (Return on current assets), %

Демонстрирует возможности предприятия в обеспечении достаточного объема прибыли по отношению к используемым оборотным средствам компании. Чем выше значение этого коэффициента, тем более эффективно используются оборотные средства.

Рассчитывается по формуле:

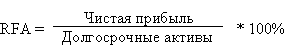

14. Коэффициент рентабельности внеоборотных активов (Return on fixed assets), %

Демонстрирует способность предприятия обеспечивать достаточный объем прибыли по отношению к основным средствам компании. Чем выше значение данного коэффициента, тем более эффективно используются основные средства.

Рассчитывается по формуле:

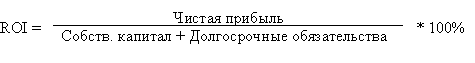

15. Коэффициент рентабельности инвестиций (Return on investment), %

Показывает, сколько денежных единиц потребовалось предприятию для получения одной денежной единицы прибыли. Этот показатель является одним из наиболее важных индикаторов конкурентоспособности.

Рассчитывается по формуле:

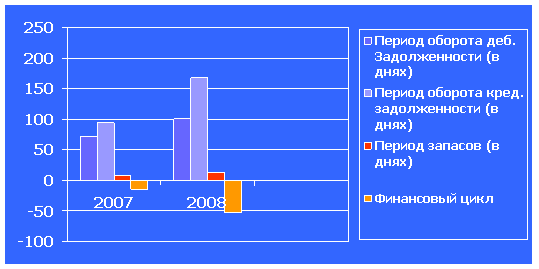

IV. Activity ratios - Коэффициенты деловой активности

Коэффициенты деловой активности позволяют проанализировать, насколько эффективно предприятие использует свои средства.

16. Коэффициент оборачиваемости рабочего капитала (Net working capital turnover), раз

Показывает насколько эффективно компания использует инвестиции в оборотный капитал и как это влияет на рост продаж. Чем выше значение этого коэффициента, тем более эффективно используется предприятием чистый оборотный капитал.

Рассчитывается по формуле:

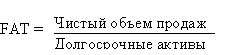

17. Коэффициент оборачиваемости основных средств (Fixed assets turnover), раз

Фондоотдача. Этот коэффициент характеризует эффективность использования предприятием имеющихся в распоряжении основных средств. Чем выше значение коэффициента, тем более эффективно предприятие использует основные средства. Низкий уровень фондоотдачи свидетельствует о недостаточном объеме продаж или о слишком высоком уровне капитальных вложений. Однако, значения данного коэффициента сильно отличаются друг от друга в различных отраслях. Также значение данного коэффициента сильно зависит от способов начисления амортизации и практики оценки стоимости активов. Таким образом может сложиться ситуация, что показатель оборачиваемости основных средств будет выше на предприятии, которое имеет изношенные основные средства.

Рассчитывается по формуле:

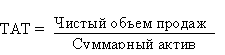

18. Total assets turnover - Коэффициент оборачиваемости активов, раз

Характеризует эффективность использования компанией всех имеющихся в распоряжении ресурсов, независимо от источников их привлечения. Данный коэффициент показывает сколько раз за год совершается полный цикл производства и обращения, приносящий соответствующий эффект в виде прибыли. Этот коэффициент также сильно варьируется в зависимости от отрасли.

Рассчитывается по формуле:

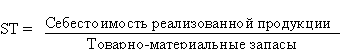

19. Коэффициент оборачиваемости запасов (Stock turnover), раз

Отражает скорость реализации запасов. Для расчета коэффициента в днях необходимо 365 дней разделить на значение коэффициента. В целом, чем выше показатель оборачиваемости запасов, тем меньше средств связано в этой наименее ликвидной группе активов. Особенно актуально повышение оборачиваемости и снижение запасов при наличии значительной задолженности в пассивах компании.

Рассчитывается по формуле:

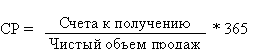

20. Коэффициент оборачиваемости дебиторской задолженности (Average collection period), дней.

Показывает среднее число дней, требуемое для взыскания задолженности. Чем меньше это число, тем быстрее дебиторская задолженность обращается в денежные средства, а следовательно повышается ликвидность оборотных средств предприятия. Высокое значение коэффициента может свидетельствовать о трудностях со взысканием средств по счетам дебиторов.

Рассчитывается по формуле:

V. Investment ratios - Инвестиционные критерии.

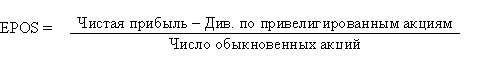

21. Прибыль на акцию (Earning per ordinary share)

Один из наиболее важных показателей, влияющих на рыночную стоимость компании. Показывает долю чистой прибыли (в денежных еденицах), приходящуюся на одну обыкновенную акцию.

Рассчитывается по формуле:

22. Дивиденды на акцию (Dividends per ordinary share)

Показывает сумму дивидендов, распределяемых на каждую обыкновенную акцию.

Рассчитывается по формуле:

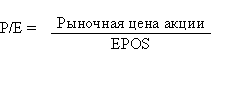

23. Соотношение цены акции и прибыли (Price to earnings), раз

Этот коэффициент показывает, сколько денежных единиц согласны платить акционеры за одну денежную единицу чистой прибыли компании. Он, также, показывает, насколько быстро могут окупиться инвестиции в акции компании.

Рассчитывается по формуле:

Список литературы

Для подготовки данной работы были использованы материалы с сайта http://aup.ru/

Похожие работы

... и технике безопасности 9 Благоустройство территории комбината Реконструировать уличное помещение, асфальтировать территорию вокруг комбината, провести работы по озеленению комбината и прилегающей территории Глава 2. Финансовые показатели деятельности предприятия и их оценка 2.1. Экономическая сущность, цель и значение финансового анализа Финансовый анализ в своем традиционном ...

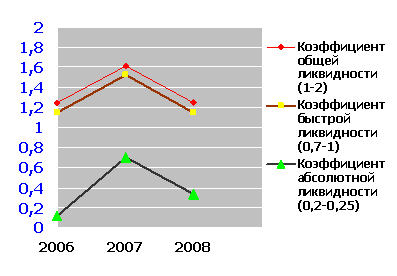

... планирования является составление прогнозных финансовых бюджетов экономической организации. В результате проделанной работы, я провела расчет и анализ, на мой взгляд, наиболее важных для предприятия “SOL S”финансовых показателей. И на основе этого анализа можно сделать следующие выводы: 1) Рассчитав показатели ликвидности можно сказать, что предприятие обладает нормальным уровнем ликвидности, ...

... учета НДС по отгрузке, что позволяет реализовать эту важную часть учетной политики предприятия при описании проекта. По сравнению с предыдущей версией в Project Expert 7 существенно развиты возможности по анализу построенной модели предприятия с использованием таблиц пользователя, мастера “Изменения валют”, модулей “Анализ изменений”, “Анализ чувствительности”, “Стоимость бизнеса”, а также ...

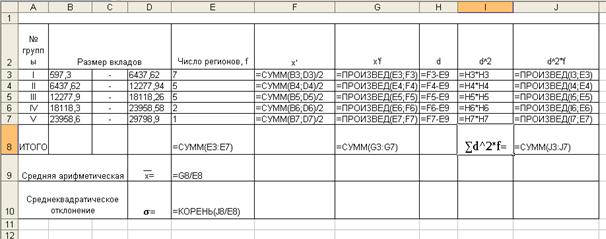

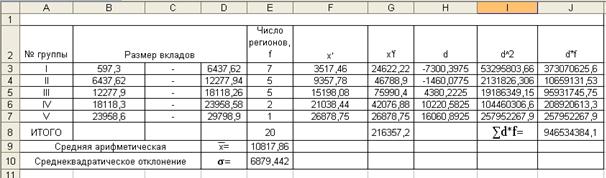

... невозвращенного шара"). Таким образом, при бесповторной выборке численность единиц генеральной совокупности сокращается в процессе исследования. 1.2 Финансовые показатели Финансовые показатели - набор показателей, использующихся для исследования эффективности деятельности компании, и измерения степени риска ее операций. Обычно выделяют четыре группы показателей: коэффициенты рентабельности, ...

0 комментариев