Навигация

Организация учета операций факторинга

3. Организация учета операций факторинга

Для финансистов, бухгалтеров предприятий, организаций особое значение имеет правильное отражение в бухгалтерском, налоговом учете хозяйственных действий обусловленных использованием факторинга. Бухгалтерская служба предприятия обязана тщательно учитывать все суммы платежных требований, подлежащих оплате поставщику, и в расход списывать только суммы, оплаченные плательщиками. Обычно в аналитическом учете имеются лицевые счета на каждого плательщика, ведутся и картотеки расчетных документов. Важно систематически контролировать своевременное поступление средств по счетам, оплачиваемым в рамках факторинга. В этих целях, как правило, заводится картотека на каждого поставщика или плательщика, в которую по датам помещают последние экземпляры платежных требований, выставленных поставщикам на своих покупателей. При полной оплате платежное требование изымается из картотеки. При частичной – платежное требование остается в картотеке, но на нем делается соответствующая запись.

Как правило, еженедельно осуществляется сопоставление наличия платежных требований в картотеке и задолженности по лицевому счету каждого клиента. При задержке покупателем оплаты выставленных счетов, плательщику или банку плательщика направляется запрос о причинах просрочки оплаты счетов.

Для покрытия возможных убытков по факторинговым операциям факторинговые компании или соответствующие службы банков обязаны создавать страховой резерв, отражаемый в бухгалтерском учете на отдельном лицевом счете.

Учет привлеченных средств ведется по каждому кредитору. По остаткам на лицевых счетах каждому предприятию – вкладчику начисляются проценты за временно предоставленные факторинговой организации денежные средства.

Перечисление указанных процентов кредиторам обычно производится ежеквартально в сроки, установленные для выплаты процентов по ссудам.

Фактор – фирма посылает поставщику отчеты о состоянии его счетов. Периодичность их предоставления зависит от специфики бизнеса и потребностей поставщика. Регулярно должны предоставляться поставщику следующие материалы:

- сводный счет об операциях между поставщиком и фактор- фирмой, а также о суммах, удержанных в качестве платы за обслуживание;

- отчет о состоянии денежной наличности (об оплате долговых требований каждым клиентом) и динамики погашения долга;

- отчет об обороте по каждому клиенту (список клиентов, в отношении которых поставщик превысил или оказался близок к этому в рамках установленного кредитного лимита);

- список всех клиентов с зафиксированными для них кредитными лимитами;

- отчеты по валютам платежа с указанием эквивалента сумм в национальной валюте (если счета выставляются в нескольких валютах).

Поставщик также должен обеспечить все условия для ведения учета продаж, отвечая за своевременное и полное урегулирование со своими покупателями всех спорных вопросов; за своевременное предоставление факторинговой организации документации о поставке товаров лил предоставлении услуг, в том числе документов, свидетельствующих о том, что клиент получил товары, или принял услуги, что отгрузка произведена в соответствии с установленными условиями в части сроков поставки, количества и качества товаров; а также за предоставление фактору информации об изменениях, которые способны повлиять на кредитный риск и т.д.

В настоящее время в бухгалтерском учете факторинговые операции отражаются в частности в соответствии с временными указаниями о порядке проведения документальной проверки правильности исчисления и уплаты налога на добавленную стоимость. Факторинговые операции фиксируются бухгалтерской проводкой Дебет 90 (Кредит 46, 47, 48):

«При проверке важно установить, все ли поступившие по факторингу суммы за отгруженную и реализованную продукцию и услуги отражены в бухгалтерском учете по дебету счета 90 «Краткосрочные кредиты банков» и кредиту счета реализации». Вместе с тем, план счетов бухгалтерского учета финансово- хозяйственной деятельности предприятий, Инструкция по применению Плана счетов бухгалтерского учета финансово- хозяйственной деятельности предприятий, утвержденные Министерством финансов СССР от 1 ноября 1991 года № 56 (с учетом последующих изменений и дополнений), не предусматривают такую бухгалтерскую проводку, так как финансирование банком должно производиться не под реализацию (учитываемую по счету 46), а под денежное требование, которое отражается дебету счета 62.

Чтобы ответить на данный вопрос необходимо разобраться в различных понятиях «Факторинг» и «Цессия». Договор факторинга (финансирование под уступку денежного требования) и договор цессии (переход прав кредитора к другому лицу), отмечаются следующим. Гражданским кодексом РФ не зафиксировано применение к факторингу норм, определенных для цессии (и наоборот).

Кроме того, факторинг и цессия отличаются своими субъектами – финансовым агентом по договору факторинга служит только банк или кредитная организация.

Наконец, факторинг является более масштабной операцией, нежели цессия, так как включает в себя еще и кредитование.

Применение цессии и факторинга представляет различные хозяйственные операции. Здесь важно учесть разъяснения Министерства России о порядке отражения в бухгалтерском учете уступки прав (требований) применимые и к договорам факторинга. Так, в письме Минфина России от 14 ноября 1997 года № 04-07-09 разъясняется, что «согласно ст. 132 Гражданского кодекса РФ «права и требования» являются составной частью имущества предприятия. Соответственно уступка этого права служит для первоначального кредитора реализацией, а нового кредитора – приобретением имущества».

Затем в письме Министерства России от 17 сентября 1997 года № 04-07-07 зафиксировано, что «отражение в бухгалтерском учете сделок, связанных с выполнением договора по уступке права требования, осуществляется с использованием счета 48 «Реализация прочих активов».

Кроме того, в письме Минфина России от 21 июля 1997 года № 04-07-07 разъяснено, что «оборотом, облагаемым налогом на добавленную стоимость по действующей ставке, является объем права, передаваемого первоначальным кредитором (цедентом) другому лицу (цессионарию), без включения в него налога на добавленную стоимость, независимо от размера оплаты, полученной от цессионария».

Исходя из этого, правомерным можно полагать такой порядок отражения в бухгалтерском учете факторинговых операций.

Формирование дебиторской задолженности покупателя (заказчика) за реализованные товары (работы, услуги):

Д-т 62 «Расчеты с покупателями и заказчиками» - К-т 46 «Реализация продукции (работ, услуг)».

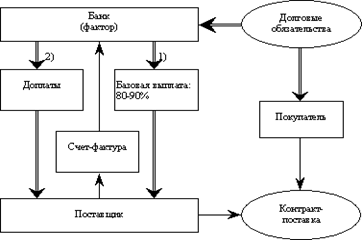

Получение от банка – финансирования под уступку имеющегося денежного требования к покупателю (заказчику):

Д-т 51 «Расчетный счет» - К-т 90 «Краткосрочные кредиты банков».

Фактическое оформление уступки денежного требования под полученную от банка сумму финансирования:

Д-т 48 «Реализация прочих активов» - К-т 62 «Расчеты с покупателями и заказчиками» - списание реализованной дебиторской задолженности.

Д-т 48 «Реализация прочих активов» - К-т 68 «Расчеты с бюджетом» / субсчет «Расчеты по НДС» - исчисление НДС с реализации.

Д-т 90 «Краткосрочные кредиты банков» - К-т 48 «Реализация прочих активов» - погашение обязательств перед банком.

Д-т 80 «Прибыль и убытки» - К-т 48 «Реализация прочих активов» - отражение результата от реализации дебиторской задолженности (убыток).

Уплата банку процентов за факторинговую операцию:

Д-т 20 «Основное производство», 43 «Коммерческие расходы», 44 «Издержки обращения» - К-т 51 «Расчетный счет».

Заметим, что подпунктом «у» п. 2 «Положения о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли», утвержденного Правительством РФ от 5 августа 1992 года № 552 (с учетом последующих изменений и дополнений), зафиксировано, что в себестоимость продукции (работ, услуг) включаются «затраты, связанные со сбытом продукции», в том числе и «оплатой услуг банков по осуществлению в соответствии с заключенными договорами торгово-комиссионных (факторинговых) и других аналогичных операций».

Остановимся далее на учете в рамках операций факторинга налога на добавленную стоимость. Согласно письму Минфина России от 29 января 1997 года № 04-03-11 установлен порядок оформления счетов- фактур по НДС:

«Что касается документов, передаваемых кредитором, уступившим требование другому лицу, и удостоверяющих право требования, то с велением счетов- фактур сохранены ранее действовавшие формы расчетных и первичных документов, включая и счета- фактуры типовой формы № 868 и № 868а.

Кредитор, получивший право требования на сумму дохода указанным сделкам, составляет счет- фактуру по мере поступления денежных средств в общеустановленном порядке. Такие счета- фактуры составляются в одном экземпляре, являются основанием для начисления налога на добавленную стоимость и регистрации в книге продаж, но не подлежат предъявлению покупателям для регистрации в книге покупок в целях зачета (возмещения) налога».

Далее здесь разъясняется, что «при сделках цессии и факторинга ограничений прав покупателей на зачет (возмещение) уплаченного налога не происходит», а «порядок применения счетов- фактур не исключает возможности передачи права (требования) по сделке другому лицу, принадлежащего кредитору на основании обязательства (сделки цессии), а также факторинга (выполнения договора – финансирование под уступку денежного требования)».

Что касается учета при факторинговых операциях налога на прибыль, то в связи с тем, что при реализации имущества (в данном случае – дебиторской задолженности) формируется убыток:

Д-т 80 «Прибыли и убытки» - К-т 48 «Реализация прочих активов», то в соответствии с п. 2.4 Инструкции Госналогслужбы России от 10 августа 1995 года № 37 «О порядке исчисления уплаты в бюджет налога на прибыль предприятий и организаций» (с учетом последующих изменений и дополнений) данный отрицательный результат «в целях налогообложения на уменьшает налогооблагаемую прибыль».

Похожие работы

... услуг) нерезидентам - импортерам ввиду того, что платежи в оплату экспортных поставок должны в обязательном порядке поступать на счета резидентов – экспортеров в уполномоченных банках [52]. Существуют на рынке факторинга и проблемы, связанные с работой клиента. Наиболее существенными из которых, являются: 5. Неприятие факторинга налоговой инспекцией. Это связано с тем, что в конце 1990-х годов ...

... було. Українські компанії ділових послуг запозичують досвід інших, розвинених країн, однак навряд чи можна говорити про ідентичність розвитку ринкової інфраструктури в Україні та інших промислово розвинутих країнах Європи та світу. Головна функція факторингу нині полягає в розв’язанні кризи неплатежів і створенні стабільної системи фінансового забезпечення виробничої сфери. 3 Сутність операц ...

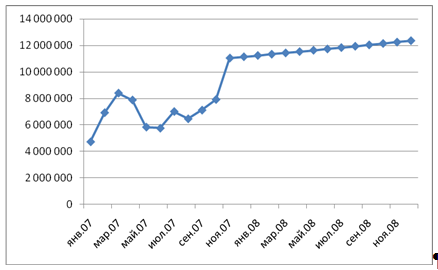

... собственного капитала. Это говорит о том, что несмотря на рост эффективности хозяйственной деятельности предприятия эффективность использования собственного капитала выше, чем активов в целом и оборотных активов в частности. 3. Проект использования факторинга как источника финансирования деятельности компании «М-Видео» 3.1 Проблемы и перспективы применения факторинга в деятельности ...

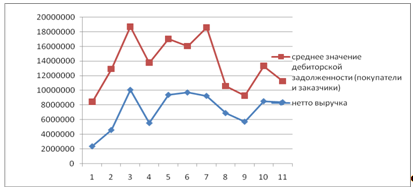

... по факторингу. Однако реальные альтернативные меры по увеличению ускорению оборачиваемости для ООО «Гросс парк» отсутствуют. 3.3 Рекомендации по применению факторинга как инструмента управления дебиторской задолженностью для различных хозяйствующих субъектов Целесообразность и эффективность применения факторинга определяется условиями функционирования хозяйствующих субъектов. Для предприятия ...

0 комментариев